マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)実:--

予: --

戻: --

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)実:--

予: --

戻: --

アメリカ 毎週の初回失業保険申請件数 (SA)

アメリカ 毎週の初回失業保険申請件数 (SA)実:--

予: --

戻: --

アメリカ 毎週の継続的失業保険申請数 (SA)

アメリカ 毎週の継続的失業保険申請数 (SA)実:--

予: --

戻: --

カナダ アイビー PMI (SA) (11月)

カナダ アイビー PMI (SA) (11月)実:--

予: --

戻: --

カナダ Ivey PMI (SA ではありません) (11月)

カナダ Ivey PMI (SA ではありません) (11月)実:--

予: --

戻: --

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (9月)

アメリカ 工場受注前月比 (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)実:--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)--

予: --

戻: --

一致するデータがありません

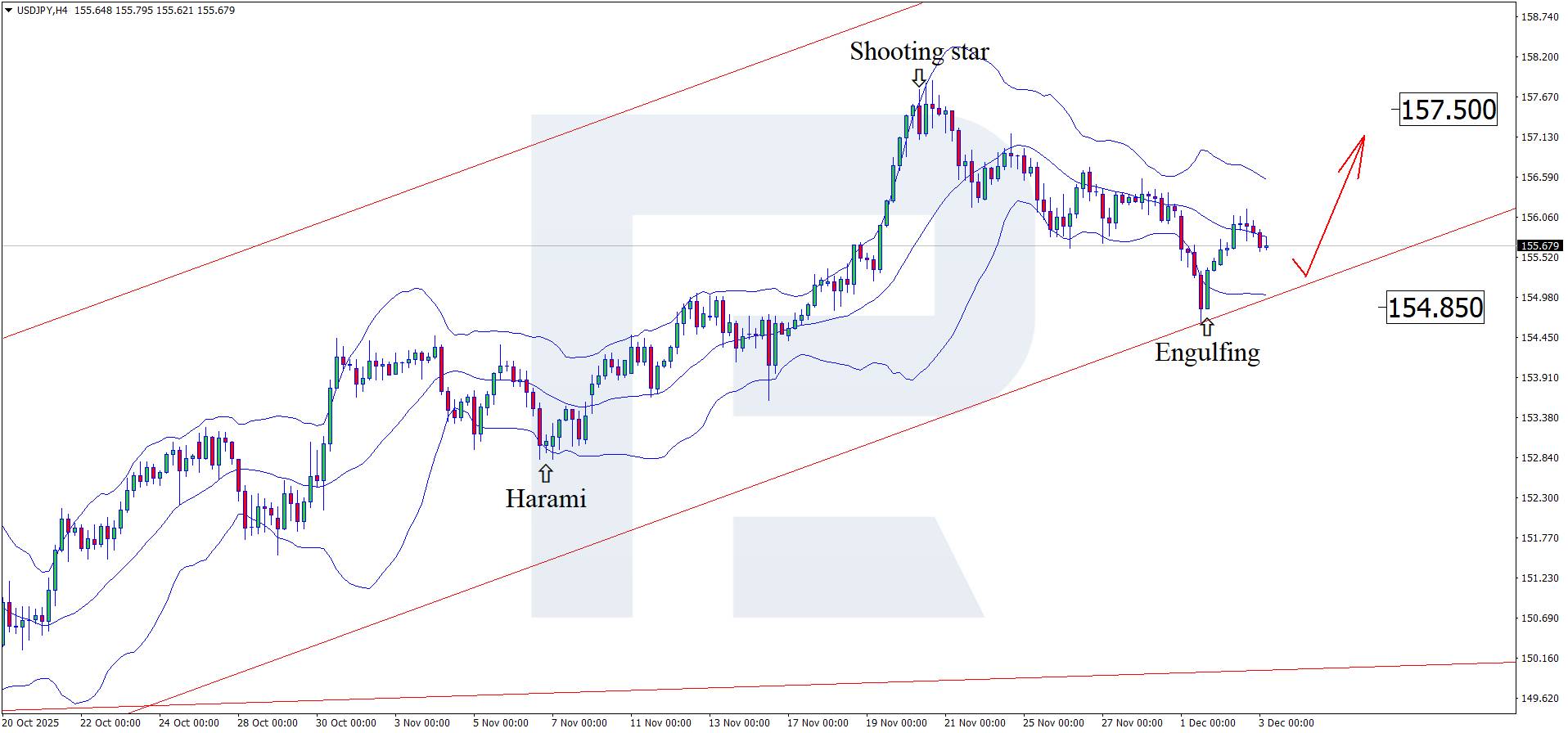

米国の好調なファンダメンタルデータは、USDJPY の 157.50 に向けた上昇を引き起こす可能性があります。

米国の好調なファンダメンタルデータは、USDJPY の 157.50 に向けた上昇を引き起こす可能性があります。

2025 年 12 月 3 日の予測では、USDJPY ペアは調整を継続し、155.80 付近で取引されると見込まれています。

日本のサービス業PMIは、運輸・通信、金融仲介、ビジネス・家事サービス、情報技術、接客業、食品サービスなど、複数の業界をカバーしています。

本日のUSDJPYの予想は、PMIが前日の53.1から53.2に上昇したことから、円に対してやや楽観的な見通しとなっています。現時点でPMIは50.0の節目を上回っており、これが円のサポート材料となる可能性があります。

米国のサービス業PMIも、前回の54.8から55.0に上昇すると予想されています。この場合、上昇の勢いはやや強まる可能性がありますが、これはあくまでも予測に過ぎません。実際の数値は大きく異なる可能性があり、米ドルに下押し圧力をかけるか、あるいは下押し圧力をかける可能性があります。

2025年12月3日の予測によると、米国のADP非農業部門雇用者数は7,000人まで減少する可能性がありますが、これはあくまで予測です。先月の就業者数は予想を上回る伸びを示しました。本日のUSDJPYの予測では、予想を上回る数値が出た場合、米ドルが支えられ、USDJPYレートが157.50に向けて上昇する可能性があることを考慮しています。

H4チャートでは、USDJPYペアはボリンジャーバンドの上限付近でエングルフィング反転パターンを形成しており、現在は155.80付近で推移しています。この段階では、このパターンのシグナルに沿って上昇波動が継続する可能性があり、上昇目標は157.50となる可能性があります。

同時に、USDJPY 予測では、価格が上昇する前に 154.85 に向けて調整されるという別のシナリオも考慮されています。

米国経済指標の好調は米ドルを支える可能性がある。USDJPYのテクニカル分析は、調整後、157.50に向けて上昇することを示唆している。

EUR/USD 2026-2027予測:主要な市場動向と今後の予測

EUR/USD 2026-2027予測:主要な市場動向と今後の予測この記事では、2026年と2027年のEURUSDの予測を提示し、通貨ペアの動きの方向性を決定づける主な要因に焦点を当てます。テクニカル分析を活用し、主要な専門家、大手銀行、金融機関の意見を考慮し、AIによる予測も検証します。EURUSD予測に関するこの包括的な洞察は、投資家やトレーダーが情報に基づいた意思決定を行う上で役立つはずです。

フランスの主要サービス部門は、ユーロ圏第2位の経済大国フランスで新規事業が勢いを増すなか、11月に当初予測されたよりもわずかに拡大し、15カ月ぶりの高水準に達したことが水曜日の調査で明らかになった。

SPグローバルがまとめたHCOBフランスのサービス部門の最終購買担当者景気指数(PMI)は51.4となり、10月の48.0から上昇し、2024年8月以来初めて成長と縮小を分ける50の閾値を超えた。

11月の速報サービス業PMIは50.8だった。

製造業とサービス業の両方を含む総合PMIもプラス領域に入り、10月の47.7から11月には50.4に上昇し、速報値49.9を上回った。

しかし、製造業の生産量は引き続き減少し、両部門の格差は拡大した。

「ようやく明るいニュースが出た。フランスの民間部門の生産量は1年以上ぶりに増加した。しかし、製造業は依然として全体の業績の足かせとなっており、9カ月ぶりの大幅な落ち込みを記録した」と、ハンブルク商業銀行のジュニアエコノミスト、ヨナス・フェルドフーゼン氏は述べた。

サービス部門の回復は心強いが、フェルドフーゼン氏は、これが持続的な回復の始まりなのか一時的な上昇なのかはまだ分からないと警告した。

企業の見通しは改善したものの、依然として慎重な姿勢が続いており、企業は家計消費と企業投資を押し上げるより安定した政策環境を期待している。

そして、この前向きな発展にもかかわらず、調査では継続的な課題が浮き彫りになりました。

サービス部門の雇用はわずかに減少し、前3ヶ月間の堅調な雇用傾向が反転した。競争圧力も企業の値上げを抑制し、投入コストの上昇にもかかわらず、生産価格はほぼ横ばいにとどまった。

日本株安に刺激されたコア債券の売りは昨日、一服した。欧州市場ではもう少し利上げを試みたものの、説得力に欠ける動きは米国市場でほぼ打ち消された。テクニカル分析では、米国債利回りのネット日次変動幅は最終的に-2.1bpsから+0.9bpsの範囲で推移した。ドイツ国債のイールドカーブも同様にシフトし、前半で1.4bps低下した。

英国債利回りも、前半の上昇からカーブ全体で小幅な低下に転じました。しかしながら、基調的な要因から判断して、これで一日を終えるつもりはありません。日本国債利回りは今朝再び上昇傾向にあり、30年債を含む(超)長期債は明日の注目の入札を前に最高値を更新しました。いずれにせよ、昨日はニュースが少なかったため、リスク資産がいくらか回復するには十分だったようです。

欧州と米国の株価は0.3~0.6%上昇し、仮想通貨市場はここ数週間の激しい売りから日足ベースで反発した。ビットコインなどの仮想通貨は値上がり幅を9万4000ドル近くに伸ばし、11月中旬以来の高値水準となった。米国のウィトコフ特使とロシアのプーチン大統領一行との会談はクレムリンによって建設的と評価されたものの、まだ妥協点には至っていない。

イベントリスクに固執するフランス政治は、地元紙「ル・フィガロ」が、12月9日に予定されている選挙でホライゾンズがルコルニュ首相の社会保障予算案を支持しないと報じたことで、再び頭をもたげた。連立政権の一員であるホライゾンズへの支持の欠如は、現在のフランスの平静さがいかに脆く、そしておそらくは欺瞞に満ちているかを改めて示している。OATは欧州の同業他社と比較して低迷した。

ユーロは今のところこの問題を無視している。昨日は冴えない展開だったが、今朝はEUR/USDは緩やかに上昇し、1.165~1.167付近(短期高値)の第一抵抗線に向かっている。貿易加重ドル指数は99付近まで下落している。経済政策には、今日のセッションを盛り上げる可能性のある内容が含まれている。ECBのラガルド総裁は議会に出席する。ADP雇用統計とISMサービス業景況指数は、FRBの12月の見通しをさらに左右するだろう。

利下げは現時点で95%の利下げが織り込まれている。現段階では、12月10日までに再び均衡を覆すには、驚異的な数字が必要になるだろう。一方、次期FRB議長の選出はますます確実になりつつある。ハセット氏が最有力候補として浮上し、成長支援政策を最も重視している。これは他の候補者と比べても最も支持率が高いと言えるだろう。トランプ大統領は、パウエル議長の後任を2026年初頭に正式に発表する予定だ。

何らかの理由(フランス、財政、株式市場など)でリスク回避が再燃しない限り、ドルは引き続き弱含みで推移すると予想されます。EUR/USDが直近の高値を更新した場合、次の基準値として10月の高値1.1728(9月~11月の下落からの61.2%回復となる1.1747)が浮上します。EUR/GBPは3日続伸しましたが、0.88付近で抵抗に遭遇しました。しかしながら、ポンドについては弱気の見方を維持しており、EUR/GBPのファンダメンタル水準は0.90以上になると想定しています。

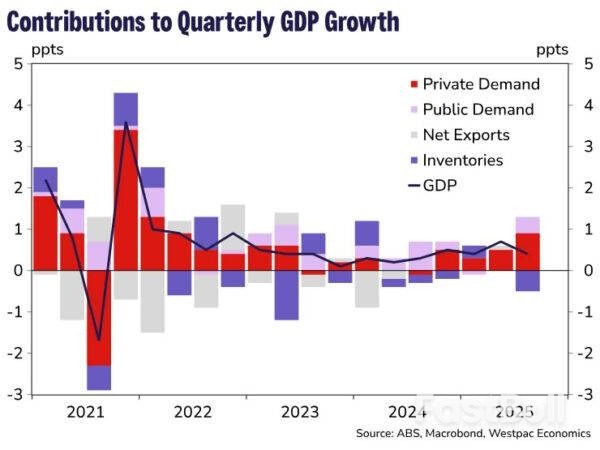

オーストラリアのGDP成長率は、第2四半期(上方修正値:前期比0.7%)から第3四半期(コンセンサス予想:+0.7%)には0.4%へと鈍化し、新型コロナウイルス感染症(COVID-19)終息後の四半期平均成長率となりました。年間成長率は2%から2.1%へと上昇しました。内訳を見ると、最終消費は前期比0.6%増加し、家計支出(+0.5%)と政府支出(+0.8%)の両方が成長に貢献しました。家計貯蓄率は第2四半期の6%から第3四半期には6.4%に上昇し、総可処分所得(+1.7%)の増加率は名目家計支出(+1.4%)の増加率を上回りました。

総固定資本形成は前期比3%増と力強い伸びを示しました。これは主に公共投資の回復(第2四半期の前期比-3.5%の後、前期比+3%)によるものです。純貿易はGDP成長率を0.1ポイント押し下げ、輸入は1.5%増、輸出は1%増となりました。本日発表された指標は、オーストラリア準備銀行(RBA)が来年利上げに踏み切るとの市場の見方を強めています。AUD/USDは最近の持ち直しの動きを背景に、0.66付近で最初の抵抗線を狙っています。豪ドルの利回り曲線は今朝、弱気相場からフラット化し、2年債利回りは5.8ベーシスポイント上昇して30年債利回りは3.2ベーシスポイント上昇しました。

EUは、当初の計画より1年早い2026年末までにロシア産LNGガスの輸入を段階的に禁止することで合意した。ロシアは依然として、米国に次ぐ欧州第2位のLNG供給国(全体の15%)である。この期限は、EUによる対ロシア制裁措置の一環として既に実施されている海上輸送の禁止と一致する。

EUのRePowerEU計画では、2027年第3四半期末までに長期契約に基づくパイプラインによるガス輸入を停止することも目標としている。また、欧州委員会は2027年末までにロシアからの石油輸入を段階的に廃止するための法案を提出する予定だ。

ポーランドの電力網運営会社のトップは、世界経済で競争力を保つためには、洋上風力発電プロジェクトよりも安価な陸上風力発電を優先すべきだと述べた。

欧州連合(EU)諸国の中で最も石炭に依存している同国は、陸上タービンの潜在能力が十分に発揮されるまで、野心的な洋上計画を棚上げにした方がよいだろう、と国営電力会社PSEのグジェゴシュ・オニチモフスキ最高経営責任者(CEO)はインタビューで語った。

彼のコメントは、過去1年間にドイツとデンマークでコスト上昇により入札が失敗に終わったことを受けて、欧州のオフショア産業の冷え込んだ感情とポーランドの考えを一致させている。

「なぜ急ぐのか?まずは陸上の風力エネルギーを解放する必要がある。そうすれば、本当に必要な洋上風力の量がわかるだろう」と彼は語った。

この厳しい警告は、ポーランドが12月17日に予定されている3ギガワットの洋上風力発電設備の契約締結に向けた入札に向けて準備を進めているさなかに発せられた。最高価格は1メガワット時あたり486ズウォティ(約134ドル)から512ズウォティに設定されており、現在の為替レートを大幅に上回るため、その差額は納税者が負担することになる。

「たとえ最終価格が上限を下回ったとしても、それでも市場価格をはるかに上回ることになるだろう」と彼は述べた。「これは差額契約ではなく、安定した補助金の仕組みなのだ。」

オニチモフスキー氏は、プロジェクトがすでにかなり進んだ段階にあることを認めながらも、オークションは理想的には延期すべきだと示唆した。

欧州全域で、洋上風力発電は大陸の化石燃料からの移行において極めて重要な部分とみなされているが、近年の鉄鋼などの原材料価格の高騰や借入コストの上昇により、政府はプロジェクトを確実に実行するために補助金を増額せざるを得なくなっている。

ポーランドの予備戦略では、2040年までにバルト海の風力発電で18ギガワット、陸上風力発電で35ギガワットの発電量を目標としており、現在国内の電力の半分以上を生産している石炭火力発電所を段階的に廃止していく。風力発電は総電源構成の約15%を占める。

しかし、陸上での事業拡大は、距離制限の規制により2017年以降停滞しています。ドナルド・トゥスク首相は陸上開発の加速を約束していますが、必要な規制変更は依然として未定です。トゥスク首相は2年前、手頃な価格の電力がポーランドの将来の経済成長の原動力となると主張し、グリーンエネルギー源への移行を加速させると公約して政権に就きました。

オルステッドASやノースランド・パワー社など、同国のオフショア部門の先駆者たちはすでに総容量4ギガワットを超える発電所を建設中で、来年には稼働を開始する予定だ。

ポーランドの産業界にとって、この状況は大きなリスクを伴います。生産者は長年、石炭への依存と流通コストに起因するエネルギー価格の高騰からの救済を求めてきました。

PSEのオニチモフスキ氏は、使われていない送電網や発電設備への非効率的な支出は経済的打撃を倍増させ、ポーランドを発展途上国に対して不利な立場に置くことになると警告した。

「不必要に支出するズウォティ、過剰な投資によって生み出される無駄なコストは、私たちに倍増する打撃を与えるだろう」とCEOは述べた。「世界的な競争は致命的なものとなり、それは既に明らかだ」

9月四半期の国民経済計算では、成長率が四半期で0.4%に鈍化した一方、前回の活動に対する上方修正により、年末の結果は年率2.1%に加速した。これは、オーストラリア準備銀行の更新されたトレンド予測である年率2.0%をわずかに上回ったが、ウエストパック・エコノミクスのトレンド予測をわずかに下回った。

国内需要(消費者、企業、政府による支出)は、9月四半期で前期比1.2%増、通期では2.6%増と堅調に推移しました。これは、パンデミックの影響を除くと、2012年6月四半期以来の強い四半期成長率です。民間部門と公共部門の両方が国内需要の回復に貢献しているため、「引き継ぎ」は必要ありませんでした。

新規民間需要は前四半期比1.2%増、年初来3.1%増と力強い伸びを示しました。これは、パンデミックを除く2012年3月期以来の四半期ベースでの高い伸び率です。消費者の貢献もさることながら、際立ったのは新規事業投資で、前四半期比3.4%増、年初来3.8%増となりました。こうした増加にもかかわらず、エンジニアリング建設が下振れ幅を縮小したため(前四半期比0.7%減、予想は前四半期比2.0%増)、結果は当社の前四半期比5.8%増という予想をやや下回りました。ビクトリア州では、エンジニアリング建設活動が8.0%という大幅な落ち込みを記録しました。この乖離の原因の一つとして、建設工事が一部しか完了していない時期とのずれが考えられます。

明るいニュースとしては、機械(四半期ベースで7.5%増、前年比6.2%増)、新築(四半期ベースで2.0%増、前年比2.1%増)など、ほとんどの資産クラスで投資が増加した点が挙げられます。機械投資の増加はデータセンターの増設と民間航空機の購入が主な要因でしたが、設備投資データを見ると、この増加は宿泊・飲食サービスなどの消費者向け産業や、管理・サポートサービスなどの一部の企業向け産業にも波及していることが分かります。

住宅建設活動は前四半期比1.8%増、前年同期比6.5%増でした。この点でも、四半期ベースでは部分的なデータに基づく当社の予想を下回る結果となりました(前四半期比+1.8%増、前年同期比+3.2%増)。しかし、前四半期の活動が上方修正されたため、通期ベースでは当社の予想と一致しました。この四半期ベースでは、新築住宅建設(前四半期比2.6%増)と改修活動(前四半期比0.5%増)の両方が牽引役となりました。今後、着実に進めるべきプロジェクトが多数残っており、今後の住宅建設活動を支えるものと期待されます。

堅調な消費者支出は第3四半期も継続し、家計支出は前四半期比0.5%増、前年比2.5%増となりました。これは、州の電力リベートの終了、通常よりも大幅な年度末割引、イースターとアンザック・デー周辺のホリデーシーズンの支出など、一時的な要因が一部寄与した6月四半期の0.9%増という好調な結果に続くものです。

人口増加率が年率1.7%と予測されていることから、一人当たり消費が大幅に増加し始めていることが示唆されます。オーストラリアの消費者は、実質所得の増加に支えられており、実質所得は四半期ベースで0.9%、年率で3.8%増加しました。重要な不確実性は、金利が長期にわたって据え置かれ、第3段階の減税措置が所得税率の上昇(今四半期は個人所得税が世帯所得に占める割合が上昇しました)によって打ち消された場合、この所得増加効果が薄れるかどうかです。この増加が見られなければ、消費は鈍化し、労働市場に影響を与える可能性があります。

一方で、景気回復は長引けば長引くほど勢いを増す可能性が高く、自立的な成長へと転じ、所得を押し上げ、今後の消費を支える可能性が高まります。ウエストパック・データXカードトラッカー指数は、10月に支出が回復したことを示しており、この勢いが12月四半期まで続くことを示唆しています。

純輸出と在庫は概ね予想通りでした。鉱業、公共部門、消費財の在庫減少は第3四半期の成長率を約0.5ポイント押し下げ、純輸出はさらに0.1ポイント押し下げました。

なお、統計上の差異により、今四半期の成長率は 0.1 ポイント低下しましたが、前四半期は 0.2 ポイント低下しました。

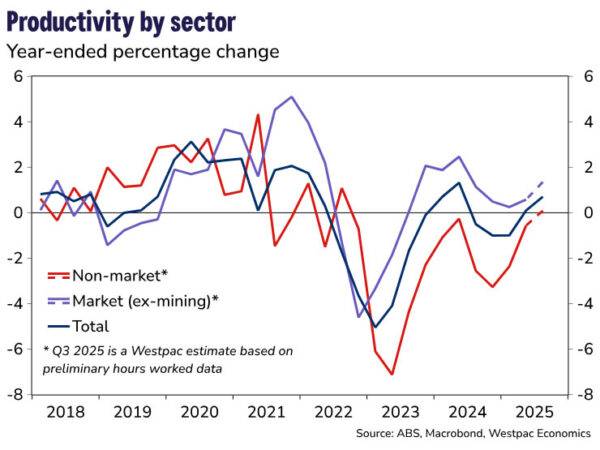

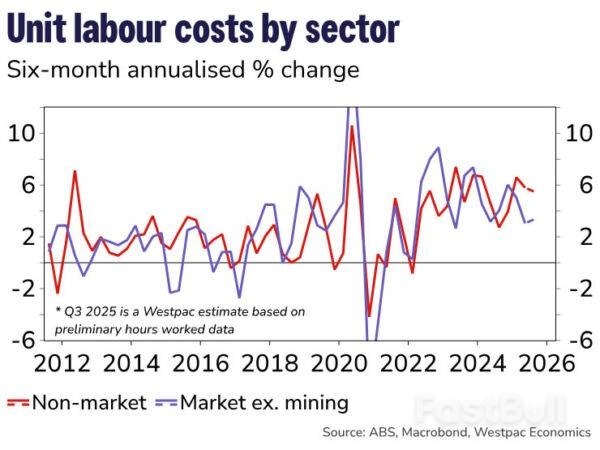

労働生産性は回復し、前年比0.8%の伸びを見せました。さらに詳しく分析すると、市場セクター(鉱業を除く)の生産性は第3四半期に前年比約1.4%の伸びを示したと推定されます(推定値は金曜日の労働統計発表後に確定します)。

これは、この部門の単位労働コストの伸びを6か月年率で約3.3%に緩和するとともに、鉱業と介護経済の部門固有の要因がなくなるにつれて経済全体の生産性の伸びが回復するという見方を裏付けている。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ