マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

フランス 10 年間の OAT オークションの平均 収率

フランス 10 年間の OAT オークションの平均 収率実:--

予: --

戻: --

ユーロ圏 小売売上高前年比 (10月)

ユーロ圏 小売売上高前年比 (10月)実:--

予: --

戻: --

ブラジル GDP前年比 (第三四半期)

ブラジル GDP前年比 (第三四半期)実:--

予: --

戻: --

アメリカ チャレンジャー、グレイ、クリスマスの人員削減 (11月)

アメリカ チャレンジャー、グレイ、クリスマスの人員削減 (11月)実:--

予: --

戻: --

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)実:--

予: --

戻: --

アメリカ チャレンジャー、グレイ、クリスマスの前年比人員削減 (11月)

アメリカ チャレンジャー、グレイ、クリスマスの前年比人員削減 (11月)実:--

予: --

戻: --

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)実:--

予: --

戻: --

アメリカ 毎週の初回失業保険申請件数 (SA)

アメリカ 毎週の初回失業保険申請件数 (SA)実:--

予: --

戻: --

アメリカ 毎週の継続的失業保険申請数 (SA)

アメリカ 毎週の継続的失業保険申請数 (SA)実:--

予: --

戻: --

カナダ アイビー PMI (SA) (11月)

カナダ アイビー PMI (SA) (11月)実:--

予: --

戻: --

カナダ Ivey PMI (SA ではありません) (11月)

カナダ Ivey PMI (SA ではありません) (11月)実:--

予: --

戻: --

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (9月)

アメリカ 工場受注前月比 (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

一致するデータがありません

木曜日、世界株価は小幅上昇した。雇用の減速を示すデータを受け、米国の利下げが世界最大の経済大国を支えるとの期待が高まった。一方、ドルは下落し、主要通貨バスケットに対して10日連続の下落となる見通しだ。

木曜日、世界株価は小幅上昇した。雇用の減速を示すデータを受け、米国の利下げが世界最大の経済大国を支えるとの期待が高まった。一方、ドルは下落し、主要通貨バスケットに対して10日連続の下落となる見通しだ。

米国株は2営業日連続の上昇の後、取引開始直後に下落に転じ、指標となるSP500指数(.SPX)は横ばいとなった。ヘルスケア、一般消費財、素材セクターの下落率が最も高かった一方、不動産、金融、公益事業セクターは上昇した。

ダウ工業株30種平均(.DJI)は0.09%下落し、SP500(.SPX)は0.06%下落し、ナスダック総合指数(.IXIC)は0.14%下落した。

欧州では、STOXX 600指数(.STOXX)が0.42%上昇し、依然として週足での小幅な上昇が見込まれています。ロンドンのFTSE 100指数(.FTSE)は0.16%上昇、ドイツのDAX指数(DAX.O)は0.45%上昇しました。MSCIの世界株式指数(.MIWD00000PUS)は0.18%上昇しました。

日本株は、国債入札が投資家の旺盛な需要を引き出し、株式市場全体の基調を整えたことを受けて急騰した。日経平均株価(.N225)は2.33%上昇した。

「11月下旬に5%下落した後、株価は反発し、現在は下落前の水準、あるいは史上最高値付近で取引されている」とワシントンの投資顧問会社ファー・ミラー・ワシントンの最高経営責任者マイケル・ファー氏は述べた。

株価上昇は、米国の民間雇用統計が2年半ぶりの大幅な落ち込みを記録したことや、雇用が鈍化する一方でサービス部門の活動は11月に横ばいだったことを示した調査を受けてのものだ。

「もしFRBが0.25ポイント利下げし、その後一時停止すれば――FRBの全ての発言者が示唆しているように――市場はメッセージに失望するかもしれない。もし利下げを行わず、次回会合まで待つと表明すれば、市場はそこでも失望するだろう」とファー氏は述べた。

CMEグループのフェドウォッチによると、フェデラルファンド金利先物は、12月10日の次回FRB会合終了時に0.25ポイントの利下げが実施される確率を90%近く織り込んでおり、1週間前の確率は83.4%だった。

LSEGのデータによると、米国の通貨を他の6通貨に対する動きを追跡するドル指数は、この日0.08%下落し、10日連続の下落に向かっており、少なくとも1971年以来、最長の下落期間となった。

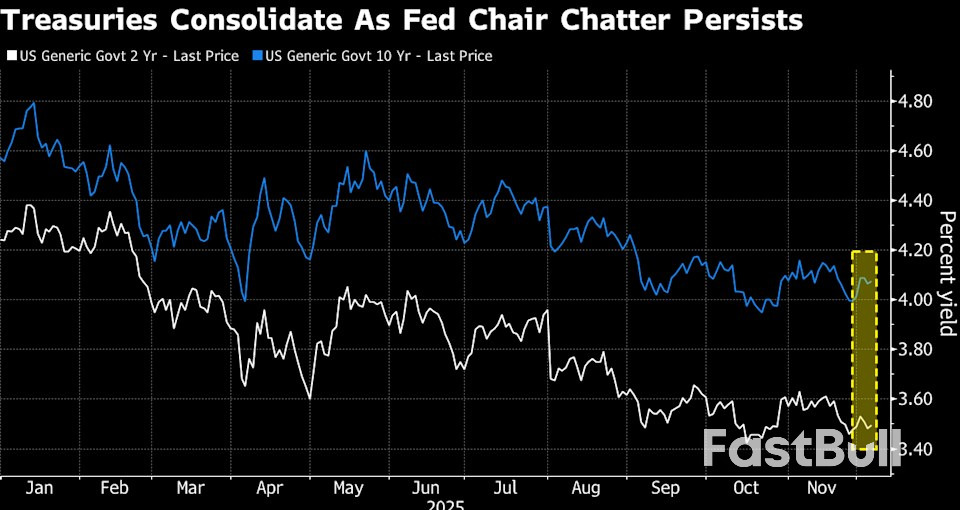

米10年国債の利回りは終値で3.4ベーシスポイント上昇し、4.092%となった。フィナンシャル・タイムズ紙は水曜日、債券投資家が米国財務省に対し、来年ジェローム・パウエルFRB議長の後任候補であるケビン・ハセット氏がドナルド・トランプ大統領の意向に沿って積極的な利下げを行う可能性があると懸念を表明したと報じた。

「トランプ政権は、今回の会合でよりハト派的になるよう(正しいかどうかは別として)見られるであろう新FRB議長選出を大統領が発表するタイミングを意図的に選んでいると思う。これは、大統領のメッセージに対する解毒剤として見せかけるためだ」とファー氏は述べた。

日本では、政府による国債売却が過去6年間で最大の需要を呼び、他の経済に対する同様の懸念を引き起こしてきた日本の長期財政に対する投資家の不安を和らげるのに役立った。

ドルは対円で前日0.28%下落し154.8円となったが、対米ドルでは過去2カ月余りで最大の週間上昇となる見込みだ。

ロイター通信が、協議に詳しい政府筋3人の話として、日本銀行が12月に金利を引き上げる可能性が高く、政府もその決定を容認する見通しだと報じたことで、円は再び上昇した。

一方、香港のオフショア取引では人民元がわずかに下落し、ドルは0.18%上昇して7.070元となった。人民元は水曜日に対ドルで1年以上ぶりの高値を記録した。

貴金属相場は、最近の好調な推移の後、落ち着きを見せた。金は直近0.28%下落し、1オンスあたり4,195ドルとなった。一方、銀は火曜日に過去最高値の58.98ドルを付けた後、2.4%下落し、1オンスあたり57.03ドルとなった。

ブレント原油は直近0.06%上昇し、1バレル62.71ドルとなった。

ニューヨークのチブイケ・オグとグレゴール・スチュアート・ハンターによる報告。リンカーン・フィースト、ソナリ・ポール、アンドリュー・ヘブンズ、チズ・ノミヤマ、エド・オズモンドによる編集。

トランプ政権は、来年カナダおよびメキシコとの既存の貿易協定から全面的に離脱し、その大部分を再交渉する可能性があることを示唆しており、信頼できる貿易相手国の間でも不安定なアプローチを取っていることを浮き彫りにしている。

ポリティコとのインタビューで、ジェイミーソン・グリア米国通商大使は、トランプ大統領が最初の任期中に交渉した米国・カナダ・メキシコ間の貿易協定から米国が離脱する可能性を示唆した。3カ国は、必要であれば協定を更新するため、7月に新たな協議を開始する予定だ。

しかし、トランプ大統領は、より公平だと考えるものを求めて、貿易協定全体を破壊しようとするかもしれない。

「大統領の考えは、良い合意だけを望んでいるということです」とグリア氏は述べた。「USMCAに見直し期間を設けたのは、必要になった場合に備えて、見直しや見直し、あるいは離脱に備えてのことです。」

グリア氏は、トランプ政権は協定を二つに分割し、メキシコとカナダと別々に交渉するかもしれないと付け加えた。

トランプ大統領は10月、カナダがロナルド・レーガン大統領の政策を借用した自身の特徴的な関税を批判するテレビCMを放映したことを理由に、カナダとの貿易交渉を頓挫させた。それ以来、協議は中断されており、カナダのマーク・カーニー首相は協議再開を急いでいないと表明している。

「カナダ経済とメキシコ経済の関係は、全く違います」とグリア氏はポリティコに語った。「労働状況も違いますし、生産されるものも違います。輸出入の構成も違います。実際、これら3つを結びつける経済的合理性はあまりありません」

USMCAは、トランプ大統領にとって最初の任期における最大の貿易上の成果です。2020年、USMCAは、トランプ大統領が2016年の大統領候補時代、そして後に大統領就任後も執拗に攻撃してきた北米自由貿易協定(NAFTA)に取って代わりました。

政府データによると、この協定により、2022年には米国からメキシコとカナダへの1兆8000億ドルの国境を越えた無関税貿易が可能になった。両国への米国の輸出の多くは、専門サービスや金融サービスを含むサービス輸出で構成されていた。

米国はカナダからの鉄鋼・アルミニウムへの50%の関税を維持し、カナダからの輸入品にも25%の関税を課している。一方、メキシコはトランプ大統領の関税措置をほぼ免れており、メキシコ製品の大部分はUSMCAに基づく米国原産地規則に準拠しているため、依然として無税で米国に輸入されている。

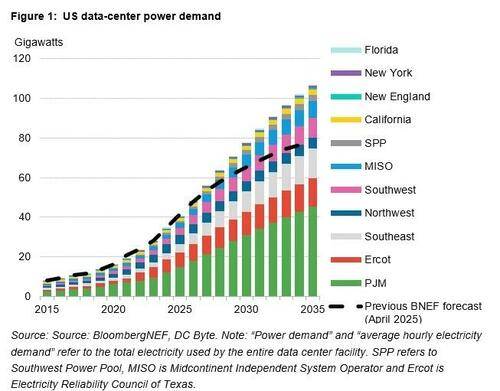

BNEFの報告書は、一部のエネルギー業界のアナリストや幹部が、人工知能バブルや投機的なデータセンター提案が過剰な負荷増加予測を助長する可能性があると警告している中で発表された。

グリッド・ストラテジーズが先月発表した報告書によると、 2030年までにデータセンターの負荷が90GW増加するという電力会社の予測は誇張されている可能性が高く、市場分析ではその期間の負荷増加は65GWに近いことが示されているという。

米国エネルギー省が7月に発表した報告書では、2030年までに新たに100GWのピーク容量が必要になると推定されており、そのうち50GWはデータセンターに起因する。ローレンス・バークレー国立研究所によると、これらの施設は2028年までにピーク需要の最大12%を占める可能性がある。

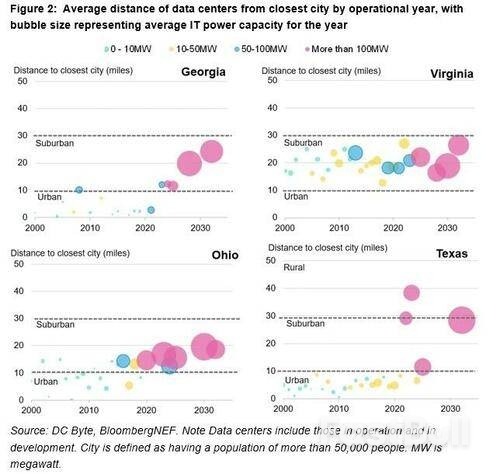

BNEFのデータセンタープロジェクトトラッカーによると、業界はバージニア州北部、アトランタ都市圏、オハイオ州中部などの従来のデータセンターハブを越えて、データトラフィック用の既存の光ファイバー幹線が整備された郊外や田舎の地域へと多様化しています。

建設中、決定済み、そして初期段階のプロジェクトを示す地図を見ると、計画中のデータセンター容量は、南はバージニア州とカロライナ州、北はペンシルベニア州東部、そしてシカゴからミシガン湖岸沿いに広がるギガワット規模に広がっていることが分かります。テキサス州とメキシコ湾岸諸州にも、さらに多くのデータセンターが計画されています。

容量の大部分は、PJMインターコネクション、ミッドコンチネント独立系統運用機関(MIDSO)、テキサス電力信頼性評議会(Electric Reliability Council of Texas)が管理する送電網で実現される見込みです。BNEFは、PJMだけで今後5年間で31GWのデータセンター負荷を追加できると予測しており、これは新規発電による予想容量増加分を約3GW上回ります。

予想される電力需要の急増を受け、北米電力信頼度公社は昨年末、今年、2026年以降、3地域すべてで夏の電力不足の「リスクが高まっている」と警告した。

しかし、一部の専門家はNERCの分析手法に異議を唱えた。MISOの独立市場モニターは6月、 NERCの分析には欠陥があり、MISOはISOニューイングランドやニューヨーク独立系統運用者(NSO)など、データセンターの急激な成長が見込まれない電力網地域よりも有利な立場にあると述べた。

他のテクノロジーおよびエネルギーシステムのアナリストは、チップ不足、許可申請の重複、その他の要因により、今後数年間で提案されているデータセンターの容量のかなりの部分が消失すると予想しています。

ロンドン・エコノミクス・インターナショナルは7月、南部環境法律センター向けに作成した報告書の中で、2030年の米国データセンターの負荷予測を満たすには世界の半導体供給の90%が必要になると述べ、このシナリオを「非現実的」と呼んだ。

アメリカ公共電力協会の政策・調査担当ディレクター、パトリシア・テイラー氏は今年初め、Utility Diveに対し、データセンター開発者が近隣の管轄区域で同じプロジェクトを「買い漁る」のは一般的だと語った。

それでも、米国の送電事業者は、大規模データセンターを収容したいという要望と、全顧客に信頼性の高いサービスを保証する義務とのバランスを取る中で、「転換期」に直面しているとBNEFは指摘した。

先週、ビットコイン(BTC)は15%近く上昇し、9万3000ドルを超えました。しかし、この回復は長続きしませんでした。月曜日にはBTCが大量に売り込まれ、8万4000ドルまで下落し、今週だけでなく、年末の12月も厳しいスタートとなりました。

しかし、この売りの波は長くは続かなかった。ビットコインとアルトコインは2日間の下落後、すぐに回復した。

BTCが93,000ドルを再び超える急騰を見せたことで、こうした急激な価格変動は市場を二分しました。一部のアナリストは下落が続く可能性があると指摘する一方で、ビットコインは強力なサポートエリアを維持しており、底値も近いと主張するアナリストもいます。

この時点で、Bitfinexのアナリストも底値が近いと主張する側に立った。

Bitfinexは毎週のアルファレポートで、ビットコインの価格が底打ちの兆候を示していると主張した。

同取引所は、過剰なレバレッジ解消、短期保有者の投げ売り、売り手の疲弊など、売り圧力が急速に弱まっていることなど、ビットコインがサイクルの底に非常に近いことを示唆するいくつかの指標を指摘した。

「最近の回復は、市場が時間的に底値に近づいているという当社のこれまでの見解と一致しているが、価格面で底値をつけたかどうかはまだ分からない。」

Bitfinexのアナリストによると、これらの要因はビットコインの価格が安定段階に入ったことを示唆しており、短期的には持続的な回復に必要な条件が整っているという。

Bitfinexのアナリストはビットコインの底値を示す指標は多数あると述べたが、あるアナリストはビットコインが底値に達したと断言するのは時期尚早だと述べた。

ビットコインの底値について語るのはまだ早すぎる!

仮想通貨アナリストのテッド・ピロウズ氏は最新の分析で、ビットコインはまだ明確なサポートを確立していないため、底値を形成したと断言するのは時期尚早だと主張した。

ピロウズ氏は、BTCが10万ドル、9万5000ドル、9万ドルなどの主要なサポートレベルを維持できず、簡単にそれを下回ったため、底値予測が弱まったと指摘した。

アナリストは、BTCは現在93,000ドルから94,000ドルの水準で停滞しており、安定したサポートを形成できないと述べ、この水準を再び上抜ければ100,000ドルへの道が開かれるだろうと述べた。

一方、この水準から拒否された場合、ビットコインは再び 90,000 ドル水準を下回る可能性がある。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ