マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)実:--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)実:--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)実:--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)実:--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)実:--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)実:--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)実:--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)実:--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)実:--

予: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)実:--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)実:--

予: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル実:--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量実:--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)実:--

予: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)実:--

予: --

戻: --

日本 貿易収支 (10月)

日本 貿易収支 (10月)実:--

予: --

戻: --

日本 名目GDP前四半期比改定値 (第三四半期)

日本 名目GDP前四半期比改定値 (第三四半期)実:--

予: --

戻: --

中国、本土 輸入額前年比 (CNH) (11月)

中国、本土 輸入額前年比 (CNH) (11月)実:--

予: --

戻: --

中国、本土 輸出 (11月)

中国、本土 輸出 (11月)実:--

予: --

戻: --

中国、本土 輸入(CNH) (11月)

中国、本土 輸入(CNH) (11月)実:--

予: --

戻: --

中国、本土 貿易収支 (CNH) (11月)

中国、本土 貿易収支 (CNH) (11月)実:--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)実:--

予: --

戻: --

中国、本土 輸入額前年比(米ドル) (11月)

中国、本土 輸入額前年比(米ドル) (11月)実:--

予: --

戻: --

ドイツ 工業生産額前月比 (SA) (10月)

ドイツ 工業生産額前月比 (SA) (10月)実:--

予: --

ユーロ圏 Sentix 投資家信頼感指数 (12月)

ユーロ圏 Sentix 投資家信頼感指数 (12月)実:--

予: --

戻: --

カナダ 国民経済信頼感指数

カナダ 国民経済信頼感指数実:--

予: --

戻: --

イギリス BRCの実質小売売上高前年比 (11月)

イギリス BRCの実質小売売上高前年比 (11月)--

予: --

戻: --

イギリス BRC全体の小売売上高前年比 (11月)

イギリス BRC全体の小売売上高前年比 (11月)--

予: --

戻: --

オーストラリア O/N (借用) キーレート

オーストラリア O/N (借用) キーレート--

予: --

戻: --

RBA 金利ステートメント

RBA 金利ステートメント RBA記者会見

RBA記者会見 ドイツ 輸出前月比(SA) (10月)

ドイツ 輸出前月比(SA) (10月)--

予: --

戻: --

アメリカ NFIB 中小企業楽観主義指数 (SA) (11月)

アメリカ NFIB 中小企業楽観主義指数 (SA) (11月)--

予: --

戻: --

メキシコ 12か月インフレ率(CPI) (11月)

メキシコ 12か月インフレ率(CPI) (11月)--

予: --

戻: --

メキシコ コアCPI前年比 (11月)

メキシコ コアCPI前年比 (11月)--

予: --

戻: --

メキシコ PPI前年比 (11月)

メキシコ PPI前年比 (11月)--

予: --

戻: --

アメリカ 週間レッドブック商業小売売上高前年比

アメリカ 週間レッドブック商業小売売上高前年比--

予: --

戻: --

アメリカ JOLTS 求人情報 (SA) (10月)

アメリカ JOLTS 求人情報 (SA) (10月)--

予: --

戻: --

中国、本土 M1 マネーサプライ前年比 (11月)

中国、本土 M1 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M0 マネーサプライ前年比 (11月)

中国、本土 M0 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M2マネーサプライ前年比 (11月)

中国、本土 M2マネーサプライ前年比 (11月)--

予: --

戻: --

アメリカ EIA今年の短期原油生産予測 (12月)

アメリカ EIA今年の短期原油生産予測 (12月)--

予: --

戻: --

アメリカ EIA による来年の天然ガス生産予測 (12月)

アメリカ EIA による来年の天然ガス生産予測 (12月)--

予: --

戻: --

アメリカ EIA 来年の短期原油生産予測 (12月)

アメリカ EIA 来年の短期原油生産予測 (12月)--

予: --

戻: --

EIA 月次短期エネルギー見通し

EIA 月次短期エネルギー見通し アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫--

予: --

戻: --

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫--

予: --

戻: --

韓国 失業率 (SA) (11月)

韓国 失業率 (SA) (11月)--

予: --

戻: --

日本 ロイター短観非製造業指数 (12月)

日本 ロイター短観非製造業指数 (12月)--

予: --

戻: --

日本 ロイター短観製造業指数 (12月)

日本 ロイター短観製造業指数 (12月)--

予: --

戻: --

日本 国内企業商品価格指数前月比 (11月)

日本 国内企業商品価格指数前月比 (11月)--

予: --

戻: --

日本 国内企業商品価格指数前年比 (11月)

日本 国内企業商品価格指数前年比 (11月)--

予: --

戻: --

中国、本土 PPI前年比 (11月)

中国、本土 PPI前年比 (11月)--

予: --

戻: --

中国、本土 CPI前月比 (11月)

中国、本土 CPI前月比 (11月)--

予: --

戻: --

一致するデータがありません

ビットコインは市場の投機筋の思惑の中、重要なフィボナッチサポートを試している。76,000<br>ドルへの下落の可能性も議論されている。<br>市場への影響には、ETFの流入とレバレッジリスクが含まれる。

市場の状況を監視しているアナリストによると、ビットコインは重要なフィボナッチ・リトレースメントのサポートレベルをテストしており、このレベルを下回れば76,000ドルまで下落する可能性があるとの懸念が高まっている。

相関関係により、ビットコインや関連する大型暗号通貨への影響は大きく、より広範な市場状況や投資家の感情に影響を及ぼす可能性があります。

ビットコインは現在、重要なフィボナッチ・リトレースメント・サポート付近で取引されており、アナリストは下落の可能性を警告している。トレーダーはこのテクニカルレベルを注視しており、もし下回れば、ビットコインは2025年4月の安値である7万6000ドル付近に近づく可能性があると指摘している。

主要な市場参加者には、BinanceやCMEといった主要プラットフォームのビットコイン現物取引およびデリバティブ取引のトレーダーが含まれます。Daan Crypto Tradesは、特に0.382フィボナッチ・リトレースメント・ゾーンを重要視しており、この水準を下回った場合、76,000ドルへの下落が見込まれると指摘しています。

当面の懸念は、ビットコインがサポートレベルを失った場合の売り圧力の高まりであり、週末の取引量の低さも追い風となっています。市場ウォッチャーは、これが多額のレバレッジポジションによる連鎖的な清算を引き起こす可能性があると指摘しています。懸念はETFからの資金流出と機関投資家の需要減少にも及びます。これらは、現在のフィボナッチサポートが維持されるか下回るかに大きく影響する要因であり、市場全体のセンチメントとリスク選好度に影響を及ぼす可能性があります。

Daan Crypto Trades、Crypto Derivatives Trader、Twitter/X – 「0.382フィボナッチ・リトレースメント・ゾーンは強気派が守らなければならないラインであり、それを下回るとBTCは4月の水準である76,000ドル付近まで戻る可能性がある」:出典

ビットコインに加え、イーサリアムやチェーンリンクといった資産も、市場センチメントの影響を受けて相関関係にある影響を受ける可能性があります。アナリストは83,000~84,000ドルのサポートを観測しており、ビットコインがフィボナッチレベル0.382を下回るとリスクが高まると見ています。弱気の勢いが加速する可能性があるため、オンチェーン指標を追跡することで洞察を得ることができます。過去の傾向を見ると、主要なサポートレベルを維持できない場合、レバレッジと流動性ダイナミクスによってさらに急激に次のフィボナッチバンドへと移行することがよくあります。

ここ数ヶ月、連邦準備制度理事会(FRB)の当局者は金融政策が引き締め的であると繰り返し言及してきました。9月にはジェローム・パウエル議長が「明らかに引き締め的」と述べ、11月にはニューヨーク連銀のジョン・ウィリアムズ総裁が「現在の金融政策水準は依然として適度に引き締め的だと考えている」と述べました。

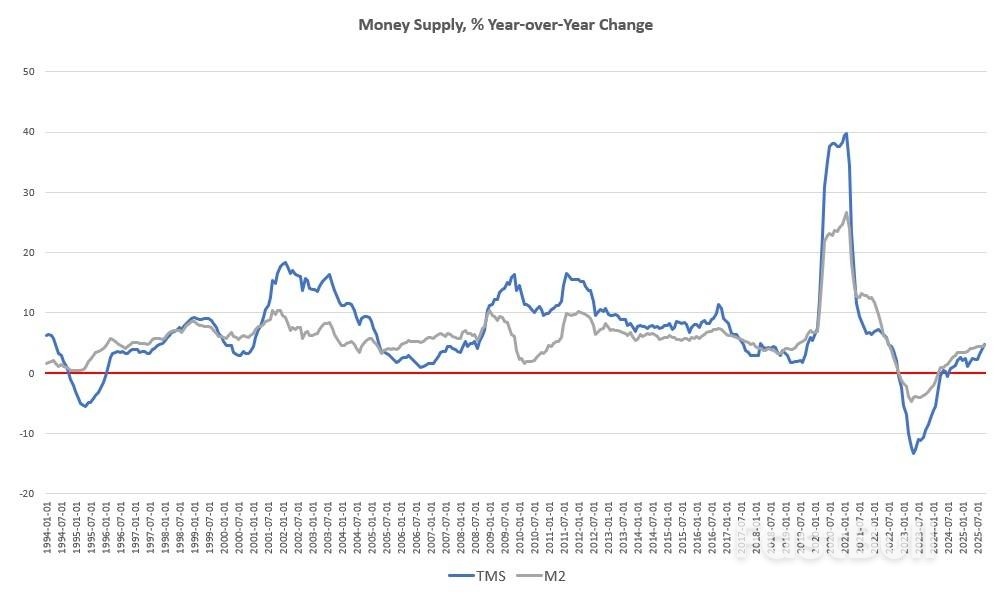

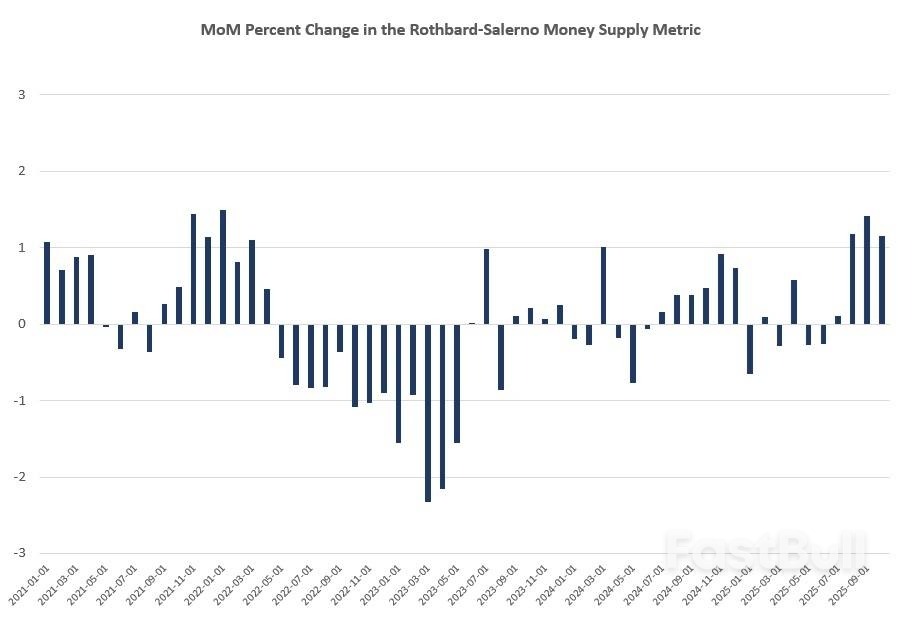

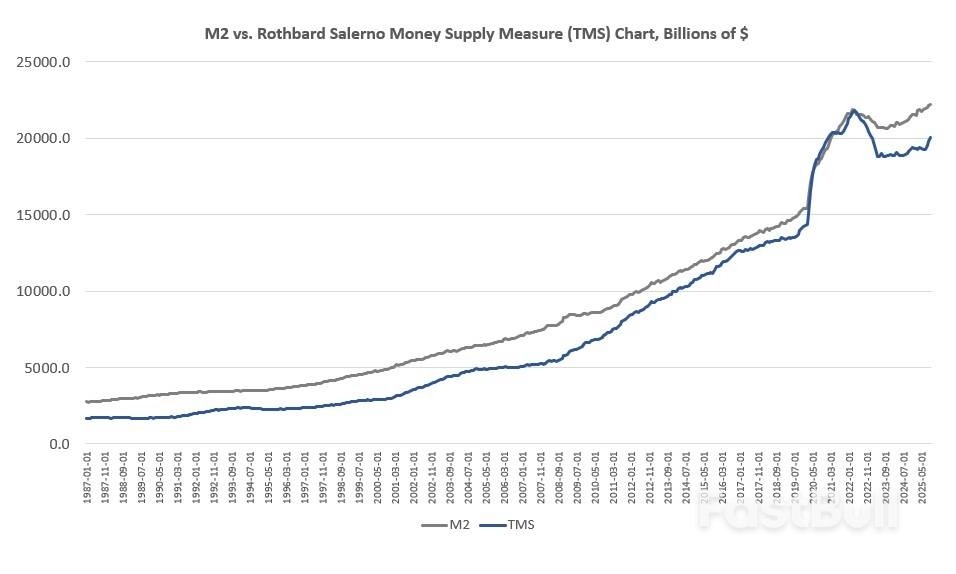

確かに、現在の政策は、例えばバーナンキ議長やイエレン議長の政策と比較すると「引き締め的」と言えるかもしれません。しかし、マネーサプライに関する最近のデータは、FRB当局者の発言に反して、ここ数ヶ月のマネーサプライには急速な増加の余地が十分にあることを示唆しています。

例えば、マネーサプライは過去4ヶ月間、毎月増加しており、ここ数年で最も高い伸び率の一つとなっています。さらに、前年比で見ると、マネーサプライは過去3ヶ月間で加速し、現在は40ヶ月ぶり、つまり2022年7月以来の高成長率となっています。

マネーサプライは2025年半ばの大部分でほぼ横ばいであったが、今年8月以降は明らかに成長が加速している。

10月のマネーサプライの前年同月比伸び率は4.76%でした。これは、9月の前年同月比4.06%から上昇したものです。また、マネーサプライの伸び率は、前年同月比1.27%だった昨年10月と比べても大幅に上昇しています。

10月には、マネーサプライ総額が2023年1月以来初めて再び20兆ドルを超え、8月から10月にかけて5,000億ドル増加した。

月ごとの成長率では、8月、9月、10月はそれぞれ1.18%、1.4%、1.14%増加し、2022年以降で最大の成長率を記録し、4か月連続の成長を締めくくりました。

ここで用いられるマネーサプライ指標、すなわち「真の」あるいはロスバード・サレルノ・マネーサプライ指標(TMS)は、マレー・ロスバードとジョセフ・サレルノによって開発された指標であり、M2よりもマネーサプライの変動をより正確に測定できるように設計されています。(ミーゼス研究所は現在、この指標とその成長に関する最新情報を定期的に提供しています。)

歴史的に見ると、M2の伸び率はTMSの伸び率とほぼ同様の推移を辿ることが多いものの、過去12ヶ月のうち11ヶ月はM2がTMSの伸び率を上回っています。10月のM2の伸び率は前年比4.63%で、9月の4.47%から上昇しました。また、10月の成長率も2024年10月の2.97%から上昇しました。

前年比および前月比の成長率は夏季に鈍化し、2023年から2024年初頭にかけて大幅に減少したものの、マネーサプライ総額は再び急速に増加傾向にあります。M2は現在、過去最高水準の22.2兆ドルを超えています。TMSはまだ2022年のピークには戻っていませんが、34カ月ぶりの高水準となっています。

2009年以降、TMSマネーサプライは200%以上増加しています(M2は同時期に約160%増加しました)。現在のマネーサプライ20兆ドルのうち、約29%は2020年1月以降に創出されたものです。2009年の世界金融危機以降、現在のマネーサプライの13兆ドル以上が創出されました。つまり、既存のマネーサプライ全体の3分の2以上が、大不況以降に創出されたということです。

現在の経済状況を考慮すると、マネーサプライがこのように力強く増加しているのは驚くべきことだ。

現在の停滞した経済状況を考えると、マネーサプライがこれほど力強く増加しているのは驚くべきことです。民間商業銀行は、FRBの緩和的な政策への対応としてマネーサプライの増加に大きな役割を果たしています。経済状況が好調で雇用が増加すると、融資も増加し、金融環境がさらに緩和されます。

しかし、ここ数ヶ月、経済指標は雇用情勢の悪化と債務不履行の増加の両方を示唆し続けています。例えば、10月の米国のレイオフ数は2ヶ月ぶりの高水準に達しました。一方、ブルームバーグは「負債増加に伴い、個人経営企業の倒産件数が過去最高を記録」と報じています。最新の物価指数(物価指数)では、雇用者数の減少がさらに顕著になっています。

これらすべてがマネーサプライの伸びに下押し圧力をかけています。しかし、資産価格をさらに押し上げ、深刻化する経済停滞に何とか対抗しようと、FRBは9月にフェデラルファンド金利の目標を引き下げ、今年に入ってからは「量的引き締め」とも呼ばれるFRBのバランスシート縮小への取り組みを減速させています。

この緩和的な金融政策への回帰は、FRBの「引き締め」政策の主張を裏切るものであり、マネーサプライを長年見られなかった成長レベルに戻す上で確かに役割を果たした。

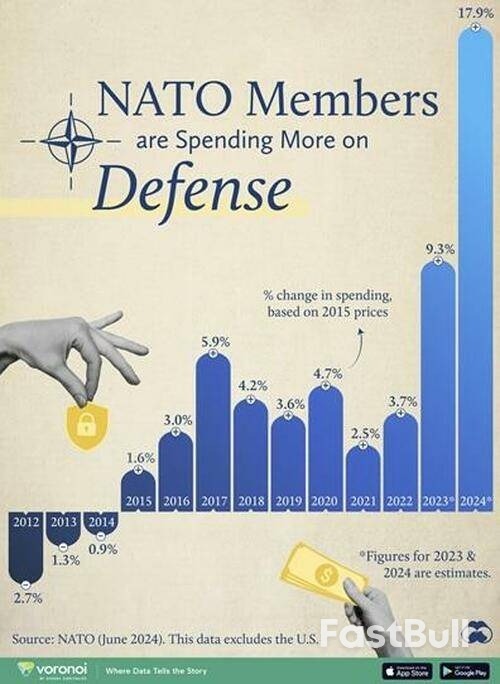

NATOの欧州加盟国は、同盟の情報活動とミサイル生産についてより大きな責任を負わなければならないとワシントンから警告を受けており、2027年までに防衛費の大幅な増額が必要になるとロイター通信が報じた。

ロイター通信は金曜日の独占報道で、米国は「2027年までに諜報からミサイルまでNATOの通常防衛能力の大半を欧州が引き継ぐことを望んでいると、国防総省当局者が今週ワシントンで外交官らに語った」と伝えた。この厳しい期限は一部の欧州当局者らに非現実的だとの印象を与えた。

「米国当局者を含む協議に詳しい5人の情報筋によると、このメッセージは今週ワシントンで開かれたNATO政策を監督する国防総省職員と複数の欧州代表団との会合で伝えられた」と報道は続けている。

この指令には水面下での警告も伴っており、伝えられるところによると、国防総省当局者が欧州数カ国の代表に対し、この目標と期限が達成されなければ、米国はNATOの特定の防衛活動における役割を縮小する可能性があると警告したという。

米陸軍/NATOファイル画像

米陸軍/NATOファイル画像報告書では、一部の欧州当局者が2027年の目標は非現実的だと考えており、米国の軍事支援を迅速に代替するには、現在の計画やNATO加盟国が承認した防衛予算で許容されるよりもはるかに大きな投資が必要になると述べていると指摘されている。

これは概ね、NATOの集団防衛負担のさらなる負担に関する欧州の進捗状況に対するトランプ政権の長年にわたる不満を表明していることを反映している。

しかしロイターの報道では、欧州当局者らには成功か失敗かを評価する具体的な基準が提示されなかったことも強調されている。

通常防衛能力には兵力から兵器に至るまでの非核資産が含まれるが、当局者は負担の大部分を担うことに向けた欧州の進捗状況を米国がどのように評価するのかについては説明しなかった。

2027年という期限がトランプ政権の立場を反映しているのか、それとも一部の国防総省当局者の見解に過ぎないのかは不明だ。米国が欧州で果たすべき軍事的役割をめぐっては、ワシントン内で大きな意見の相違がある。

あるNATO当局者は「同盟国は防衛にさらなる投資をし、通常防衛の負担を米国から欧州に移す必要があることを認識している」と語ったと伝えられている。

以前述べたように、トランプ政権の新たな国家安全保障戦略は、ヨーロッパを強く批判しており、「一部のヨーロッパ諸国が、米国にとって信頼できる同盟国であり続けるのに十分な経済力と軍事力を備えているかどうかは、全く明らかではない」と述べている。

この文書はさらに、現在の欧州の弱体化の現実が、ロシアとの西側諸国の緊張が高まる可能性に一定の悪影響を及ぼす可能性があることを強調している。

「ロシアと欧州の関係を管理するには、ユーラシア大陸全域の戦略的安定の条件を再構築し、ロシアと欧州諸国間の紛争リスクを軽減するために、米国の積極的な外交的関与が必要となる」と文書には記されている。

大半のアナリストは、この文書の文言はワシントンによる欧州情勢へのさらなる干渉への扉を開くものだと見ている。

出典: Visual Capitalist

出典: Visual Capitalist「ワシントンはもはや、欧州の内政に干渉しないふりをしていない」と欧州外交評議会の上級政策研究員パウエル・ゼルカ氏は指摘した。

「今や、こうした干渉は善意の行為(『我々はヨーロッパがヨーロッパであり続けることを望んでいる』)であり、米国の戦略的必要性であるかのように位置づけられている。優先事項は?『ヨーロッパ諸国内で、ヨーロッパの現在の軌道に対する抵抗を育むこと』だ」と彼は結論づけている。

今週は中央銀行の会合が目白押しで、米連邦準備制度理事会(FRB)が主要会合の目玉となるが、委員会の意見が大きく分かれているため不確定要素となっていることから、ドルは月曜日に下落した。

水曜日のFRBの決定以外にも、オーストラリア、ブラジル、カナダ、スイスの中央銀行も金利設定会合を開催するが、いずれも金融政策に変更を加える予定はない。

アナリストらは、FRBが「タカ派的な利下げ」を行うと予想しており、声明文、予想中央値、ジェローム・パウエル議長の記者会見は、さらなる利下げのハードルが引き上げられることを示している。

これが投資家に来年2~3回の利下げ期待を引き下げさせればドルを支える可能性があるが、政策担当者の中には既に投票意思をほぼ示している者もおり、担当者間の意見の対立でメッセージが複雑化する可能性がある。

BNYの市場マクロ戦略責任者ボブ・サベージ氏は顧客向けメモで「タカ派、ハト派双方の委員から反対意見が出る可能性があると予想している」と述べた。

連邦公開市場委員会では2019年以降、会合で3票以上の反対票が出たことがなく、1990年以降ではわずか9回しかなかった。

米ドルは過去3週間下落傾向にあるものの、ドル強気派は勢いをいくらか取り戻している。週間ポジションデータによると、投機筋はドル高を前提とした最大のロングポジションを維持している。これは、ドルが上昇すると見込んでいるためだ。これは、ドナルド・トランプ大統領による「解放記念日」の関税爆弾発言で米ドルが急落する以前以来のことだ。

労働市場は軟化しているものの、全体的な成長は持ちこたえており、「ワン・ビッグ・ビューティフル・ビル」による景気刺激策は効果を発揮し始めるはずで、インフレ率は依然として中央銀行の目標率2%を大きく上回っている。

MUFGの通貨ストラテジスト、リー・ハードマン氏は「こうした要因が労働市場の状況改善に波及すれば、追加利下げを阻む可能性がある」と述べた。

米国の金融政策以外では、ユーロ圏国債利回りの上昇を受け、ユーロは0.1%上昇し、1.1652ドルとなった。ドイツ30年国債利回りは、取引開始時に2011年以来の高水準を記録した。

FRBとは異なり、ECBは来年中に再び利下げを行う予定はない。影響力のある政策当局者イザベル・シュナーベル氏は月曜日、ECBの次の動きは利上げになる可能性さえあると述べた。

オーストラリアドルは一時、9月中旬以来の高値となる0.6649ドルを付けたが、終値は前日比0.1%安の0.6635ドルで取引された。

オーストラリア準備銀行(RBA)は、インフレ、経済成長、家計支出に関する好材料が相次いだことを受け、火曜日に会合を開く。先物市場は、次の政策金利の上昇を示唆しており、早ければ5月にも実施される可能性がある。今後の焦点は会合後の声明と記者会見に移る。

オーストラリア・ニュージーランド銀行(ANZ)のアナリストらは先週の報告書で「豪準備銀行(RBA)は政策金利を据え置き、金利は現行水準の3.60%に据え置かれると予想している」と述べ、利下げ予想を修正した。

カナダ銀行も水曜日に政策金利を据え置くと広く予想されており、利上げは2026年12月までに完全に織り込まれている。カナダドルは、好調な雇用統計を受けて金曜日に10週間ぶりの高値を付けた後、月曜日は1.3819カナダドルで横ばいとなった。

11月に急激に下落した後、この1週間は安定し、1ドル=155.44円でほぼ横ばいとなった。一方、ポンドは1.3325ドル付近で推移し、スイスフランは0.804フランと若干上昇した。

ブルームバーグのエリック・バルチュナス氏は、最近の金融分析イベントでビットコインの回復力と機関投資家による採用を理由に、ビットコインとチューリップバブルの比較を否定した。

この観点は、ビットコインの永続的なマクロ資産としての地位を強化し、資産のボラティリティが続く中で機関投資家の関心と市場の信頼を支えています。

ブルームバーグのシニアETFアナリスト、エリック・バルチュナス氏は、ビットコインが現代のチューリップバブルであるという見方を否定し、その長期的な回復力と機関投資家の関心を強調した。

この分析はビットコインの永続的な魅力を強調し、過去の投機バブルとの比較を無効にし、機関投資家と個人投資家の両方を安心させています。

バルチュナス氏は「ビットコイン=チューリップバブル」という類推を否定し、ビットコインの17年間の回復力は3年間のチューリップバブルとは大きく異なると主張している。彼は、ビットコインの持続性における重要な要因として、機関投資家による継続的な採用を強調している。

ブルームバーグのシニアETFアナリストは、ビットコインのパフォーマンスが過去3年間で約250%上昇したことを指摘しました。彼の発言は、これまでの認識に疑問を投げかけ、ビットコインが耐久性のある金融資産であることを裏付けています。

「チューリップ市場は約3年で上昇し、そして崩壊し、顔面を殴られたようにノックアウトされました。一方、ビットコインは17年間で6~7回の激しい売りを経験し、それでもなお最高値を更新し続けています。」 - エリック・バルチュナス、ブルームバーグ・インテリジェンス シニアETFアナリスト

バルチュナス氏の主張は、投資家の間でビットコインの安定性に対する信頼を強めるものである。彼の分析は、一時的なチューリップバブルとは対照的に、機関投資家の継続的な関心を強調している。機関投資家の資金流入は依然として堅調であり、ビットコインの持続的な市場プレゼンスを浮き彫りにしている。

経済的には、ビットコインの回復力は、金のような非生産的な価値保存資産の中での地位を高めています。機関投資家の支持とETFの資金流入は、ビットコインが典型的なバブルの特性を超えていることを示しており、長期的な戦略的投資を支えています。

歴史的に見て、ビットコインは金などの他の回復力のある資産と同様に、大幅な下落から回復してきました。バルチュナス氏の洞察は、単一サイクルのバブルとは異なる回復と成長のパターンを示唆しています。

この分析は、ビットコインのマクロ資産としての役割は過去の実績によって確固たるものとなり、継続的な採用を促し、単なる投機的な比較を超えた位置づけとなることを示唆している。

ユーロ圏では、12月のSentix投資家信頼感指数と10月のドイツ工業生産データに注目が集まっています。Sentix指数は12月の投資家信頼感に関する最初のシグナルとなり、一方、ドイツの工業生産は第4四半期の最初の「確かなデータ」となります。ドイツのPMIは、10月の工業生産が9月と比較してほぼ横ばいであったことを示唆しています。

オーストラリア準備銀行(RBA)は明日早朝、年内最後の金融政策会合を開催します。コンセンサスと市場の織り込み通り、政策変更はないと予想しています。最近の堅調な経済指標を受けて、市場の政策金利予想はタカ派的に修正されており、次に最も可能性が高い政策変更は2026年後半の利上げです。

今週のビッグイベントは水曜日のFOMC(連邦公開市場委員会)で、それに先立ち火曜日には、長らく延期されていた9月のJOLTS雇用統計が発表されます。カナダ(水曜日)、スイス、トルコ(木曜日)の金利決定も注目されます。スカンジナビア諸国では、スウェーデンの消費者物価指数(CPI)確報値と成長率、ノルウェーの消費者物価指数(CPI)、ノルウェー銀行の地域ネットワークレポートなどが注目されるデータ発表となります。

一晩で何が起こったのか

中国では、11月の貿易統計で輸出が前年比5.9%増(前回:-1.1%)となり、予想を上回りました。これは、米国の関税引き上げを背景に米国以外の市場への出荷が好調に推移したためです。輸入は前年比1.9%増(前回:1.0%)となり、予想を下回り、国内需要の低迷を示唆しています。中国の年初来の財貿易黒字が1兆米ドルを超えたのは今回が初めてです。詳細は、12月8日付の「中国:二速経済」調査レポートをご覧ください。

日本では、現金給与総額は10月に前年比2.6%増加し、9月の2.1%から減少しました。これにより、実質給与は前年比-0.7%となりました。これは、賃金が特に今年初めの食料品価格高騰を補填するのに苦戦が続いているためです。第3四半期のGDP成長率は、投資と輸出の減少により-0.6%に下方修正されました。しかしながら、これは数四半期にわたる好調な四半期の後の一時的な後退と見られており、12月の日銀による利上げを阻むには至りません。民間支出は0.2%の小幅増加となり、春以降、消費者心理が引き続き回復していることを反映しています。

東南アジアでは、タイがカンボジアへの空爆を開始し、トランプ大統領が仲介した和平合意の崩壊を象徴する事態となった。カンボジアはタイを攻撃の責任があると非難し、マレーシアは歴史的な国境紛争をめぐる緊張が高まる中、自制を求めた。

ユーロ圏では、第3四半期の賃金上昇率は予想に反して上昇し、従業員一人当たり報酬は第2四半期の前年同期比3.8%から4.0%に上昇しました。ECBスタッフによる9月の予測では、第3四半期の賃金上昇率は前年同期比3.2%と予想されていましたが、今回の高い伸びはECBにとってタカ派的なサプライズとなりました。総合インフレ率は平均2.1%で推移しており、消費者の実質賃金は大幅に上昇しており、これは消費を下支えする要因となっています。エネルギー価格やユーロ高といった一時的な要因により、来年のインフレ率は2%を下回ると予想されていますが、力強い賃金上昇は国内の物価上昇圧力が依然として続いていることを示しています。

第3四半期のGDP成長率は、四捨五入の影響により、前期比0.2%から0.3%に上方修正されました。民間消費はプラスに寄与しましたが、第2四半期の前期比0.3%から0.2%に鈍化し、実質所得が前年比約2%と堅調に伸びたにもかかわらず、消費者の慎重な行動を反映しています。消費以外では、投資と政府消費が成長の主な牽引役となり、純輸出はマイナスに寄与しました。詳細は、12月8日付のユーロ圏マクロモニター「南欧、成長と財政で際立つ」をご覧ください。

米国では、9月のPCEインフレ率が予想に近い水準で推移しました。コアサービスインフレ率は前月比0.2%(コンスタント:0.2%、前回:0.1981)と、やや鈍化しました。同時に、ミシガン大学が発表した12月の消費者信頼感指数速報値は、消費者のインフレ期待の低下を示しました。1年後の期待値は4.1%(前回:4.5%)、5年後の期待値は3.2%(前回:3.4%)に低下しており、ガソリン価格の下落を反映していると考えられます。大きなサプライズではありませんが、これは今週予想されるFRBの利下げをわずかながら裏付けるものとなっています。

米国でも、トランプ大統領が国家安全保障戦略を発表し、「アメリカ・ファースト」の理念を強調しました。主要な優先事項には、モンロー主義の復活による西半球における米国の優位性の強化、ラテンアメリカにおける中国の影響力への対抗、そして軍事力によるインド太平洋における紛争の抑止が含まれています。また、この戦略は同盟国としての欧州の信頼性に疑問を投げかけ、NATO加盟国にさらなる防衛責任を担うことを求めています。特に、クレムリンはこの戦略を歓迎し、その修正はロシア自身の国際的視点と合致していると述べました。

ロシア・ウクライナ紛争において、米国のキース・ケロッグ特使は、ドンバス地方やザポリージャ原子力発電所といった主要課題において、打開に向けた努力は「非常に近い」と述べた。しかし、クレムリンは米国の提案に抜本的な変更を求めており、解決に向けた課題が依然として残っていることを強調している。ゼレンスキー大統領は本日、欧州各国首脳と会談し、実質的な保証の確保を含む今後の対応について協議する。

日中関係では、沖縄県沖で日本の航空機が中国の戦闘機からレーダー照射を受けた2件の事案を日本政府が「危険」と呼んだことで、緊張が高まった。高市首相はこれらの行為を非難し、中国政府に抗議した。一方、日本側は地域の安定維持のため冷静に対応すると表明した。これらの事案は、台湾をめぐる紛争や、より広範な地域安全保障上の課題の中で、緊張関係が高まっていることを浮き彫りにしている。

株式:週初めの力強い上昇の後、金曜日は株価が減速しました。米国と欧州の株価指数は金曜日はほぼ横ばいでしたが、週を終えると約1%上昇しました。北欧市場は好調で、ストックホルムとヘルシンキは週を通して約2%の上昇となりました。その理由は明白です。北欧の株式市場は当初の回復が遅れたためです。アジア市場は今朝も上昇を続けていますが、米国と欧州の先物はやや不安定な動きとなっています。

金曜日の市場は表面的には落ち着いているように見えましたが、その下には明確なリスクオンの転換が見られ、景気循環セクターは約1%上昇しました。これは、ディフェンシブセクターの下落が資金源となっています。週全体では、グローバル景気循環セクターはディフェンシブセクターを2.5ポイントアウトパフォームし、決算シーズン以来の相対的なパフォーマンスとなりました。

金融・為替:先週は、欧州(2bp)と米国(4bp)の利回りがともにわずかに上昇して終了しました。米国債は金曜日と変わらずの水準で週明けを迎えます。EURUSDは1.165、USDJPYは155.2付近で推移しています。市場は水曜日のFRBによる利下げ(市場は-23bp)を織り込んでおり、市場の注目はますます高まっています。

XAUUSDは、FRBの金融緩和と中国の安定した金需要への期待から上昇を続け、現在価格は4,217ドルとなっている。

XAUUSDは、4,205ドルのサポートレベルから力強く反発し、緩やかに上昇しています。市場は今年最後のFRB金融政策決定会合に注目しており、トレーダーは政策当局が利下げに動くと予想しています。

米国の労働市場データはまちまちだったものの、コアインフレ率は予想通りだったことから、追加緩和の必要性が高まっている。食品とエネルギーを除いたコアPCE価格指数は、9月に前月比0.2%、前年比2.8%上昇し、2024年4月以来の高水準となった。

現在の市場予想では、連邦準備制度理事会(FRB)が25ベーシスポイントの利下げを行う確率は87.2%とされており、投資家は来年さらに2回の利下げを織り込んでいます。金は、中国の継続的な需要によってさらに支えられています。中国の中央銀行は13ヶ月連続で金準備を増加しています。

XAUUSDは上昇チャネル内で上昇を試み続けています。上昇の鈍化とトライアングルパターンの形成にもかかわらず、価格がEMA-65を上回っていることからもわかるように、買い圧力は依然として優勢です。

2025年12月8日のXAUUSD予測は、弱気な調整が終焉に近づき、その後4,365ドルに向けて再び上昇することを示唆しています。ストキャスティクス・オシレーターからは、シグナルラインがサポートレベルから反発し、売られ過ぎ領域に近づいていることから、さらなる強気シグナルが示されています。

4,290 ドルを超える統合は、統合の終了と三角形パターン内での強気のインパルスの形成の重要な確認となるでしょう。

XAUUSD価格は、FRBの利下げ期待と中国の安定した金需要を背景に、依然として高い上昇余地を維持しています。本日のXAUUSD分析は、強気相場の継続を示唆しており、4,290米ドルを上抜ければ、次の目標である4,365米ドルへの道が開かれるでしょう。

EUR/USD 2026-2027予測:主要な市場動向と今後の予測

EUR/USD 2026-2027予測:主要な市場動向と今後の予測この記事では、2026年と2027年のEURUSDの予測を提示し、通貨ペアの動きの方向性を決定づける主な要因に焦点を当てます。テクニカル分析を活用し、主要な専門家、大手銀行、金融機関の意見を考慮し、AIによる予測も検証します。EURUSD予測に関するこの包括的な洞察は、投資家やトレーダーが情報に基づいた意思決定を行う上で役立つはずです。

2026年以降の金(XAUUSD)予測:専門家の洞察、価格予測、分析

2026年以降の金(XAUUSD)予測:専門家の洞察、価格予測、分析テクニカル分析、専門家の予測、そして主要なマクロ経済要因を組み合わせ、2026年以降の金(XAUUSD)価格見通しを深く掘り下げます。金価格の最近の急騰の要因を解説し、1オンスあたり4,500~5,000米ドルへの上昇を含む潜在的なシナリオを考察するとともに、世界的な不確実性の中で金が依然として強力なヘッジ手段であり続ける理由を明らかにします。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ