マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

【関係筋:トランプ大統領、核交渉の最中、イランへの大規模攻撃を検討】 関係筋によると、米国とイランの初期協議でイランの核開発計画と弾道ミサイル生産の制限に関する進展が見られなかったことを受け、トランプ米大統領はイランへの新たな大規模攻撃を検討している。関係筋によると、トランプ大統領が現在検討している選択肢には、イラン国内の抗議活動における死傷者の責任があるとみられるイランの指導者や治安当局者への空爆、イランの核施設や政府機関への攻撃などが含まれている。また、関係筋は、トランプ大統領が今後の対応についてまだ最終決定を下していないものの、米空母打撃群を同地域に派遣したことで、今月初めよりも軍事的選択肢は豊富になったと考えていると示唆した。

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫実:--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫実:--

予: --

戻: --

アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫実:--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫実:--

予: --

戻: --

オーストラリア RBA トリム平均 CPI 前年比 (第四四半期)

オーストラリア RBA トリム平均 CPI 前年比 (第四四半期)実:--

予: --

戻: --

オーストラリア CPI前年比 (第四四半期)

オーストラリア CPI前年比 (第四四半期)実:--

予: --

戻: --

オーストラリア 前四半期比CPI (第四四半期)

オーストラリア 前四半期比CPI (第四四半期)実:--

予: --

戻: --

ドイツ Gfk 消費者信頼感指数 (SA) (2月)

ドイツ Gfk 消費者信頼感指数 (SA) (2月)実:--

予: --

戻: --

ドイツ 10年国債入札平均 収率

ドイツ 10年国債入札平均 収率実:--

予: --

戻: --

インド 鉱工業生産指数前年比 (12月)

インド 鉱工業生産指数前年比 (12月)実:--

予: --

戻: --

インド 製造業生産高前月比 (12月)

インド 製造業生産高前月比 (12月)実:--

予: --

戻: --

アメリカ MBA 住宅ローン申請活動指数 WOW

アメリカ MBA 住宅ローン申請活動指数 WOW実:--

予: --

戻: --

カナダ オーバーナイトターゲットレート

カナダ オーバーナイトターゲットレート実:--

予: --

戻: --

BOC金融政策レポート

BOC金融政策レポート アメリカ EIA 週次 原油在庫変動

アメリカ EIA 週次 原油在庫変動実:--

予: --

戻: --

アメリカ EIA 週次 オクラホマ州クッシング原油在庫変動

アメリカ EIA 週次 オクラホマ州クッシング原油在庫変動実:--

予: --

戻: --

アメリカ EIA 生産別週間原油需要予測

アメリカ EIA 生産別週間原油需要予測実:--

予: --

戻: --

アメリカ EIA 週間原油輸入量の推移

アメリカ EIA 週間原油輸入量の推移実:--

予: --

戻: --

アメリカ EIA の毎週の灯油在庫推移

アメリカ EIA の毎週の灯油在庫推移実:--

予: --

戻: --

アメリカ EIA 週次 ガソリン在庫変動

アメリカ EIA 週次 ガソリン在庫変動実:--

予: --

戻: --

BOC記者会見

BOC記者会見 ロシア PPI MoM (12月)

ロシア PPI MoM (12月)実:--

予: --

戻: --

ロシア PPI前年比 (12月)

ロシア PPI前年比 (12月)実:--

予: --

戻: --

アメリカ 実効超過準備率

アメリカ 実効超過準備率実:--

予: --

戻: --

アメリカ FOMC金利下限(翌日物リバースレポ金利)

アメリカ FOMC金利下限(翌日物リバースレポ金利)実:--

予: --

戻: --

アメリカ フェデラルファンド金利目標

アメリカ フェデラルファンド金利目標実:--

予: --

戻: --

アメリカ FOMC金利上限(超過準備比率)

アメリカ FOMC金利上限(超過準備比率)実:--

予: --

戻: --

FOMC声明

FOMC声明 FOMC記者会見

FOMC記者会見 ブラジル Selic金利

ブラジル Selic金利実:--

予: --

戻: --

オーストラリア 輸入物価指数前年比 (第四四半期)

オーストラリア 輸入物価指数前年比 (第四四半期)実:--

予: --

戻: --

日本 家計消費者信頼感指数 (1月)

日本 家計消費者信頼感指数 (1月)--

予: --

戻: --

七面鳥 経済信頼感指数 (1月)

七面鳥 経済信頼感指数 (1月)--

予: --

戻: --

ユーロ圏 M3マネーサプライ(SA) (12月)

ユーロ圏 M3マネーサプライ(SA) (12月)--

予: --

戻: --

ユーロ圏 民間部門信用前年比 (12月)

ユーロ圏 民間部門信用前年比 (12月)--

予: --

戻: --

ユーロ圏 M3 マネーの年間成長率 (12月)

ユーロ圏 M3 マネーの年間成長率 (12月)--

予: --

戻: --

ユーロ圏 3か月M3マネーサプライ前年比 (12月)

ユーロ圏 3か月M3マネーサプライ前年比 (12月)--

予: --

戻: --

南アフリカ PPI前年比 (12月)

南アフリカ PPI前年比 (12月)--

予: --

戻: --

ユーロ圏 消費者信頼感指数最終版 (1月)

ユーロ圏 消費者信頼感指数最終版 (1月)--

予: --

戻: --

ユーロ圏 予想販売価格 (1月)

ユーロ圏 予想販売価格 (1月)--

予: --

戻: --

ユーロ圏 産業気候指数 (1月)

ユーロ圏 産業気候指数 (1月)--

予: --

戻: --

ユーロ圏 サービス産業繁栄指数 (1月)

ユーロ圏 サービス産業繁栄指数 (1月)--

予: --

戻: --

ユーロ圏 経済信頼感指数 (1月)

ユーロ圏 経済信頼感指数 (1月)--

予: --

戻: --

ユーロ圏 消費者のインフレ期待 (1月)

ユーロ圏 消費者のインフレ期待 (1月)--

予: --

戻: --

イタリア 5年BTP債券オークション平均 収率

イタリア 5年BTP債券オークション平均 収率--

予: --

戻: --

イタリア 10年BTP債券オークション平均 収率

イタリア 10年BTP債券オークション平均 収率--

予: --

戻: --

フランス 失業クラスA (SA) (12月)

フランス 失業クラスA (SA) (12月)--

予: --

戻: --

南アフリカ レポレート (1月)

南アフリカ レポレート (1月)--

予: --

戻: --

カナダ 平均週収前年比 (11月)

カナダ 平均週収前年比 (11月)--

予: --

戻: --

アメリカ 非農業単位労働コストの最終値 (第三四半期)

アメリカ 非農業単位労働コストの最終値 (第三四半期)--

予: --

戻: --

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)--

予: --

戻: --

アメリカ 毎週の継続的失業保険申請数 (SA)

アメリカ 毎週の継続的失業保険申請数 (SA)--

予: --

戻: --

アメリカ 貿易収支 (11月)

アメリカ 貿易収支 (11月)--

予: --

戻: --

アメリカ 毎週の初回失業保険申請件数 (SA)

アメリカ 毎週の初回失業保険申請件数 (SA)--

予: --

戻: --

カナダ 貿易収支 (SA) (11月)

カナダ 貿易収支 (SA) (11月)--

予: --

戻: --

アメリカ 輸出 (11月)

アメリカ 輸出 (11月)--

予: --

戻: --

カナダ 輸入品(SA) (11月)

カナダ 輸入品(SA) (11月)--

予: --

戻: --

カナダ 輸出(SA) (11月)

カナダ 輸出(SA) (11月)--

予: --

戻: --

アメリカ 労働単価の改定 (第三四半期)

アメリカ 労働単価の改定 (第三四半期)--

予: --

アメリカ 工場受注前月比 (11月)

アメリカ 工場受注前月比 (11月)--

予: --

戻: --

アメリカ 卸売売上高前月比 (SA) (11月)

アメリカ 卸売売上高前月比 (SA) (11月)--

予: --

戻: --

一致するデータがありません

インド保健省は、東南アジア諸国が航空旅行者の監視を強化する中、12月以降、東部西ベンガル州で2件のニパウイルス感染が報告されており、同国はニパウイルス感染を監視していると発表した。

インド保健省は、東南アジア諸国が航空旅行者の監視を強化する中、12月以降、東部西ベンガル州で2件のニパウイルス感染が報告されており、同国はニパウイルス感染を監視していると発表した。

火曜日の確認は、タイが空港での検査措置を強化したと発表した翌日に行われ、隣国マレーシアもそれに追随した。

インド保健省は、感染者数を2人とする声明で「ニパウイルス感染者に関する憶測や不正確な数字が出回っている」と警告した。

当局は両症例に関連する接触者196人を特定し追跡調査したが、いずれも症状はなく、ウイルス検査は全員陰性だったと付け加えた。

タイ保健省は、ニパウイルスの流行地域から到着する航空機用に駐機場を指定しており、乗客は入国審査前に健康申告をしなければならないと発表した。

マレーシア保健省は、特にリスクのある国からの到着者に対して、国際入国港での健康検査を通じて準備を強化していると述べた。

同省は水曜日の声明で、「他の数カ国で散発的な感染が発生していることを受け、国境を越えた感染のリスクに対して引き続き警戒を怠らない」と付け加えた。

世界保健機関(WHO)は、ニパウイルスの致死率を40%から75%と推定し、流行を引き起こす可能性から、ニパウイルスを優先病原体に指定しています。感染を予防するワクチンはなく、ニパウイルスを治癒する治療法もありません。

ロシアは夜間にドローンとミサイルでウクライナを攻撃し、キエフ地域で2人が死亡した一方、南部の都市オデッサは2夜連続で攻撃を受けたと当局が水曜日に発表した。

キエフ州で男女1人が死亡し、子供2人を含むさらに4人が医療処置を求めたと、ミコラ・カラシニク知事がテレグラム・メッセージング・アプリで述べた。

ウクライナ空軍は、ロシアが一夜にしてイスカンデルM弾道ミサイルとドローン146機を発射し、そのうち103機が防空システムによって無力化されたと発表した。

緊急当局によると、ウクライナの首都キエフでは17階建ての住宅が爆撃を受け、屋根に軽微な損傷、上層階の窓ガラスが破損した。

オデッサでは火曜夜、ドローン攻撃により3人が死亡し、1日の追悼を発表したが、同市軍政長官セルヒー・リサック氏は3人が負傷したと述べた。

ウクライナの黒海港がある周辺地域の港湾インフラも被害を受けたと州知事は述べた。

ウクライナ中部の都市クリヴィーイ・リフで、夜間のミサイル攻撃により2人が負傷したと、軍政長官オレクサンドル・ビルクル氏が明らかにした。

また、攻撃によりインフラ施設が「著しく」被害を受け、700棟近くの建物が暖房不能になったとも付け加えた。

夜明けにはロシアは南東部の都市ザポリージャも攻撃したとイヴァン・フェドロフ知事がテレグラムで報告した。

この攻撃で4人が負傷し、少なくとも12棟の住宅が損壊し、一部の住宅では停電も発生したという。

最前線に近いこの都市は、2022年のロシアによるウクライナ侵攻以来、定期的に爆撃を受けている。

中流階級の消費者が、より物価の安い地域で高い生活水準を求め、高価なパーカーや高価な付属品を好む傾向にあるため、中国のいわゆる二級都市は、高級品販売業者にとって最初の訪問先になりつつある。

南京、長沙など24の中堅都市での高級品支出が北京や上海など一握りの経済大国の支出を上回っていることから、バーバリー(BRBY.L) やルイ・ヴィトンの親会社LVMH (LVMH.PA)などの高級ブランドは 資金を追って、打撃を受けた中国の高級品業界の回復を示唆する売上を記録している。

「これらの二級都市が今や(高級住宅売上高)ランキングのトップ10に名を連ねているという事実は、考えてみれば驚くべきことだ」と、CBREの中国小売部門責任者、ジノ・ヘルムリンガー氏は語った。

中国は高級品支出のおよそ4分の1を占めているが、パンデミック後の好景気が終わって以来、売り上げは低迷しており、経済成長の鈍化と不動産部門危機の影響が街の買い物客にまで波及し続けている。

しかし、バーバリーは先週、中国のZ世代がアナリストの予想を上回る収益に貢献したと発表し、一方LVMHは火曜日、予想を上回る第4四半期の売上で中国での回復を示唆した。

注目すべきは、8月にルイ・ヴィトンが中国でビューティーライン「ラ・ボーテ・ルイ・ヴィトン」を発売した際、アイシャドー、リップクリーム、1,200元(172ドル)の口紅を一級都市ではなく、南京徳基広場で初めて販売したことだ。

数か月前のデータでは、南京デジプラザが初めて、長年高級ショッピングモールのリーダーであった北京SKPを追い越して、中国でトップの成績を誇る高級ショッピングセンターになったことが示されていた。

国営メディアによると、人口950万人の江蘇省の省都にあるこのショッピングモールは、2024年に245億元以上の売上高を記録し、北京SKPの222億元を大きく上回る見込みだ。さらに、アナリストらは、2025年もトップの座を維持する可能性が高いと見ている。

モールには美術館、モダンなフードホール、書道、クラシック音楽、サイバーパンクなどのテーマを掲げた500平方メートル(5,382平方フィート)のトイレがある。

トイレの凝りようはソーシャルメディアで話題となり、セルフ・ポートレイトやエスティ・ローダー(EL.N) 傘下のMACコスメティックスなどのブランドがポップアップストアを出店した。

「美味しい食べ物がたくさんあって、お店の品揃えも素晴らしい」と、24歳の周世勇さんは南京デジプラザについて語った。「こんなに豊富な品揃えがあるのはデジだけ。他のショッピングモールにはないから、デジに来るんです。」

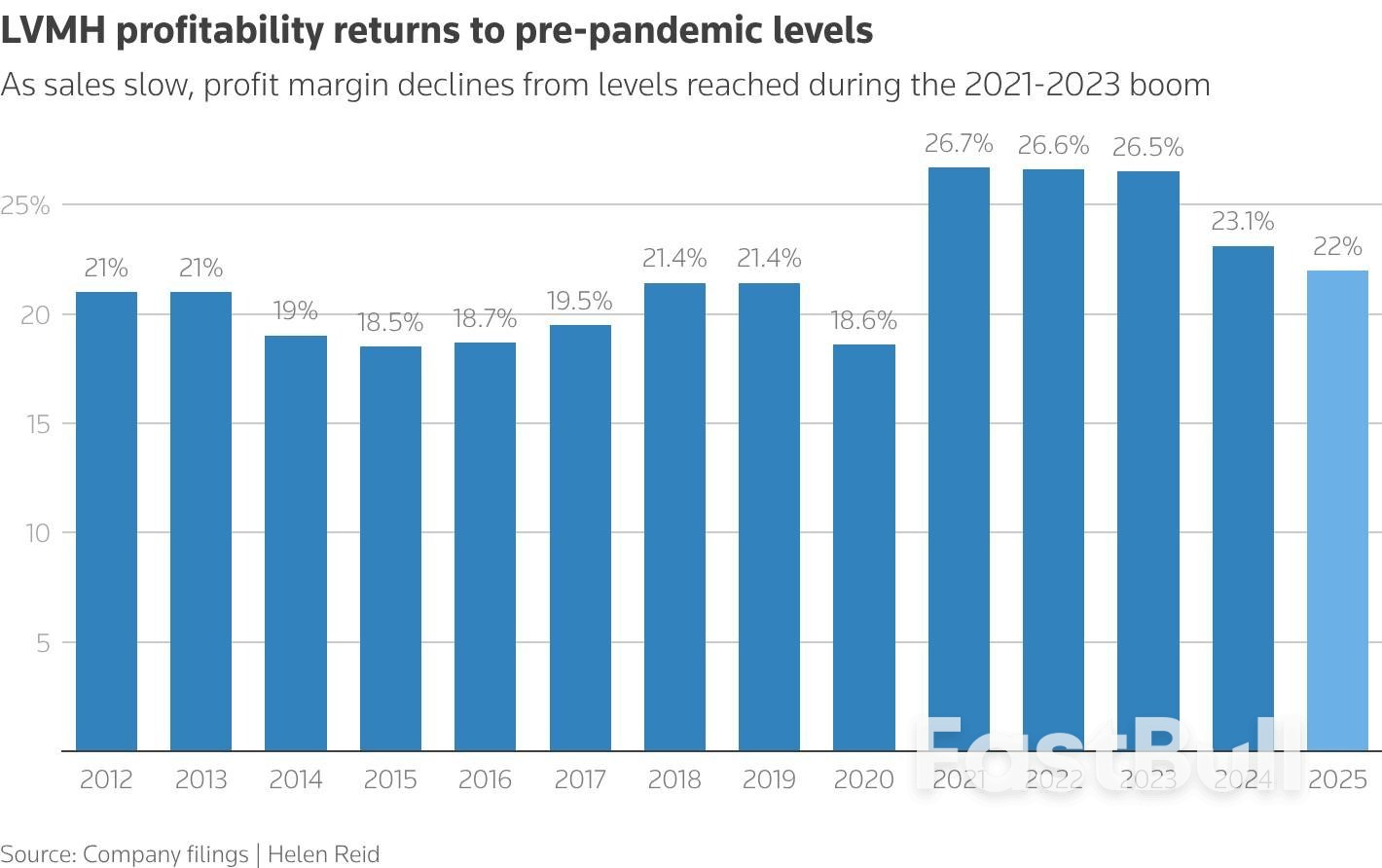

2012年から2025年の予測までのLVMHの営業利益率を毎年示すグラフ

2012年から2025年の予測までのLVMHの営業利益率を毎年示すグラフ生活費の安さを求めて北京や上海など経済的に発展した一級都市を避ける中流階級の人々が増えているため、南京などの二級都市は高級ブランドにとってますます重要になっている。

調査会社MDRiの最新調査によると、2級都市の高級品購入者は2024年に平均25万3800元を費やしており、前年比22%増で、支出が4%減の25万200元となった1級都市の消費者を上回った。

トップブランドは、これまでの成長市場からさらに遠くへ進出しながらこうした消費者を追いかけており、バーバリーの場合は、ブランドのアイススケートリンクやスキー場へのポップアップショップの設置など、新しいマーケティング手法を試している。

サヴィルズの中国調査責任者、ジェームズ・マクドナルド氏は「最近の業績は緩やかな回復を示唆しており、その一因はより積極的な投資、つまり一級都市での旗艦店体験や、下位都市の一流ショッピングモールでのよりターゲットを絞ったパフォーマンス重視の戦略によるものだ」と述べた。

不動産コングロマリットの徳基集団が所有する徳基百貨店は、南京地域で唯一、主要高級ブランドを網羅するショッピングモールです。また、Z世代をターゲットとした、より手頃なブランドも取り扱っています。Z世代は、ブランド各社が移り変わりやすい若年層消費者の嗜好の変化を捉えようと努める中で、高級品市場でますます勢力を伸ばしています。

「徳吉は中国で最も高い高級品販売密度を誇っています。非常に強力なVIPエコシステム、深いブランドパートナーシップ、頻繁な店舗改装を誇り、商業効率において圧倒的な地位を占めています」とCBREのヘルムリンガー氏は述べた。

「ブランドは、わずか数キロ離れた別のプロジェクトに行くよりも、そこで場所が見つかるまで待つことを好むのです。」

ヘルムリンガー氏によると、長沙IFS、武漢武商、杭州In77など他の二級都市のショッピングモールも高級品売上高ランキングで上昇している。

彼らの台頭には経済的な側面もある。マッキンゼーが昨年発表した調査によると、中国では大都市の消費者が裁量支出を削減する傾向が最も強かった。

調査によると、生活費が低く地元の雇用保障がしっかりしている第二級都市では、若者や中間所得層の買い物客の間で消費者信頼感が強かった。

サヴィルズのマクドナルド氏は、多くの二級都市でも一級都市からの人口の純流入により中流階級の人口が増加していると述べた。

ヘルムリンガー氏は、人口動態や経済の変化はさておき、二級都市の一流ショッピングモールは品揃えを大幅に改善し、近隣の消費者が上海や北京まで行かなくてもブランド品を購入できるようになったと述べた。

「これは、中国が消費者行動、そしてお金の地域化と消費のあり方において大きな変化を経験していることを如実に示しています」とヘルムリンガー氏は述べた。「今後数年間で、より多くの二級都市が台頭するでしょう。なぜなら、そこにお金があるからです。」

(1ドル=6.9554人民元)

ドルの売り圧力は週を通して続き、対ユーロで重要な心理的節目である1.2を一時的に下回った後、一時的に小休止したにとどまりました。下落ペースは鈍化しているものの、本格的な回復の兆しはほとんど見られません。これまでのところ、反発は緩やかです。また、ドルは依然として複数の方面から圧力にさらされており、外的ショックや経済指標のサプライズよりも、米国国内からの逆風が強まっています。

市場は特に、ドル安に明確な安心感を示したドナルド・トランプ米大統領の発言に注目した。急激な為替変動に対して口頭で反発することに慣れている市場において、ホワイトハウスからの抵抗の欠如は、更なるドル安への青信号と解釈されている。

過去1年間で約10%下落したドルが下落し過ぎているのではないかという直接的な問いに対し、トランプ大統領は懸念を一蹴し、「ドルは好調だ」と述べ、堅調な経済活動を理由に挙げた。また、アジア通貨に対する長年の不満を改めて表明し、日本や中国との通貨切り下げをめぐる過去の対立を振り返った。当時の対立と現在のトランプ大統領の姿勢の対比は、ドル安はもはや問題視されていないという印象を強めている。

こうした発言は市場にとって重要だ。大統領が通貨安に無関心、あるいは支持の姿勢を示すと、トレーダーは政策による反発を期待するよりも、圧力を維持する姿勢を強めることになる。

IMFのクリスタリナ・ゲオルギエバ専務理事が今週初め、米ドル建て資産の急激な売りを伴うシナリオに備えていると述べたことも、不安を増幅させている。これは緊急時対応策として位置付けられているものの、ドルをめぐるテールリスクに対する組織的な認識の高まりを浮き彫りにしている。ゲオルギエバ専務理事は、IMFがより広範な監視活動の一環として、ドル資産への取り付け騒ぎを含む「考えられない」シナリオのストレステストを実施していると指摘した。確率を明示していなくても、この発言は脆弱な信頼感を一層強めることになる。

通貨市場では、その影響は明らかです。今週のドルはパフォーマンス表の最下位に位置し、カナダドルとポンドがそれに続きます。一方、円は依然として最も強い通貨です。これは、根強い介入の脅威に支えられているものの、その後の買いは限定的です。スイスフランは2番目に強い通貨で、ユーロとポンドに対して上昇しており、根底にあるリスク回避の動きを示しています。オーストラリアドルは3位で、来週のオーストラリア準備銀行(RBA)の利上げをほぼ確証する強力なインフレ指標に支えられています。ユーロとニュージーランドドルは中位で推移しています。

オーストラリアの第4四半期消費者物価指数(CPI)は、政策運営上最も重要な部分において、RBAにとってほとんど安心材料とはならなかった。総合インフレ率は前期比0.6%上昇し、予想の0.7%をわずかに下回り、前四半期の1.3%上昇からは大幅に減速した。しかし、前年比ではCPIは前年比3.2%から3.6%に加速し、予想と一致し、RBAの目標レンジを大きく上回った。

より重要なシグナルは、基調的なインフレ率から得られた。消費者物価指数(CPI)は前期比0.9%上昇し、前回の1.0%からわずかに低下したものの、予想の0.8%を上回った。前年比では、基調的なインフレ率は3.0%から3.4%に上昇し、予想の3.2%を上回り、物価上昇圧力が依然として根強いとの懸念を強めた。

12月の月次データもこの不安をさらに強めた。総合消費者物価指数(CPI)は前月比1.0%上昇し、年率では前年比3.5%から3.8%へと上昇し、いずれも予想を上回った。トリム平均CPIは前月比0.2%上昇とやや緩やかな上昇にとどまったものの、年率コアインフレ率は前年比3.2%から3.3%へと小幅上昇した。

12月も物価上昇圧力は広範囲に及んだ。財のインフレ率は前年比3.2%から3.4%に加速したが、これは主に電力価格の21.5%上昇によるものだ。サービスインフレ率は、国内旅行・宿泊費、そして家賃の上昇に牽引され、前年比3.6%から4.1%に上昇した。

市場では現在、オーストラリア準備銀行が2月に再び利上げに踏み切るとの見方が強まっている。

今週、豪ドルは上昇を続け、AUD/USDは心理的水準の0.70を上回りました。この動きはドルの広範な弱さに支えられていますが、オーストラリアの予想を上回るインフレ率データを受けて、国内要因が中心的な役割を果たしました。

12月の消費者物価指数(CPI)は前月比で加速し、第4四半期の総合インフレ率は3.6%となった。政策担当者にとってさらに重要なのは、調整平均CPIが3.4%となったことで、オーストラリア準備銀行(RBA)の目標レンジを不快なほど上回る基調的なインフレ率が持続していることを浮き彫りにしたことだ。このインフレショックはエコノミストの予測にも急速に反映されている。ウエストパック銀行とオーストラリア・ニュージーランド銀行は見通しを修正し、RBAが来週の会合で政策金利を引き上げると予想している。オーストラリアの主要銀行4行は、政策金利を25bp引き上げて3.85%に戻すと予想している。

主要な不確実性は、当初の動きの先にある。問題は、オーストラリア準備銀行(RBA)がより長期にわたる引き締めサイクルの余地を示唆するのか、それとも今回の利上げをインフレ抑制を再確認するための一時的な調整と位置付けるのかだ。

テクニカル的には、AUD/USDは明確な上昇加速を維持しており、D-MACDは依然として上昇傾向を示しています。0.5913からの上昇は、0.6420から0.6706への100%予測値(0.5913)に向けて順調に推移しており、次の0.7213では0.6420から上昇が見込まれます。下値では、0.6901のサポートを下回った時点でまずは値固めの動きが見られるでしょう。しかし、0.6706のレジスタンスラインを上抜ければ、下値は抑えられ、サポートラインを上抜ければ再び上昇が期待できます。

さらに重要なのは、今週0.6941の構造的抵抗を決定的に上回ったことで、0.5913からの上昇が0.8006(2020年の高値)からの下落全体を反転させているという見方を強めていることです。次の目標は、0.8006から0.5913への61.8%のリトレースメントである0.7206であり、これは上記の0.7213の予測レベルに近い水準です。

この0.72の抵抗ゾーンへの反応によって、0.5913からの現在の上昇が0.5506(2020年の安値)からのパターンの3番目のレグであるかどうかが決まり、0.8006までのさらなる中程度の上昇トレンドへの扉が開かれることになります。

北米の主要中央銀行による2つの決定が今日の注目材料であり、カナダ銀行(BoC)と米連邦準備制度理事会(FRB)はともに金利を据え置くと広く予想されています。一方、USD/CADは、どちらの決定によっても全体的なトレンドが変化する可能性は低いでしょう。ドル全体の売り圧力を受け、現在の売り圧力は1.3538の安値まで続く可能性が高いでしょう。

カナダ銀行(BoC)については、市場は金利が2.25%に据え置かれると予想しています。これは、カナダ銀行が推定する中立金利レンジ2.25~3.25%の下限です。ロイターの最近の調査では、エコノミストの約75%がカナダ銀行が2026年まで政策を据え置くと予想しています。

現段階では、カナダ銀行は長期的な様子見姿勢に満足しているようだ。しかしながら、労働市場には依然として余裕があり、成長の勢いは不透明であり、2024年6月から2025年10月にかけて275bpの利下げが実施されたにもかかわらず、政策は依然として明確な景気刺激策とは言えない。

したがって、今年政策が再び動く場合、リスクは利上げよりもさらなる利下げに傾くことになる。この傾向は貿易の結果に大きく左右される。主要セクターが米国への優遇アクセス(合意か長期にわたる交渉かを問わず)を維持する限り、成長見通しは揺るぎない。

しかし、関税がより広範な産業に拡大した場合、経済活動への悪影響はさらに強まるでしょう。そうなれば、カナダ銀行は経済への影響を緩和するために金融緩和を再開せざるを得なくなる可能性が高いでしょう。

FRBに関しては、政策金利は3.50~3.75%で据え置かれると予想されており、今回の会合はまさに据え置きとなるでしょう。市場は、決定そのものに注目するのではなく、将来の政策行動を示唆するようなトーンの変化に注目するでしょう。

投票動向は注意深く見守られるだろう。ハト派として知られるスティーブン・ミラン総裁は、利下げに賛成票を投じ反対票を投じると予想されている。ミラン総裁の反対票が利下げに転じれば、明確なハト派的なシグナルと解釈されるだろう。

今のところ、FRBはジェローム・パウエル議長の任期満了となる5月まで、政策金利を据え置くと予想されています。市場は6月の利下げ確率を約63%と織り込んでいますが、経済指標、貿易関係、金融市場の安定性、そしてドナルド・トランプ大統領による次期FRB議長の選出など、複数の不確定要素を考慮すると、確信は依然として限定的です。

テクニカル的には、USD/CADは1.3738のレジスタンスが維持される限り、現在の下落が続くと予想されます。これは14791からの下降トレンドの一部と見られています。1.3538を下抜ければ、短期的には1.4139から1.4791~1.3538への61.8%の上昇が見込まれ、1.3365に到達するでしょう。

日足ピボット: (S1) 1.1902; (P) 1.1992; (R1) 1.2134;

EUR/USDの上昇は依然として継続しており、心理的水準である1.2を突破した後、わずかに反落しました。日中トレンドは上昇基調を維持しています。1.2を決定的に上抜ければ、より大きな強気の含みが生まれるでしょう。次の短期目標は、1.1576から1.0176~1.1917への38.2%の投影値である1.3434です。下値では、1.1906を下回ると、まず日中トレンドが中立に転じるでしょう。しかし、1.1576のサポートが維持される限り、たとえ大幅な反落があったとしても、見通しは強気のままです。

より大局的に見ると、55西移動平均線(EMA)(現在1.1443)が維持される限り、0.9534(2022年の安値)からの上昇トレンドは依然として継続する可能性が高い。重要な心理的水準である1.2を決定的に突破すれば、長期的な強気トレンドの反転を裏付けるものとなるだろう。次の中期目標は、1.0176から0.9534の138.2%予測である1.2581まで上昇する水準となる。しかしながら、55西移動平均線を下回る推移が続く場合、0.9534からの上昇は3波動の修正反発として完了したと判断され、長期的な見通しは弱気のままとなるだろう。

豪ドルは対米ドルで0.6800を上回り、大幅な上昇を開始した。AUD/USDは0.6880のハードルを突破し、強気圏に入った。

4時間足チャートを見ると、この通貨ペアは0.6920、200単純移動平均線(緑、4時間足)、そして100単純移動平均線(赤、4時間足)を上回って決済しました。強気派は、この通貨ペアを0.6950まで押し上げました。

現在の価格動向は、更なる上昇の可能性を示唆しています。さらに、0.6900のサポートラインを挟んだ強気のトレンドラインが形成されています。直近のレジスタンスは0.6985付近です。最初の重要なハードルは0.7000となる可能性があります。

0.7000を上抜けて終値を付ければ、更なる上昇の扉が開く可能性があります。前述のケースでは、強気派は0.7120への上昇を目指す可能性があります。もし反落すれば、AUD/USDは0.6900もしくはトレンドライン付近で買いが入るかもしれません。

トレンドラインを下回って終値を付ければ、長期的な下落が始まる可能性があります。強気派にとって最初の主要エリアは0.6840付近になるかもしれません。主要サポートは0.6800にあり、これを下抜ければ下落が加速する可能性があります。次のサポートは0.6740と100単純移動平均線(赤、4時間足)になる可能性があります。

EUR/USDは上昇を続け、1.1900を上回って取引されています。次の重要なハードルは1.2000付近です。

今夜の主要イベントはFOMC(連邦公開市場委員会)です。幅広いコンセンサスと市場の織り込み通り、金融政策の変更はないと予想しています。FRBは最新の経済見通しを発表しないため、パウエル議長による最近の経済指標の評価と、今春の追加利下げの可能性に注目が集まります。パウエル議長は、FRBの将来の指名候補者や、FRBの独立性に対する最近の懸念について、具体的な憶測には触れないと予想しています。

カナダ銀行も本日会合を開き、政策金利を2.25%に維持すると予想されます。

昨日何が起こったか

米国では、1月の消費者信頼感指数が予想外に84.5(コンセンサス:90.9、前回:94.2)に低下し、より楽観的な見通しを示していたミシガン大学の調査とは大きく乖離した。この低下は「現状」評価で最も顕著で、労働市場指標は弱含みを示している。広く注目されている「雇用豊富」指数は、失業率が6.2%だった2021年2月以来の最低水準に低下した。これは、インフレ期待が緩和する中で、関税懸念よりも実体経済の状況との関連性が強いとみられる。これらのセンチメント指標は最近、やや矛盾したシグナルを発しているが、他の条件が同じであれば、これは米ドル安の一段の要因となる可能性がある。

EUとインドは、両国間の貿易品目の90%以上に対する関税を撤廃する画期的な貿易協定を締結した。この協定に基づき、インドは欧州の自動車と農産物に対する関税を引き下げ、EUはこれに呼応して、米国による50%の関税によって大きな打撃を受けているインドの労働集約型輸出品に対する関税を緩和する。現在、EUにとって第9位の貿易相手国であるインドは、2024年にはEU全体の物品貿易総額の2.4%を占めていた。EUは、この協定により2032年までにインドへの輸出が倍増し、経済連携が強化されると見込んでいる。

ハンガリーでは、中央銀行が市場の予想通り政策金利を6.50%に据え置いた。

株式:株式市場は概ね上昇しており、過去3営業日と同様の動きが見られます。米国のハイテク株と関連公益株は持ち直しの動きを見せましたが、小型株は3営業日連続で低調でした。半導体株は特に堅調で、これはハイパースケーラーによるAI関連設備投資計画の引き上げへの思惑が背景にあると考えられます。マイクロソフトは、本日米国市場の取引終了後に決算を発表するため、重要な銘柄です。

欧州および北欧の株式もやや上昇したものの、関税脅威前の高値からは下回っています。為替の逆風が業績に打撃を与えているため、ドルの急落が回復の鈍化の一因となっていると考えられます。業績発表後の北欧企業の業績修正は、需要想定が据え置かれるか、あるいは引き上げられる可能性もあるものの、為替の影響が大部分を占め、マイナスとなることに留意してください。もう一つの理由は、そもそも逆張りの押し目買いがなかったことです。先週の売り込みにもかかわらず、市場に深刻なストレスは見られず、ポジショニングも売られ過ぎには程遠い状況でした。投資家は株式を購入していますが、それは経済のファンダメンタルズ(基礎的な力強さ)に根ざしており、押し目買いの機会よりも上昇へのプロセスは緩やかです。

金融・為替:日米共同為替介入の可能性が最近の米ドル売りに更なる勢いをもたらしたため、米ドル全般は依然として大きな圧力にさらされている。EUR/USDは1.20近辺で推移している一方、EUR/CHFは0.92を下回った。これは、不確実性の高まりと米ドルの代替通貨としてのCHFの恩恵を受けているためだ。スカンジナビア通貨は米ドルと逆相関する通貨と同様に堅調に推移しており、EUR/SEKとEUR/NOKは月曜日の上昇が昨日完全に反転し、後者は再び10.60を下回った。

昨日は多くの大きなニュースや市場の動きがありましたが、最も重要かつ影響力の強かったのは、間違いなく米ドルの急落でした。米ドル指数は4年ぶりの安値に下落し、金と銀は今朝も史上最高値を更新し続けています。

ますます信頼できなくなっているアメリカの友好国であり同盟国である米国と結びついた貿易と地政学的な不確実性、そしてジェローム・パウエル議長の退任後、連邦準備制度理事会(FRB)の信頼性がどうなるのか(それは完全に消え去るでしょう)という懸念の高まりが、引き続き米ドルの重しとなっています。さらに、最新の米国消費者調査では、消費者信頼感の急落、家計の現状認識の著しい悪化、所得増加を期待する消費者の割合の低下、そして就職難を訴える消費者の着実な増加が示されました。ドルと二速経済という米国経済の先行きは非常に不透明です。

それでも、FRBが今日あるいは今後数ヶ月以内に利下げに踏み切るとは考えにくい。ジェローム・パウエル議長は、本日の政策決定後の演説で政治的発言を避け、政策決定の根拠として経済指標に重点を置く可能性が高い。

とはいえ、米国大統領が部屋のすぐ外で待機していることは周知の事実だ。FRBの決定について、あるいはパウエル議長をどれほど嫌っているかについて大統領が発言すれば、金と銀のロングポジションを持つ投資家にとっては喜ばしいことに、米ドルの状況を悪化させるリスクが高まるだけだ。しかし、話題になるニュースの見出しがあろうとなかろうと、米ドルは下落する運命にあるようだ。

唯一の慰めは、関税によって米国のインフレが急上昇していないことだ。これは、輸入業者が時間を稼ぐために在庫を積み上げたことも一因だが、ブルームバーグによると、2024年11月以降、発表された関税脅威のうち実際に実行されたのはわずか20%程度に過ぎないことも一因となっている。言い換えれば、関税脅威の5分の1しか実現していないということだ。これは、いわゆる「TACOトレード」(「トランプは常に尻込みする」)に、今日、具体的なデータによる裏付けを与えている。

これは、トランプ大統領が昨年の貿易協定が正式に法制化されていないことを理由に、韓国に25%の関税を課すと警告した際に、韓国株がほとんど反応しなかった理由を説明するかもしれない。この協定には、韓国から米国への最大3,500億ドルの投資コミットメントが含まれており、特にウォン安が進む中では巨額である。韓国は既に、今年予定されている米国からの投資を最大200億ドル延期する可能性があることを示唆している。怒りの表れだ。

政治的緊張はさておき、韓国総合株価指数(KOSPI)は本日、新たな高値を記録し、SK HynixはMicrosoftの新しいAIチップ向けメモリチップの独占サプライヤーになったとの報道を受けて「フリーソロ」の上昇を続けている。

一方、1年間の貿易摩擦を経て、かつての米国の同盟国は、多様化にますます意欲的になっているようだ。先週、カナダは中国との貿易協定に署名し、中国製EV輸出を含むいくつかのデリケートな分野の規制を緩和した。今週、欧州は20年以上の交渉を経て、メルコスール、そしてインドとの貿易協定を締結した。共通の敵対国が外交を加速させるというのは実に興味深い話だ。

ウルズラ・フォン・デア・ライエン欧州委員長は、インドとの合意を「すべての合意の母」と称した。この合意は双方の関税を95%以上撤廃し、自動車、工業製品、ワイン、パスタ、チョコレートなど、欧州からの輸出品をインドの15億人の消費者が関税なしで享受できるようにするものだ。

LVMHが同日に売上高の減少を報告していなければ、欧州投資家のムードはさらに高まっていただろう。それでも、米国との関係が悪化する中、欧州が安全保障とテクノロジーへの支出を引き続き拡大していることから、ストックス600指数は防衛関連株に牽引され、過去最高値付近で取引を終えた。

欧州には防衛分野で強力なプレーヤーが存在します。テクノロジー分野では課題ははるかに大きく、解決には何年もかかるでしょう。とはいえ、進展の兆しも見られます。今週、EUは自国製の安全な衛星通信ネットワークの一部を稼働させました。これは、機密性の高い用途におけるスターリンクへの依存を軽減することを目的として設計されています。地政学的リスクが高まるにつれて、こうした取り組みは強化される可能性が高く、欧州の防衛とテクノロジーへの投資を正当化するものです。

テクノロジーといえば、欧州最大のテクノロジー企業であり、世界唯一の最先端半導体製造装置のサプライヤーであるASMLが今朝、決算を発表しました。売上高と利益は予想をわずかに上回り、受注高は予想を大きく上回りました。受注額は約132億ユーロと予想の約2倍に達し、特にEUVシステムを中心に堅調な将来需要を裏付けています。

欧州先物は上昇し、ナスダック先物は主要指数の上昇を牽引しています。ASMLの決算は、忙しい米国決算を前にセンチメントを押し上げています。Meta、Microsoft、Teslaの決算発表は取引終了後に行われます。Microsoftは、Azureの成長、AI関連製品の売上高、そしてデータセンターへの投資計画に注目が集まります。Metaは、AIイニシアチブのコストと収益化に注目が集まります。MetaがソーシャルメディアからAIメディアへと転換したことについては、個人的には依然として納得していませんが、まあ… Teslaに関しては、幸いなことに、落ち込む自動車販売よりも、夢の… ロボタクシーの拡大ペースとOptimusのタイムラインは、実際の数字よりも重要になるでしょう。ただし、イーロン・マスク氏は既に生産が遅れると警告しています。市場の反応は、再び現実よりも一人の人物の説得に左右されるかもしれません。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。