マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)

アメリカ チャレンジャー、グレイ、クリスマスの人員削減前月比 (11月)実:--

予: --

戻: --

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)

アメリカ 週間新規失業保険申請件数 4 週間平均 (SA)実:--

予: --

戻: --

アメリカ 毎週の初回失業保険申請件数 (SA)

アメリカ 毎週の初回失業保険申請件数 (SA)実:--

予: --

戻: --

アメリカ 毎週の継続的失業保険申請数 (SA)

アメリカ 毎週の継続的失業保険申請数 (SA)実:--

予: --

戻: --

カナダ アイビー PMI (SA) (11月)

カナダ アイビー PMI (SA) (11月)実:--

予: --

戻: --

カナダ Ivey PMI (SA ではありません) (11月)

カナダ Ivey PMI (SA ではありません) (11月)実:--

予: --

戻: --

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)

アメリカ 非国防資本耐久財受注改定前月比(航空機を除く)(SA) (9月)実:--

予: --

アメリカ 工場受注前月比 (輸送を除く) (9月)

アメリカ 工場受注前月比 (輸送を除く) (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (9月)

アメリカ 工場受注前月比 (9月)実:--

予: --

戻: --

アメリカ 工場受注前月比 (防衛を除く) (9月)

アメリカ 工場受注前月比 (防衛を除く) (9月)実:--

予: --

戻: --

アメリカ EIA 週次 天然ガス在庫変動

アメリカ EIA 週次 天然ガス在庫変動実:--

予: --

戻: --

サウジアラビア 原油生産

サウジアラビア 原油生産実:--

予: --

戻: --

アメリカ 外国中央銀行による週間国債保有額

アメリカ 外国中央銀行による週間国債保有額実:--

予: --

戻: --

日本 外貨準備高 (11月)

日本 外貨準備高 (11月)実:--

予: --

戻: --

インド レポレート

インド レポレート実:--

予: --

戻: --

インド 基準金利

インド 基準金利実:--

予: --

戻: --

インド リバース・レポ金利

インド リバース・レポ金利実:--

予: --

戻: --

インド 人民銀預金準備率

インド 人民銀預金準備率実:--

予: --

戻: --

日本 先行指標暫定版 (10月)

日本 先行指標暫定版 (10月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)

イギリス ハリファックス住宅価格指数前年比 (SA) (11月)実:--

予: --

戻: --

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)

イギリス ハリファックス住宅価格指数前月比 (SA) (11月)実:--

予: --

戻: --

フランス 当座預金口座 (SA ではない) (10月)

フランス 当座預金口座 (SA ではない) (10月)実:--

予: --

戻: --

フランス 貿易収支 (SA) (10月)

フランス 貿易収支 (SA) (10月)実:--

予: --

戻: --

フランス 工業生産額前月比 (SA) (10月)

フランス 工業生産額前月比 (SA) (10月)実:--

予: --

戻: --

イタリア 小売売上高前月比 (SA) (10月)

イタリア 小売売上高前月比 (SA) (10月)実:--

予: --

戻: --

ユーロ圏 前年比雇用者数 (SA) (第三四半期)

ユーロ圏 前年比雇用者数 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終前年比 (第三四半期)

ユーロ圏 GDP最終前年比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)

ユーロ圏 GDP最終四半期前四半期比 (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)

ユーロ圏 雇用前四半期比確定値 (SA) (第三四半期)実:--

予: --

戻: --

ユーロ圏 雇用最終決定 (SA) (第三四半期)

ユーロ圏 雇用最終決定 (SA) (第三四半期)実:--

予: --

ブラジル PPI MoM (10月)

ブラジル PPI MoM (10月)--

予: --

戻: --

メキシコ 消費者信頼感指数 (11月)

メキシコ 消費者信頼感指数 (11月)--

予: --

戻: --

カナダ 失業率 (SA) (11月)

カナダ 失業率 (SA) (11月)--

予: --

戻: --

カナダ 雇用参加率 (SA) (11月)

カナダ 雇用参加率 (SA) (11月)--

予: --

戻: --

カナダ 雇用 (SA) (11月)

カナダ 雇用 (SA) (11月)--

予: --

戻: --

カナダ パートタイム雇用 (SA) (11月)

カナダ パートタイム雇用 (SA) (11月)--

予: --

戻: --

カナダ フルタイム雇用 (SA) (11月)

カナダ フルタイム雇用 (SA) (11月)--

予: --

戻: --

アメリカ 個人所得前月比 (9月)

アメリカ 個人所得前月比 (9月)--

予: --

戻: --

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)

アメリカ ダラス連銀の PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ PCE 価格指数前年比 (SA) (9月)

アメリカ PCE 価格指数前年比 (SA) (9月)--

予: --

戻: --

アメリカ PCE価格指数前月比 (9月)

アメリカ PCE価格指数前月比 (9月)--

予: --

戻: --

アメリカ 個人支出前月比 (SA) (9月)

アメリカ 個人支出前月比 (SA) (9月)--

予: --

戻: --

アメリカ コア PCE 価格指数前月比 (9月)

アメリカ コア PCE 価格指数前月比 (9月)--

予: --

戻: --

アメリカ UMich 5 年インフレ速報前年比 (12月)

アメリカ UMich 5 年インフレ速報前年比 (12月)--

予: --

戻: --

アメリカ コアPCE価格指数前年比 (9月)

アメリカ コアPCE価格指数前年比 (9月)--

予: --

戻: --

アメリカ 実質個人消費支出前月比 (9月)

アメリカ 実質個人消費支出前月比 (9月)--

予: --

戻: --

アメリカ 5~10年のインフレ予想 (12月)

アメリカ 5~10年のインフレ予想 (12月)--

予: --

戻: --

アメリカ UMich 現状指数暫定版 (12月)

アメリカ UMich 現状指数暫定版 (12月)--

予: --

戻: --

アメリカ UMich消費者信頼感指数暫定値 (12月)

アメリカ UMich消費者信頼感指数暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)

アメリカ ミシガン大学の今後 1 年間のインフレ予測の暫定値 (12月)--

予: --

戻: --

アメリカ ミシガン大学消費者期待指数速報値 (12月)

アメリカ ミシガン大学消費者期待指数速報値 (12月)--

予: --

戻: --

アメリカ 毎週の合計ドリル

アメリカ 毎週の合計ドリル--

予: --

戻: --

アメリカ 毎週の石油掘削総量

アメリカ 毎週の石油掘削総量--

予: --

戻: --

アメリカ 消費者信用 (SA) (10月)

アメリカ 消費者信用 (SA) (10月)--

予: --

戻: --

中国、本土 外貨準備高 (11月)

中国、本土 外貨準備高 (11月)--

予: --

戻: --

中国、本土 輸出前年比(米ドル) (11月)

中国、本土 輸出前年比(米ドル) (11月)--

予: --

戻: --

一致するデータがありません

クリーブランド連銀のロレッタ・メスター総裁は、2023年10月、インフレが続く中、慎重な金融政策を強調した。

クリーブランド連銀のロレッタ・メスター総裁は、2023年10月、インフレが続く中、慎重な金融政策を強調した。

彼女の立場は金融市場、特にビットコインとイーサリアム市場に影響を与え、米国の金融政策の変化を注意深く見守っている。

クリーブランド連銀のロレッタ・メスター総裁は、インフレ率が目標の2%を継続的に上回っているため、金融緩和には慎重な姿勢が必要だと訴えた。タカ派的な姿勢で知られるメスター総裁は、インフレ率が中立金利に極めて近いことに言及し、金融規制が時期尚早に解除された場合、経済が過熱する可能性があると懸念を示した。

市場の反応はまちまちで、ラウル・パル氏やアーサー・ヘイズ氏といった主要人物は潜在的なボラティリティについてコメントした。パル氏は複雑な力学が作用していると指摘し、ヘイズ氏は政策変更があった場合の市場変動に備えるよう提言した。

市場の反応はまちまちで、ラウル・パル氏やアーサー・ヘイズ氏といった主要人物は潜在的なボラティリティについてコメントした。パル氏は複雑な力学が作用していると指摘し、ヘイズ氏は政策変更があった場合の市場変動に備えるよう提言した。

火曜日のアジア市場の早朝取引では、トレーダーらが金利の推移に関するヒントを求めて連邦準備制度理事会(FRB)の発言を分析する中、米ドルは引き続き圧力にさらされた。米ドルは月曜に3日続いた上昇が止まった後、下落幅を拡大し、小幅下落となった。米ドル指数は97.28で終値となった。「FRBの発言者がややタカ派的なトーンを示したことで、人々は少し考えを巡らせている」と、シドニーのIGの市場アナリスト、トニー・シカモア氏は述べた。

投資家は、今週後半に発表されるコア個人消費支出(PCE)データを前に、ドナルド・トランプ米大統領の経済政策が世界経済の健全性に及ぼす影響と、連邦準備制度理事会(FRB)の政策への影響を評価している。9月30日の政府閉鎖を回避するための議会の財源協議が今週行われることも、市場の不安を増大させている。トレーダーは、10月の連邦公開市場委員会(FOMC)での利下げへの賭けを抑制しており、CMEグループのFedWatchツールによると、フェデラルファンド金利先物は、金曜日の8.1%の確率から10.2%の確率に下方修正されている。

対円では、ドルは147.74円で横ばいとなり、8月初旬から推移している取引レンジ内で堅調に推移した。日本市場は火曜日は祝日のため休場だった。ニュージーランド政府は水曜日午後1時(GMT午前1時)に中央銀行に関する発表を行うと発表した。市場は新総裁の任命を待つ中、ニュージーランドドルは0.1%下落し、0.5867ドルとなった。

金は1オンスあたり3,749.03ドルの新たな最高値を記録した。

指標となる10年国債の利回りは、月曜日の米国市場の終値で3週間ぶりの高水準となる4.145%を記録した後、4.1467%まで上昇を続けた。フェデラルファンド(FF)金利の上昇を期待するトレーダーの期待とともに上昇する2年国債の利回りは、米国市場の終値3.601%に対し、3.6051%まで小幅上昇した。「複数のFRB当局者が利下げサイクルへのより慎重なアプローチを示唆し、インフレ上昇リスクが依然として存在すると強調したことで、国債利回りは小幅上昇した」と、ウエストパックのアナリストは調査ノートで述べた。「これらの発言を受けて、投資家は10月のFRB利下げの可能性を後退させた。」

セントルイス連銀のアルベルト・ムサレム総裁は、今年のFRB政策に投票権を持つため、インフレを考慮した政策金利が既に中立に近い可能性があるため、FRBは「慎重に行動すべきだ」と述べた。アトランタ連銀のラファエル・ボスティック総裁は、ウォール・ストリート・ジャーナル紙のインタビューで、インフレ率が現在の水準(約1パーセントポイント高い)からFRBの目標である2%に確実に戻るようにすることに引き続き重点を置く必要があり、年内の追加利下げは不要だと述べた。クリーブランド連銀のベス・ハマック総裁も、FRBは「金融政策の制約を解除する際には非常に慎重になるべきだ」と述べた。ボスティック総裁とハマック総裁は、どちらも今年のFRB政策に投票権を持たない。

一方、連邦準備制度理事会(FRB)の新理事スティーブン・ミラン氏は月曜日、FRBが金融政策をいかに引き締めてきたかを読み間違えており、積極的な利下げを行わなければ雇用市場が危険にさらされるだろうと述べた。FRBのジェローム・パウエル議長は火曜日遅くに経済見通しについて講演する予定だ。

ユーロは1.1798ドルで、アジア市場では今のところほぼ横ばい。月曜からの1週間で最高の日足パフォーマンスの後、上げ幅を縮小した。ドルはアルゼンチンペソに対して4.5%下落。これは、スコット・ベセント米財務長官が月曜、スワップラインや通貨の直接購入など、アルゼンチンの安定化に向け「あらゆる選択肢」を検討していると述べたことを受けたものだ。ベセント長官は、火曜日の国連総会の傍らニューヨークで、自身とトランプ大統領がアルゼンチンのハビエル・ミレイ大統領と会談するまでは、いかなる措置も講じないと付け加えた。オーストラリアドルは月曜に2週間ぶりの安値を付けた後、早朝の取引で0.1%安の0.6599ドルで取引を終えた。

オフショア人民元は1ドル=7.1158元で変わらず取引された。

ポンドは値上がりと値下がりを繰り返し、直近では1.35125ドルで横ばいの取引となった。

投資家らが西側諸国によるロシアのエネルギー輸出削減の動きの潜在的影響を評価する中、原油価格は4日連続の下落後、ほとんど変わらなかった。

ウエスト・テキサス・インターミディエイト(WTI)11月限は、前4営業日で約3%下落した後、1バレル62ドル付近で取引された。一方、ブレント原油は67ドルを下回って取引を終えた。カナダのマーク・カーニー首相は、ウラジーミル・プーチン大統領への圧力を劇的に強化するため、西側同盟国がロシアに対し二次制裁を迅速に発動することを望んでいると述べた。

OPECプラス加盟国であるロシアの供給に対する新たな脅威は、ドナルド・トランプ大統領がウクライナ戦争の最大の資金源を断つため、欧州諸国にロシア産エネルギーの購入停止を求めた後に生じた。しかし、米国は先月、インドの原油購入に対して50%の関税を課したことで、ロシア産原油の最大の買い手である中国への追加関税を免除している。

具体的な新たな措置が欠如しているため、原油価格は宙ぶらりんの状態となっている。トレーダーらは年後半の供給過剰見通しも織り込んでいるため、原油価格は8月初旬から1バレル5ドルという狭いレンジ内で推移している。このレンジを突破するには、西側諸国がロシア産原油の買い手に対するより厳しい措置で足並みを揃える必要があるだろうと、BOKファイナンシャルのトレーディング担当シニアバイスプレジデント、デニス・キスラー氏は述べた。

長年の読者の皆様は、私がマクロ経済問題についてほとんど時間をかけて書いていないことにお気づきかもしれません。私の信念の一つは、金利、経済成長、為替変動、インフレの将来の方向性を予測することはほぼ不可能であり、ましてやこれらの要因が投資パフォーマンスにどのような影響を与えるかは言うまでもないということです。ピーター・リンチの有名な言葉にもあるように、「年間13分を経済に費やすとしたら、10分は無駄だ」のです。

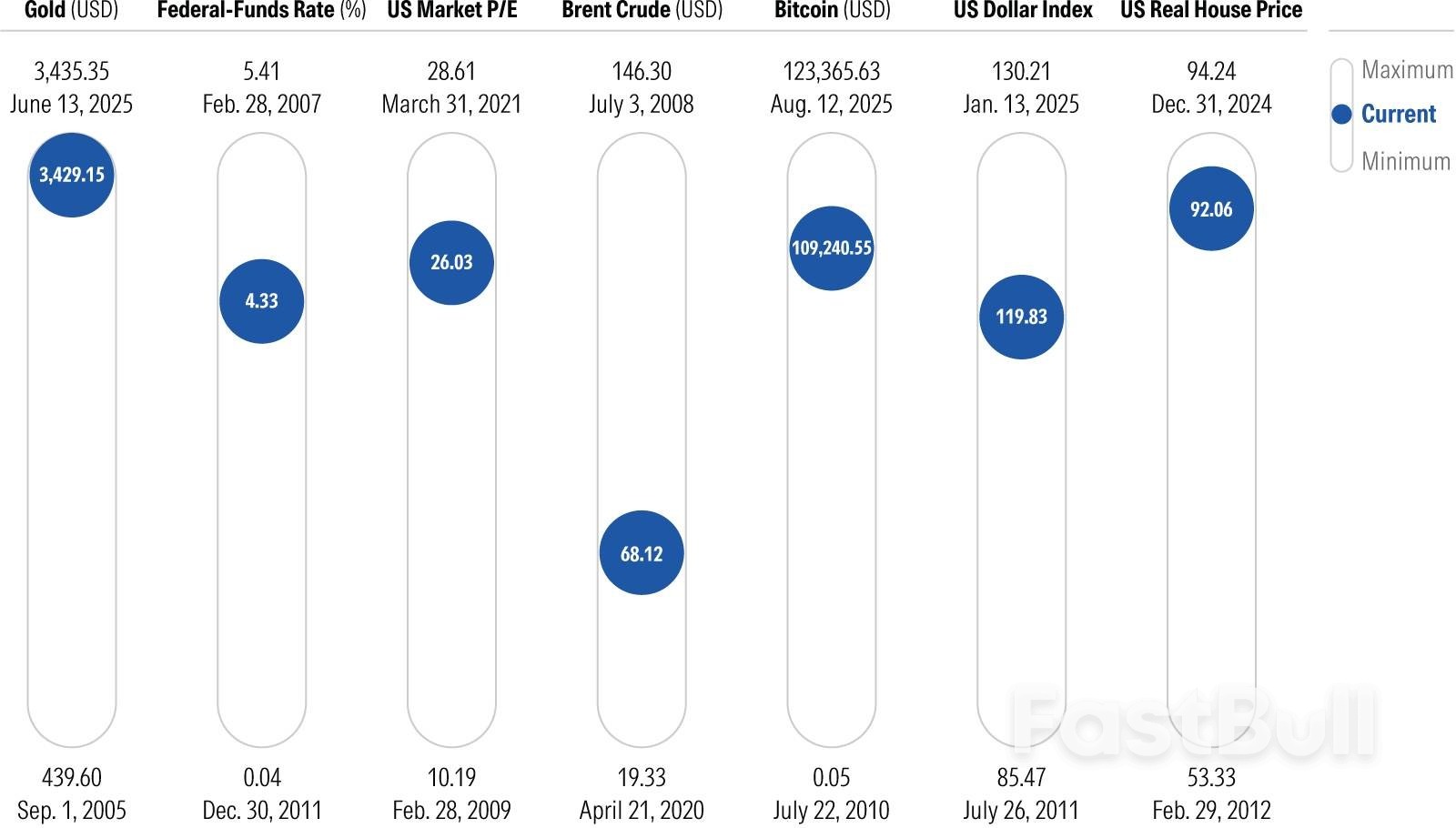

とはいえ、時折、視野を広くして全体像を見ることは有益です。そのために、モーニングスターのマーケット・オブザーバーに掲載されているチャートを更新しました。このチャートは、7つの主要指標と、それぞれの過去20年間のレンジに対する相対的な位置を示しています。このチャートが気に入っているのは、非常に多くの情報が詰まっているからです。詳細を読み込まなくても、7つの指標のうち6つが、過去のレンジと比較して現在かなり高い水準にあることがわかります。全体的に見ると、ある程度の注意が必要であることを示唆しています。

このグラフは、過去 20 年間における各指標の最大値と最小値に対する相対的な位置を示しています。

現在のレベル: 非常に高い

それが意味するもの:金は急騰しているが、パフォーマンスを追いかけることには注意が必要である。

最近の記事で述べたように、金は過去20年間、主要資産クラスの中で最も高いパフォーマンスを示しており、2025年8月31日までの年初来で31%以上の上昇を記録しています。このパフォーマンスは、世界各国の中央銀行が準備資産の「脱ドル化」の一環として金を購入していることや、マクロ経済の混乱と地政学的な不確実性の中で安全資産を求める投資家の存在などが一因となっています。

これらの傾向は今後も続く可能性がありますが、金が高値で取引されている現状では、更なるリスクも存在します。研究者のキャンベル・ハーベイ氏とクロード・エルブ氏は、金価格は時間の経過とともに平均値に回帰する傾向があることを発見しました。インフレ調整後の金価格が高値で取引されている時期は、その後の価格が下落する傾向が見られます。1980年には、金価格が急騰した後、その後10年間の大半は長期にわたって低迷しました。2011年8月に金の実質価格がピークに達した後、2013年から2015年にかけて急落した際にも、同様の傾向が見られました。

つまり、最近の金価格の急騰は、潜在的なリスクが通常よりもさらに高まっていることを意味します。私の意見では、金へのエクスポージャーはポートフォリオ全体の5%(またはそれ以下)に抑えるのが賢明です。そして、現在の強気相場はおそらく永遠に続くわけではないことを念頭に置くことが重要です。

現在のレベル: 比較的高い

それが意味するもの:金利引き下げ後でも現金の利回りは依然としてインフレ率を上回っており、債券は比較的魅力的となっている。

The midpoint of the target range for the federal-funds rate stood at 4.33% as of Aug. 31 (the date for all of the data above) but has since declined to about 4.15%. However, the fed-funds rate remains significantly higher than its low of 0.04% as of late 2011, when the Federal Reserve’s zero interest rate policy reached its nadir. In the wake of the global financial crisis, the Fed aggressively dropped short-term rates to near zero to stabilize the economy. It also purchased US Treasuries and agency mortgages as another way to keep bond yields low. ZIRP and successive rounds of quantitative easing led to a nearly 15-year period of low borrowing costs.

Fast forward to March 2022, and ZIRP became a distant memory as the Fed embarked on a series of aggressive interest-rate hikes to tamp down inflation. But even now that rates have once again been moving lower, yields on cash and short-term securities remain relatively attractive. For example, the three-month Treasury bill yield of about 3.98% as of Sept. 19, 2025, remained well above the most recent annual inflation rate of 2.90%. As a result, investors saving for short-term goals don’t need to worry about the value of their savings eroding over time, at least for the moment.

More broadly, yields on high-quality fixed-income securities remain significantly higher than they were a few years ago. When rates were extremely low, there was nowhere for yields to go but higher and nowhere for bond prices to go but lower. Now we’re clearly in a different environment, making bonds more attractive than they were a decade ago.

Current level: High

What it means: Domestic stocks are priced at steep levels, making international diversification even more important than usual.

US stocks have been the second-best-performing major asset class over the past 20 years (falling just slightly short of gold over that period). Aside from a couple of brief downturns in 2018, early 2020, and 2022, domestic equities have continued to power ahead, with price gains driven by growth in corporate earnings as well as multiple expansion. As a result, the overall price/earnings ratio for the Morningstar US Market Index has more than doubled from its low of 10.19 in the wake of the global financial crisis. The benchmark’s P/E as of Aug. 31 was down slightly from a peak of 28.61 but still on the high end of the range over the past 20 years.

Equity valuations could remain elevated if corporate earnings continue to deliver, but high prices also mean stocks have more room to fall if growth falls short of expectations. And now that valuations have already climbed higher, there’s not as much room for future multiple expansion as a driver of equity market returns.While the US market as a whole isn’t in the bargain bin, there are still some pockets of value available for price-conscious investors. Smaller-cap stocks, as well as sectors such as energy, healthcare, and real estate, look more attractive based on Morningstar’s estimates of their underlying fair value. And valuations on international stocks remain lower than those of their domestic counterparts, despite the strong gains in non-US stocks so far this year.

Current level: Relatively low

What it means: Consider adding a small position in a broad-based commodity fund that includes energy exposure for inflation protection.

The price of oil has been subject to dramatic highs and lows over the past 20 years. At the beginning of the period, prices surged, driven by growing demand from China and other emerging markets, combined with limited supply. As a result, prices reached a peak of about $146 per barrel in July 2008. That was followed by a precipitous drop during the global financial crisis, when the price dropped by more than 50%. Prices partially recovered over the next few years, only to suffer sharp losses in 2014, and 2015 as the OPEC group of major oil-exporting countries kept production levels high, leading to a glut in supply. Fast forward to the pandemic, and oil prices reached a low of $19.33 per barrel in April 2020.

Since then, oil prices have partially recovered but have mostly been in a downtrend over the past few years. Concerns about economic weakness in China and the shift toward renewable energy have weighed on returns. Geopolitical issues such as ongoing wars in the Middle East and Ukraine have also added to uncertainty.Many of these headwinds could continue, and a potential economic slowdown in the United States would be another negative. But for investors who can tolerate risk, a small stake in a broad-based commodities fund that includes exposure to energy could help improve portfolio diversification and hedge against inflation.

Current level: High

What it means: If you don’t already hold bitcoin or other digital assets, beware of buying into the hype.Bitcoin is a newer entrant on the scene and didn’t exist until relatively recently. The pseudonymous Satoshi Nakamoto mined the initial genesis block on the bitcoin blockchain in early 2009, but most buyers couldn’t purchase bitcoin until later in the year. Initial purchases could be made for pennies on the dollar, with a low price of $0.05 per bitcoin in July 2010. Early buyers have racked up spectacular gains since then, and bitcoin’s annualized return of 86.2% over the trailing 10 years ended Aug. 31, 2025, made it by far the best-performing asset class over that period.

However, potential buyers should be aware of bitcoin’s extreme price volatility. In addition to its eye-popping gains, bitcoin has been subject to extreme drawdowns. The price dropped by about 75% between December 2017 and January 2019, and similar amounts during another “crypto winter” between October 2021 and December 2022.

Because bitcoin doesn’t generate cash flows, it’s tough to pin down what its value should be. And while the digital asset has started to gain more credibility among institutional investors, it remains a speculative asset with price swings often driven by fear of missing out. It’s now trading within about 10% of its peak of about $123,000 per bitcoin, making caution even more warranted.

Current level: Relatively high

What it means: The dollar could weaken further over the next several years.

For years, the US dollar seemed unstoppable. The Nominal Broad U.S. Dollar Index hit a low of 85.47 in July 2011 and mostly continued marching upward until the beginning of this year. Toward the start of the dollar’s long climb, it benefited from turmoil in other markets. As countries such as Greece, Italy, Portugal, and Spain grappled with unsustainable debt levels, investors fled euro-denominated assets and took refuge in the dollar instead.Generally strong economic growth and rising corporate earnings in the US also bolstered the dollar, as did the greenback’s undisputed position as the world’s leading reserve currency.

That narrative has started to change. For the year to date through Aug. 31, 2025, the Nominal Broad U.S. Dollar Index dropped about 7%. However, the current index value of 119.83 remains on the high end compared with the dollar’s range over the past 20 years. Central banks around the world have been “de-dollarizing” their reserves by purchasing both gold and other currencies. The rising federal debt, which is equivalent to 119% of gross domestic product, could also weaken investor confidence and further decrease demand for dollar-based assets. Additional rate cuts by the US Federal Reserve later this year would be another factor depressing demand for dollar-based assets.

これらすべてを考慮すると、ポートフォリオにドル建て以外の資産へのエクスポージャーを確実に含めることが特に重要になります。国内株式に加え、ほとんどのポートフォリオには、為替ヘッジを行わない国際株式ファンドを含めるべきです。

現在のレベル: 非常に高い

意味:退職者は住宅資産を活用して支出を補う機会があるかもしれないが、若い世代は住宅価格の高騰により住宅購入が困難になる可能性がある。世界的な金融危機を受けて数年間下落した米国の住宅価格は、その後インフレ調整後で概ね上昇している。当社が独自に算出した実質住宅価格(インフレ調整後)のベンチマークは、2012年初頭に53.33の安値を記録し、現在は最高値の94.24に迫っている。

住宅価格は地域によって異なりますが、多くの退職者は数十万ドルもの住宅資産を保有している可能性があります。例えばシカゴ大都市圏では、平均的な住宅価格は現在約36万2000ドルですが、2012年には16万ドルまで下落しました。ダウンサイジング(住宅の縮小)を気にしない退職者は、現在の住宅を売却し、より小さなコンドミニアム、タウンハウス、または一戸建て住宅に引っ越すこともできます。住宅の売却益は、継続ケア型退職者コミュニティへの入居費用の一部に充てることもできます。

転居を望まない退職者は、住宅ローンや住宅ローン担保転換ローンも検討できますが、どちらの選択肢も費用がかさみ、手続きも複雑になる可能性があります。一方、若い世代は住宅購入のハードルが高いと感じるかもしれません。小さな修繕が必要な物件で妥協するか、貯蓄を積み立てるまで数年間賃貸生活を続ける必要があるかもしれません。

米連邦準備制度理事会(FRB)が先週金利を引き下げた後、トレーダーらが金融政策の見通しについて連邦準備制度理事会(FRB)当局者の慎重なコメントを無視したことで、金は史上最高値を更新した。

アジア市場では、金価格は過去最高値を含む過去2営業日の上昇を受け、火曜日に1オンスあたり3,749.27ドルまで小幅上昇した。先週、FRB(連邦準備制度理事会)が水曜日に利下げを行った後、ジェローム・パウエル議長が急速な金融緩和への期待を抑制したことで価格が一時的に下落したが、投資家は上場投資信託(ETF)に殺到し、金曜日には保有量が3年以上ぶりの急速なペースで増加した。金利低下は、通常、無利息貴金属に有利に働く。

「FRBが25ベーシスポイントの利下げを実施した翌日、おそらくパウエル議長のFOMC発言に慎重さが見られたことが要因となり、株価は下落した。しかし、ETFへの資金流入が依然として原動力となり、新たな上昇モメンタムが定着しつつある」と、BMOキャピタル・マーケッツのアナリスト、ヘレン・エイモス氏とジョージ・ヘッペル氏は月曜日遅くのレポートで述べた。「利下げサイクルが確実に近づいていることから、第4四半期にかけて価格のリスク・リターンは引き続きプラスに推移すると考えている」

パウエル議長は、先週の金利決定に伴う四半期ごとの金利予測(ドット・プロット)が見解のばらつきを示したことを受け、火曜日の後半に経済見通しに関する注目の講演を行う予定だ。一方、複数のFRB当局者は月曜日、今後の金利決定には慎重なアプローチを取る必要があると改めて強調した。セントルイス連銀のアルベルト・ムサレム総裁は、物価圧力の高まりを受け、更なる利下げ余地は限られているとの見方を示した。

一方、銀は3日間続伸し、1オンスあたり44ドル付近で推移しました。この割安な貴金属は、オプション取引の強気相場からのサポートを受けており、IShares Silver Trustのオプション取引量は金曜日に120万枚に達し、2024年4月以来の高水準を記録しました。また、コールオプションも急増しています。

金と銀は、FRB(連邦準備制度理事会)による金融緩和、中央銀行による準備金積み増し、そして地政学的緊張の長期化による安全資産への需要の持続など、幅広い好材料が重なり、今年最も好調な主要商品の一つとなっている。ゴールドマン・サックス・グループを含む大手銀行は、更なる上昇への期待を示唆している。

今後の見通しとして、トレーダーは今週発表される経済指標、特に金曜日の米国個人消費支出価格指数(PPE)に注目するだろう。FRBが好む基調的なインフレ指標であるPPEは先月、緩やかな伸びを示したとみられ、利下げ論が強まるだろう。

「投資マネージャーやトレーダーは、米国コア株式の保有を金のロングポジションで相殺することが可能であり、実際にそうしている」と、ペッパーストーン・グループの調査責任者、クリス・ウェストン氏は火曜日のレポートで述べた。「分散投資の選択肢として黄金が挙げられますが、これは他の主要資産クラスとの相関性が低く、誰もが金価格の急騰を予想しているという事実を考えると理にかなっています。」

要点:

2025年9月23日、NVIDIAがAIデータセンター向けOpenAIに1,000億ドルという巨額投資を行ったことで、米国の主要株価指数は過去最高値を更新しました。これは、テクノロジー主導の市場上昇を示しており、リスク資本が株式にシフトしたことで、従来の金融市場と暗号通貨市場の両方に影響を与え、目立った清算が行われました。

2025年9月23日に発表されたNVIDIAによるOpenAIへの1,000億ドルの投資は、米国の主要株価指数の過去最高値を刺激しました。NVIDIAのジェンスン・フアン氏やOpenAIのサム・アルトマン氏をはじめとする業界リーダーたちは、AI開発におけるこの協業の重要性を強調しました。NVIDIAが有力企業と共にAIインフラへの取り組みを進めていることは、テクノロジー株の大幅な上昇を後押しし、特にAppleの株価はiPhoneの需要拡大を背景に力強い上昇を見せました。NVIDIAのCEOであるジェンスン・フアン氏は、「NVIDIAのOpenAIへの投資は、AIインフラの新たな飛躍を示すものであり、世界中の開発者の力となる」と述べています。

暗号資産市場は顕著なボラティリティで反応しました。テクノロジーセクターの上昇とは対照的に、ビットコインは価格が11万5000ドルを下回ると大規模な清算に見舞われ、15億ドルを超える強気の暗号資産ポジションが清算されました。金融アナリストのラウル・パル氏はこれを「典型的なサイクル後期の動き」と表現し、セクターローテーションを強調しました。

ご存知ですか?NVIDIAの1,000億ドルのAI投資は、テクノロジー史上最大級の規模であり、同様にテクノロジー株を押し上げ、暗号通貨市場に圧力をかけた2023年のMicrosoftとOpenAIの提携を彷彿とさせます。

CoinMarketCapによると、ビットコイン(BTC)は現在112,675.71ドルで取引されており、24時間で2.36%の下落となっています。流通供給量は最大2,100万BTCのうち19,924,828BTCで、市場シェアは57.70%となっています。最近の傾向では、短期的には若干の下落が見られますが、90日間では全体的に上昇傾向にあります。

ビットコイン(BTC)の日足チャート、2025年9月23日00:06 UTCのCoinMarketCapのスクリーンショット。出典: CoinMarketCap

ビットコイン(BTC)の日足チャート、2025年9月23日00:06 UTCのCoinMarketCapのスクリーンショット。出典: CoinMarketCapCoincuの調査チームの知見によると、NVIDIAの大胆な動きはAI分野における大きな技術進歩を促し、投資フローの方向転換を促す可能性がある一方、規制当局は両セクターへの監督を強化する可能性がある。従来の技術発表が従来の資本を引き付けるというパターンは、今後も仮想通貨のボラティリティに影響を与える可能性がある。

香港は火曜日、ここ数年で最強の台風の一つであるスーパー台風ラガサに備え、学校や一部の事業所を閉鎖した。また、香港国際空港発の旅客便の大半は、同日遅くから木曜日早朝まで運休となる。香港天文台によると、最大風速220キロメートル(時速137マイル)のハリケーン級の強風を伴ったラガサは、隣接する中国南部の広東省沿岸に徐々に接近している。香港当局は火曜日午後、台風シグナルを3番目に高い8に引き上げる予定で、これに伴いほとんどの事業所や交通機関が閉鎖される。約700便の航空便が欠航となっている。

同気象台は、火曜日遅くか水曜日早朝に、より高い警報を発令する必要があるか判断すると述べた。ラガサは月曜日にフィリピン北部を襲い、フェルディナンド・マルコス・ジュニア大統領は国の災害対策機関に最大限の警戒態勢を敷き、すべての政府機関を動員するよう命じた。香港気象台は、水曜日の香港では沖合および高地でハリケーン並みの強風が吹く可能性が高く、大雨により人口密集都市で大規模な暴風雨と高潮が発生すると予想されると述べた。

同気象台は海面上昇を警告し、被害額が数十億ドルに上った2017年の台風ハトや2018年の台風マンクットの時と同様の海面上昇になるとした。香港の沿岸部では水位が約2メートル(ヤード)上昇し、最大で4~5メートルに達する地域もあると気象観測所は述べ、住民に適切な予防策を講じるよう求めた。地元当局は月曜日、低地の住民に家を補強するための土嚢を配布し、多くの人々が日用品を買いだめした。

ロイター通信が月曜日に報じたところによると、スーパーマーケットには長蛇の列ができ、牛乳は売り切れ、生鮮市場では野菜の価格が3倍に跳ね上がった。香港証券取引所は営業を続ける。昨年末、天候に関わらず取引を継続するという方針を変更した。中国当局は南部の複数の省で洪水対策を発動し、火曜日の夜から大雨が降ると警告している。世界最大のギャンブル拠点であるマカオの住民も、学校の閉鎖や避難計画の実施など、大きな影響に備えている。

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ