マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

中国、本土 M1 マネーサプライ前年比 (11月)

中国、本土 M1 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M0 マネーサプライ前年比 (11月)

中国、本土 M0 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M2マネーサプライ前年比 (11月)

中国、本土 M2マネーサプライ前年比 (11月)--

予: --

戻: --

アメリカ EIA今年の短期原油生産予測 (12月)

アメリカ EIA今年の短期原油生産予測 (12月)実:--

予: --

戻: --

アメリカ EIA による来年の天然ガス生産予測 (12月)

アメリカ EIA による来年の天然ガス生産予測 (12月)実:--

予: --

戻: --

アメリカ EIA 来年の短期原油生産予測 (12月)

アメリカ EIA 来年の短期原油生産予測 (12月)実:--

予: --

戻: --

EIA 月次短期エネルギー見通し

EIA 月次短期エネルギー見通し アメリカ 10年債オークション平均 収率

アメリカ 10年債オークション平均 収率実:--

予: --

戻: --

アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫実:--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫実:--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫実:--

予: --

戻: --

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫実:--

予: --

戻: --

韓国 失業率 (SA) (11月)

韓国 失業率 (SA) (11月)実:--

予: --

戻: --

日本 ロイター短観非製造業指数 (12月)

日本 ロイター短観非製造業指数 (12月)実:--

予: --

戻: --

日本 ロイター短観製造業指数 (12月)

日本 ロイター短観製造業指数 (12月)実:--

予: --

戻: --

日本 PPI MoM (11月)

日本 PPI MoM (11月)実:--

予: --

戻: --

日本 国内企業商品価格指数前月比 (11月)

日本 国内企業商品価格指数前月比 (11月)実:--

予: --

戻: --

日本 国内企業商品価格指数前年比 (11月)

日本 国内企業商品価格指数前年比 (11月)実:--

予: --

戻: --

中国、本土 CPI前年比 (11月)

中国、本土 CPI前年比 (11月)実:--

予: --

戻: --

中国、本土 PPI前年比 (11月)

中国、本土 PPI前年比 (11月)実:--

予: --

戻: --

中国、本土 CPI前月比 (11月)

中国、本土 CPI前月比 (11月)実:--

予: --

戻: --

インドネシア 小売売上高前年比 (10月)

インドネシア 小売売上高前年比 (10月)実:--

予: --

戻: --

イタリア 工業生産高前年比 (SA) (10月)

イタリア 工業生産高前年比 (SA) (10月)実:--

予: --

戻: --

イタリア 12 か月の BOT オークションの平均 収率

イタリア 12 か月の BOT オークションの平均 収率実:--

予: --

戻: --

BOEのベイリー知事が語る

BOEのベイリー知事が語る ECBのラガルド総裁が講演

ECBのラガルド総裁が講演 南アフリカ 小売売上高前年比 (10月)

南アフリカ 小売売上高前年比 (10月)実:--

予: --

戻: --

ブラジル IPCAインフレ指数前年比 (11月)

ブラジル IPCAインフレ指数前年比 (11月)実:--

予: --

戻: --

ブラジル CPI前年比 (11月)

ブラジル CPI前年比 (11月)実:--

予: --

戻: --

アメリカ MBA 住宅ローン申請活動指数 WOW

アメリカ MBA 住宅ローン申請活動指数 WOW実:--

予: --

戻: --

アメリカ 人件費指数前四半期比 (第三四半期)

アメリカ 人件費指数前四半期比 (第三四半期)--

予: --

戻: --

カナダ オーバーナイトターゲットレート

カナダ オーバーナイトターゲットレート--

予: --

戻: --

BOC金融政策レポート

BOC金融政策レポート アメリカ EIA 週次 ガソリン在庫変動

アメリカ EIA 週次 ガソリン在庫変動--

予: --

戻: --

アメリカ EIA 生産別週間原油需要予測

アメリカ EIA 生産別週間原油需要予測--

予: --

戻: --

アメリカ EIA 週次 オクラホマ州クッシング原油在庫変動

アメリカ EIA 週次 オクラホマ州クッシング原油在庫変動--

予: --

戻: --

アメリカ EIA 週次 原油在庫変動

アメリカ EIA 週次 原油在庫変動--

予: --

戻: --

アメリカ EIA 週間原油輸入量の推移

アメリカ EIA 週間原油輸入量の推移--

予: --

戻: --

アメリカ EIA の毎週の灯油在庫推移

アメリカ EIA の毎週の灯油在庫推移--

予: --

戻: --

アメリカ フェデラルファンド金利予測 - 長期 (第四四半期)

アメリカ フェデラルファンド金利予測 - 長期 (第四四半期)--

予: --

戻: --

アメリカ フェデラル・ファンド金利予測 - 初年度 (第四四半期)

アメリカ フェデラル・ファンド金利予測 - 初年度 (第四四半期)--

予: --

戻: --

アメリカ フェデラル・ファンド金利予測 - 2 年目 (第四四半期)

アメリカ フェデラル・ファンド金利予測 - 2 年目 (第四四半期)--

予: --

戻: --

アメリカ FOMC金利下限(翌日物リバースレポ金利)

アメリカ FOMC金利下限(翌日物リバースレポ金利)--

予: --

戻: --

アメリカ 予算残高 (11月)

アメリカ 予算残高 (11月)--

予: --

戻: --

アメリカ FOMC金利上限(超過準備比率)

アメリカ FOMC金利上限(超過準備比率)--

予: --

戻: --

アメリカ 実効超過準備率

アメリカ 実効超過準備率--

予: --

戻: --

アメリカ フェデラルファンド金利予測 - 現在 (第四四半期)

アメリカ フェデラルファンド金利予測 - 現在 (第四四半期)--

予: --

戻: --

アメリカ フェデラルファンド金利目標

アメリカ フェデラルファンド金利目標--

予: --

戻: --

アメリカ フェデラル・ファンド金利予測 - 3 年目 (第四四半期)

アメリカ フェデラル・ファンド金利予測 - 3 年目 (第四四半期)--

予: --

戻: --

FOMC声明

FOMC声明 FOMC記者会見

FOMC記者会見 ブラジル Selic金利

ブラジル Selic金利--

予: --

戻: --

イギリス 3 か月の RICS 住宅価格指数 (11月)

イギリス 3 か月の RICS 住宅価格指数 (11月)--

予: --

戻: --

オーストラリア 雇用 (11月)

オーストラリア 雇用 (11月)--

予: --

戻: --

オーストラリア フルタイム雇用 (SA) (11月)

オーストラリア フルタイム雇用 (SA) (11月)--

予: --

戻: --

オーストラリア 失業率 (SA) (11月)

オーストラリア 失業率 (SA) (11月)--

予: --

戻: --

オーストラリア 雇用参加率 (SA) (11月)

オーストラリア 雇用参加率 (SA) (11月)--

予: --

戻: --

イタリア 四半期ごとの失業率 (SA) (第三四半期)

イタリア 四半期ごとの失業率 (SA) (第三四半期)--

予: --

戻: --

IEA石油市場レポート

IEA石油市場レポート 七面鳥 1週間レポ金利

七面鳥 1週間レポ金利--

予: --

戻: --

南アフリカ リフィニティブ IPSOS PCSI (12月)

南アフリカ リフィニティブ IPSOS PCSI (12月)--

予: --

戻: --

一致するデータがありません

Căng thẳng thương mại giữa hai nền kinh tế lớn nhất thế giới đã bùng phát trở lại một cách dữ dội vào cuối tuần qua, gây chấn động thị trường tài chính toàn cầu.

Căng thẳng thương mại giữa hai nền kinh tế lớn nhất thế giới đã bùng phát trở lại một cách dữ dội vào cuối tuần qua, gây chấn động thị trường tài chính toàn cầu.

Sau những lời đe dọa áp thuế gay gắt từ Mỹ và phản ứng cứng rắn từ Trung Quốc, cả hai bên dường như đã phát đi những tín hiệu cởi mở hơn, để ngỏ khả năng về một thỏa thuận nhằm hạ nhiệt cuộc đối đầu thương mại nguy hiểm này.

Căng thẳng lại leo thang

Hôm 10/10, Tổng thống Donald Trump đã công bố mức thuế bổ sung 100% đối với hàng hóa Trung Quốc, đồng thời hạn chế xuất khẩu tất cả các phần mềm quan trọng của Mỹ. Dự kiến lệnh này sẽ có hiệu lực từ ngày 1/11.

Động thái này diễn ra chỉ vài giờ sau khi ông đe dọa hủy cuộc gặp trực tiếp sắp tới với nhà lãnh đạo Trung Quốc Tập Cận Bình - cuộc gặp đầu tiên của họ sau sáu năm.

Hành động của ông Trump được cho là nhằm đáp trả một loạt các biện pháp cứng rắn từ phía Trung Quốc. Trước đó, nước này đã thông báo áp dụng các khoản phí cảng mới đối với tàu Mỹ, khởi xướng một cuộc điều tra chống độc quyền đối với “ông lớn” ngành chip Qualcomm Inc và đáng chú ý nhất là các biện pháp hạn chế xuất khẩu sâu rộng đối với đất hiếm và các vật liệu quan trọng khác.

Theo quy định mới, các nhà xuất khẩu nước ngoài sử dụng các sản phẩm có chứa dù chỉ "dấu vết" của một số loại đất hiếm có nguồn gốc từ Trung Quốc giờ đây sẽ cần phải có giấy phép xuất khẩu, với lý do đảm bảo an ninh quốc gia. Các thiết bị và công nghệ để xử lý đất hiếm và sản xuất nam châm cũng bị kiểm soát.

Không chỉ dừng lại ở đó, cuộc đối đầu thương mại còn mở ra một mặt trận mới khi các tàu Trung Quốc từ ngày 14/10 sẽ phải trả một khoản phí đặc biệt để cập cảng Mỹ.

Động thái này đã được Văn phòng Đại diện Thương mại Mỹ (USTR) công bố vào tháng 4/2025 nhằm kiềm chế sự thống trị của Trung Quốc trong lĩnh vực vận tải biển và khuyến khích việc đóng thêm tàu tại Mỹ.

Cụ thể, các tàu sản xuất tại Trung Quốc sẽ phải trả 18 USD/tấn (hoặc 120 USD mỗi container) với mức tăng 5 USD mỗi năm trong ba năm tiếp theo.

Các tàu không sản xuất tại Trung Quốc nhưng do công dân Trung Quốc sở hữu sẽ phải trả 50 USD/tấn với mức tăng hàng năm là 30 USD/tấn trong ba năm tiếp theo.

Đáp lại, Trung Quốc cũng tuyên bố tất cả tàu thuyền được sản xuất tại Mỹ hoặc liên kết với một công ty Mỹ sẽ phải trả thuế "đặc biệt" để cập cảng Trung Quốc từ ngày 14/10. Theo đó, họ sẽ phải trả 400 NDT (56 USD) cho mỗi tấn, sau đó tăng lên 640 NDT (90 USD) vào tháng 4/2026 rồi tiếp tục tăng hàng năm.

Thị trường tài chính "dậy sóng"

Phản ứng ngay lập tức của thị trường trước các đòn thuế quan mới giữa Mỹ và Trung Quốc là một đợt bán tháo trên diện rộng.

Hôm 10/10, chứng khoán Phố Wall đã trải qua phiên giao dịch tồi tệ nhất trong sáu tháng, với chỉ số công nghiệp Dow Jones sụt gần 900 điểm và thổi bay khoảng 2.000 tỷ USD giá trị vốn hóa thị trường. Hôm 10/10 một chỉ số theo dõi các cổ phiếu Trung Quốc niêm yết tại Mỹ cũng đã lao dốc hơn 6%.

Sự hoảng loạn không chỉ giới hạn ở các cổ phiếu liên quan trực tiếp đến Trung Quốc. Cổ phiếu của Nvidia Corp., một công ty công nghệ lớn bị kẹt giữa cuộc đối đầu về kiểm soát xuất khẩu chip của Mỹ và Trung Quốc, chứng kiến giá sụt gần 5%.

Sự bất ổn còn lan rộng ra các thị trường khác. Thị trường hàng hóa, vốn rất nhạy cảm với thương mại toàn cầu, cũng đồng loạt giảm giá.

Đáng chú ý, giá dầu đã rơi xuống mức thấp nhất năm tháng – một phản ứng mạnh mẽ của các quỹ đầu tư trước nguy cơ nhu cầu suy yếu vì đối đầu thương mại giữa hai nền kinh tế lớn nhất thế giới.

Tình trạng gia tăng căng thẳng này đang đe dọa một trong những đợt tăng giá mạnh mẽ nhất trên thị trường chứng khoán toàn cầu trong năm nay.

Trước đó, chứng khoán Trung Quốc đã được hưởng lợi lớn từ thỏa thuận đình chiến thương mại và sự lạc quan về vai trò ngày càng tăng của nước này trong lĩnh vực trí tuệ nhân tạo (AI).

Chỉ số Hang Seng của Hong Kong (Trung Quốc) đã tăng tới 31% tính từ đầu năm 2025, sau bốn năm giảm liên tiếp.

Đà tăng ấn tượng còn được thể hiện qua các cổ phiếu công nghệ lớn như Alibaba Group Holding Ltd. và Tencent Holdings Ltd. đều ghi nhận mức tăng vượt bậc, lần lượt hơn 100% và gần 60%.

Chỉ số MSCI China (chỉ số đại diện cho các công ty vốn hóa lớn và vừa của Trung Quốc) cũng kết thúc tháng 9/2025 với chuỗi tăng tháng tăng thứ năm liên tiếp, đánh dấu chuỗi tăng dài nhất kể từ năm 2018 cho chỉ số này.

Những tín hiệu hạ nhiệt

Trung Quốc đã kiên quyết bảo vệ các biện pháp kiểm soát xuất khẩu đất hiếm của mình, cho rằng đây là những quy định hợp pháp.

Trung Quốc nhấn mạnh đây không phải là lệnh cấm xuất khẩu và các doanh nghiệp tuân thủ quy định cho mục đích dân sự vẫn sẽ được cấp phép.

Bộ Thương mại Trung Quốc ngày 12/10 cũng ra tuyên bố khẳng định việc tùy tiện đe dọa bằng cách tăng thuế quan không phải là cách hành xử đúng đắn. Bộ này còn cáo buộc Mỹ vi phạm tinh thần của cuộc đàm phán tại Madrid, Tây Ban Nha hồi tháng 9/2025 bằng cách liên tục đưa ra các biện pháp hạn chế mới.

Tuy nhiên, cùng ngày 12/10, giọng điệu từ phía Mỹ đã có phần hạ nhiệt đáng kể.

Trên mạng xã hội Truth Social, Tổng thống Trump viết: "Đừng lo lắng về Trung Quốc, mọi chuyện rồi sẽ ổn thôi." Trong một cuộc phỏng vấn cùng ngày trên Fox News, Phó Tổng thống JD Vance đã kêu gọi Trung Quốc "lựa chọn con đường lý trí", miêu tả tình hình hiện tại là "một vũ điệu tinh tế."

Đáng chú ý, Đại diện Thương mại Mỹ (USTR) Jamieson Greer tiết lộ rằng sau khi Trung Quốc công bố các biện pháp kiểm soát xuất khẩu, phía Mỹ đã liên hệ để thực hiện một cuộc điện đàm nhưng Trung Quốc đã "trì hoãn."

Ông Greer cũng bày tỏ hy vọng thị trường sẽ bình tĩnh trở lại trong tuần này vì đến ngày 1/11 các biện pháp thuế quan mới mới có hiệu lực.

Tiếp tục đàm phán hay quay lại đối đầu?

Nhiều chuyên gia cho rằng những động thái cứng rắn từ cả hai phía có thể là một phần của chiến lược đàm phán trước thềm cuộc gặp thượng đỉnh dự kiến tại Hàn Quốc vào cuối tháng này, bên lề Hội nghị cấp cao Diễn đàn Hợp tác Kinh tế châu Á - Thái Bình Dương (APEC).

Ông Hao Hong, Giám đốc đầu tư tại công ty quản lý tài sản Lotus Asset Management, nhận định đây rõ ràng là một tình huống không đáng hoan nghênh khi chỉ vài tuần nữa là hội nghị thượng đỉnh diễn ra. Cả hai bên có thể được xem là đang “tất tay” cho cuộc đàm phán sắp tới.

Đối với thị trường chứng khoán, ông cho rằng đợt leo thang này sẽ làm sứt mẻ đà tăng giá nhưng khó có thể thay đổi quỹ đạo đi lên của nó.

Các nhà phân tích của ngân hàng đầu tư Goldman Sachs cũng cho rằng, câu hỏi quan trọng nhất đối với thị trường là liệu các biện pháp này cuối cùng có được thực thi hay không, khi chúng sẽ tạo những ảnh hưởng nghiêm trọng đến chuỗi cung ứng toàn cầu và đặc biệt là sản xuất công nghệ cao?

Hay đây chỉ đơn thuần là những nỗ lực nhằm giành lợi thế đàm phán trước các cuộc hội đàm song phương?

Họ cho rằng kịch bản có khả năng xảy ra nhất là cả hai bên sẽ rút lại các chính sách cứng rắn nhất và tiến hành các cuộc đàm phán để gia hạn thêm thỏa thuận tạm dừng leo thang thuế quan đã đạt được vào tháng 5/2025.

Dù vậy, rủi ro về một cuộc chiến thương mại toàn diện với việc tái áp đặt các mức thuế cao - lên tới 145% từ Mỹ và 125% từ Trung Quốc - vẫn hiện hữu.

Bà Chang Shu, nhà kinh tế trưởng châu Á tại đơn vị tư vấn và nghiên cứu thị trường của hãng tin Bloomberg, ước tính rằng nếu Mỹ tăng thuế 100%, mức thuế suất thực tế đối với hàng hóa Trung Quốc có thể lên tới khoảng 140%.

Nếu điều đó thực sự xảy ra, mức thuế này có thể đóng băng hoàn toàn dòng chảy thương mại giữa hai nước chứ không chỉ đơn thuần là tăng chi phí.

Các nhà phân tích tại công ty nghiên cứu Hutong Research cho rằng nỗi e ngại của Mỹ đối với Trung Quốc mang tính chiến lược, chứ không phải kinh tế. Họ lập luận rằng sự gián đoạn trong dòng chảy đất hiếm đe dọa năng lực sản xuất quốc phòng, một trụ cột cốt lõi của sức mạnh toàn cầu của Mỹ.

Cuối cùng, một giải pháp thông qua đàm phán vẫn được xem là kịch bản khả dĩ nhất. Trong những tuần tới, thế giới sẽ dõi theo liệu hai nền kinh tế lớn nhất có tìm được lối thoát cho những bất đồng hay sẽ tiếp tục đẩy nhau vào một cuộc đối đầu thương mại không có hồi kết.

Ông Ray Wang, nhà phân tích thị trường bán dẫn tại The Futurum Group, cho rằng những rủi ro về kinh tế, an ninh và chuỗi cung ứng đối với cả hai bên đơn giản là quá cao để có thể duy trì thế đối đầu hiện tại vô thời hạn./.

Hương Thủy

Vietnamplus - 15:10:00 13/10/2025

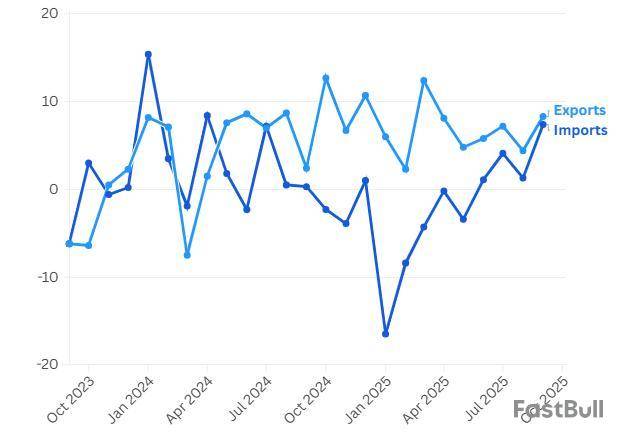

Xuất khẩu của Trung Quốc trong tháng 9 đầu năm 2025 ghi nhận tốc độ tăng trưởng nhanh nhất trong 6tháng, trong khi nhập khẩu cũng có mức tăng mạnh nhất trong hơn một năm, bất chấp việc một thỏa thuận thương mại với Mỹ vẫn còn xa vời.

Theo dữ liệu hải quan Trung Quốc công bố ngày 13/10, kim ngạch xuất khẩu tháng 9 (tính theo USD) tăng 8.3% so với cùng kỳ năm ngoái, vượt qua mức dự báo 7.1% của các nhà kinh tế trong khảo sát của Reuters. Con số này cũng đánh dấu sự phục hồi từ mức thấp nhất sáu tháng được ghi nhận vào tháng 8.

Kim ngạch nhập khẩu tháng 8 cũng đã tăng vọt 7.4% so với cùng kỳ, vượt xa mức dự báo tăng 1.5% của Reuters. Theo dữ liệu từ LSEG, đây là mức tăng trưởng mạnh nhất kể từ tháng 4/2024.

Căng thẳng giữa Bắc Kinh và Washington đã bùng phát trở lại trong những ngày gần đây. Cả hai bên liên tục có những lời qua tiếng lại và gia tăng các biện pháp hạn chế lẫn nhau, đe dọa làm xói mòn những tiến bộ đạt được sau nhiều vòng đàm phán thương mại song phương trong năm nay.

Xuất khẩu Trung Quốc phục hồi lên mức cao nhất 6 tháng, nhập khẩu tăng mạnh nhất kể từ tháng 4/2024Tăng trưởng (%) so với cùng kỳ

Tổng thống Mỹ Donald Trump đã đe dọa áp thêm thuế 100% đối với hàng xuất khẩu của Trung Quốc và siết chặt kiểm soát xuất khẩu với các phần mềm quan trọng. Về phía mình, Bắc Kinh đã mở rộng các biện pháp hạn chế xuất khẩu đất hiếm - dù một số biện pháp sẽ chỉ có hiệu lực từ tháng 11. Đồng thời, Trung Quốc cũng bổ sung công ty tư vấn chip TechInsights vào danh sách đen “các thực thể không đáng tin cậy”. Giới chức nước này cũng đã khởi xướng một cuộc điều tra chống độc quyền mới nhắm vào gã khổng lồ sản xuất bán dẫn của Mỹ là Qualcomm.

Cả hai bên đều đe dọa sẽ áp đặt phí cảng đối với tàu của đối phương, dự kiến có hiệu lực từ ngày 14/10. Mức phí của Trung Quốc sẽ bắt đầu từ 400 Nhân dân tệ (56 USD) mỗi tấn, ngang bằng với mức mà Washington đã áp đặt.

Theo Trung tâm Nghiên cứu Chiến lược và Quốc tế, Mỹ chỉ chiếm 0.1% thị phần đóng tàu toàn cầu, trong khi con số này của Trung Quốc là 53.3%.

Việc Trung Quốc, nhà nhập khẩu đậu tương lớn nhất thế giới, chần chừ trong việc nối lại mua nông sản Mỹ đã phủ bóng đen lên hy vọng về một thỏa thuận thương mại.

Hồi đầu tháng 10, ông Trump cho biết ông hy vọng sẽ gây áp lực lên Chủ tịch Trung Quốc trong cuộc gặp dự kiến vào cuối tháng này, nhằm chấm dứt lệnh đình chỉ mua đậu tương Mỹ đã kéo dài nhiều tháng.

Trong một tuyên bố vào ngày 12/10, Bộ Thương mại Trung Quốc cho biết Mỹ nên từ bỏ các lời đe dọa về thuế quan và kêu gọi đàm phán thêm để giải quyết các vấn đề thương mại còn tồn tại.

Bộ Thương mại cho biết: “Việc liên tục đe dọa bằng thuế quan cao không phải là cách làm đúng đắn để hợp tác với Trung Quốc. Nếu Mỹ vẫn kiên trì đi theo con đường của mình, Trung Quốc sẽ kiên quyết thực hiện các biện pháp tương ứng để bảo vệ các quyền và lợi ích hợp pháp của mình”.

Quốc An (Theo CNBC)

fili - 11:31:18 13/10/2025

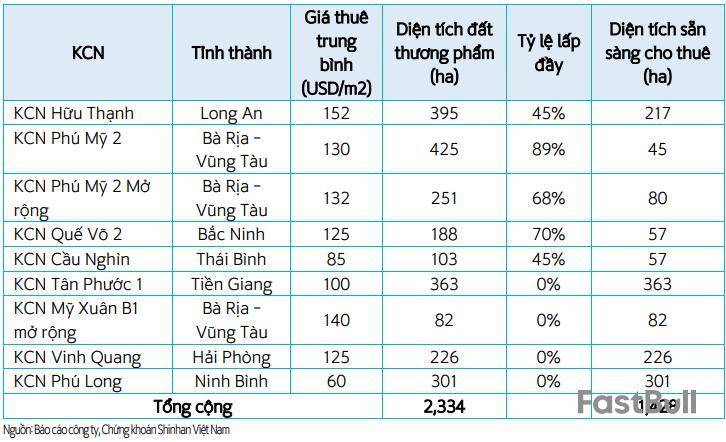

Các công ty chứng khoán (CTCK) khuyến nghị mua IDC nhờ quỹ đất được mở rộng sẵn sàng cho thuê để thúc đẩy tăng trưởng; mua GEG nhờ triển vọng từ vận hành các dự án mới; VTP khả quan nhờ các dự án hạ tầng logistic mới giúp nâng cao vị thế cạnh tranh.

Mua IDC với giá mục tiêu 51,500 đồng/cp

CTCK Shinhan Việt Nam (SSV) cho rằng chính sách thuế mới có thể tiếp tục củng cố xu hướng “Trung Quốc +1”, đặc biệt trong bối cảnh Việt Nam vẫn đang sở hữu các lợi thế cạnh tranh rõ rệt như vị trí địa lý gần Trung Quốc, chi phí nhân công hợp lý và chi phí sản xuất thấp. Đây là những yếu tố có thể giúp Tổng Công ty IDICO - CTCP (HNX: IDC) tiếp tục thu hút dòng vốn FDI, đặc biệt từ khu vực Đông Á, trong thời gian tới.

IDC đã được chấp thuận chủ trương đầu tư cho 4 khu công nghiệp mới, bao gồm: KCN Tân Phước 1 (Tiền Giang), KCN Mỹ Xuân B1 MR (Bà Rịa - Vũng Tàu), KCN sinh thái Vinh Quang (Hải Phòng), KCN Phú Long (Ninh Bình).

Với 4 dự án này, tổng diện tích khu công nghiệp sẵn sàng cho thuê của IDICO đã nâng lên 1,428 ha. Đây là bước tiến quan trọng, giúp củng cố vị thế của doanh nghiệp trong lĩnh vực phát triển hạ tầng khu công nghiệp.

IDC tiếp tục đẩy mạnh chiến lược mở rộng quỹ đất khu công nghiệp, tập trung nghiên cứu và triển khai các dự án mới tại những địa phương tiềm năng như Ninh Bình, Cần Thơ và nhiều khu vực khác. Doanh nghiệp đặt mục tiêu phát triển tối thiểu 1,000 ha đất khu công nghiệp trong trung và dài hạn. Kế hoạch này được kỳ vọng sẽ củng cố vị thế của IDICO trong lĩnh vực đầu tư và phát triển hạ tầng khu công nghiệp trên phạm vi toàn quốc.

IDC đặt mục tiêu cho thuê 123.5 ha đất khu công nghiệp trong năm 2025, cho thấy định hướng rõ ràng trong việc khai thác hiệu quả quỹ đất hiện có. Với danh mục khu công nghiệp tại các vùng kinh tế trọng điểm cả miền Bắc và miền Nam, IDICO sở hữu tiềm năng lớn để phát triển bền vững trong trung và dài hạn.

Doanh thu từ hoạt động kinh doanh điện của IDC được kỳ vọng sẽ tiếp tục duy trì đà tăng trưởng ổn định, đóng vai trò là nguồn thu bền vững trong cơ cấu doanh thu tổng thể của doanh nghiệp. Trong đó, mảng thủy điện dự kiến sẽ giữ được sự ổn định về sản lượng và doanh thu trong các năm tới.

Đối với mảng phân phối điện, IDC được dự báo sẽ ghi nhận mức tăng trưởng bình quân khoảng 10%/năm trong giai đoạn 2025 - 2029. Động lực tăng trưởng chính đến từ việc đưa vào vận hành các dự án hạ tầng kỹ thuật mới như Trạm biến áp 110/22kV tại Khu công nghiệp Hựu Thạnh và Trạm biến áp 110/22kV tại Khu công nghiệp Tân Phước 1. Các dự án này không chỉ giúp nâng cao năng lực cung cấp điện ổn định cho khách hàng trong khu công nghiệp mà còn tạo dư địa tăng trưởng doanh thu dài hạn cho công ty.

Còn với mảng bất động sản dân dụng, Công ty TNHH MTV Phát triển Đô thị và Khu công nghiệp IDICO (IDICO-URBIZ, IDC sở hữu 100%) đã đăng ký kế hoạch khởi công xây dựng khoảng 5,000 căn nhà ở xã hội (NOXH) trong quý 3/2025.

Về dài hạn, các đơn vị thành viên của IDC định hướng phát triển các dự án NOXH gắn liền với khu công nghiệp, với quỹ đất bao gồm: 60 ha tại KCN Tân Phước – Tiền Giang (dự kiến 30,000 căn), 10 ha tại KCN Vinh Quang – Hải Phòng (dự kiến 5,000 căn) và 14 ha tại KCN Phú Long – Ninh Bình (dự kiến 7,000 căn). Các dự án này được kỳ vọng vừa đáp ứng nhu cầu nhà ở cho lực lượng lao động tại KCN, vừa tạo động lực tăng trưởng bền vững cho IDC trong trung và dài hạn.

Các KCN của IDC

SSV dự kiến doanh thu thuần IDC đạt khoảng 8,744 tỷ đồng (giảm 1%) trong năm 2025 và 10,855 tỷ đồng (tăng 24%) trong năm 2026. Lợi nhuận sau thuế năm 2025 dự kiến đạt 2,280 tỷ đồng (giảm 5%) và lợi nhuận sau thuế năm 2026 dự kiến đạt 2,724 tỷ đồng (tăng 19%).

Trong đó, nguồn doanh thu và lợi nhuận của IDC trong năm 2025 chủ yếu đến từ mảng kinh doanh điện (chiếm 44% doanh thu và 12% lợi nhuận gộp) và mảng cho thuê đất KCN (chiếm 33% doanh thu và 71% lợi nhuận gộp).

Bước sang năm 2026, kết quả kinh doanh của IDC được kỳ vọng sẽ tăng trưởng trở lại nhờ việc mở rộng hơn 700 ha quỹ đất sẵn sàng cho thuê đến từ các KCN thu từ dự án KCN Tân Phước 1, KCN Mỹ Xuân B1 MR, KCN sinh thái Vinh Quang, KCN Phú Long.

SSV kỳ vọng doanh thu mảng điện đạt 3,807 tỷ đồng (tăng 13%) trong năm 2025 và 4,148 tỷ đồng (tăng 9%) trong năm 2026. SSV kỳ vọng doanh thu mảng kinh doanh điện sẽ tăng trưởng khoảng 9% trong giai đoạn 2025 – 2029 với động lực chính chủ yếu đến từ mảng phân phối điện cho các khu công nghiệp.

Với những kỳ vọng trên, SSV khuyến nghị mua IDC với giá mục tiêu 51,000 đồng/cp.

Xem thêm tại đây

Mua GEG với giá mục tiêu 20,300 đồng/cp

CTCK FPT (FPTS) đánh giá CTCP Điện Gia Lai đặt kế hoạch kinh doanh tích cực trong năm 2025, với doanh thu thuần và lợi nhuận sau thuế lần lượt tăng 45.2% và 646.1% (đạt 3,377 tỷ đồng và 687 tỷ đồng). Dựa trên giả định: (1) Sản lượng điện tăng 1.8% nhờ mảng thủy điện nhỏ tăng mạnh 8.9% do thời tiết dự kiến đi vào pha La Nina (gây mưa nhiều), giúp cải thiện lưu lượng nước về hồ; (2) Giá bán điện bình quân tăng 26.1%, chủ yếu nhờ nhóm điện gió tăng vượt trội 63% sau khi hai dự án Tân Phú Đông 1 và Trụ A7 – VPL hoàn tất đàm phán giá bán điện chính thức với EVN.

Doanh thu mảng điện gió của GEG tăng 76.6% (đạt 1,109 tỷ đồng) trong 6 tháng đầu năm 2025, chủ yếu nhờ được hồi tố 443 tỷ đồng (chiếm 40% doanh thu mảng điện gió) từ khoản thanh toán bù chênh lệch giữa giá tạm tính và giá chính thức cho toàn bộ sản lượng điện mà hai dự án Tân Phú Đông 1 và trụ A7 – VPL (chiếm 21.7% % công suất điện gió) đã phát, sau khi hai dự án này đàm phán xong giá bán điện chính thức với EVN (cao gấp đôi so với mức giá trước).

Nếu không ghi nhận khoản hồi tố, doanh thu điện gió vẫn tăng trưởng 6% (đạt 666 tỷ đồng) với: (1) Sản lượng điện giảm 14.5% (đạt 330 triệu kWh) do thời tiết mưa nhiều khiến tốc độ gió thiếu ổn định; (2) Giá bán điện bình quân tăng 24% (đạt 2,018 đồng/kWh), chủ yếu nhờ hai dự án Tân Phú Đông 1 và trụ A7 – VPL hoàn tất đàm phán giá bán điện chính thức với EVN, mức giá này cao gấp đôi (đạt 1,813 đồng/kWh) so với giá tạm tính trước đó.

Doanh thu mảng điện mặt trời giảm 3% (đạt 459 tỷ đồng) trong 6 tháng đầu năm 2025. Nguyên nhân do: (1) Sản lượng điện giảm 5.9% (còn 199 triệu kWh) do số giờ nắng suy giảm dưới tác động của pha La Nina cường độ yếu; (2) Giá bán điện bình quân tăng 3.2% (đạt 2,302 đồng/kWh) nhờ các dự án hưởng cơ chế giá FiT cố định bằng USD được lợi từ xu hướng tăng của tỷ giá.

Doanh thu mảng thủy điện tăng mạnh 24% (đạt 129 tỷ đồng) trong 6 tháng đầu năm 2025. Động lực đến từ: (1) Sản lượng điện tăng 41.9% (đạt 77 triệu kWh) nhờ điều kiện thủy văn thuận lợi trong pha La Nina cường độ yếu; (2) Giá bán điện bình quân giảm 12.6% (còn 1,684 đồng/kWh) do tỷ trọng điện năng phát trong giai đoạn tháng 1 – 4 tăng lên (vốn có biểu giá thấp hơn so với các tháng cao điểm mùa khô (tháng 5 – 6)).

FPTS dự phóng kết quả kinh doanh của GEG tăng trưởng tích cực trong năm 2025, với doanh thu thuần tăng 37.1% (đạt 3,189 tỷ đồng) và lợi nhuận sau thuế tăng 815.8% (đạt 843 tỷ đồng). Động lực chính đến từ: (1) GEG đã hồi tố 443 tỷ đồng (chiếm 13.8% doanh thu thuần) từ khoản bù đắp phần chênh lệch giá điện cho toàn bộ sản lượng mà hai dự án Tân Phú Đông 1 & trụ A7 – VPL đã phát (đã được ghi nhận vào nửa đầu 2025); (2) Doanh thu tài chính ghi nhận 147 tỷ đồng (đóng góp 17.5% lợi nhuận sau thuế), chủ yếu nhờ thoái vốn hoàn toàn 25% cổ phần tại CTCP Thủy điện Trường Phú.

Với dự phóng trên, FPTS khuyến nghị mua GEG với giá mục tiêu 20,300 đồng/cp.

VTP khả quan với giá mục tiêu 121,000 đồng/cp

CTCK MB (MBS) cho biết nhờ xu hướng mua hàng online gia tăng khi các thương hiệu lớn bắt đầu xuất hiện nhiều hơn trên các sàn thương mại điện tử (TMĐT), quy mô của thị trường TMĐT được dự báo sẽ duy trì tăng mạnh 25.5% trong 2025 và đạt mốc 63 tỷ USD trong năm 2030, tương ứng với mức CAGR khoảng 15%, từ đó hỗ trợ hoạt động bưu chính và chuyển phát tiếp tục tăng mạnh.

Trong 2025-2027, MBS kỳ vọng sản lượng bưu chính của VTP tăng 21.5%/16.5%/16.5%, thấp hơn mức dự báo tăng trưởng TMĐT để phản ánh mức độ cạnh tranh cao của ngành.

MBS đánh giá doanh thu logistic tại khu vực cửa khẩu của VTP sẽ bứt phá mạnh mẽ, tăng 40%/16%/10% giai đoạn 2025-2027 nhờ phát triển các dự án hạ tầng logistic trọng điểm. Sau khi thành công hoàn thiện các giấy phép cần thiết cho dự án Công viên Logisitc Lạng Sơn, giúp gia tăng công suất khai thác, kết hợp với sự phục hồi của hoạt động Xuất nhập khẩu (XNK) qua khu vực Lạng Sơn khi nhu cầu nhập khẩu nông sản gia tăng mạnh mẽ, MBS đánh giá đóng góp từ dự án Công viên Logistic Lạng Sơn sẽ tăng trưởng tích cực trong giai đoạn 2026-27. Ngoài ra, VTP sẽ tham gia vào các dự án cửa khẩu thông minh, từ đó giúp nâng cao năng lực và hiệu suất thông quan hàng hóa, hỗ trợ hoạt động kinh doanh cho các dự án hạ tầng logistic trọng điểm trong của doanh nghiệp.

MBS ước tính doanh thu dịch vụ (gồm doanh thu bưu chính & logistics cửa khẩu) của VTP duy trì đà tăng 21.5%/16.4%/17.5%, qua đó đưa doanh thu thuần tăng 6.6%/8.2%/10.5% trong giai đoạn 2025-2027. MBS kỳ vọng biên lợi nhuận của VTP sẽ cải thiện 0.8 điểm%/0.6 điểm%/0.8 điểm% nhờ tăng tỷ trọng doanh thu dịch vụ, tăng cường áp dụng công nghệ trong hệ thống, chi phí nhiên liệu giảm và đẩy mạnh logistic B2B giúp cải thiện tỷ lệ lấp đầy đơn hàng, qua đó đưa lợi nhuận ròng tăng trưởng tích cực 15%/21%/44%.

Dự phóng kết quả kinh doanh của VTP

Riêng trong quý 4/2025, CTCK này kỳ vọng VTP sẽ hoàn thiện giấy tờ cần thiết để gia tăng công suất cho dự án Công viên Logistic Lạng Sơn.

Kết hợp với triển vọng kinh doanh lạc quan, sau đà giảm gần 45% từ đỉnh, MBS khuyến nghị VTP khả quan với giá mục tiêu 121,000 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI - 11:27:22 13/10/2025

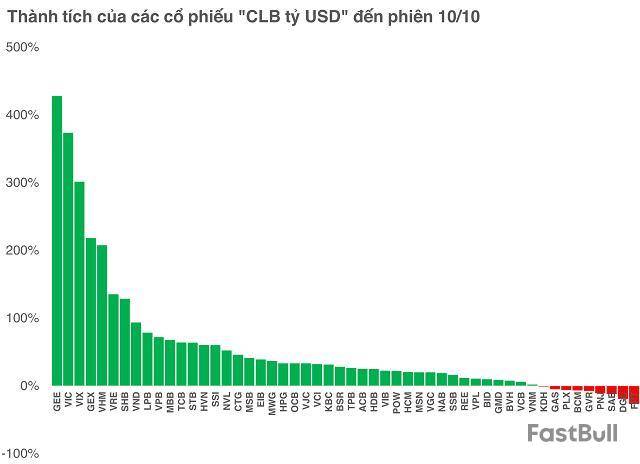

Dù còn quá sớm để xác nhận một đợt bứt phá mới của thị trường chứng khoán Việt Nam, nhưng tuần vừa qua đã ghi nhận nhiều tín hiệu tích cực. VN-Index đã đóng cửa tại kỷ lục mới 1,747 điểm, đánh dấu lần đầu tiên chỉ số này vượt mốc 1,700 điểm kể từ khi FTSE Russell công bố nâng hạng Việt Nam lên nhóm “Thị trường mới nổi thứ cấp” vào ngày 08/10.

Những tín hiệu khởi sắc từ sau cú hích nâng hạng

Trước thời điểm công bố, thị trường từng trải qua những nhịp vận động khó chịu khi độ rộng ngắn hạn của HOSE – tỷ lệ cổ phiếu nằm trên đường trung bình 20 phiên (MA20) – có thời điểm giảm mạnh, về dưới 25% - tiệm cận vùng hoảng loạn hồi tháng 4/2025 do cú sốc thuế đối ứng.

Tuy nhiên, chỉ sau ba phiên giao dịch gần nhất, tâm lý đã được cởi trói rõ rệt: giá trị khớp lệnh trên HOSE vượt trở lại bình quân 20 phiên, cho thấy dòng tiền đang quay lại và thị trường dần sôi động hơn.

Dẫn dắt xu hướng hồi phục vẫn là nhóm cổ phiếu họ Vin (VIC – VHM – VRE). Tính đến nay, VIC đã tăng 4.7 lần so với đầu năm, VHM tăng 3 lần và VRE tăng 2.36 lần, khẳng định vai trò đầu tàu.

Không chỉ các cổ phiếu Vingroup, cổ phiếu BSR cũng đang thu hút sự chú ý khi tiến sát đỉnh lịch sử, nhờ kỳ vọng lọt vào rổ VN30 trong quý 1/2026 – sau khi đã đáp ứng hầu hết các tiêu chí kỹ thuật theo đánh giá của HoSE hồi tháng 7/2025.

Cùng lúc đó, thị trường hứa hẹn sôi động nhờ câu chuyện IPO của các doanh nghiệp lớn trong ngành chứng khoán. TCBS (TCX) đã hoàn tất IPO, chính thức niêm yết trên sàn HOSE vào ngày 21/10, trở thành công ty chứng khoán có vốn chủ sở hữu lớn nhất thị trường. Đồng thời, TCX cũng không “giấu giếm” tham vọng lọt vào rổ chỉ số VN30 sau khi lên sàn.

Trong khi đó, Chứng khoán VPS và VPBankS cũng đang chạy nước rút hoàn tất thủ tục IPO, để sớm niêm yết cổ phiếu.

Vòng tuần hoàn vốn này góp phần quan trọng trong việc giữ cho thanh khoản thị trường duy trì ở mức cao và giảm rủi ro “nguội lạnh” sau các đợt tăng nóng. Tuy nhiên, thử thách đã nhanh chóng xuất hiện với thông tin cuối tuần qua Tổng thống Trump thông báo sẽ áp thuế bổ sung 100% với hàng hóa Trung Quốc, liên quan đến vấn đề Bắc Kinh hạn chế xuất khẩu đất hiếm.

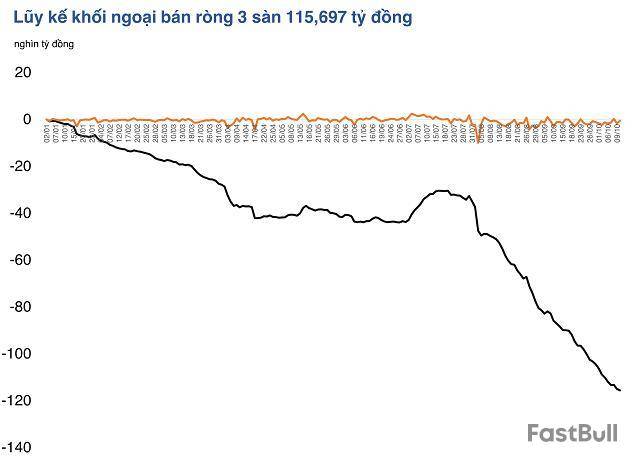

Dòng vốn ngoại chủ động có thể đi trước

Một điểm đáng chú ý là dòng vốn ngoại chủ động (active funds) đã bắt đầu “định vị” sớm trên thị trường Việt Nam. Trước cả khi có thông báo nâng hạng, đã có quỹ đầu tư ngoại đã giao dịch thử nghiệm theo cơ chế Non-prefunding – cho phép công ty chứng khoán thanh toán thay nhà đầu tư nước ngoài nếu phát sinh chậm trễ.

Gần nhất, vào ngày 07/10, một nhà đầu tư ngoại đã đặt lệnh mua cổ phiếu MWG và MBB tổng trị giá hơn 15 tỷ đồng nhưng chưa thanh toán ngay; nghĩa vụ này được VNDIRECT tạm thời thực hiện.

Thực tế, cơ chế này đã được Bộ Tài chính chính thức cho phép từ Thông tư 68/2024, có hiệu lực từ tháng 11 năm ngoái. Điều này đánh dấu một trong những cải cách quan trọng nhất giúp Việt Nam vượt qua rào cản “ký quỹ trước giao dịch” – yếu tố từng khiến FTSE Russell giữ Việt Nam ở nhóm cận biên trong thời gian dài.

Theo J.P. Morgan, việc FTSE Russell chính thức xác nhận nâng hạng Việt Nam sẽ chỉ có hiệu lực từ tháng 9/2026, sau kỳ đánh giá sơ bộ vào tháng 3/2026. Trong giai đoạn “chờ hiệu lực” này, dòng vốn thụ động (passive funds) – chủ yếu là các quỹ ETF theo chỉ số – chưa giải ngân ngay, mà sẽ chỉ bắt đầu mua khi cổ phiếu Việt Nam được thêm vào rổ FTSE Emerging Market All Cap Index.

Tổ chức này ước tính, nếu Việt Nam chiếm khoảng 0.34% tỷ trọng trong rổ chỉ số, dòng vốn thụ động có thể đạt 1.3 tỷ USD. Dựa trên quy mô vốn hóa hiện tại, khoảng 22 cổ phiếu Việt Nam được cho là đủ điều kiện vào rổ chỉ số FTSE EM All Cap. Cùng với đó, J.P. Morgan nâng mục tiêu VN-Index trong 12 tháng tới lên vùng 2,000 - 2,200 điểm, tương ứng mức tăng 20 - 30% so với hiện tại, dựa trên nền tảng vĩ mô ổn định và triển vọng lợi nhuận doanh nghiệp tích cực (tăng 20%/năm giai đoạn 2026 - 2027).

Nếu quá trình nâng hạng MSCI diễn ra thuận lợi, Việt Nam có thể còn hưởng hiệu ứng định giá lại P/E thêm khoảng 10%, giúp thị trường trở nên hấp dẫn hơn trong mắt các quỹ đầu tư quốc tế.

Theo ông Nguyễn Thế Minh, Giám đốc Khối Nghiên cứu & Phát triển khách hàng cá nhân của Chứng khoán Yuanta Việt Nam, dòng vốn ngoại hiện vẫn duy trì trạng thái bán ròng, chủ yếu do chênh lệch lãi suất giữa VND và USD. Tuy nhiên, dòng vốn chủ động nhiều khả năng sẽ định vị sớm trên thị trường, hay còn được biết là “front-run”.

Ông Minh cũng nhận định về diễn biến thuế quan mới: “Tác động vào nền kinh tế Đông Nam Á và Việt Nam theo hướng cân bằng và có hưởng lợi. Tác động vào TTCK theo hướng giảm dần và chỉ tác động đến ngắn hạn nhưng có thể nhanh chóng kết thúc nhịp điều chỉnh. Qua các lần tác động từ các căng thẳng địa chính trị và thương mại thì có thể thấy các mức tác động hầu hết chỉ diễn ra trong ngắn hạn và mức tác động “shock” ngay trong lần đầu tiên và giảm dần theo thời gian.”

Quân Mai

FILI - 10:00:00 13/10/2025

Trong tuần từ 06–10/10/2025, đồng USD tăng mạnh trên thị trường quốc tế, được hỗ trợ bởi đà suy yếu của yên Nhật và euro, cùng với căng thẳng thương mại leo thang sau khi Tổng thống Mỹ Donald Trump tuyên bố áp thuế 100% lên hàng nhập khẩu từ Trung Quốc.

Kết thúc phiên 10/10, chỉ số USD Index (DXY) – thước đo sức mạnh đồng bạc xanh so với rổ sáu đồng tiền chủ chốt – đạt 98.85 điểm, tăng 1.14 điểm so với cuối tuần trước.

Đồng yên Nhật giao dịch ở mức 0.66 USD, duy trì quanh vùng yếu nhất kể từ giữa tháng 2. Đồng tiền này đang trên đà mất giá gần 2.5% trong tuần, sau khi bà Sanae Takaichi giành chiến thắng trong cuộc đua lãnh đạo đảng LDP ngày 4/10. Bà được dự đoán sẽ trở thành Thủ tướng tiếp theo của Nhật Bản, với cam kết thúc đẩy kinh tế thông qua tăng chi tiêu công và duy trì chính sách tiền tệ nới lỏng, qua đó gây áp lực lên đồng yên.

Trong khi đó, đồng euro giao dịch ở mức 1.16 USD, quanh đáy hai tháng và giảm 1.1% trong tuần, do bất ổn chính trị tại Pháp tiếp tục làm suy yếu niềm tin vào đồng tiền chung châu Âu.

Đáng chú ý, ngày 10/10, Tổng thống Mỹ Donald Trump tuyên bố sẽ áp thuế 100% lên hàng hóa nhập khẩu từ Trung Quốc, có hiệu lực từ 1/11, đồng thời áp đặt kiểm soát xuất khẩu đối với các phần mềm quan trọng. Hiện phần lớn hàng hóa Trung Quốc xuất sang Mỹ đã chịu thuế cao, từ 50% với thép và nhôm đến 7.5% với hàng tiêu dùng.

Sự suy yếu của đồng yên và euro, cộng với chính sách thuế mới của Mỹ, khiến thị trường tài chính toàn cầu biến động mạnh, lợi suất trái phiếu kho bạc Mỹ tăng - đẩy sức mạnh đồng USD đi lên.

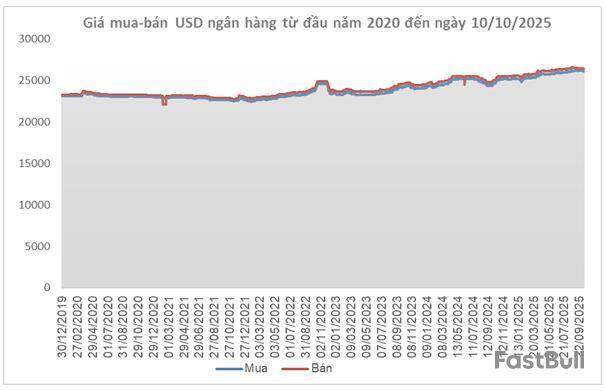

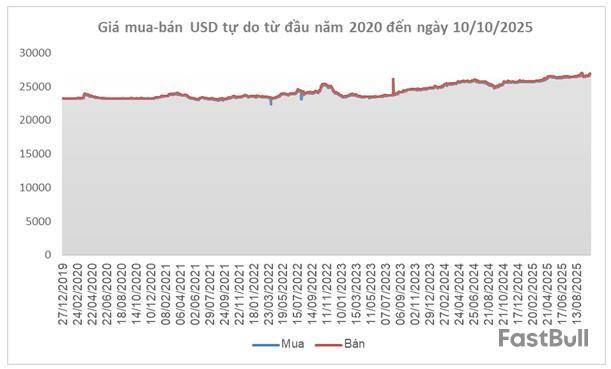

Tỷ giá trong nước giảm tuần thứ hai liên tiếp

Tại Việt Nam, tỷ giá trung tâm ngày 10/10 được Ngân hàng Nhà nước công bố ở mức 25,128 đồng/USD, giảm 34 đồng so với cuối tuần trước, đánh dấu tuần giảm thứ hai liên tiếp. Với biên độ ±5%, tỷ giá tại các ngân hàng thương mại được phép dao động trong khoảng 23,872 – 26,384 đồng/USD.

Tại Cục Quản lý dự trữ ngoại hối, tỷ giá tham khảo được niêm yết ở mức 23,922 – 26,334 đồng/USD (mua vào – bán ra), giảm lần lượt 32 đồng và 36 đồng so với tuần trước.

Trong hệ thống ngân hàng, Vietcombank chốt tỷ giá USD/VND cuối tuần ở mức 26,114 – 26,384 đồng/USD, giảm 56 đồng ở chiều mua và 36 đồng ở chiều bán.

Ngược lại, trên thị trường tự do, tỷ giá USD/VND giao dịch quanh mức 26,830 – 26,930 đồng/USD, tăng 315 đồng ở cả hai chiều so với cuối tuần trước.

Khang Di

FILI - 19:15:34 12/10/2025

Mục tiêu căn bản nhất của hoạt động đầu tư trước đây là bảo toàn vốn và tạo ra lợi nhuận. Trong những năm gần đây, đầu tư được giao thêm trách nhiệm với môi trường và xã hội. Việc ôm đồm nhiều chức năng như vậy gây ra không ít bất lợi cho nhà đầu tư.

Danh mục đầu tư “sạch”

Những năm gần đây, đầu tư có đạo đức, đầu tư bền vững, hay còn được biết đến với cái tên chuyên nghiệp hơn là ESG (Environmental, Social And Governance, nghĩa là Môi trường, Xã hội, Quản trị), đã trở thành một hiện tượng toàn cầu.

Ý tưởng này đánh trúng tâm lý của một thế hệ nhà đầu tư mới: thay vì chỉ chạy theo lợi nhuận, họ muốn đồng tiền của mình được dùng để ủng hộ những doanh nghiệp có trách nhiệm với môi trường, đối xử tốt với người lao động và có cơ cấu quản trị minh bạch.

Các quỹ đầu tư lớn như BlackRock và Vanguard đã nhanh chóng nắm bắt xu hướng, tung ra hàng loạt các quỹ chỉ số được dán nhãn “ESG” hay bền vững. Về cơ bản, các quỹ này hoạt động theo hai phương pháp chính.

Phương pháp thứ nhất, và phổ biến nhất, là “loại trừ” (omission). Quỹ sẽ bắt đầu với một rổ cổ phiếu lớn, ví dụ như S&P 500, sau đó loại bỏ các công ty hoạt động trong những ngành “bẩn” như thuốc lá, nhiên liệu hóa thạch, hay sản xuất vũ khí. Những doanh nghiệp còn lại được coi là “sạch” và có thể đầu tư.

Phương pháp này có một lỗ hổng lớn do bỏ sót những kẻ xấu “ẩn mình”. Một ví dụ điển hình là Nestlé, một công ty thực phẩm với lịch sử đầy tai tiếng về các vấn đề đạo đức liên quan tới sử dụng lao động trẻ em hay nô lệ thời hiện đại ở các nước nghèo.

Phương pháp thứ hai, chặt chẽ hơn, là “chọn lọc” (inclusion). Thay vì loại bỏ những “kẻ xấu” từ một danh sách tổng hợp ban đầu, quỹ sẽ chủ động lựa chọn những công ty được xem là “người tốt”, những doanh nghiệp thực sự nỗ lực để tạo ra tác động tích cực như các công ty năng lượng mới (điện gió, điện mặt trời,…) hay công ty xử lý chất thải bằng công nghệ tiên tiến.

Giàu lên nhờ đầu tư “sạch”

Trong một thời gian khá dài, đầu tư bền vững dường như đã chứng minh được lời hứa hẹn vàng của mình: vừa làm việc tốt cho thế giới, vừa kiếm được tiền cho nhà đầu tư.

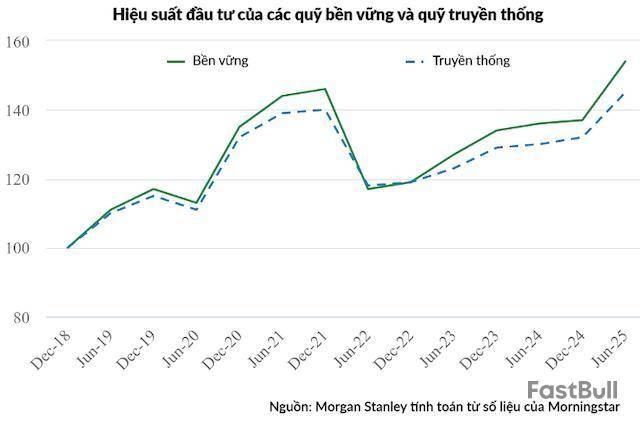

Một báo cáo của ngân hàng đầu tư Morgan Stanley cho thấy trong nửa đầu năm 2025, tỷ suất sinh lời trung vị của các quỹ đầu tư bền vững là 12.5%, trong khi các quỹ truyền thống chỉ đạt 9.2%. Đây là mức vượt trội cao nhất kể từ khi có số liệu so sánh vào năm 2019.

Giả sử vào cuối tháng 12/2018, nếu bạn đầu tư 100 USD vào các quỹ bền vững thì đến hết tháng 6/2025, bạn có 154 USD. Nếu bạn đầu tư vào các quỹ truyền thống thì chỉ thu được 145 USD.

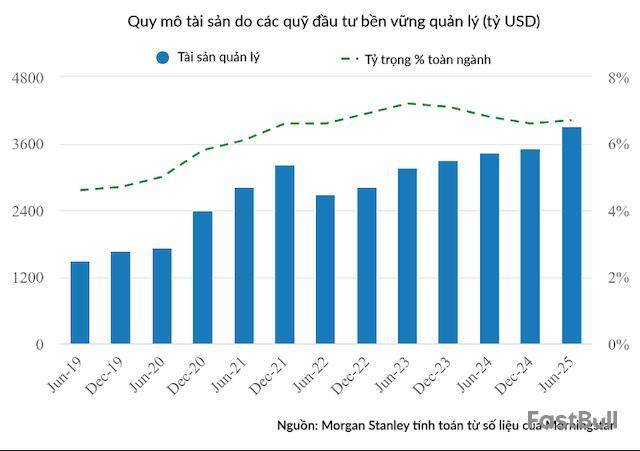

Lượng tài sản do các quỹ bền vững quản lý vào tháng 6 năm nay là 3.92 ngàn tỷ USD, tăng 11.5% so với cuối 2024 và là mức cao kỷ lục từ trước đến nay.

Những kết quả này đã củng cố niềm tin cho hàng triệu nhà đầu tư rằng họ đã tìm ra một chiến lược đầu tư không chỉ mang lại lợi nhuận cao hơn, rủi ro thấp hơn, mà còn giúp họ ngủ ngon hơn khi biết rằng đồng tiền của mình đang góp phần xây dựng một thế giới tốt đẹp hơn. Nhưng, bức tranh màu hồng này có thể không phản ánh toàn bộ câu chuyện.

Những mặt trái

Những người ủng hộ đầu tư bền vững cho rằng các công ty “sạch” sẽ hoạt động tốt hơn trong dài hạn. Tuy nhiên, lập luận này lại đi ngược lại một trong những nguyên tắc nền tảng và quyền lực nhất của đầu tư: sự đa dạng hóa.

Trong năm 2022 và 2023, các cuộc xung đột vũ trang và bất ổn địa chính trị khiến giá dầu thô tăng vọt giúp cổ phiếu năng lượng tăng theo. Các quỹ đầu tư ESG chủ động xa lánh cổ phiếu dầu khí nên đã bỏ lỡ những cơ hội này.

Đây là bài học không chỉ cho các quỹ ESG mà còn cho cả các nhà đầu tư cá nhân. Khi đầu tư, không nên quá “kén cá chọn canh” dẫn tới bó hẹp lựa chọn của mình trong một số ít ngành, mà nên mở rộng tìm hiểu và sẵn sàng tham gia vào các ngành khác. Khi cổ phiếu ngân hàng, bất động sản, chứng khoán… tụt dốc, nhà đầu tư còn có thể tham gia vào các nhóm ngành khác.

Các quỹ bền vững hay ESG còn đưa mình vào vị thế rủi ro vì thiếu đa dạng hóa. Giả sử ngày mai thế giới phát hiện ra pin lithium gây ung thư, các công ty xe điện sẽ sụp đổ, nhưng các công ty dầu khí có thể sẽ hưởng lợi lớn. Một danh mục đầu tư đa dạng hóa sẽ nắm giữ cả hai nhóm và lãi - lỗ sẽ bù trừ lẫn nhau. Nhưng một danh mục ESG chỉ nắm giữ các công ty “sạch” sẽ phải gánh chịu toàn bộ thiệt hại.

Một vấn đề lớn nữa với các quỹ đầu tư bền vững là tiền không thực sự chảy vào các hoạt động bền vững.

Nếu quỹ ESG mua cổ phiếu trên sàn của một công ty xe điện hay doanh nghiệp nước sạch, thì tiền sẽ về tay một nhà đầu tư chứng khoán khác, chứ không về tài khoản công ty hay vào dự án xanh. Tương tự, khi một quỹ ESG thoái vốn khỏi một công ty dầu mỏ, họ không làm cho công ty đó mất tiền mà chỉ đơn giản là bán lại cổ phần của mình cho một nhà đầu tư khác.

Lập luận phản bác cho rằng việc thoái vốn hàng loạt sẽ làm giảm giá cổ phiếu của các công ty “bẩn”, buộc ban lãnh đạo phải thay đổi. Nhưng thực tế thị trường lại không vận hành như vậy.

Khi một lượng lớn cổ phiếu bị bán tháo và giá giảm mạnh, nó lại trở thành một món hời cho những nhà đầu tư tạm gọi là vô cảm về đạo đức - những quỹ đang quản lý trên 90% giá trị tài sản quỹ toàn cầu.

Những nhà đầu tư này chỉ quan tâm đến lợi nhuận mà không có tham vọng giải cứu trái đất hay hồi sinh môi trường. Họ sẽ vui vẻ mua vào những cổ phiếu đang được định giá rẻ và hứa hẹn mức lợi nhuận hấp dẫn. Lực mua này sẽ nhanh chóng đẩy giá cổ phiếu trở lại, vô hiệu hóa tác động của việc thoái vốn ban đầu của quỹ ESG. Thị trường tài chính, về bản chất, luôn tìm về điểm cân bằng của lợi nhuận, không phải của đạo đức.

Đức Quyền

FILI - 09:00:00 12/10/2025

Nếu đà phục hồi gần đây tiếp tục được đẩy nhanh, điều này có thể kích hoạt một cuộc đua tái cơ cấu danh mục đầu tư khi các nhà đầu tư buộc phải thay đổi chiến lược để bắt kịp xu hướng.

Các vị thế bán đồng USD đang cho thấy những tín hiệu đảo chiều đầu tiên, có thể tạo ra một yếu tố bất ngờ mới cho thị trường toàn cầu trong năm 2025.

Năm nay, đồng tiền Mỹ sụt giảm là một trong những phản ứng đáng chú ý nhất trước sự hỗn loạn do chính sách thuế quan thương mại toàn cầu của ông Donald Trump. Thay vì tăng vọt như thường lệ vào những giai đoạn căng thẳng, đồng USD lại giảm mạnh, nối dài đà suy yếu bắt đầu từ đầu nhiệm kỳ thứ hai của ông Trump. Điều này đã khiến nửa đầu năm 2025 trở thành giai đoạn khởi đầu tồi tệ nhất của đồng USD trong hơn nửa thế kỷ - một thông điệp phản đối mạnh mẽ từ các thị trường toàn cầu đối với những động thái của vị Tổng thống lên lĩnh vực địa chính trị và thương mại quốc tế.

Làn sóng giao dịch tiền tệ lịch sử

Sự phản đối đã châm ngòi cho làn sóng giao dịch tiền tệ lịch sử. Cuộc khảo sát 3 năm một lần của Ngân hàng Thanh toán Quốc tế (BIS) về thị trường ngoại hối lại thực hiện đúng vào tháng 4, ngay giữa tâm bão thuế quan. Tháng 9, BIS tiết lộ rằng trung bình mỗi ngày có gần 10 ngàn tỷ USD được giao dịch trên thị trường tiền tệ vào giai đoạn đó - tăng gần một phần ba so với cùng kỳ ba năm trước.

Làn sóng bán tháo đồng USD khi đó mang ý nghĩa quan trọng và vẫn đúng cho đến nay. Đó là dấu hiệu cảnh báo vị thế của đồng USD như một “hầm trú ẩn” an toàn cho hệ thống tài chính đang chịu áp lực. Đồng thời, nó cũng phản ánh một nhu cầu cấp thiết chưa từng có của các nhà đầu tư cổ phiếu và trái phiếu để tự bảo vệ mình trước những rủi ro từ một đồng tiền vốn được xem là ít rủi ro nhất thế giới.

Tuy nhiên, kể từ cuối tháng 4, đồng USD gần như đi ngang. Thậm chí, trong tháng 9 vừa qua, đồng tiền này đã bắt đầu tăng trở lại. Chỉ số DXY, theo dõi giá trị của đồng USD so với một rổ các loại tiền tệ khác, đã tăng nhẹ 3% kể từ đầu tháng 9. Giờ đây, các nhà phân tích và đầu tư đang thận trọng tự hỏi liệu giai đoạn tồi tệ nhất đã qua hay chưa.

Ông Steve Englander, người đứng đầu bộ phận nghiên cứu tiền tệ tại Standard Chartered, đã đưa ra lập luận này trong một phân tích mà ông tin rằng sẽ “khiến mọi người phải kinh ngạc”.

“Chúng tôi nhận thấy sự vượt trội của đồng USD có thể được duy trì thông qua tăng trưởng năng suất và lợi nhuận nhanh chóng, kéo theo đó là dòng vốn đầu tư mạnh mẽ”, ông viết trong một ghi chú gửi khách hàng.

“Chúng tôi thấy xu hướng tăng trưởng năng suất đang đi lên”, ông nói thêm. Nếu điều này được duy trì, nó “có thể là tiền đề cho một sự phục hồi bất ngờ của đồng USD”. Nếu ông ấy đúng, sẽ có rất nhiều nhà đầu tư phải chật vật để bắt kịp xu hướng.

“Chọn cái tốt nhất trong số những cái tệ nhất”

Phân tích sâu về tăng trưởng năng suất là một chuyện, nhưng một yếu tố khác bị đánh giá thấp ở đây là quy luật “chọn cái tốt nhất trong số những cái tệ nhất” trên thị trường tiền tệ.

Chắc chắn, nước Mỹ và do đó là đồng USD, có những vấn đề của riêng mình. Nhưng các đồng tiền khác ở thời điểm này cũng không phải là một lựa chọn quá hấp dẫn, khiến đồng bạc xanh trở thành một lựa chọn tương đối khả dĩ.

Đồng yên Nhật đã chịu một cú giáng mạnh kể từ khi bà Sanae Takaichi được bầu làm Thủ tướng tiếp theo. Chỉ mới ba tuần trước, các nhà phân tích tại Deutsche Bank còn ghi nhận quan điểm tích cực về đồng yên, nhưng trong những ngày gần đây, họ cho biết đang rút lại vị thế này.

“Chiến thắng bất ngờ của bà Sanae Takaichi mang lại quá nhiều bất ổn xung quanh các ưu tiên chính sách của Nhật Bản và thời điểm bắt đầu chu kỳ tăng lãi suất của Ngân hàng Trung ương Nhật Bản”, họ cho biết.

Trong khi đó, ở châu Âu, bất ổn chính trị của Pháp vẫn tiếp diễn. Dù không gây ảnh hưởng quá lớn đến thị trường trái phiếu Chính phủ nước này (bởi nhà đầu tư tin rằng Ngân hàng Trung ương châu Âu sẽ can thiệp để dập tắt bất kỳ sự cố nghiêm trọng nào), toàn bộ sự việc đã tác động tiêu cực đến chứng khoán Pháp và kìm hãm đà tăng trưởng ấn tượng của đồng euro trong năm nay.

Đồng bảng Anh cũng chỉ có thể dậm chân tại chỗ trước thềm công bố Ngân sách vào tháng tới - một sự kiện mang tính quyết định cao. Nếu mọi việc suôn sẻ, đây sẽ là một sự kiện nhàm chán và không gây biến động cho thị trường.

Trong một ghi chú tuần này, Goldman Sachs chỉ ra rằng thước đo của họ về dòng vốn đầu cơ vào đồng USD - thường dẫn dắt các loại hình giao dịch khác - đã cho thấy một sắc thái tích cực hơn rõ rệt trong thời gian gần đây.

Sự gia tăng vượt trội trong các vị thế mua vào đồng USD đã giúp đẩy đồng tiền này lên mức cao nhất trong hai tháng, ngân hàng cho biết, với nguyên nhân chủ yếu là do các nhà đầu cơ e ngại đồng yên và đồng euro.

Bức tranh kinh tế cũng là một yếu tố quan trọng ở đây, đặc biệt là mối nghi ngờ âm ỉ rằng lạm phát do thuế quan gây ra vẫn chưa biến mất mà chỉ tạm lắng. Nếu lạm phát ngóc đầu trở lại vào cuối năm nay và đầu năm sau, Cục Dự trữ Liên bang (Fed), ngay cả khi chịu áp lực lớn từ ông Trump, cũng sẽ rất khó để thực hiện một loạt đợt cắt giảm lãi suất mạnh mẽ như thị trường kỳ vọng.

Nếu các yếu tố khác không đổi, điều này sẽ tạo bối cảnh cho đồng USD ít nhất là giữ vững giá trị, và thậm chí có thể tăng cao hơn.

Như các nhà đầu tư đều biết rõ, dự đoán đường đi của các đồng tiền là một việc vô ích. Rất nhiều biến số ở mỗi bên của mỗi giao dịch khiến đây trở thành một nhiệm vụ cực kỳ khó khăn, và sự chính xác thường chỉ là kết quả của may mắn thuần túy. Một thị trường việc làm yếu kém kéo dài của Mỹ sẽ là yếu tố chính kìm hãm bất kỳ đà tăng nào.

Hiện tại, đồng tiền của Mỹ vẫn yếu hơn 9% so với đầu năm nay. Nếu duy trì ở mức này cho đến cuối năm, đây sẽ là mức giảm hàng năm lớn nhất kể từ năm 2017. Nhưng nếu đà phục hồi của mùa thu này có thêm động lực, nó có thể kích hoạt cuộc đua tái cơ cấu danh mục đầu tư, tạo ra một đợt tăng giá nhanh và mạnh.

Quốc An (Theo FT)

FILI - 13:00:00 11/10/2025

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ