マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

メキシコ PPI前年比 (11月)

メキシコ PPI前年比 (11月)実:--

予: --

戻: --

アメリカ 週間レッドブック商業小売売上高前年比

アメリカ 週間レッドブック商業小売売上高前年比実:--

予: --

戻: --

アメリカ JOLTS 求人情報 (SA) (10月)

アメリカ JOLTS 求人情報 (SA) (10月)実:--

予: --

戻: --

中国、本土 M1 マネーサプライ前年比 (11月)

中国、本土 M1 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M0 マネーサプライ前年比 (11月)

中国、本土 M0 マネーサプライ前年比 (11月)--

予: --

戻: --

中国、本土 M2マネーサプライ前年比 (11月)

中国、本土 M2マネーサプライ前年比 (11月)--

予: --

戻: --

アメリカ EIA今年の短期原油生産予測 (12月)

アメリカ EIA今年の短期原油生産予測 (12月)実:--

予: --

戻: --

アメリカ EIA による来年の天然ガス生産予測 (12月)

アメリカ EIA による来年の天然ガス生産予測 (12月)実:--

予: --

戻: --

アメリカ EIA 来年の短期原油生産予測 (12月)

アメリカ EIA 来年の短期原油生産予測 (12月)実:--

予: --

戻: --

EIA 月次短期エネルギー見通し

EIA 月次短期エネルギー見通し アメリカ 10年債オークション平均 収率

アメリカ 10年債オークション平均 収率実:--

予: --

戻: --

アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫実:--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫実:--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫実:--

予: --

戻: --

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫実:--

予: --

戻: --

韓国 失業率 (SA) (11月)

韓国 失業率 (SA) (11月)実:--

予: --

戻: --

日本 ロイター短観非製造業指数 (12月)

日本 ロイター短観非製造業指数 (12月)実:--

予: --

戻: --

日本 ロイター短観製造業指数 (12月)

日本 ロイター短観製造業指数 (12月)実:--

予: --

戻: --

日本 PPI MoM (11月)

日本 PPI MoM (11月)実:--

予: --

戻: --

日本 国内企業商品価格指数前月比 (11月)

日本 国内企業商品価格指数前月比 (11月)実:--

予: --

戻: --

日本 国内企業商品価格指数前年比 (11月)

日本 国内企業商品価格指数前年比 (11月)実:--

予: --

戻: --

中国、本土 CPI前年比 (11月)

中国、本土 CPI前年比 (11月)実:--

予: --

戻: --

中国、本土 PPI前年比 (11月)

中国、本土 PPI前年比 (11月)実:--

予: --

戻: --

中国、本土 CPI前月比 (11月)

中国、本土 CPI前月比 (11月)実:--

予: --

戻: --

インドネシア 小売売上高前年比 (10月)

インドネシア 小売売上高前年比 (10月)実:--

予: --

戻: --

イタリア 工業生産高前年比 (SA) (10月)

イタリア 工業生産高前年比 (SA) (10月)実:--

予: --

戻: --

イタリア 12 か月の BOT オークションの平均 収率

イタリア 12 か月の BOT オークションの平均 収率実:--

予: --

戻: --

BOEのベイリー知事が語る

BOEのベイリー知事が語る ECBのラガルド総裁が講演

ECBのラガルド総裁が講演 南アフリカ 小売売上高前年比 (10月)

南アフリカ 小売売上高前年比 (10月)実:--

予: --

戻: --

ブラジル IPCAインフレ指数前年比 (11月)

ブラジル IPCAインフレ指数前年比 (11月)--

予: --

戻: --

ブラジル CPI前年比 (11月)

ブラジル CPI前年比 (11月)--

予: --

戻: --

アメリカ MBA 住宅ローン申請活動指数 WOW

アメリカ MBA 住宅ローン申請活動指数 WOW--

予: --

戻: --

アメリカ 人件費指数前四半期比 (第三四半期)

アメリカ 人件費指数前四半期比 (第三四半期)--

予: --

戻: --

カナダ オーバーナイトターゲットレート

カナダ オーバーナイトターゲットレート--

予: --

戻: --

BOC金融政策レポート

BOC金融政策レポート アメリカ EIA 週次 ガソリン在庫変動

アメリカ EIA 週次 ガソリン在庫変動--

予: --

戻: --

アメリカ EIA 生産別週間原油需要予測

アメリカ EIA 生産別週間原油需要予測--

予: --

戻: --

アメリカ EIA 週次 オクラホマ州クッシング原油在庫変動

アメリカ EIA 週次 オクラホマ州クッシング原油在庫変動--

予: --

戻: --

アメリカ EIA 週次 原油在庫変動

アメリカ EIA 週次 原油在庫変動--

予: --

戻: --

アメリカ EIA 週間原油輸入量の推移

アメリカ EIA 週間原油輸入量の推移--

予: --

戻: --

アメリカ EIA の毎週の灯油在庫推移

アメリカ EIA の毎週の灯油在庫推移--

予: --

戻: --

アメリカ フェデラルファンド金利予測 - 長期 (第四四半期)

アメリカ フェデラルファンド金利予測 - 長期 (第四四半期)--

予: --

戻: --

アメリカ フェデラル・ファンド金利予測 - 初年度 (第四四半期)

アメリカ フェデラル・ファンド金利予測 - 初年度 (第四四半期)--

予: --

戻: --

アメリカ フェデラル・ファンド金利予測 - 2 年目 (第四四半期)

アメリカ フェデラル・ファンド金利予測 - 2 年目 (第四四半期)--

予: --

戻: --

アメリカ FOMC金利下限(翌日物リバースレポ金利)

アメリカ FOMC金利下限(翌日物リバースレポ金利)--

予: --

戻: --

アメリカ 予算残高 (11月)

アメリカ 予算残高 (11月)--

予: --

戻: --

アメリカ FOMC金利上限(超過準備比率)

アメリカ FOMC金利上限(超過準備比率)--

予: --

戻: --

アメリカ 実効超過準備率

アメリカ 実効超過準備率--

予: --

戻: --

アメリカ フェデラルファンド金利予測 - 現在 (第四四半期)

アメリカ フェデラルファンド金利予測 - 現在 (第四四半期)--

予: --

戻: --

アメリカ フェデラルファンド金利目標

アメリカ フェデラルファンド金利目標--

予: --

戻: --

アメリカ フェデラル・ファンド金利予測 - 3 年目 (第四四半期)

アメリカ フェデラル・ファンド金利予測 - 3 年目 (第四四半期)--

予: --

戻: --

FOMC声明

FOMC声明 FOMC記者会見

FOMC記者会見 ブラジル Selic金利

ブラジル Selic金利--

予: --

戻: --

イギリス 3 か月の RICS 住宅価格指数 (11月)

イギリス 3 か月の RICS 住宅価格指数 (11月)--

予: --

戻: --

オーストラリア 雇用 (11月)

オーストラリア 雇用 (11月)--

予: --

戻: --

オーストラリア フルタイム雇用 (SA) (11月)

オーストラリア フルタイム雇用 (SA) (11月)--

予: --

戻: --

オーストラリア 失業率 (SA) (11月)

オーストラリア 失業率 (SA) (11月)--

予: --

戻: --

オーストラリア 雇用参加率 (SA) (11月)

オーストラリア 雇用参加率 (SA) (11月)--

予: --

戻: --

イタリア 四半期ごとの失業率 (SA) (第三四半期)

イタリア 四半期ごとの失業率 (SA) (第三四半期)--

予: --

戻: --

一致するデータがありません

Bối cảnh điều chỉnh của các cổ phiếu họ Vin đang tạo ra một bài test cho các cổ phiếu bất động sản. Đã có những thời điểm cuối tháng 10/2025 gần như toàn bộ các cổ phiếu được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cả nhóm bất động sản ảnh hưởng nhưng đã xuất hiện những hy vọng

Nhóm bất động sản đang bước vào giai đoạn thử thách mới khi các cổ phiếu thuộc hệ sinh thái Vingroup đồng loạt điều chỉnh sau chuỗi tăng mạnh.

Tính đến hết tháng 10/2024, cổ phiếu VIC đã giảm 16% từ đỉnh thời đại, trong khi VHM và VRE giảm sâu hơn, lần lượt 25% và 26%.

Về mặt thống kê, trạng thái “điều chỉnh” hay “thị trường gấu” của bộ 3 cổ phiếu Vingroup vẫn chưa thể triệt tiêu hết thành quả của đợt tăng giá sau cú sốc thuế quan 2025: VIC vẫn tăng 371%, VHM tăng 148% còn VRE tăng 94.2%.

Tuy nhiên, việc các cổ phiếu Vingroup hạ nhiệt không chỉ đặt ra thách thức với toàn thị trường chung mà còn là bài test với các cổ phiếu bất động sản vừa mới “ấm lên” sau giai đoạn khó khăn.

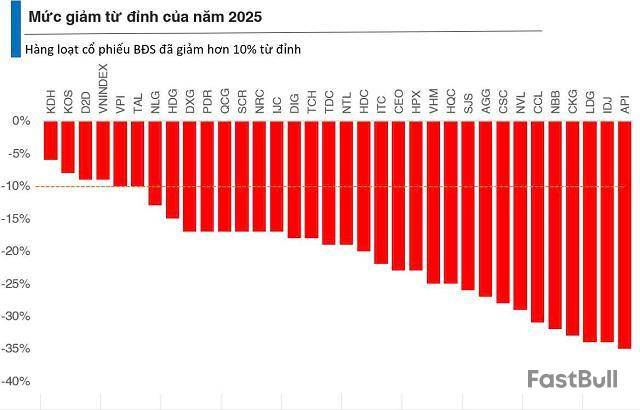

Điển hình như trong một số phiên giao dịch cuối tháng 10/2025, đã có thời điểm gần như toàn bộ 33 cổ phiếu bất động sản được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cho đến hết 31/10, thống kê cho thấy, vẫn còn 28/33 mã có mức giảm từ đỉnh hơn 10% trong đó đáng chú ý nhất là các trường hợp của CEO, SJS, NVL, NBB đang giảm trên 20% - tương ứng với “thị trường gấu”.

Sức mạnh về giá của các cổ phiếu bất động sản sẽ được nhà đầu tư chú ý hơn trong bối cảnh dòng tiền cần làm mới sau khi đã liên tục hướng sự chú ý vào ngân hàng, các mã Vingroup, Gelex.

Một số hy vọng đang được hình hành khi cổ phiếu KDH sớm lấy lại xu hướng tăng ngắn hạn với việc tăng hơn 6% trong tuần cuối cùng của tháng 10/2025. Còn NLG đã tăng 5.44%. Và LDG lại trở thành hiện tượng ở nhóm penny với thành tích tăng gần 20% trong vòng 1 tuần.

Đánh giá về hiện tượng này, ông Nguyễn Thế Minh – Giám đốc Khối Nghiên cứu và Phát triển Khách hàng Cá nhân Chứng khoán Yuanta Việt Nam cho rằng, thị trường đang cố gắng “giữ lửa” khi nhóm Large Cap cần hạ nhiệt.

“Đây có thể trạng thái tạm thời khi thị trường không đủ lực tạo sóng. Cổ phiếu bất động sản vẫn còn nhiều câu chuyện tích cực nhưng khả năng xuất hiện một nhịp tăng lan tỏa toàn ngành là chưa rõ ràng. Thay vào đó, thị trường sẽ phân hóa rõ hơn, tập trung vào các doanh nghiệp có nền tảng cơ bản tốt, định giá hấp dẫn và kết quả kinh doanh cải thiện. Cũng cần lưu ý rằng, với kết quả khả quan của nhiều doanh nghiệp trong quý 3/2025, định giá P/B đang được chiết khấu rẻ hơn” ông Minh cho biết.

Doanh số bán hàng 2025-2026 sẽ tiếp tục cải thiện

Trong báo cáo gần đây, Chứng khoán Agriseco cho biết, các chủ đầu tư lớn có tiến độ bán hàng khả quan như VHM, NLG, KDH, TCH, DXG, PDR tiếp tục mở bán nhiều dự án mới/giai đoạn kế tiếp các dự án đầy đủ pháp lý.

Trong nửa đầu năm 2025, doanh thu toàn ngành đạt 114,000 tỷ đồng (+57% so với cùng kỳ), lợi nhuận sau thuế gần 32,000 tỷ đồng (+183%).

Trong đó, ba doanh nghiệp thuộc Tập đoàn Vingroup (VEF, VHM, VRE) chiếm hơn 84% lợi nhuận toàn ngành, đạt khoảng 28,630 tỷ đồng. Nếu loại trừ VHM, LNST toàn ngành đạt 21,000 tỷ đồng (cùng kỳ lỗ 363 tỷ), cho thấy các doanh nghiệp quy mô vừa và nhỏ đang bước vào giai đoạn bàn giao dự án, ghi nhận kết quả tích cực.

Agriseco dự báo rằng trong 2025–2026, doanh số bán hàng sẽ tiếp tục cải thiện, đặc biệt ở các doanh nghiệp uy tín, có quỹ đất sạch, pháp lý đầy đủ và đang triển khai dự án tại các khu vực có nhu cầu ở thực cao. Những cái tên nổi bật được kỳ vọng gồm VHM, KDH, NLG, DXG, HDG, TCH và HDC. Khi doanh số bán hàng cải thiện, lợi nhuận của chủ đầu tư cũng sẽ tăng tương ứng và tạo ra cơ sở cho sự phục hồi bền vững hơn của nhóm cổ phiếu bất động sản.

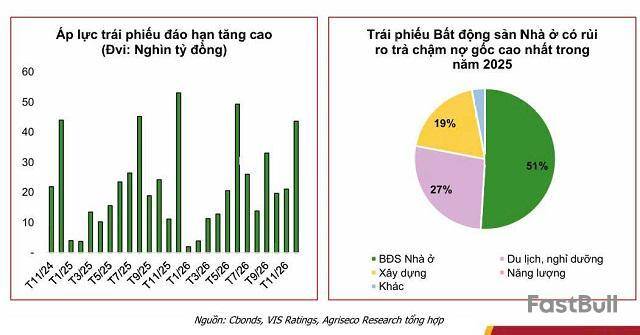

Ở khía cạnh rủi ro, thị trường vẫn đang chú ý đến câu chuyện trái phiếu doanh nghiệp. Giá trị đáo hạn trái phiếu giai đoạn còn lại 2025 đến 2026 ước khoảng trên 300 ngàn tỷ đồng (4 tháng cuối năm 2025 là khoảng 70,000 tỷ đồng và năm 2026 khoảng 240,000 tỷ đồng). Trong đó, nhóm BĐS nhà ở chiếm tỷ trọng lớn 49% với khoảng gần 30 nghìn tỷ đồng trái phiếu đáo hạn 4 tháng tới (theo VBMA).

Khả năng thanh toán theo dự báo của Agriseco cải thiện hơn trong năm 2025 sẽ giúp doanh nghiệp tránh khỏi tình trạng vỡ nợ, tuy nhiên vẫn tập trung ở các CĐT lớn, còn lại các doanh nghiệp vẫn chậm trả lãi dự kiến vẫn khó khăn, hồ sơ tín nhiệm kém sẽ khó tiếp cận vốn.

Báo cáo cũng lưu ý về mặt bằng định giá của nhóm bất động sản, đang ở ở mức P/B 2.2 lần, cao hơn mức bình quân 5 năm quá khứ (1.8 lần) và tiệm cận vùng +1 độ lệch chuẩn. Tuy nhiên, nếu loại trừ các cổ phiếu vốn hóa lớn (VIC, VHM, VRE), P/B ngành chỉ quanh 1.7 lần, tương đương mức trung bình dài hạn. Điều này cho thấy mặt bằng định giá chung của phần lớn doanh nghiệp bất động sản vẫn ở vùng hợp lý so với quá khứ.

Theo Agriseco, cơ hội đầu tư ở giai đoạn hiện nay sẽ tập trung vào các doanh nghiệp có quỹ đất sạch, năng lực triển khai dự án tốt và nằm trong những khu vực được hưởng lợi từ chính sách pháp lý và hạ tầng. Rủi ro ngắn hạn vẫn tồn tại, chủ yếu đến từ áp lực chốt lời và tiến độ giải ngân của dự án.

Quân Mai

FILI - 10:09:58 03/11/2025

Bài test cho nhóm bất động sản khi cổ phiếu Vingroup điều chỉnh

Bối cảnh điều chỉnh của các cổ phiếu họ Vin đang tạo ra một bài test cho các cổ phiếu bất động sản. Đã có những thời điểm cuối tháng 10/2025 gần như toàn bộ các cổ phiếu được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cả nhóm bất động sản ảnh hưởng nhưng đã xuất hiện những hy vọng

Nhóm bất động sản đang bước vào giai đoạn thử thách mới khi các cổ phiếu thuộc hệ sinh thái Vingroup đồng loạt điều chỉnh sau chuỗi tăng mạnh.

Tính đến hết tháng 10/2024, cổ phiếu VIC đã giảm 16% từ đỉnh thời đại, trong khi VHM và VRE giảm sâu hơn, lần lượt 25% và 26%.

Về mặt thống kê, trạng thái “điều chỉnh” hay “thị trường gấu” của bộ 3 cổ phiếu Vingroup vẫn chưa thể triệt tiêu hết thành quả của đợt tăng giá sau cú sốc thuế quan 2025: VIC vẫn tăng 371%, VHM tăng 148% còn VRE tăng 94.2%.

Tuy nhiên, việc các cổ phiếu Vingroup hạ nhiệt không chỉ đặt ra thách thức với toàn thị trường chung mà còn là bài test với các cổ phiếu bất động sản vừa mới “ấm lên” sau giai đoạn khó khăn.

Điển hình như trong một số phiên giao dịch cuối tháng 10/2025, đã có thời điểm gần như toàn bộ 33 cổ phiếu bất động sản được theo dõi đánh mất xu hướng tăng ngắn hạn.

Cho đến hết 31/10, thống kê cho thấy, vẫn còn 28/33 mã có mức giảm từ đỉnh hơn 10% trong đó đáng chú ý nhất là các trường hợp của CEO, SJS, NVL, NBB đang giảm trên 20% - tương ứng với “thị trường gấu”.

Sức mạnh về giá của các cổ phiếu bất động sản sẽ được nhà đầu tư chú ý hơn trong bối cảnh dòng tiền cần làm mới sau khi đã liên tục hướng sự chú ý vào ngân hàng, các mã Vingroup, Gelex.

Một số hy vọng đang được hình hành khi cổ phiếu KDH sớm lấy lại xu hướng tăng ngắn hạn với việc tăng hơn 6% trong tuần cuối cùng của tháng 10/2025. Còn NLG đã tăng 5.44%. Và LDG lại trở thành hiện tượng ở nhóm penny với thành tích tăng gần 20% trong vòng 1 tuần.

Đánh giá về hiện tượng này, ông Nguyễn Thế Minh – Giám đốc Khối Nghiên cứu và Phát triển Khách hàng Cá nhân Chứng khoán Yuanta Việt Nam cho rằng, thị trường đang cố gắng “giữ lửa” khi nhóm Large Cap cần hạ nhiệt.

“Đây có thể trạng thái tạm thời khi thị trường không đủ lực tạo sóng. Cổ phiếu bất động sản vẫn còn nhiều câu chuyện tích cực nhưng khả năng xuất hiện một nhịp tăng lan tỏa toàn ngành là chưa rõ ràng. Thay vào đó, thị trường sẽ phân hóa rõ hơn, tập trung vào các doanh nghiệp có nền tảng cơ bản tốt, định giá hấp dẫn và kết quả kinh doanh cải thiện. Cũng cần lưu ý rằng, với kết quả khả quan của nhiều doanh nghiệp trong quý 3/2025, định giá P/B đang được chiết khấu rẻ hơn” ông Minh cho biết.

Doanh số bán hàng 2025-2026 sẽ tiếp tục cải thiện

Trong báo cáo gần đây, Chứng khoán Agriseco cho biết, các chủ đầu tư lớn có tiến độ bán hàng khả quan như VHM, NLG, KDH, TCH, DXG, PDR tiếp tục mở bán nhiều dự án mới/giai đoạn kế tiếp các dự án đầy đủ pháp lý.

Trong nửa đầu năm 2025, doanh thu toàn ngành đạt 114,000 tỷ đồng (+57% so với cùng kỳ), lợi nhuận sau thuế gần 32,000 tỷ đồng (+183%).

Trong đó, ba doanh nghiệp thuộc Tập đoàn Vingroup (VEF, VHM, VRE) chiếm hơn 84% lợi nhuận toàn ngành, đạt khoảng 28,630 tỷ đồng. Nếu loại trừ VHM, LNST toàn ngành đạt 21,000 tỷ đồng (cùng kỳ lỗ 363 tỷ), cho thấy các doanh nghiệp quy mô vừa và nhỏ đang bước vào giai đoạn bàn giao dự án, ghi nhận kết quả tích cực.

Agriseco dự báo rằng trong 2025–2026, doanh số bán hàng sẽ tiếp tục cải thiện, đặc biệt ở các doanh nghiệp uy tín, có quỹ đất sạch, pháp lý đầy đủ và đang triển khai dự án tại các khu vực có nhu cầu ở thực cao. Những cái tên nổi bật được kỳ vọng gồm VHM, KDH, NLG, DXG, HDG, TCH và HDC. Khi doanh số bán hàng cải thiện, lợi nhuận của chủ đầu tư cũng sẽ tăng tương ứng và tạo ra cơ sở cho sự phục hồi bền vững hơn của nhóm cổ phiếu bất động sản.

Ở khía cạnh rủi ro, thị trường vẫn đang chú ý đến câu chuyện trái phiếu doanh nghiệp. Giá trị đáo hạn trái phiếu giai đoạn còn lại 2025 đến 2026 ước khoảng trên 300 ngàn tỷ đồng (4 tháng cuối năm 2025 là khoảng 70,000 tỷ đồng và năm 2026 khoảng 240,000 tỷ đồng). Trong đó, nhóm BĐS nhà ở chiếm tỷ trọng lớn 49% với khoảng gần 30 nghìn tỷ đồng trái phiếu đáo hạn 4 tháng tới (theo VBMA).

Khả năng thanh toán theo dự báo của Agriseco cải thiện hơn trong năm 2025 sẽ giúp doanh nghiệp tránh khỏi tình trạng vỡ nợ, tuy nhiên vẫn tập trung ở các CĐT lớn, còn lại các doanh nghiệp vẫn chậm trả lãi dự kiến vẫn khó khăn, hồ sơ tín nhiệm kém sẽ khó tiếp cận vốn.

Báo cáo cũng lưu ý về mặt bằng định giá của nhóm bất động sản, đang ở ở mức P/B 2.2 lần, cao hơn mức bình quân 5 năm quá khứ (1.8 lần) và tiệm cận vùng +1 độ lệch chuẩn. Tuy nhiên, nếu loại trừ các cổ phiếu vốn hóa lớn (VIC, VHM, VRE), P/B ngành chỉ quanh 1.7 lần, tương đương mức trung bình dài hạn. Điều này cho thấy mặt bằng định giá chung của phần lớn doanh nghiệp bất động sản vẫn ở vùng hợp lý so với quá khứ.

Theo Agriseco, cơ hội đầu tư ở giai đoạn hiện nay sẽ tập trung vào các doanh nghiệp có quỹ đất sạch, năng lực triển khai dự án tốt và nằm trong những khu vực được hưởng lợi từ chính sách pháp lý và hạ tầng. Rủi ro ngắn hạn vẫn tồn tại, chủ yếu đến từ áp lực chốt lời và tiến độ giải ngân của dự án.

Trong tuần cuối tháng 10 (24–31/10/2025), hoạt động giao dịch của các quỹ đầu tư cho thấy xu hướng mua ròng trở lại, dù thị trường chung chịu áp lực điều chỉnh mạnh. VN-Index sau khi lập đỉnh quanh vùng 1,800 điểm đã giảm ba tuần liên tiếp, mất tổng cộng 108 điểm và chốt phiên 31/10 ở mức 1,639.65 điểm.

Tâm điểm đáng chú ý là Dragon Capital. Sau chuỗi bán ròng cổ phiếu DXG (Tập đoàn Đất Xanh) từ giữa tháng 10 với tổng cộng hơn 11.5 triệu cp, quỹ này bất ngờ quay lại gom mạnh 2.7 triệu cp DXG trong phiên 27/10, nâng tỷ lệ sở hữu trở lại ngưỡng 10%, tương đương gần 101 triệu cp.

Diễn biến cổ phiếu DXG từ đầu năm 2025 đến phiên 31/10/2025

Tính theo giá đóng cửa phiên 27/10, Dragon Capital đã chi khoảng 55 tỷ đồng để gia tăng tỷ lệ nắm giữ tại doanh nghiệp bất động sản này. Trước đó, trong giai đoạn 24/9–23/10, giá DXG đã điều chỉnh giảm khoảng 12%.

Diễn biến cổ phiếu DGC từ đầu năm 2025 đến phiên 31/10

Ở chiều ngược lại, Dragon Capital bán ra 100,000 cp DGC (Tập đoàn Hóa chất Đức Giang) trong phiên 29/10, qua đó không còn là cổ đông lớn khi tỷ lệ sở hữu giảm xuống dưới 5%, tương đương gần 19 triệu cp. Chiếu theo giá đóng cửa cùng ngày, quỹ này thu về khoảng 9 tỷ đồng từ giao dịch trên.

Động thái thoái vốn diễn ra sau khi Đức Giang công bố kết quả kinh doanh quý 3/2025 với lãi ròng hơn 752 tỷ đồng, tăng 6% so với cùng kỳ, dù biên lãi gộp có phần suy giảm do chi phí đầu vào tăng. Lũy kế 9 tháng, DGC đạt 8.5 ngàn tỷ đồng doanh thu thuần (tăng 14%) và 2.4 ngàn tỷ đồng lợi nhuận sau thuế (tăng 7%), thực hiện lần lượt 82% và 84% kế hoạch năm 2025.

Sau khi công bố kết quả tích cực, cổ phiếu DGC ghi nhận 4 phiên tăng liên tiếp từ ngày 24 đến 29/10, từ 91,000 đồng lên 94,400 đồng/cp, tương ứng mức tăng hơn 3%.

Khang Di

FILI - 07:28:00 02/11/2025

Nhà Khang Điền (KDH) và “căn bệnh” âm dòng tiền

(Thị trường tài chính) - Mặc dù Nhà Khang Điền (KDH) báo lãi sau thuế quý 3/2025 đạt 526 tỷ đồng. Tuy nhiên, điểm trừ quen thuộc trong bức tranh tài chính của KDH chính là việc dòng tiền vẫn tiếp tục âm nặng.

Nhà Khang Điền (KDH) vừa công bố báo cáo tài chính quý 3/2025 với lợi nhuận sau thuế đạt 526 tỷ đồng. Tuy nhiên, bức tranh tài chính của công ty vẫn gây lo ngại khi dòng tiền tiếp tục diễn biến âm nặng.

KDH, một trong những doanh nghiệp hoạt động trong lĩnh vực bất động sản, đang đối mặt với những thách thức trong việc quản lý dòng tiền, điều này có thể ảnh hưởng đến khả năng thanh toán và đầu tư trong tương lai. Dù đạt được kết quả lợi nhuận tích cực, tình trạng âm dòng tiền có khả năng báo hiệu những vấn đề tiềm ẩn trong hoạt động tài chính của doanh nghiệp.

Chuyên gia nhận định rằng, nếu tình trạng này không được cải thiện, KDH có thể gặp khó khăn trong việc duy trì sự phát triển và mở rộng quy mô trong ngành bất động sản vốn cạnh tranh khốc liệt. Những đặc điểm như vậy khiến nhà đầu tư cần phải cân nhắc kỹ lưỡng trước khi đưa ra quyết định đầu tư vào cổ phiếu của KDH trong bối cảnh hiện nay.

KDH vẫn cần có các biện pháp hiệu quả để cải thiện dòng tiền, đồng thời theo dõi chặt chẽ các yếu tố có thể tác động đến tình hình tài chính của công ty trong thời gian tới.

Chuyên trang Thị trường tài chính - Báo Kinh tế và Đô thị

Đất Xanh (DXG) báo lãi quý III tăng mạnh

Theo báo cáo tài chính quý III/2025, CTCP Tập đoàn Đất Xanh (mã: DXG) ghi nhận lợi nhuận sau thuế đạt 164 tỷ đồng, tăng 125% so với cùng kỳ năm trước.

Công ty Cổ phần Tập đoàn Đất Xanh (mã chứng khoán: DXG) đã công bố báo cáo tài chính quý III năm 2025, trong đó ghi nhận lợi nhuận sau thuế đạt 164 tỷ đồng, tăng 125% so với cùng kỳ năm trước. Sự tăng trưởng mạnh mẽ này phản ánh xu hướng tích cực trong hoạt động kinh doanh của công ty trong bối cảnh thị trường bất động sản đang hồi phục. Đất Xanh hiện đang hoạt động mạnh mẽ trong lĩnh vực phát triển và kinh doanh bất động sản, góp phần vào sự phát triển kinh tế của khu vực. Công ty sẽ tiếp tục nỗ lực duy trì đà tăng trưởng này trong thời gian tới.

Chuyên trang Thị trường tài chính - Báo Kinh tế và Đô thị

Giao dịch quỹ đầu tư: Lực mua quay trở lại

Trong tuần cuối tháng 10 (24–31/10/2025), hoạt động giao dịch của các quỹ đầu tư cho thấy xu hướng mua ròng trở lại, dù thị trường chung chịu áp lực điều chỉnh mạnh. VN-Index sau khi lập đỉnh quanh vùng 1,800 điểm đã giảm ba tuần liên tiếp, mất tổng cộng 108 điểm và chốt phiên 31/10 ở mức 1,639.65 điểm.

Tâm điểm đáng chú ý là Dragon Capital. Sau chuỗi bán ròng cổ phiếu DXG (Tập đoàn Đất Xanh) từ giữa tháng 10 với tổng cộng hơn 11.5 triệu cp, quỹ này bất ngờ quay lại gom mạnh 2.7 triệu cp DXG trong phiên 27/10, nâng tỷ lệ sở hữu trở lại ngưỡng 10%, tương đương gần 101 triệu cp.

Tính theo giá đóng cửa phiên 27/10, Dragon Capital đã chi khoảng 55 tỷ đồng để gia tăng tỷ lệ nắm giữ tại doanh nghiệp bất động sản này. Trước đó, trong giai đoạn 24/9–23/10, giá DXG đã điều chỉnh giảm khoảng 12%.

Ở chiều ngược lại, Dragon Capital bán ra 100,000 cp DGC (Tập đoàn Hóa chất Đức Giang) trong phiên 29/10, qua đó không còn là cổ đông lớn khi tỷ lệ sở hữu giảm xuống còn 5%, tương đương gần 19 triệu cp. Chiếu theo giá đóng cửa cùng ngày, quỹ này thu về khoảng 9 tỷ đồng từ giao dịch trên.

Động thái thoái vốn diễn ra ngay sau khi Đức Giang công bố kết quả kinh doanh quý 3/2025 với lãi ròng hơn 752 tỷ đồng, tăng 6% so với cùng kỳ, dù biên lãi gộp có phần suy giảm do chi phí đầu vào tăng.

Lũy kế 9 tháng, DGC đạt 8.5 ngàn tỷ đồng doanh thu thuần (tăng 14%) và 2.4 ngàn tỷ đồng lợi nhuận sau thuế (tăng 7%), thực hiện lần lượt 82% và 84% kế hoạch năm 2025.

Sau khi công bố kết quả tích cực, cổ phiếu DGC ghi nhận 4 phiên tăng liên tiếp từ ngày 24 đến 29/10, từ 91,000 đồng lên 94,400 đồng/cp, tương ứng mức tăng hơn 3%.

Tính tới cuối quý 3/2025, CTCP Tập đoàn Đất Xanh nắm hơn 2.9 ngàn tỷ đồng tiền cá nhân mua căn hộ trả tiền trước, gấp gần 3 lần đầu năm và tăng hơn 70% so với quý liền trước.

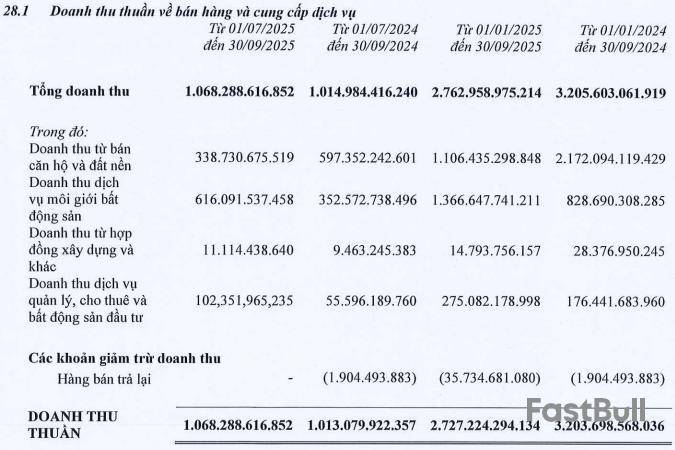

Theo BCTC hợp nhất, doanh thu thuần quý 3 của DXG ghi nhận gần 1.1 ngàn tỷ đồng, tăng 5% so với cùng kỳ. Trong đó, doanh thu môi giới và dịch vụ quản lý, cho thuê bất động sản lần lượt tăng 75% và 84%, lên 616 tỷ đồng và 102 tỷ đồng. Ngược lại, doanh thu từ chuyển nhượng bất động sản lại giảm 43%, còn gần 339 tỷ đồng.

Cơ cấu doanh thu thuần của DXG

Về hoạt động tài chính, doanh thu đạt gần 42 tỷ đồng, gấp 3.2 lần, toàn bộ đến từ lãi tiền cho vay và lãi tiền gửi. Ngược lại, chi phí lại giảm 41%, còn hơn 62 tỷ đồng do giảm đáng kể chi phí lãi vay.

Tuy nhiên, hai loại chi phí còn lại là chi phí bán hàng và chi phí quản lý tăng lần lượt 47% và 17%, lên 244 tỷ đồng và 122 tỷ đồng, do tăng đáng kể chi phí môi giới/quảng cáo và chi phí lương. Được biết, tính tới cuối tháng 9/2025, DXG có 3,516 nhân viên, tăng 1,000 nhân viên so với đầu năm, riêng quý 3 tăng đến 465 nhân viên.

Dù vậy, sau khi trừ các chi phí kể trên, DXG vẫn lãi ròng gần 93 tỷ đồng trong quý 3, gấp 3 lần cùng kỳ. Lũy kế 9 tháng đầu năm, lợi nhuận ròng đạt gần 223 tỷ đồng, gấp 2.3 lần, tương đương thực hiện được hơn 60% mục tiêu lợi nhuận cả năm.

Kết quả kinh doanh 9 tháng đầu năm 2025 của DXG. Đvt: Tỷ đồngNguồn: VietstockFinance

Trên bảng cân đối kế toán, tổng tài sản của DXG tại thời điểm 30/09/2025 hơn 35.2 ngàn tỷ đồng, tăng 21% so với đầu năm. Đáng chú ý, lượng tiền nắm giữ ngắn hạn gấp 3 lần, vượt mức 4 ngàn tỷ đồng. Còn giá trị ký quỹ, ký cược cho các hợp đồng tiếp thị và phân phối dự án bất động sản tăng hơn 14%, lên gần 3.8 ngàn tỷ đồng. Tồn kho tăng hơn 9% lên hơn 14.6 ngàn tỷ đồng.

Nợ phải trả cũng tăng 16%, lên gần 16.3 ngàn tỷ đồng. Trong đó, số cá nhân mua căn hộ trả tiền trước tăng vọt lên hơn 2.9 ngàn tỷ đồng, gấp 2.7 lần đầu năm và tăng thêm tới 73% so với cuối quý trước.

Trong khi đó, dư nợ vay giảm 3%, về mức 6.3 ngàn tỷ đồng, nhờ trả bớt nợ gốc các khoản vay ngân hàng và mua lại trước hạn lô trái phiếu 200 tỷ đồng trong tháng 7/2025. Được biết, lô trái phiếu này có mã DXGH2125002, được phát hành từ năm 2021 và theo kế hoạch sẽ đáo hạn vào 31/12/2025. DXG đã chi hơn 200.5 tỷ đồng để mua lại toàn bộ vào ngày 09/07.

Hà Lễ

FILI - 10:05:00 01/11/2025

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ