マーケット情報

ニュース

分析

ユーザー

7x24

経済カレンダー

NULL_CELL

データ

- 名前

- 最新値

- 戻る

NULL_CELL

NULL_CELL

すべてのコンテスト

イギリス サービスPMIプレリム (12月)

イギリス サービスPMIプレリム (12月)実:--

予: --

戻: --

イギリス 製造業PMI暫定値 (12月)

イギリス 製造業PMI暫定値 (12月)実:--

予: --

戻: --

ユーロ圏 ZEW経済センチメント指数 (12月)

ユーロ圏 ZEW経済センチメント指数 (12月)実:--

予: --

戻: --

ドイツ ZEW 経済状況指数 (12月)

ドイツ ZEW 経済状況指数 (12月)実:--

予: --

戻: --

ドイツ ZEW経済センチメント指数 (12月)

ドイツ ZEW経済センチメント指数 (12月)実:--

予: --

戻: --

ユーロ圏 貿易収支 (SA ではない) (10月)

ユーロ圏 貿易収支 (SA ではない) (10月)実:--

予: --

ユーロ圏 ZEW 経済状況指数 (12月)

ユーロ圏 ZEW 経済状況指数 (12月)実:--

予: --

戻: --

ユーロ圏 貿易収支 (SA) (10月)

ユーロ圏 貿易収支 (SA) (10月)実:--

予: --

アメリカ U6 失業率 (SA) (11月)

アメリカ U6 失業率 (SA) (11月)実:--

予: --

戻: --

アメリカ 失業率 (SA) (11月)

アメリカ 失業率 (SA) (11月)実:--

予: --

戻: --

アメリカ 平均時給前月比 (SA) (10月)

アメリカ 平均時給前月比 (SA) (10月)実:--

予: --

戻: --

アメリカ 平均時給前年比 (10月)

アメリカ 平均時給前年比 (10月)実:--

予: --

戻: --

アメリカ 非農業部門給与計算 (SA) (10月)

アメリカ 非農業部門給与計算 (SA) (10月)実:--

予: --

アメリカ 小売売上高 (10月)

アメリカ 小売売上高 (10月)実:--

予: --

戻: --

アメリカ コア小売売上高前月比 (10月)

アメリカ コア小売売上高前月比 (10月)実:--

予: --

アメリカ コア小売売上高 (10月)

アメリカ コア小売売上高 (10月)実:--

予: --

戻: --

アメリカ 小売売上高前月比 (10月)

アメリカ 小売売上高前月比 (10月)実:--

予: --

アメリカ 小売売上高 (ガソリンスタンドと自動車ディーラーを除く) (SA) (10月)

アメリカ 小売売上高 (ガソリンスタンドと自動車ディーラーを除く) (SA) (10月)実:--

予: --

アメリカ 小売売上高前月比 (自動車を除く) (SA) (10月)

アメリカ 小売売上高前月比 (自動車を除く) (SA) (10月)実:--

予: --

アメリカ 民間非農業雇用 (SA) (10月)

アメリカ 民間非農業雇用 (SA) (10月)実:--

予: --

アメリカ 平均週間労働時間 (SA) (10月)

アメリカ 平均週間労働時間 (SA) (10月)実:--

予: --

戻: --

アメリカ 雇用参加率 (SA) (11月)

アメリカ 雇用参加率 (SA) (11月)実:--

予: --

戻: --

アメリカ 小売売上高前年比 (10月)

アメリカ 小売売上高前年比 (10月)実:--

予: --

戻: --

アメリカ 製造業の雇用 (SA) (10月)

アメリカ 製造業の雇用 (SA) (10月)実:--

予: --

アメリカ 政府雇用 (11月)

アメリカ 政府雇用 (11月)実:--

予: --

戻: --

アメリカ 週間レッドブック商業小売売上高前年比

アメリカ 週間レッドブック商業小売売上高前年比実:--

予: --

戻: --

アメリカ IHS Markit 製造業 PMI プレリム (SA) (12月)

アメリカ IHS Markit 製造業 PMI プレリム (SA) (12月)実:--

予: --

戻: --

アメリカ IHS Markit 総合 PMI プレリム (SA) (12月)

アメリカ IHS Markit 総合 PMI プレリム (SA) (12月)実:--

予: --

戻: --

アメリカ IHS Markit サービス PMI プレリム (SA) (12月)

アメリカ IHS Markit サービス PMI プレリム (SA) (12月)実:--

予: --

戻: --

アメリカ 商業在庫前月比 (9月)

アメリカ 商業在庫前月比 (9月)実:--

予: --

戻: --

BOC マックレム知事が講演

BOC マックレム知事が講演 アルゼンチン GDP前年比(固定価格) (第三四半期)

アルゼンチン GDP前年比(固定価格) (第三四半期)--

予: --

戻: --

アメリカ API 週間ガソリン在庫

アメリカ API 週間ガソリン在庫--

予: --

戻: --

アメリカ APIウィークリークッシング原油在庫

アメリカ APIウィークリークッシング原油在庫--

予: --

戻: --

アメリカ API 週間精製石油在庫

アメリカ API 週間精製石油在庫--

予: --

戻: --

アメリカ API週間原油在庫

アメリカ API週間原油在庫--

予: --

戻: --

オーストラリア ウェストパック先行指標前月比 (11月)

オーストラリア ウェストパック先行指標前月比 (11月)--

予: --

戻: --

日本 貿易収支 (SA ではない) (11月)

日本 貿易収支 (SA ではない) (11月)--

予: --

戻: --

日本 商品貿易収支 (SA) (11月)

日本 商品貿易収支 (SA) (11月)--

予: --

戻: --

日本 輸入額前年比 (11月)

日本 輸入額前年比 (11月)--

予: --

戻: --

日本 輸出前年比 (11月)

日本 輸出前年比 (11月)--

予: --

戻: --

日本 中核機械受注高前年比 (10月)

日本 中核機械受注高前年比 (10月)--

予: --

戻: --

日本 中核機械受注前月比 (10月)

日本 中核機械受注前月比 (10月)--

予: --

戻: --

イギリス コアCPI前月比 (11月)

イギリス コアCPI前月比 (11月)--

予: --

戻: --

イギリス インフレ率の期待

イギリス インフレ率の期待--

予: --

戻: --

イギリス コア小売物価指数前年比 (11月)

イギリス コア小売物価指数前年比 (11月)--

予: --

戻: --

イギリス コアCPI前年比 (11月)

イギリス コアCPI前年比 (11月)--

予: --

戻: --

イギリス 出力 PPI MoM (SA ではない) (11月)

イギリス 出力 PPI MoM (SA ではない) (11月)--

予: --

戻: --

イギリス 出力PPI前年比(SAではない) (11月)

イギリス 出力PPI前年比(SAではない) (11月)--

予: --

戻: --

イギリス インプット PPI YoY (SA ではない) (11月)

イギリス インプット PPI YoY (SA ではない) (11月)--

予: --

戻: --

イギリス CPI前年比 (11月)

イギリス CPI前年比 (11月)--

予: --

戻: --

イギリス 小売価格指数前月比 (11月)

イギリス 小売価格指数前月比 (11月)--

予: --

戻: --

イギリス CPI前月比 (11月)

イギリス CPI前月比 (11月)--

予: --

戻: --

イギリス 入力 PPI MoM (SA ではない) (11月)

イギリス 入力 PPI MoM (SA ではない) (11月)--

予: --

戻: --

イギリス 小売物価指数前年比 (11月)

イギリス 小売物価指数前年比 (11月)--

予: --

戻: --

インドネシア 7日間リバースレポレート

インドネシア 7日間リバースレポレート--

予: --

戻: --

インドネシア 預金制度金利 (12月)

インドネシア 預金制度金利 (12月)--

予: --

戻: --

インドネシア 貸出施設金利 (12月)

インドネシア 貸出施設金利 (12月)--

予: --

戻: --

インドネシア 融資額前年比 (11月)

インドネシア 融資額前年比 (11月)--

予: --

戻: --

南アフリカ コアCPI前年比 (11月)

南アフリカ コアCPI前年比 (11月)--

予: --

戻: --

南アフリカ CPI前年比 (11月)

南アフリカ CPI前年比 (11月)--

予: --

戻: --

一致するデータがありません

Cập nhật nhanh những diễn biến kinh tế, tài chính trong nước và thế giới những ngày cuối tuần trước khi thị trường mở cửa.

TÀI CHÍNH NGÂN HÀNG

VĨ MÔ ĐẦU TƯ

TÀI CHÍNH THẾ GIỚI

Thượng Ngọc

FILI - 04:58:00 03/11/2025

Một số cổ phiếu cần quan tâm ngày 3/11

Những phân tích và khuyến nghị của các công ty chứng khoán chỉ mang tính chất tham khảo

Công ty chứng khoán vừa đưa ra khuyến nghị một số mã cổ phiếu cần quan tâm cho phiên giao dịch hôm nay 3/11.

Khuyến nghị khả quan đối với cổ phiếu NKG

Theo Công ty Chứng khoán MB (MBS), trong Quý 3/2025, doanh thu của CTCP Thép Nam Kim (NKG – sàn HSX) giảm 27% so với cùng kỳ trong bối cảnh sản lượng tiêu thụ và giá bán giảm 13% và 12% so với cùng kỳ. Cụ thể hơn, sản lượng tiêu thụ đạt 218.000 tấn (-12% so với cùng kỳ) do thị trường nội địa khả quan hơn (+71%) không thể bù đắp cho xuất khẩu (-62% so với cùng kỳ).

Bên cạnh đó, tác động từ giá xuất khẩu giảm 27% so với cùng kỳ và nội địa giảm 6% so với cùng kỳ dẫn tới giá bán trung bình giảm 13%. Mức giảm này cao hơn của giá HRC nguyên liệu (-4% so với cùng kỳ) do đó, biên lợi nhuận (LN) gộp giảm mạnh 4 điểm % so với cùng kỳ. Do doanh thu và biên gộp giảm mạnh, LN ròng giảm 25% so với cùng kỳ đạt 49 tỷ đồng. Sau 9 tháng của năm 2025, LN ròng đạt 207 tỷ đồng (-52% so với cùng kỳ).

Trong giai đoạn 2025 - 2026, MBS điều chỉnh giảm sản lượng 33%/29%, giảm giá xuất khẩu 16%/21% so với dự báo trước do thị trường xuất khẩu kém khả quan. Tuy nhiên, MBS điều chỉnh tăng sản lượng nội địa 25%/37% nhờ nhu cầu tích cực và giảm giá bán 4%/6% do áp lực từ thép Trung Quốc mạnh hơn. Sau điều chỉnh, doanh thu giảm 30%/32% so với dự báo trước đó và đạt 16,024 tỷ đồng (-22% so với cùng kỳ) vào 2025 và 17,625 tỷ đồng (+10% so với cùng kỳ) vào 2026. Do giá bán giảm, biên LN gộp điều chỉnh giảm 1.8/1.2 điểm % so với dự báo trước và đạt 6.9%/7.9 (-2/+1 điểm % so với cùng kỳ). Do doanh thu và biên gộp kém hơn, MBS giảm dự báo LN ròng 44%/48% so với trước đó, sau điều chỉnh LN ròng đạt 316/466 tỷ đồng (-30%/48% so với cùng kỳ).

MBS khuyến nghị khả quan đối với cổ phiếu NKG với giá mục tiêu là 18.800 đồng/cổ phiếu, giảm giá mục tiêu 8% so với dự báo trước do KQKD chưa tích cực. Tuy nhiên, xét từ đầu năm, NKG đã giảm khoảng 15%, phản ánh rủi ro của mảng xuất khẩu khi các đối tác áp dụng các biên pháp phòng vệ.

MBS cho rằng, giá trị của NKG đang thấp hơn mức định giá trung bình của doanh nghiệp trong những giai đoạn đầu của chu kì tăng trưởng. Do đó, MBS khuyến nghị khả quan cho cổ phiếu NKG với giá mục tiêu 18.800 đồng/cổ phiếu theo phương pháp SOTP (WACC:11.6%).

Khuyến nghị khả quan đối với cổ phiếu DCM

Quý 3/2025, CTCP Phân bón Dầu khí Cà Mau (DCM - HSX) vẫn duy trì kết quả kinh doanh khá tích cực trong mùa thấp điểm với doanh thu thuần đạt 2.988 tỷ đồng (+13,4% so với cùng kỳ năm trước), động lực tăng trưởng chính đến từ mảng Ure với mức tăng trưởng doanh thu 14,3% so với cùng kỳ năm trước.

Biên lợi nhuận DCM trong Quý 3 khoảng 22% - tăng 7,8 điểm phần trăm nhờ giá bán Ure tăng; giá khí giảm; và ghi nhận thêm mức hoàn thuế VAT. Thu nhập tài chính tăng gấp 4 lần so với cùng kỳ, chủ yếu do lãi tiền gửi tăng mạnh. Chi phí bán hàng tăng mạnh 46% so với cùng kỳ năm trước do hoạt động vận chuyển và bốc xếp lưu kho. Cuối kỳ, lợi nhuận sau thuế (LNST) Cổ đông công ty mẹ đạt 328 tỷ đồng, tăng 2,7 lần so với cùng kỳ.

Điểm nhấn đầu tư: Giá Ure sẽ duy trì ở mức cao trong Quý 4/2025 và hạ nhiệt vào 2026. Công ty Chứng khoán Bảo Việt (BVSC) kỳ vọng giá Ure bình quân sẽ bật tăng trở lại trong quý 4 ở mức 460-470 USD/tấn (+30% so với cùng kỳ năm trước) khi Trung Quốc đã ngừng xuất khẩu phân Ure từ 15/10/2025. Bên cạnh đó, sản lượng tiêu thụ cũng duy trì ở mức cao do quý 4 là mùa trồng trọt cao điểm ở một số quốc gia, trong đó Việt Nam có vụ mùa Đông – Xuân. Ước tính doanh thu mảng phân Ure trong Quý 4/2025 của DCM đạt hơn 2.600 tỷ đồng (+21,5% so với cùng kỳ năm trước; +89% so với cùng kỳ quý trước). Tuy nhiên, sang 2026, doanh thu Ure sẽ giảm 7% so với 2025 do giá bán và sản lượng tiêu thụ đều giảm.

Biên lợi nhuận cải thiện: BVSC ước tính biên lợi nhuận DCM 2025 đạt 22,9%, tăng 4,2 điểm phần trăm nhờ giá bán Ure tăng khoảng 13% so với cùng kỳ năm trước; ghi nhận thêm mức hoàn thuế VAT đầu vào khoảng 75 tỷ đồng, giúp tăng 0,8 điểm phần trăm cho biên lợi gộp của mảng Ure; và giá khí đầu vào giảm với giả định chiến tranh Iran và Israel hạ nhiệt, ước tính giá đầu vào khoảng 9,3 USD/mmbtu (-11% so với cùng kỳ năm trước). Năm 2026, biên lợi nhuận gộp đạt 21,5%, giảm 1,5% điểm phần trăm do giá bán giảm nhưng vẫn cao hơn mức 15-18% trong giai đoạn trũng 2023-2024.

Tiềm lực tài chính mạnh mẽ hỗ trợ cho việc đầu tư vào các dự án mới và chi trả mức cổ tức ổn định. Công ty hoàn tất thương vụ thâu tóm phân bón Hàn – Việt, đầu tư nhà máy mới ở Bình Định và đầu tư xây dựng kho cảng Nhơn Trạch,… Bên cạnh đó, duy trì dự báo cổ tức giai đoạn 2025-2028 là 2.000 đồng/cổ phiếu (lợi suất cổ tức 5%/năm).

BVSC điều chỉnh giảm lợi nhuận từ 2.400 tỷ đồng xuống 2.282 tỷ đồng (+60,8% so với cùng kỳ năm trước) trong năm 2025 do lợi nhuận quý 3 tăng thấp hơn kỳ vọng. Năm 2026, BVSC ước tính doanh thu và lợi nhuận sau thuế (LNST) của DCM lần lượt đạt 16.125 tỷ đồng (-7,1% so với cùng kỳ năm trước) và 1.924 tỷ đồng (-15,7% so với cùng kỳ năm trước), từ đó hạ giá mục tiêu DCM từ 48.000 đồng/cổ phiếu xuống còn 42.700 đồng/cổ phiếu (mức sinh lời +22% so với mức giá hiện tại) và đưa ra khuyến nghị OUTPERFORM đối với cổ phiếu DCM.

Khuyến nghị cổ phiếu 3/11

Trích báo cáo nhận định một số cổ phiếu đáng chú ý trên thị trường chứng khoán trước phiên giao dịch ngày 3/11/2025.

CTCK BIDV (BSC) khuyến nghị nắm giữ dành cho cổ phiếu ACB

Ngân hàng TMCP Á Châu (ACB – HOSE) ghi nhận lợi nhuận trước thuế quý III/2025 đạt 5.382 tỷ đồng (tăng 11,1%), lũy kế 9 tháng đạt 16,1 nghìn tỷ đồng (tăng 4,8%), hoàn thành hơn 70% kế hoạch năm.

Dù chất lượng tài sản tốt, tốc độ tăng trưởng chậm lại, biên NIM và thu nhập phí dịch vụ thấp hơn dự báo. BSC ước tính lợi nhuận trước thuế năm 2025 đạt 22,7 nghìn tỷ đồng (tăng 8%). Sau khi tăng khoảng 16% từ đầu năm, ACB hiện giao dịch tại P/B 1.4x, tương đương mặt bằng chung.

BSC hạ khuyến nghị từ MUA xuống NẮM GIỮ, giữ nguyên giá mục tiêu 28.400 đồng/CP, tương ứng P/B dự phóng 2026 là 1.2x.

CTCK MB (MBS) khuyến nghị khả quan dành cho cổ phiếu NKG

CTCP Thép Nam Kim (NKG – HOSE) ghi nhận lợi nhuận ròng quý III/2025 giảm 25% so với cùng kỳ do thị trường xuất khẩu yếu và biên lợi nhuận gộp thu hẹp. 9 tháng đạt 207 tỷ đồng, giảm 52% so với cùng kỳ, mới hoàn thành 32% dự báo năm.

MBS điều chỉnh giảm dự báo lợi nhuận ròng 2025–2026 lần lượt 54% và 48%, song kỳ vọng phục hồi trong năm 2026 (tăng 44% svck). Sau khi giảm 15% từ đầu năm, định giá hiện ở mức hấp dẫn so với giai đoạn đầu chu kỳ tăng trưởng.

MBS khuyến nghị KHẢ QUAN cho NKG, với giá mục tiêu 18.800 đồng/CP, định giá theo SOTP (WACC: 11,6%).

CTCK SHS khuyến nghị tích cực dành cho cổ phiếu REE

SHS duy trì khuyến nghị OUTPERFORM đối với CTCP Cơ điện lạnh (REE – HOSE), với giá mục tiêu 80.900 đồng/CP (tăng 24% so với hiện tại).

REE được kỳ vọng tăng trưởng mạnh giai đoạn 2025–2026 nhờ:

Mảng năng lượng hưởng lợi từ điều kiện thủy văn thuận lợi (pha La Nina đến Q1/2026) và đưa vào vận hành các dự án mới như Thác Bà 2 (19 MW), Duyên Hải (48 MW).

Mảng bất động sản tăng trưởng nhờ E-town 6 đi vào hoạt động và The Light Square bắt đầu bàn giao.

CTCK Bảo Việt (BVSC) khuyến nghị tích cực dành cho cổ phiếu DCM

BVSC điều chỉnh giảm nhẹ lợi nhuận năm 2025 của CTCP Phân bón Dầu khí Cà Mau (DCM – HOSE) xuống 2.282 tỷ đồng (tăng 60,8% so với cùng kỳ) do kết quả quý III thấp hơn kỳ vọng.

Năm 2026, BVSC dự phóng doanh thu 16.125 tỷ đồng (giảm 7,1%) và lợi nhuận sau thuế 1.924 tỷ đồng (giảm 15,7%). Dựa trên định giá cập nhật, giá mục tiêu được điều chỉnh từ 48.000 xuống 42.700 đồng/CP, tương ứng mức sinh lời tiềm năng 22%, và duy trì khuyến nghị OUTPERFORM cho cổ phiếu DCM.

Sau 1 tuần giao dịch cổ phiếu tăng trần cả 5 phiên từ 27-31/10/2025, CTCP Đầu tư du lịch và Phát triển Thủy sản đã có văn bản giải trình gửi đến Sở Giao dịch Chứng khoán TPHCM (HOSE).

Theo đó, Công ty cho biết biến động tăng giá cổ phiếu DAT trong các phiên nêu trên chủ yếu xuất phát từ yếu tố cung - cầu trên thị trường chứng khoán, một yếu tố nằm ngoài phạm vi kiểm soát và điều hành của Công ty.

Đồng thời, các hoạt động sản xuất – kinh doanh của Công ty vẫn diễn ra chủ yếu xuất phát từ yếu tố cung – cầu trên thị trường chứng khoán, một yếu tố nằm ngoài phạm vi kiểm soát và điều hành của Công ty.

Theo BCTC quý 3/2025, DAT kết thúc 9 tháng đầu năm với doanh thu thuần hơn 1,860 tỷ đồng, giảm 19% so với cùng kỳ. Tuy nhiên, lãi sau thuế của Công ty vẫn tăng trưởng gần 7%, với gần 48 tỷ đồng, nhờ chi phí lãi vay được tiết giảm gần 35%. Khoản lợi nhuận này tương đương gần 68% mục tiêu đề ra cho cả năm của DAT.

Được biết, trước đó cổ phiếu DAT vừa có chuỗi tăng trần 11 phiên liên tiếp trong tháng 9, từ 08-22/09, qua đó tạo đỉnh cao nhất từ năm 2023 với 15,400 đồng/cp. Nhưng ngay sau đó, cổ phiếu này đã trải chuỗi giảm về vùng 7,000 đồng/cp.

Diễn biến giá cổ phiếu DAT từ đầu năm 2025 đến nay

Hà Lễ

FILI - 12:00:00 01/11/2025

Không có nhiều khác biệt so với kết quả ước đã công bố, CTCP Phân bón Dầu khí Cà Mau (Phân bón Cà Mau hay Đạm Cà Mau, HOSE: DCM) lãi đậm trong quý 3/2025. Lũy kế 9 tháng, Doanh nghiệp tăng lãi 45%, đạt 200% kế hoạch lợi nhuận của cả năm.

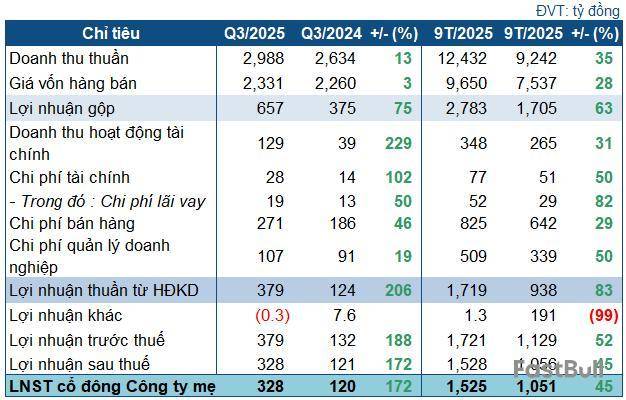

Các chỉ tiêu kinh doanh của DCM trong quý 3/2025

Trong quý 3, DCM đạt gần 3.1 ngàn tỷ đồng doanh thu thuần, tăng 16% so với cùng kỳ. Trong khi đó, giá vốn chỉ tăng nhẹ lên 2.3 ngàn tỷ đồng. Sau khấu trừ, lãi gộp đạt 657 tỷ đồng, tăng trưởng 75%. Biên lãi gộp được cải thiện mạnh từ 14.2% lên gần 22%.

Doanh thu tài chính gấp 3 lần cùng kỳ, đạt 129 tỷ đồng, xóa nhòa đi mức tăng chi phí tài chính hơn 100% (ghi nhận 28 tỷ đồng). Dù các chi phí bán hàng và quản lý doanh nghiệp tăng mạnh, lãi gộp lớn giúp DCM báo lãi ròng 328 tỷ đồng, gấp 2.7 lần cùng kỳ.

Theo giải trình từ phía Công ty, đà tăng trưởng này chủ yếu đến từ việc doanh thu tăng trưởng nhanh hơn tốc độ tăng của giá vốn hàng bán.

Lũy kế 9 tháng, ông lớn phân bón đạt hơn 12.4 ngàn tỷ đồng doanh thu, tăng 35%; lãi ròng hơn 1.5 ngàn tỷ, tăng trưởng 45%. Thành quả này tương đương 89% mục tiêu doanh thu, và 200% kế hoạch lãi sau thuế được ĐHĐCĐ 2025 thông qua.

Tuy nhiên, cần lưu ý DCM vẫn thường xuyên đặt mục tiêu thấp rồi thực hiện vượt kế hoạch trong các năm trước. Tổng Giám đốc Văn Tiến Thanh chia sẻ tại đại hội việc đặt kế hoạch thận trọng là bức tranh kế hoạch tiếp nhận từ Tập đoàn mẹ (PVN). Mỗi năm, DCM phải xây dựng kịch bản dựa trên dự báo giá dầu, giá ure… để ra doanh thu, lợi nhuận như thế nào. Tuy nhiên, bối cảnh hàng năm và thực tiễn lại sai khác rất nhiều.

Nguồn: VietstockFinance

Tại thời điểm cuối tháng 9, tổng tài sản của DCM đạt 16.5 ngàn tỷ đồng, tăng 5% so với đầu năm, với hơn 13.5 ngàn tỷ là tài sản ngắn hạn (tăng 5%). Tiền mặt và tiền gửi giảm 23% vẫn còn tới gần 6.9 ngàn tỷ đồng, giúp DCM thu lãi tiền gửi 9 tháng hơn 236 tỷ đồng (tăng 10% so với cùng kỳ). Tồn kho tăng mạnh 56%, ghi nhận gần 4.6 ngàn tỷ đồng.

Phía nguồn vốn, tổng nợ phải trả tăng nhẹ lên hơn 5.95 ngàn tỷ, nhưng tổng dư nợ vay và nợ thuê tài chính (cả ngắn và dài hạn) đã tăng 48% so với đầu năm, lên gần 2 ngàn tỷ đồng, chủ yếu là tăng vay ngắn hạn.

Diễn biến gần nhất, DCM dự kiến tổ chức ĐHĐCĐ bất thường năm 2025 vào sáng 05/11 tại văn phòng đại diện ở TPHCM. Nội dung cuộc họp liên quan đến việc đổi tên Công ty từ "CTCP Phân bón Dầu khí Cà Mau" thành "CTCP - Tổng công ty Phân bón Dầu khí Cà Mau".

Doanh nghiệp cho biết việc đổi tên nhằm triển khai thực hiện chiến lược phát triển về tăng quy mô sản xuất kinh doanh, mở rộng chuỗi giá trị trong lĩnh vực nông nghiệp - phân bón. Ngoài ra, nhằm thể hiện tầm vóc, quy mô và mô hình hoạt động theo hướng công ty mẹ - con; nâng cao nhận diện thương hiệu; và phù hợp với chiến lược mở rộng hoạt động sản xuất kinh doanh, phát triển hệ sinh thái nông nghiệp, hóa chất và logistics.

Việc đổi tên cũng được kỳ vọng tạo thuận lợi cho các kế hoạch M&A, mở rộng thị phần và đẩy mạnh xuất khẩu trong tương lai.

Ngoài ra, Doanh nghiệp dự kiến trình thông qua việc sửa đổi, bổ sung về hợp đồng mua bán khí PM3 CAA và Lô 46 Cái Nước, với nội dung sửa đổi là PetroVietnam (PVN) chuyển giao toàn bộ quyền và nghĩa vụ của Bên bán khí cho PV GAS.

Châu An

FILI - 11:02:59 01/11/2025

Quay lại chuỗi tăng trần sau 1 tháng, DAT giải trình thế nào?

Sau 1 tuần giao dịch cổ phiếu tăng trần cả 5 phiên từ 27-31/10/2025, CTCP Đầu tư du lịch và Phát triển Thủy sản (HOSE: DAT) đã có văn bản giải trình gửi đến Sở Giao dịch Chứng khoán TPHCM (HOSE).

Theo đó, Công ty cho biết biến động tăng giá cổ phiếu DAT trong các phiên nêu trên chủ yếu xuất phát từ yếu tố cung - cầu trên thị trường chứng khoán, một yếu tố nằm ngoài phạm vi kiểm soát và điều hành của Công ty.

Đồng thời, các hoạt động sản xuất – kinh doanh của Công ty vẫn diễn ra chủ yếu xuất phát từ yếu tố cung – cầu trên thị trường chứng khoán, một yếu tố nằm ngoài phạm vi kiểm soát và điều hành của Công ty.

Theo BCTC quý 3/2025, DAT kết thúc 9 tháng đầu năm với doanh thu thuần hơn 1,860 tỷ đồng, giảm 19% so với cùng kỳ. Tuy nhiên, lãi sau thuế của Công ty vẫn tăng trưởng gần 7%, với gần 48 tỷ đồng, nhờ chi phí lãi vay được tiết giảm gần 35%. Khoản lợi nhuận này tương đương gần 68% mục tiêu đề ra cho cả năm của DAT.

Được biết, trước đó cổ phiếu DAT vừa có chuỗi tăng trần 11 phiên liên tiếp trong tháng 9, từ 08-22/09, qua đó tạo đỉnh cao nhất từ năm 2023 với 15,400 đồng/cp. Nhưng ngay sau đó, cổ phiếu này đã trải chuỗi giảm về vùng 7,000 đồng/cp.

Hà Lễ

FILI

DCM lãi gấp 2.7 lần cùng kỳ, 9 tháng đạt 200% kế hoạch năm

Không có nhiều khác biệt so với kết quả ước đã công bố, CTCP Phân bón Dầu khí Cà Mau (Phân bón Cà Mau hay Đạm Cà Mau, HOSE: DCM) lãi đậm trong quý 3/2025. Lũy kế 9 tháng, Doanh nghiệp tăng lãi 45%, đạt 200% kế hoạch lợi nhuận của cả năm.

Các chỉ tiêu kinh doanh của DCM trong quý 3/2025

Nguồn: VietstockFinance

Trong quý 3, DCM đạt gần 3.1 ngàn tỷ đồng doanh thu thuần, tăng 16% so với cùng kỳ. Trong khi đó, giá vốn chỉ tăng nhẹ lên 2.3 ngàn tỷ đồng. Sau khấu trừ, lãi gộp đạt 657 tỷ đồng, tăng trưởng 75%. Biên lãi gộp được cải thiện mạnh từ 14.2% lên gần 22%.

Doanh thu tài chính gấp 3 lần cùng kỳ, đạt 129 tỷ đồng, xóa nhòa đi mức tăng chi phí tài chính hơn 100% (ghi nhận 28 tỷ đồng). Dù các chi phí bán hàng và quản lý doanh nghiệp tăng mạnh, lãi gộp lớn giúp DCM báo lãi ròng 328 tỷ đồng, gấp 2.7 lần cùng kỳ.

Theo giải trình từ phía Công ty, đà tăng trưởng này chủ yếu đến từ việc doanh thu tăng trưởng nhanh hơn tốc độ tăng của giá vốn hàng bán.

Lũy kế 9 tháng, ông lớn phân bón đạt hơn 12.4 ngàn tỷ đồng doanh thu, tăng 35%; lãi ròng hơn 1.5 ngàn tỷ, tăng trưởng 45%. Thành quả này tương đương 89% mục tiêu doanh thu, và 200% kế hoạch lãi sau thuế được ĐHĐCĐ 2025 thông qua.

* Phân bón Cà Mau ước lãi gần 1.7 ngàn tỷ sau 9 tháng, chuẩn bị đổi tên Công ty

Tuy nhiên, cần lưu ý DCM vẫn thường xuyên đặt mục tiêu thấp rồi thực hiện vượt kế hoạch trong các năm trước. Tổng Giám đốc Văn Tiến Thanh chia sẻ tại đại hội việc đặt kế hoạch thận trọng là bức tranh kế hoạch tiếp nhận từ Tập đoàn mẹ (PVN). Mỗi năm, DCM phải xây dựng kịch bản dựa trên dự báo giá dầu, giá ure… để ra doanh thu, lợi nhuận như thế nào. Tuy nhiên, bối cảnh hàng năm và thực tiễn lại sai khác rất nhiều.

Nguồn: VietstockFinance

Tại thời điểm cuối tháng 9, tổng tài sản của DCM đạt 16.5 ngàn tỷ đồng, tăng 5% so với đầu năm, với hơn 13.5 ngàn tỷ là tài sản ngắn hạn (tăng 5%). Tiền mặt và tiền gửi giảm 23% vẫn còn tới gần 6.9 ngàn tỷ đồng, giúp DCM thu lãi tiền gửi 9 tháng hơn 236 tỷ đồng (tăng 10% so với cùng kỳ). Tồn kho tăng mạnh 56%, ghi nhận gần 4.6 ngàn tỷ đồng.

Phía nguồn vốn, tổng nợ phải trả tăng nhẹ lên hơn 5.95 ngàn tỷ, nhưng tổng dư nợ vay và nợ thuê tài chính (cả ngắn và dài hạn) đã tăng 48% so với đầu năm, lên gần 2 ngàn tỷ đồng, chủ yếu là tăng vay ngắn hạn.

Diễn biến gần nhất, DCM dự kiến tổ chức ĐHĐCĐ bất thường năm 2025 vào sáng 05/11 tại văn phòng đại diện ở TPHCM. Nội dung cuộc họp liên quan đến việc đổi tên Công ty từ "CTCP Phân bón Dầu khí Cà Mau" thành "CTCP - Tổng công ty Phân bón Dầu khí Cà Mau".

Doanh nghiệp cho biết việc đổi tên nhằm triển khai thực hiện chiến lược phát triển về tăng quy mô sản xuất kinh doanh, mở rộng chuỗi giá trị trong lĩnh vực nông nghiệp - phân bón. Ngoài ra, nhằm thể hiện tầm vóc, quy mô và mô hình hoạt động theo hướng công ty mẹ - con; nâng cao nhận diện thương hiệu; và phù hợp với chiến lược mở rộng hoạt động sản xuất kinh doanh, phát triển hệ sinh thái nông nghiệp, hóa chất và logistics.

Việc đổi tên cũng được kỳ vọng tạo thuận lợi cho các kế hoạch M&A, mở rộng thị phần và đẩy mạnh xuất khẩu trong tương lai.

Ngoài ra, Doanh nghiệp dự kiến trình thông qua việc sửa đổi, bổ sung về hợp đồng mua bán khí PM3 CAA và Lô 46 Cái Nước, với nội dung sửa đổi là PetroVietnam (PVN) chuyển giao toàn bộ quyền và nghĩa vụ của Bên bán khí cho PV GAS.

Châu An

FILI

株式、FX、コモディティ、先物、債券、ETF、仮想通貨などの金融資産を取引する際の損失のリスクは大きなものになる可能性があります。ブローカーに預け入れた資金が完全に失われる可能性があります。したがって、お客様の状況と財政的資源に照らして、そのような取引が適しているかどうかを慎重に検討していただく必要があります.

十分なデューデリジェンスを実施するか、ファイナンシャルアドバイザーに相談することなく、投資を検討するべきではありません。お客様の財務状況や投資ニーズを把握していないため、当社の ウェブコンテンツはお客様に適しない可能性があります。当社の財務情報には遅延があったり、不正確な情報が含まれている可能性があるため、取引や投資に関する決定については、お客様が全責任を負う必要があります。当社はお客様の資本の損失に対して責任を負いません。

ウェブサイトから許可を得ずに、ウェブサイトのグラフィック、テキスト、または商標をコピーすることはできません。このウェブサイトに組み込まれているコンテンツまたはデータの知的財産権は、そのプロバイダーおよび交換業者に帰属します。

ログインしていません

ログインしてさらに多くの機能にアクセス

FastBull プロ

まだ

購入

サインイン

サインアップ