Quotazioni

Notizia

Analisi

Utente

24/7

Calendario economico

Educazione

Dati

- Nome

- Ultimo

- Prec

Account di Segnale per Membri

Tutti gli Account di Segnale

Tutti i Contest

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)

Giappone PIL nominale rivisto su base trimestrale (Terzo trimestre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (CNH) (Novembre)

Cina, continente Importazioni su base annua (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni (Novembre)

Cina, continente Esportazioni (Novembre)A:--

F: --

P: --

Cina, continente Importazioni (CNH) (Novembre)

Cina, continente Importazioni (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Bilancia commerciale (CNH) (Novembre)

Cina, continente Bilancia commerciale (CNH) (Novembre)A:--

F: --

P: --

Cina, continente Esportazioni su base annua (USD) (Novembre)

Cina, continente Esportazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Cina, continente Importazioni su base annua (USD) (Novembre)

Cina, continente Importazioni su base annua (USD) (Novembre)A:--

F: --

P: --

Germania Produzione industriale su base mensile (SA) (Ottobre)

Germania Produzione industriale su base mensile (SA) (Ottobre)A:--

F: --

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)

Zona Euro Indice Sentix sulla fiducia degli investitori (Dicembre)A:--

F: --

P: --

Canada Indice di fiducia economica nazionale

Canada Indice di fiducia economica nazionaleA:--

F: --

P: --

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)

UK Vendite al dettaglio su base comparabile BRC su base annua (Novembre)A:--

F: --

P: --

UK Vendite al dettaglio complessive BRC su base annua (Novembre)

UK Vendite al dettaglio complessive BRC su base annua (Novembre)A:--

F: --

P: --

Australia Tasso chiave O/N (prestito).

Australia Tasso chiave O/N (prestito).A:--

F: --

P: --

Dichiarazione del tasso di interesse della RBA

Dichiarazione del tasso di interesse della RBA Conferenza stampa della RBA

Conferenza stampa della RBA Germania Esportazioni mese su mese (SA) (Ottobre)

Germania Esportazioni mese su mese (SA) (Ottobre)A:--

F: --

P: --

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)

Stati Uniti d'America Indice NFIB di ottimismo delle piccole imprese (SA) (Novembre)A:--

F: --

P: --

Messico Inflazione su 12 mesi (CPI) (Novembre)

Messico Inflazione su 12 mesi (CPI) (Novembre)A:--

F: --

P: --

Messico IPC core su base annua (Novembre)

Messico IPC core su base annua (Novembre)A:--

F: --

P: --

Messico PPI su base annua (Novembre)

Messico PPI su base annua (Novembre)A:--

F: --

P: --

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annua

Stati Uniti d'America Redbook settimanale Vendite commerciali al dettaglio su base annuaA:--

F: --

P: --

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)

Stati Uniti d'America JOLTS Offerte di lavoro (SA) (Ottobre)A:--

F: --

P: --

Cina, continente Offerta di moneta M1 su base annua (Novembre)

Cina, continente Offerta di moneta M1 su base annua (Novembre)--

F: --

P: --

Cina, continente M0 Offerta di moneta su base annua (Novembre)

Cina, continente M0 Offerta di moneta su base annua (Novembre)--

F: --

P: --

Cina, continente Offerta di moneta M2 su base annua (Novembre)

Cina, continente Offerta di moneta M2 su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per l'anno (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione di gas naturale per il prossimo anno (Dicembre)A:--

F: --

P: --

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)

Stati Uniti d'America Previsioni EIA sulla produzione del greggio a breve termine per il prossimo anno (Dicembre)A:--

F: --

P: --

Prospettive energetiche mensili a breve termine della VIA

Prospettive energetiche mensili a breve termine della VIA Stati Uniti d'America Media dell'asta di banconote a 10 anni. Prodotto

Stati Uniti d'America Media dell'asta di banconote a 10 anni. ProdottoA:--

F: --

P: --

Stati Uniti d'America Azioni settimanali di benzina API

Stati Uniti d'America Azioni settimanali di benzina API--

F: --

P: --

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio

Stati Uniti d'America Azioni settimanali API Cushing del petrolio greggio--

F: --

P: --

Stati Uniti d'America Azioni settimanali di petrolio greggio API

Stati Uniti d'America Azioni settimanali di petrolio greggio API--

F: --

P: --

Stati Uniti d'America Titoli settimanali API di petrolio raffinato

Stati Uniti d'America Titoli settimanali API di petrolio raffinato--

F: --

P: --

Corea del Sud Tasso di disoccupazione (SA) (Novembre)

Corea del Sud Tasso di disoccupazione (SA) (Novembre)--

F: --

P: --

Giappone Indice Reuters Tankan dei non produttori (Dicembre)

Giappone Indice Reuters Tankan dei non produttori (Dicembre)--

F: --

P: --

Giappone Indice Reuters dei produttori Tankan (Dicembre)

Giappone Indice Reuters dei produttori Tankan (Dicembre)--

F: --

P: --

Giappone PPI MoM (Novembre)

Giappone PPI MoM (Novembre)--

F: --

P: --

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base mensile (Novembre)

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base mensile (Novembre)--

F: --

P: --

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base annua (Novembre)

Giappone Indice dei prezzi delle materie prime aziendali nazionali su base annua (Novembre)--

F: --

P: --

Cina, continente IPC su base annua (Novembre)

Cina, continente IPC su base annua (Novembre)--

F: --

P: --

Cina, continente PPI su base annua (Novembre)

Cina, continente PPI su base annua (Novembre)--

F: --

P: --

Cina, continente IPC MoM (Novembre)

Cina, continente IPC MoM (Novembre)--

F: --

P: --

Indonesia Vendite al dettaglio su base annua (Ottobre)

Indonesia Vendite al dettaglio su base annua (Ottobre)--

F: --

P: --

Italia Produzione industriale su base annua (SA) (Ottobre)

Italia Produzione industriale su base annua (SA) (Ottobre)--

F: --

P: --

Italia Asta BOT 12 mesi Media Prodotto

Italia Asta BOT 12 mesi Media Prodotto--

F: --

P: --

Parla il governatore della BOE Bailey

Parla il governatore della BOE Bailey Parla la presidente della Bce Lagarde

Parla la presidente della Bce Lagarde Sud Africa Vendite al dettaglio su base annua (Ottobre)

Sud Africa Vendite al dettaglio su base annua (Ottobre)--

F: --

P: --

Brasile Indice di inflazione IPCA su base annua (Novembre)

Brasile Indice di inflazione IPCA su base annua (Novembre)--

F: --

P: --

Brasile IPC su base annua (Novembre)

Brasile IPC su base annua (Novembre)--

F: --

P: --

Stati Uniti d'America Indice di attività della richiesta di mutuo MBA WoW

Stati Uniti d'America Indice di attività della richiesta di mutuo MBA WoW--

F: --

P: --

Stati Uniti d'America Indice del costo del lavoro trimestrale (Terzo trimestre)

Stati Uniti d'America Indice del costo del lavoro trimestrale (Terzo trimestre)--

F: --

P: --

Canada Tasso obiettivo notturno

Canada Tasso obiettivo notturno--

F: --

P: --

Rapporto sulla politica monetaria della BOC

Rapporto sulla politica monetaria della BOC Stati Uniti d'America EIA Weekly Gasoline Stocks Variazione

Stati Uniti d'America EIA Weekly Gasoline Stocks Variazione--

F: --

P: --

Stati Uniti d'America Domanda grezza settimanale EIA prevista dalla produzione

Stati Uniti d'America Domanda grezza settimanale EIA prevista dalla produzione--

F: --

P: --

Stati Uniti d'America EIA Weekly Cushing, Oklahoma Crude Oil Variation

Stati Uniti d'America EIA Weekly Cushing, Oklahoma Crude Oil Variation--

F: --

P: --

Stati Uniti d'America EIA Weekly Greggio Stocks

Stati Uniti d'America EIA Weekly Greggio Stocks--

F: --

P: --

Stati Uniti d'America Modifiche settimanali delle importazioni di petrolio greggio dell'EIA

Stati Uniti d'America Modifiche settimanali delle importazioni di petrolio greggio dell'EIA--

F: --

P: --

Stati Uniti d'America Variazioni settimanali delle scorte di olio da riscaldamento EIA

Stati Uniti d'America Variazioni settimanali delle scorte di olio da riscaldamento EIA--

F: --

P: --

Nessun dato corrispondente

Grafico Gratis per sempre

Chiacchierata FAQ con gli esperti Filtro Calendario economico Dati StrumentiFastBull VIP CaratteristicheTendenza di mercato

Indicatori principali

Ultime opinioni

Ultime opinioni

Topic in tendenza

Autori popolare

Ultimi aggiornamenti

Etichetta bianca

API dati

Plug-in Web

Programma di affiliazione

Visualizza tutti i risultati della ricerca

Nessun dato

L'Ufficio statunitense di statistica del lavoro ha segnalato un aumento dello 0,3% dell'indice dei prezzi alla produzione per settembre 2025, con ripercussioni su vari settori economici.

L'Ufficio statunitense di statistica del lavoro ha segnalato un aumento dello 0,3% dell'indice dei prezzi alla produzione per settembre 2025, con ripercussioni su vari settori economici.

Con l'imminente riunione della Federal Reserve, questi dati sull'inflazione potrebbero influenzare le decisioni di politica monetaria nel contesto delle discussioni economiche in corso.

L'aumento dell'indice dei prezzi alla produzione di settembre è in linea con le previsioni economiche, riflettendo la continua pressione esercitata dall'aumento dei costi di energia e alimentari. Questi dati svolgono un ruolo cruciale nel definire la valutazione della Fed sull'andamento dell'inflazione. Nonostante l'aumento, l'indice dei prezzi alla produzione di base, escludendo alimentari ed energia, ha mostrato un incremento più contenuto del 2,9% su base annua, segnando un periodo di moderazione. Ciò potrebbe influenzare l'equilibrio della Fed tra la prevenzione dell'inflazione e la promozione della crescita.

Le reazioni del mercato sono state limitate, con l'indice SP 500 che ha registrato un andamento piatto prima dell'apertura del mercato. Non si sono osservati movimenti significativi sui mercati delle criptovalute, con Bitcoin ed Ethereum rimasti stabili. I funzionari della Federal Reserve non hanno ancora rilasciato dichiarazioni e la loro prossima riunione di dicembre è pronta a valutare questi dati insieme al prossimo indice PCE per potenziali aggiustamenti di politica monetaria.

L'indice dei prezzi alla produzione per la domanda finale è aumentato dello 0,3% a settembre, su base destagionalizzata. Negli ultimi 12 mesi, l'indice è aumentato del 2,7%.

Lo sapevi? Nel 2022, aumenti simili dell'indice dei prezzi alla produzione hanno portato a un aumento dei tassi di 75 punti base, causando un calo del Bitcoin di circa il 20% nella settimana successiva.

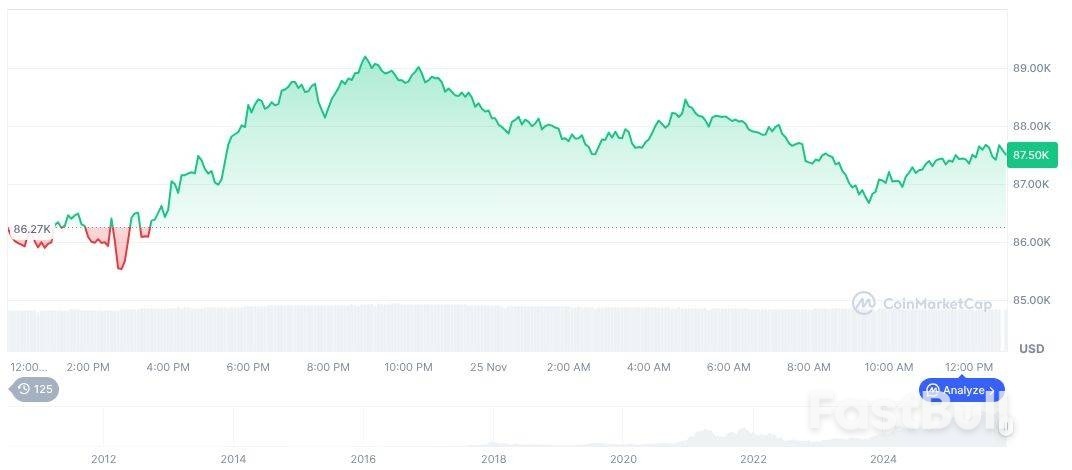

Attualmente, Bitcoin (BTC) ha un prezzo di 87.590,66 $, con una capitalizzazione di mercato di formatNumber(1747735553640, 2). La sua dominance è del 57,90% e il volume degli scambi è diminuito del 12,42% nelle ultime 24 ore. Il prezzo di BTC a 30 giorni è diminuito del 23,66%, mentre la sua offerta circolante si attesta a 19.953.446, come riportato da CoinMarketCap.

Bitcoin (BTC), grafico giornaliero, screenshot su CoinMarketCap alle 00:52 UTC del 26 novembre 2025. Fonte: CoinMarketCap

Bitcoin (BTC), grafico giornaliero, screenshot su CoinMarketCap alle 00:52 UTC del 26 novembre 2025. Fonte: CoinMarketCapIl team di ricerca di Coincu sottolinea che i dati sull'inflazione passati spesso prefigurano gli aggiustamenti dei tassi di interesse della Fed. Sebbene i mercati delle criptovalute rimangano stabili, variazioni significative dell'indice dei prezzi alla produzione (PPI) possono comunque innescare volatilità se seguite da un'azione inaspettata della Fed. Il settore continua a monitorare attentamente i futuri esiti normativi .

Il produttore di computer e stampanti HP ha annunciato il 25 novembre un ampio piano di ristrutturazione che eliminerà circa il 10 percento della sua forza lavoro a livello globale, mentre l'azienda si orienta verso l'intelligenza artificiale per aumentare l'efficienza.

Secondo l'ultimo rapporto sugli utili, il colosso della tecnologia prevede di ridurre il suo organico globale di un numero compreso tra 4.000 e 6.000 dipendenti per concentrarsi sull'adozione dell'intelligenza artificiale per aumentare l'innovazione e la soddisfazione del cliente.

La mossa di HP riflette una tendenza crescente nel settore tecnologico, in cui le aziende stanno investendo molto nello sviluppo dell'intelligenza artificiale, utilizzando al contempo la tecnologia per ridurre i costi operativi.

Negli ultimi due anni, importanti aziende tecnologiche, tra cui Google, Microsoft e Amazon, hanno annunciato tagli al personale, e molte di esse hanno sottolineato la necessità di riallocare le risorse, compresi i posti di lavoro, verso iniziative di intelligenza artificiale.

Gli analisti del settore affermano che l'automazione dell'intelligenza artificiale sta influenzando in modo particolare i ruoli nell'assistenza clienti, nella moderazione dei contenuti, nell'immissione dati e in alcune attività di programmazione informatica.

HP ha affermato che il suo piano sull'intelligenza artificiale mira a generare circa 1 miliardo di dollari di risparmi annuali entro la fine dell'anno fiscale 2028.

L'azienda ha lavorato per trasformare il proprio modello di business in risposta ai cambiamenti nella domanda nei mercati dei PC e della stampa.

Il CEO di HP, Enrique Lores, ha dichiarato al Wall Street Journal che l'azienda prevede di aumentare i prezzi dei suoi computer e di collaborare con nuovi fornitori per compensare i costi più elevati dell'elaborazione basata sull'intelligenza artificiale.

Nell'ultimo trimestre, HP ha registrato un utile di 795 milioni di dollari, rispetto ai 906 milioni di dollari dell'anno precedente.

I ricavi sono aumentati del 4,2% a 14,64 miliardi di dollari, superando le stime degli analisti, con le vendite di PC che hanno compensato il calo delle vendite di stampanti. AFP

Questo è stato un anno positivo per le azioni internazionali . In un'inversione di tendenza rispetto agli ultimi anni, l'Europa e molti mercati emergenti hanno sovraperformato le azioni statunitensi nel 2025. Il deprezzamento del dollaro USA ha amplificato i guadagni per gli investitori statunitensi con esposizione globale.

Quanta esposizione globale gli investitori statunitensi abbiano effettivamente nei loro portafogli è una questione aperta. Un prolungato periodo di forza per le azioni statunitensi ha portato a un calo della quota di mercato per i fondi azionari internazionali . Il boom dell'intelligenza artificiale è solo l'ultima tendenza tecnologica i cui benefici si sono riversati in modo sproporzionato sulle aziende statunitensi. Di conseguenza, la quota statunitense del valore del mercato azionario globale è aumentata di ben 20 punti percentuali dal 2010. Pur rappresentando circa un quarto dell'economia globale, le azioni statunitensi superano il 62% del valore del mercato azionario globale, come misurato dal peso statunitense del Morningstar Global Markets Index . Si tratta di uno squilibrio impressionante.

Con l'intelligenza artificiale che domina il dibattito sugli investimenti e contribuisce a forti guadagni per le azioni statunitensi nel 2025, vorrei condividere un estratto di una conversazione che ho avuto di recente con Mike Pyle di BlackRock per il podcast "The Long View" di Morningstar . Pyle parlava del potenziale di diversificazione derivante dall'assunzione di posizioni sia lunghe che corte sui titoli azionari di tutto il mondo. Ho contattato Pyle per conoscere la sua opinione sull'esposizione globale all'interno di un portafoglio.

Dan Lefkovitz: E volevo concentrarmi sull'aspetto globale di questa strategia. Ovviamente, gli investimenti azionari globali hanno dato i loro frutti quest'anno, ma tornando indietro di 10, 15 anni, il mercato statunitense è stato davvero il mercato in cui investire. Sono curioso di sapere cosa ne pensi in termini di allocazioni in azioni internazionali?

Mike Pyle: Direi che questo è uno di quei punti in cui la neutralità di mercato conta davvero molto. Quindi, sì, assolutamente sì, a un certo livello, la tendenza degli ultimi, non solo di un paio d'anni, degli ultimi 15 anni, è stata quella di sovrappesare gli Stati Uniti rispetto al resto del mondo. Ma questo è diverso dal dire che non c'è alfa in altri mercati nel mondo quando si va long e short in modo market-neutral. Quindi, gli investitori non sono esposti al beta del resto del mondo. Ma ciò a cui possono accedere sono informazioni sull'alfa che forniscono previsioni accurate sulle aziende che sovraperformeranno, sulle aziende che sottoperformeranno e generano rendimento dalla differenza tra questi due fattori. E, cosa importante, tornando al punto che stavo sottolineando prima, avere un set di opportunità di investimento più ampio, poter raggiungere i mercati globali, ma non solo quelli statunitensi, amplia la portata delle strategie che il team sistematico ha sviluppato nel tempo e amplia il numero di opportunità alfa disponibili per generare rendimento per i clienti, sempre in modo market-neutral. Quindi, assolutamente corretto, gli Stati Uniti hanno sovraperformato. Possiamo parlare delle prospettive. Ma questa strategia trae vantaggio dall'essere neutrale rispetto al mercato, ma capitalizzando al contempo sull'ampio numero di opportunità derivanti dall'investimento a livello globale, non solo negli Stati Uniti.

Lefkovitz: Bene, accetto la sua offerta di condividere le prospettive. Molti si chiedono se sia giunto il momento di aumentare le loro allocazioni internazionali.

Pyle: Il principale motore del mercato azionario statunitense dai minimi di aprile, proprio come negli ultimi due anni, una performance davvero solida, è rappresentato dalle esposizioni che consentono di accedere al tema della trasformazione dell'intelligenza artificiale, il mega trend della trasformazione dell'intelligenza artificiale. E, cosa importante, questo si collega a un contesto macroeconomico più incerto e instabile. Per certi versi, riteniamo che la diversificazione non sia meno importante che mai. Ma diversificare, non solo a livello geografico, ma anche in base a mega trend come la trasformazione dell'intelligenza artificiale, è fondamentale per costruire portafogli che generino i risultati desiderati dagli investitori.

Cosa significa? In sintesi, significa che continuare a essere esposti al mercato azionario statunitense, poiché il mercato azionario statunitense offre un'esposizione a questo tema di fondo della trasformazione dell'intelligenza artificiale che nessun altro mercato azionario a livello globale può offrire, deve comunque essere un elemento fondamentale dei portafogli. Ma ancora una volta, che si tratti di diversificazione geografica o tematica, assicurarsi di ponderare attentamente la quota di investimenti negli Stati Uniti e la quota di intelligenza artificiale desiderata è una questione molto importante. E creare un equilibrio su questo fronte sarà il modo giusto di pensare alla costruzione di un portafoglio in grado di generare rendimento, ma anche resilienza.

Lefkovitz: E la diversificazione valutaria? Prima nella nostra conversazione hai accennato all'indebolimento del dollaro. Ritieni che sia importante per gli investitori diversificare la propria esposizione valutaria?

Pyle: Credo che questo sia un punto particolarmente importante per gli investitori globali e un argomento di cui parlo regolarmente quando mi trovo all'estero, che sia in Europa, in Canada o in Asia. Negli ultimi due anni, diversi investitori a livello globale hanno permesso ai loro coefficienti di copertura di scendere considerevolmente, a causa della sovraperformance degli Stati Uniti. Quindi, sempre più spesso, hanno assunto un'esposizione azionaria statunitense, un'esposizione agli asset statunitensi in generale, senza copertura. E quest'anno, questa è stata una situazione difficile. Anche se il dollaro statunitense è salito di poco più del 13%, il dollaro è sceso di poco più del 10%. Quindi, quest'anno, l'esperienza di un investitore europeo, ad esempio, con queste esposizioni statunitensi, non è stata delle più favorevoli. Quindi penso che ciò che sta spingendo gli investitori a chiedersi non è: è la fine del dollaro? Non: abbandonerò il dollaro? Ma forse voglio allontanarmi dal livello esteso di esposizioni non coperte che avevo verso gli Stati Uniti per tornare a qualcosa che sembra più storicamente normale in termini di rapporto di copertura, quell'equilibrio tra l'esposizione agli Stati Uniti e la copertura di parte della valuta?

Secondo un nuovo rapporto mensile pubblicato mercoledì, i prezzi al consumo in Australia sono aumentati a un ritmo più rapido del previsto a ottobre, suggerendo una ripresa dell'inflazione che ha rafforzato le stime secondo cui l'attuale ciclo di allentamento della politica monetaria potrebbe essere giunto al termine.

Il dollaro australiano è salito dello 0,2% a 0,6480 dollari, mentre i future sui titoli di Stato a tre anni sono crollati di 7 tick a 96,17. Gli investitori hanno ridotto le scommesse su un possibile ultimo taglio dei tassi da parte della Reserve Bank of Australia a maggio del prossimo anno, portandolo al 27%, dal precedente 40%.

I dati dell'Australian Bureau of Statistics hanno mostrato che l'indice mensile dei prezzi al consumo (CPI) è aumentato del 3,8% a ottobre rispetto all'anno precedente, rispetto al 3,6% di settembre e al di sopra delle previsioni medie del 3,6%.

La media troncata dell'inflazione di fondo si è attestata al 3,3% annuo a ottobre, in aumento rispetto al 3,2% di settembre, anche in questo caso non andando nella direzione auspicata dalla RBA.

Questo è il primo rapporto mensile completo sull'indice dei prezzi al consumo (CPI) pubblicato dall'ABS, che sostituisce le vecchie serie mensili parziali. Tuttavia, la RBA ha affermato di preferire ancora le serie trimestrali per una migliore valutazione dell'andamento dell'inflazione, dato che i nuovi dati possono essere volatili.

L'inflazione complessiva è salita al 3,2% nell'ultimo trimestre, tornando al di sopra della fascia obiettivo del 2-3%, alimentando i timori che la politica monetaria non possa essere restrittiva dopo i tre tagli dei tassi quest'anno. I mutui immobiliari sono aumentati e il clima dei consumatori è tornato ottimista per la prima volta in quattro anni.

I dettagli del rapporto hanno evidenziato una forte pressione sui prezzi nel settore dei servizi, che il mese scorso ha registrato un tasso annuo del 3,9%, in aumento rispetto al 3,5% di settembre.

L'inflazione del mercato immobiliare è salita al 5,9% nei 12 mesi fino a ottobre, rispetto al 5,7% precedente.

Mercoledì la banca centrale della Nuova Zelanda ha tagliato il suo tasso di riferimento ufficiale di 25 punti base al 2,25%, il livello più basso da metà 2022, mentre i responsabili politici hanno intensificato i loro sforzi per rilanciare un'economia in difficoltà e mitigare le difficoltà globali.

La decisione è in linea con un sondaggio Reuters in cui tutti i 36 economisti intervistati, tranne quattro, prevedevano che la Reserve Bank of New Zealand avrebbe tagliato il tasso di interesse di un quarto di punto.

La banca centrale, che ha sorpreso i mercati tagliando i tassi di 50 punti base, più del previsto, a ottobre, ha attuato un allentamento pari a 325 punti base da agosto 2024 per sostenere un'economia che si è contratta in tre degli ultimi cinque trimestri.

Punti chiave:

Gli operatori USD/JPY si preparano per una sessione cruciale a metà settimana, mercoledì 26 novembre, mentre i mercati adeguano le scommesse sulle posizioni di politica monetaria della BoJ e della Fed.

I primi aggiornamenti sui negoziati salariali annuali in Giappone per il 2026 suggeriscono un altro sostanziale aumento salariale, a supporto di un aumento dei tassi della BoJ a dicembre. Il governatore della BoJ, Kazuo Ueda, ha recentemente sottolineato l'importanza dei negoziati salariali annuali, comunemente noti come Shunto. Ha affermato che saranno necessari ulteriori dati sui negoziati salariali per valutare se i dazi statunitensi costringeranno le aziende a limitare gli aumenti salariali.

Nel frattempo, i dati economici statunitensi e i membri del FOMC hanno alimentato le speculazioni su un taglio dei tassi della Fed a dicembre, segnalando un potenziale restringimento dei differenziali di tasso tra Stati Uniti e Giappone e favorendo lo yen. La divergenza delle politiche monetarie potrebbe alterare in modo sostanziale la recente traiettoria rialzista dell'USD/JPY, ponendo maggiore enfasi sui dati in arrivo.

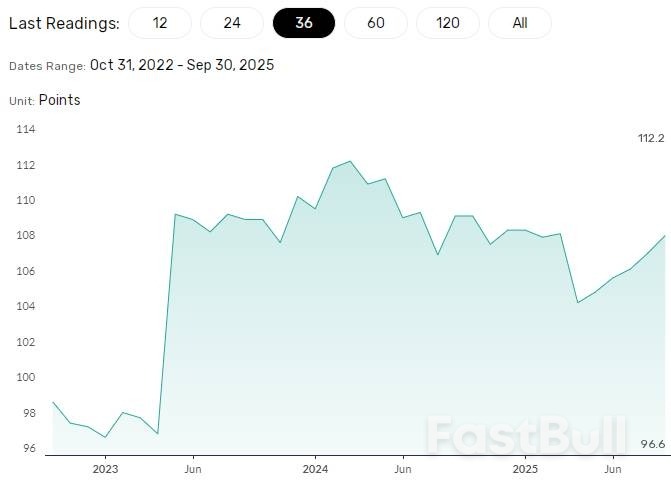

Mercoledì 26 novembre, l'indice Leading Economic Index (LEI) del Giappone fornirà informazioni sul sentiment di imprese e consumatori alla fine del terzo trimestre. Gli economisti prevedono che l'LEI salirà da 107,0 di agosto a 108,0 di settembre.

Un valore LEI più elevato potrebbe indicare un aumento degli investimenti delle imprese e dei salari, in linea con gli aggiornamenti delle trattative salariali. Fondamentalmente, salari più elevati potrebbero aumentare il potere d'acquisto delle famiglie, portando a una maggiore spesa e a un aumento dell'inflazione trainata dalla domanda. Inoltre, il miglioramento del sentiment dei consumatori potrebbe anche tradursi in una ripresa dei consumi privati.

Per contestualizzare, l'indice LEI è sceso a 104,2 ad aprile, il livello più basso degli ultimi due anni, prima di risalire leggermente. L'andamento dell'indice LEI riflette gli sviluppi commerciali. Questi trend suggeriscono una ripresa a settembre, dato che gli Stati Uniti hanno ridotto i dazi sui beni giapponesi al 15% a settembre. Anche l'indebolimento dello yen potrebbe migliorare il sentiment, dato che la forza del cambio USD/JPY compenserebbe l'effetto dei dazi sui margini di profitto delle aziende.

FX Empire – Indice economico leader del Giappone

FX Empire – Indice economico leader del GiapponeCon l'attenzione della BoJ su salari e inflazione, un miglioramento del sentiment sosterrebbe un percorso più aggressivo dei tassi da parte della BoJ e uno yen più forte. In particolare, il cambio USD/JPY è sceso brevemente sotto quota 156 questa settimana. Gli operatori hanno reagito agli aggiornamenti sui negoziati salariali in Giappone e ai dati economici statunitensi più deboli.

USDJPY – Grafico giornaliero – 261125 – Stimolo fiscale e Fed accomodante

USDJPY – Grafico giornaliero – 261125 – Stimolo fiscale e Fed accomodanteMentre aumentano le scommesse su un aumento dei tassi della BoJ a dicembre, i dati sull'occupazione negli Stati Uniti potrebbero dare impulso alle scommesse su un taglio dei tassi della Fed a dicembre, con il rischio di un brusco calo del cambio USD/JPY.

Gli economisti prevedono che le richieste iniziali di sussidi di disoccupazione saliranno da 220.000 (settimana conclusasi il 15 novembre) a 227.000 (settimana conclusasi il 22 novembre). Un aumento superiore alle aspettative potrebbe rafforzare le scommesse su un taglio dei tassi a dicembre, incidendo sulla domanda di dollari USA. Un potenziale restringimento dei differenziali di interesse tra Stati Uniti e Giappone potrebbe spingere il cambio USD/JPY verso quota 155.

Per contestualizzare, l'ADP ha riportato un calo medio dell'occupazione di 13.500 unità in 4 settimane, segnalando un raffreddamento del mercato del lavoro. Un terzo calo consecutivo della media a 4 settimane ha fatto scendere il cambio USD/JPY, evidenziando la probabile risposta della coppia all'aumento delle richieste di sussidio di disoccupazione.

Oltre ai dati, gli operatori dovrebbero monitorare i discorsi dei membri del FOMC. La reazione ai dati economici statunitensi e le opinioni sulla tempistica del taglio dei tassi influenzeranno l'andamento del cambio USD/JPY. Le crescenti richieste di un taglio a dicembre potrebbero accelerare il calo della coppia verso quota 150.

USDJPY – Grafico giornaliero – 261125

USDJPY – Grafico giornaliero – 261125Leggi le previsioni complete USD/JPY , comprese le impostazioni dei grafici e le idee di trading.

Principali fattori trainanti del mercato da tenere d'occhio oggi:

L'inflazione di fondo australiana è risultata più forte del previsto a ottobre, il che suggerisce che la Reserve Bank rimarrà in disparte nel tentativo di valutare se l'economia stia andando oltre il suo limite di velocità.

La valuta ha guadagnato terreno grazie all'attento monitoraggio dell'indicatore medio troncato dei prezzi al consumo, che elimina le voci volatili, in rialzo del 3,3% rispetto all'anno precedente, secondo i dati pubblicati mercoledì dall'Australian Bureau of Statistics. Questo dato è superiore al limite massimo della fascia obiettivo della RBA e si confronta con un aumento previsto del 3%.

Il dato principale è stato del 3,8%, superando anche l'aumento previsto del 3,6%.

Il dollaro australiano è avanzato dello 0,2% e il rendimento dei titoli di Stato triennali sensibili alla politica monetaria è salito di 6 punti base. I mercati monetari prevedono scarse possibilità che la RBA tagli i tassi il prossimo anno, mentre gli economisti prevedono generalmente una riduzione intorno alla metà del 2026. Goldman Sachs Group Inc. e Commonwealth Bank of Australia sono tra le poche banche che ritengono che il ciclo di allentamento monetario sia terminato.

I dati supportano la valutazione della RBA secondo cui i suoi sforzi per contenere l'inflazione di fondo hanno incontrato un vuoto d'aria in un momento in cui l'economia mostra segnali di ripresa. La banca centrale mira a mantenere l'inflazione intorno al punto medio del suo intervallo del 2-3%.

Si tratta della prima pubblicazione dei dati mensili sull'inflazione, che sostituisce il precedente indicatore CPI mensile parziale. Tuttavia, il rapporto trimestrale sull'inflazione è destinato a rimanere la lettura chiave per i decisori politici finché non saranno certi che eventuali bug nella nuova pubblicazione mensile siano stati risolti.

Etichetta bianca

API dati

Plug-in Web

Creatore di poster

Programma di affiliazione

Il trading di strumenti finanziari come azioni, valute, materie prime, futures, obbligazioni, fondi o criptovalute è un'attività ad alto rischio, che include la perdita parziale o totale dell'importo dell'investimento, pertanto il trading non è adatto a tutti gli investitori.

Quando prendi qualsiasi decisione finanziaria, dovresti condurre la tua due diligence, usare il tuo giudizio e consultare consulenti qualificati. Il contenuto di questo sito Web non è rivolto a te, né prendiamo in considerazione la tua situazione finanziaria o le tue esigenze. Le informazioni contenute in questo sito Web non sono necessariamente fornite in tempo reale, né sono necessariamente accurate. I prezzi forniti su questo sito possono essere forniti dai market maker anziché dalle borse. Qualsiasi decisione commerciale o altra decisione finanziaria presa è di esclusiva responsabilità dell'utente e non è possibile fare affidamento su alcuna informazione fornita tramite il sito Web. Non forniamo alcuna garanzia rispetto a qualsiasi informazione sul sito Web e non siamo responsabili per eventuali perdite commerciali che potrebbero derivare dall'uso di qualsiasi informazione sul sito Web.

L'uso, la memorizzazione, la riproduzione, la visualizzazione, la modifica, la diffusione o la distribuzione dei dati contenuti in questo sito web sono vietati senza il consenso scritto di questo sito web. I fornitori e gli scambi che forniscono i dati contenuti in questo sito Web mantengono tutti i loro diritti di proprietà intellettuale.

Accesso non effettuato

Accedi per accedere a più funzionalità

Membro FastBull

Non ancora

Acquistare

Login

Registrati