Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

Semua Kontes

Kanada Jumlah Tenaga Kerja Permanen (Penyesuaian Per Kuartal) (Nov)

Kanada Jumlah Tenaga Kerja Permanen (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Kanada Partisipasi Ketenagakerjaan (Penyesuaian Per Kuartal) (Nov)

Kanada Partisipasi Ketenagakerjaan (Penyesuaian Per Kuartal) (Nov)S:--

P: --

S: --

Amerika Serikat Indeks Harga Komoditas PCE MoM (Sep)

Amerika Serikat Indeks Harga Komoditas PCE MoM (Sep)S:--

P: --

S: --

Amerika Serikat Pendapatan Pribadi MoM (Sep)

Amerika Serikat Pendapatan Pribadi MoM (Sep)S:--

P: --

S: --

Amerika Serikat Indeks Harga PCE Inti MoM (Sep)

Amerika Serikat Indeks Harga PCE Inti MoM (Sep)S:--

P: --

S: --

Amerika Serikat Indeks Harga Komoditas PCE YoY (Penyesuaian Per Kuartal) (Sep)

Amerika Serikat Indeks Harga Komoditas PCE YoY (Penyesuaian Per Kuartal) (Sep)S:--

P: --

S: --

Amerika Serikat Indeks Harga PCE Inti YoY (Sep)

Amerika Serikat Indeks Harga PCE Inti YoY (Sep)S:--

P: --

S: --

Amerika Serikat Pengeluaran Pribadi MoM (Penyesuaian Per Kuartal) (Sep)

Amerika Serikat Pengeluaran Pribadi MoM (Penyesuaian Per Kuartal) (Sep)S:--

P: --

Amerika Serikat Ekspektasi Inflasi 5-10-Tahun (Des)

Amerika Serikat Ekspektasi Inflasi 5-10-Tahun (Des)S:--

P: --

S: --

Amerika Serikat Pengeluaran Konsumsi Pribadi Riil MoM (Sep)

Amerika Serikat Pengeluaran Konsumsi Pribadi Riil MoM (Sep)S:--

P: --

Amerika Serikat Total Pengeboran Mingguan

Amerika Serikat Total Pengeboran MingguanS:--

P: --

S: --

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil Mingguan

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil MingguanS:--

P: --

S: --

Amerika Serikat Pinjaman Konsumsi (Penyesuaian Per Kuartal) (Okt)

Amerika Serikat Pinjaman Konsumsi (Penyesuaian Per Kuartal) (Okt)S:--

P: --

China, Daratan Cadangan Devisa (Nov)

China, Daratan Cadangan Devisa (Nov)S:--

P: --

S: --

Jepang Akun Perdagangan (Okt)

Jepang Akun Perdagangan (Okt)S:--

P: --

S: --

Jepang Revisi PDB Nominal QoQ (kuartal 3)

Jepang Revisi PDB Nominal QoQ (kuartal 3)S:--

P: --

S: --

China, Daratan Nilai Impor YoY (CNY) (Nov)

China, Daratan Nilai Impor YoY (CNY) (Nov)S:--

P: --

S: --

China, Daratan Ekspor (Nov)

China, Daratan Ekspor (Nov)S:--

P: --

S: --

China, Daratan Nilai Impor (CNY) (Nov)

China, Daratan Nilai Impor (CNY) (Nov)S:--

P: --

S: --

China, Daratan Akun Perdagangan (CNY) (Nov)

China, Daratan Akun Perdagangan (CNY) (Nov)S:--

P: --

S: --

China, Daratan Nilai Ekspor YoY (USD) (Nov)

China, Daratan Nilai Ekspor YoY (USD) (Nov)S:--

P: --

S: --

China, Daratan Nilai Impor YoY (USD) (Nov)

China, Daratan Nilai Impor YoY (USD) (Nov)S:--

P: --

S: --

Jerman Output Industri MoM (Penyesuaian Per Kuartal) (Okt)

Jerman Output Industri MoM (Penyesuaian Per Kuartal) (Okt)S:--

P: --

Zona Euro Indeks Keyakinan Investor Sentrix (Des)

Zona Euro Indeks Keyakinan Investor Sentrix (Des)S:--

P: --

S: --

Kanada Indeks Keyakinan Ekonomi Nasional

Kanada Indeks Keyakinan Ekonomi NasionalS:--

P: --

S: --

U.K. Tingkat Penjualan Ritel Sejenis BRC YoY (Nov)

U.K. Tingkat Penjualan Ritel Sejenis BRC YoY (Nov)S:--

P: --

S: --

U.K. Total Penjualan Ritel BRC YoY (Nov)

U.K. Total Penjualan Ritel BRC YoY (Nov)S:--

P: --

S: --

Australia Bunga Pinjaman Semalam

Australia Bunga Pinjaman SemalamS:--

P: --

S: --

Pernyataan Suku Bunga RBA

Pernyataan Suku Bunga RBA Konferensi Pers RBA

Konferensi Pers RBA Jerman Ekspor MoM (SA) (Okt)

Jerman Ekspor MoM (SA) (Okt)--

P: --

S: --

Amerika Serikat Indeks Kepercayaan Industri Kecil NFIB (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Indeks Kepercayaan Industri Kecil NFIB (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Meksiko Inflasi 12 Bulan (CPI) (Nov)

Meksiko Inflasi 12 Bulan (CPI) (Nov)--

P: --

S: --

Meksiko IHK Inti YoY (Nov)

Meksiko IHK Inti YoY (Nov)--

P: --

S: --

Meksiko Indeks Harga Produsen (IHP) YoY (Nov)

Meksiko Indeks Harga Produsen (IHP) YoY (Nov)--

P: --

S: --

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY--

P: --

S: --

Amerika Serikat Tingkat Lowongan Pekerjaan - JOLTS (Penyesuaian Per Kuartal) (Okt)

Amerika Serikat Tingkat Lowongan Pekerjaan - JOLTS (Penyesuaian Per Kuartal) (Okt)--

P: --

S: --

China, Daratan Uang Beredar M1 YoY (Nov)

China, Daratan Uang Beredar M1 YoY (Nov)--

P: --

S: --

China, Daratan Uang Beredar M0 YoY (Nov)

China, Daratan Uang Beredar M0 YoY (Nov)--

P: --

S: --

China, Daratan Uang Beredar M2 YoY (Nov)

China, Daratan Uang Beredar M2 YoY (Nov)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Tsb. (Des)

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Tsb. (Des)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Gas Alam EIA Tahun Depan (Des)

Amerika Serikat Perkiraan Produksi Gas Alam EIA Tahun Depan (Des)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Depan (Des)

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Depan (Des)--

P: --

S: --

Prospek Energi Jangka Pendek Bulanan EIA

Prospek Energi Jangka Pendek Bulanan EIA Amerika Serikat Stok Bensin API Mingguan

Amerika Serikat Stok Bensin API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah API Mingguan

Amerika Serikat Stok Minyak Mentah API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Olahan API Mingguan

Amerika Serikat Stok Minyak Olahan API Mingguan--

P: --

S: --

Korea Selatan Tingkat Pengangguran (Penyesuaian Per Kuartal) (Nov)

Korea Selatan Tingkat Pengangguran (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Jepang Indeks Difusi Non-Manufaktur Reuters Tanken (Des)

Jepang Indeks Difusi Non-Manufaktur Reuters Tanken (Des)--

P: --

S: --

Jepang Indeks Difusi Manufaktur Reuters Tanken (Des)

Jepang Indeks Difusi Manufaktur Reuters Tanken (Des)--

P: --

S: --

Jepang Indeks Harga Produk Domestik MoM (Nov)

Jepang Indeks Harga Produk Domestik MoM (Nov)--

P: --

S: --

Jepang Indeks Harga Produk Domestik YoY (Nov)

Jepang Indeks Harga Produk Domestik YoY (Nov)--

P: --

S: --

China, Daratan Indeks Harga Produsen (IHP) YoY (Nov)

China, Daratan Indeks Harga Produsen (IHP) YoY (Nov)--

P: --

S: --

China, Daratan IHK MoM (Nov)

China, Daratan IHK MoM (Nov)--

P: --

S: --

Italia Output Industri YoY (Penyesuaian Per Kuartal) (Okt)

Italia Output Industri YoY (Penyesuaian Per Kuartal) (Okt)--

P: --

S: --

Pidato Gubernur BOE Bailey

Pidato Gubernur BOE Bailey Presiden ECB Lagarde Berbicara

Presiden ECB Lagarde Berbicara Brazil Indeks Inflasi IPCA YoY (Nov)

Brazil Indeks Inflasi IPCA YoY (Nov)--

P: --

S: --

Amerika Serikat Indeks Biaya Tenaga Kerja QoQ (kuartal 3)

Amerika Serikat Indeks Biaya Tenaga Kerja QoQ (kuartal 3)--

P: --

S: --

Kanada Target Bunga Semalam

Kanada Target Bunga Semalam--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

Một số cổ phiếu cần quan tâm ngày 18/11

Những phân tích và khuyến nghị của các công ty chứng khoán chỉ mang tính chất tham khảo

Công ty chứng khoán vừa đưa ra khuyến nghị một số mã cổ phiếu cần quan tâm cho phiên giao dịch hôm nay 18/11.

Khuyến nghị khả quan đối với cổ phiếu SIP

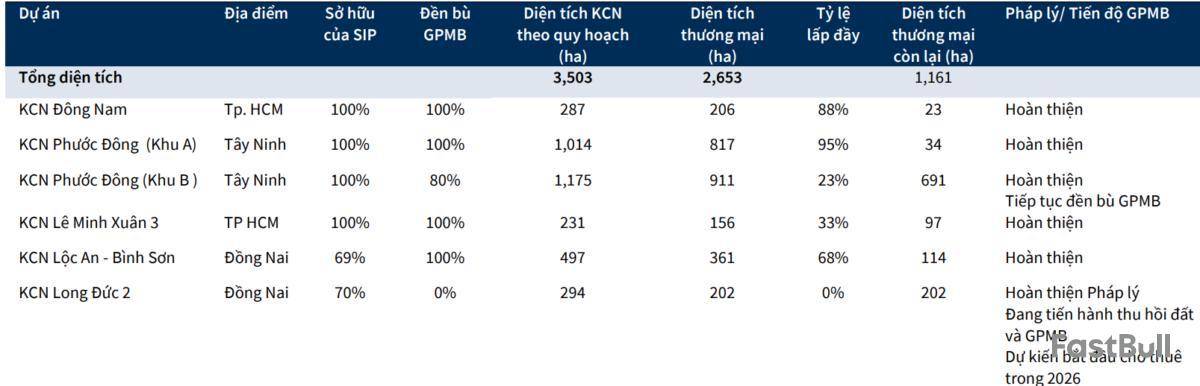

CTCP Đầu tư Sài Gòn VRG (SIP) là một trong những doanh nghiệp có quỹ đất KCN lớn nhất tại miền Nam với 3.205 ha đất khu công nghiệp đang khai thác, trong đó tổng diện tích đất thương phẩm là 2.450 ha và diện tích cho thuê còn lại có thể khai thác là 1.061 ha tại Tây Ninh, Tp. HCM và Đồng Nai. SIP là một trong những nhà phát triển KCN được hưởng lợi lớn từ việc đẩy mạnh phát triển hạ tầng tại khu vực miền Nam như Cao tốc Tp. HCM – Mộc Bài (KCN Phước Đông); Đường Vành đai 3 (KCN Lê Minh Xuân 3, Đông Nam); Mở rộng cao tốc Tp. HCM – Long Thành – Dầu Giây (KCN Lộc An – Bình Sơn, Long Đức 2).

Giá trị hợp đồng các quỹ đất còn lại là rất lớn, ước tính 39.707 tỷ đồng. Cùng với KCN Phước Đông, SIP còn đang phát triển KCN Lê Minh Xuân 3 (còn 125,1 ha thương phẩm); Đông Nam (24,3 ha) và KCN Lộc An - Bình Sơn (còn 133 ha). Các khu công nghiệp đều có vị trí tại các tỉnh tập trung lượng lớn vốn FDI tại miền Nam, tạo cho SIP cơ hội đón dòng vốn và tăng trưởng trong dài hạn. Công ty Chứng khoán Bảo Việt (BVSC) ước tính tổng giá trị hợp đồng tới từ các KCN đang hoạt động của SIP là 39.707 tỷ đồng. Trong 2025, chúng tôi dự phóng SIP sẽ bàn giao 39,9 ha đất KCN đem lại giá trị hợp đồng 1.754 tỷ đồng và đóng góp vào doanh thu 46 tỷ đồng.

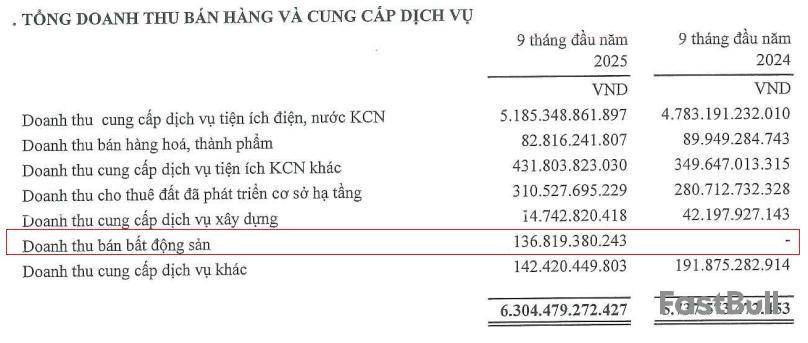

Tăng cường đầu tư vào nhà kho, nhà xưởng giúp đa dạng hóa nguồn thu, tối ưu vận hành cho khách thuê. Trong cơ cấu doanh thu thuần của SIP, doanh thu cung cấp tiện ích điện nước luôn chiếm trên 85% tổng doanh thu công ty mẹ, 75% tổng doanh thu hợp nhất và luôn duy trì ổn định với tỷ trọng đóng góp doanh thu lớn nhất qua các năm. Hiện tại, SIP tích cực tham gia mảng điện mặt trời áp mái và tăng cường đầu tư vào nhà kho, nhà xưởng giúp đa dạng hóa nguồn thu, tối ưu vận hành cho khách thuê. SIP hiện có 342.649 m2 nhà xưởng cho thuê với tỷ lệ lấp đầy trung bình 95,13%; cùng với 41.307 kWp điện mặt trời tại các KCN đã đóng điện. Dự kiến, trong 2025, mảng kinh doanh tiện ích điện nước sẽ đem lại cho SIP 6.880 tỷ đồng (+5,1% so với cùng kỳ năm trước).

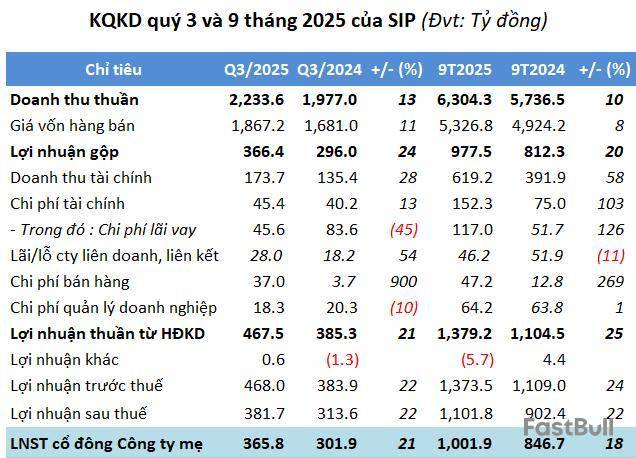

Dự báo KQKD 2025 tăng trưởng ổn định do phương pháp ghi nhận doanh thu Khu công nghiệp phân bổ đều hết thời gian hoạt động còn lại. BVSC dự phóng doanh thu và LNST-CĐTS của SIP lần lượt là 8.340 tỷ đồng (+6,9% so với cùng kỳ năm trước) và 1.315 tỷ đồng (+12,4% so với cùng kỳ năm trước) tới từ bàn giao 39,9 ha đất KCN và giả định giá chào thuê tại các KCN của SIP không tăng trong 2025; và hoạt động kinh doanh tiện ích các KCN tăng trưởng ổn định cùng với tỷ lệ lấp đầy tại các KCN.

BVSC nhận thấy tiềm năng trung và dài hạn của SIP đến từ quỹ đất lớn còn lại từ các khu công nghiệp tại các vị trí thuận lợi, giá chào thuê hợp lý cũng như diện tích thương phẩm sẵn sàng cho thuê lớn. Các quỹ đất này sẽ mang đến dòng tiền thu lớn và đều cho công ty. Điều này sẽ mở ra những cơ hội phát triển lớn hơn cho SIP nếu doanh nghiệp có những định hướng mạnh mẽ trong dài hạn. Với các điểm nhấn trên, BVSC khuyến nghị OUTPERFORM đối với cổ phiếu SIP với mức giá hợp lý là 76.400 đồng/cổ phiếu; tương đương +26,3% so với giá đóng cửa ngày 17/11.

Khuyến nghị mua dành cho cổ phiếu POW

Công ty Chứng khoán BIDV (BSC) điều chỉnh tăng 6% giá mục tiêu của cổ phiếu Tổng công ty Điện lực Dầu khí Việt Nam - CTCP (POW) từ mức 17.700 đồng/cổ phiếu lên mức 18.800 đồng/ cổ phiếu so với báo cáo trước chủ yếu do điều chỉnh tăng hiệu quả hoạt động của hai nhà máy điện NT3 và NT4.

Hiệu suất của cổ phiếu POW tính từ đầu năm 2025 đến nay chỉ đạt 25% YTD trong khi lợi nhuận cốt lõi 9 tháng vượt kế hoạch lẫn dự phóng và tiềm năng tăng trưởng lợi nhuận cốt lõi 2026 đến 23% so với năm trước.

Triển vọng kinh doanh 2026: Tỷ lệ Qc trung bình của các nhà máy POW dự kiến tăng từ 74% (2024) lên khoảng 93% (2025-2026), giúp biên gộp cải thiện từ 6,6% lên 11–12%; Tỷ lệ Qc của nhà máy NT3 và NT4 được điều chỉnh tăng từ 65% lên mức 75%, phù hợp với định hướng phát triển điện khí LNG của chính phủ; Giá nhiên liệu tiếp đà suy giảm giúp nhóm nhiệt điện tăng khả năng huy động; Tiêu thụ điện tăng tốc trở lại trong tháng 9 và tháng 10 và kỳ vọng duy trì xu hướng này trong năm 2026 với định hướng tăng trưởng GDP 10%/năm đến năm 2030 của chính phủ.

Lịch chốt quyền trả cổ tức bằng tiền của 6 DN cuối tháng 11

6 doanh nghiệp sắp chi trả cổ tức cuối tháng 11

SIP – tạm ứng 10% (1.000 đồng/cp), đăng ký 20/11, thanh toán 18/12.

PMW – đợt 2 năm 2025: 10% (1.000 đồng/cp), đăng ký 21/11, thanh toán 10/12.

CMW – năm 2024: 6,63% (663 đồng/cp), đăng ký 24/11, thanh toán 5/12.

PMC – đợt 1 năm 2025: 10% (1.000 đồng/cp), đăng ký 24/11, thanh toán 8/12.

PMJ – năm 2024: 10,5% (1.050 đồng/cp), đăng ký 28/11, thanh toán 15/12.

SPM – năm 2024: 5% (500 đồng/cp), đăng ký 3/12, thanh toán 17/12.

Nguoiquansat.vn

CTCP Đầu tư Sài Gòn VRG vừa thông báo về đợt tạm ứng cổ tức tiền mặt đầu tiên cho năm 2025 với tỷ lệ 10%, tương ứng 1,000 đồng/cp.

Ngày giao dịch không hưởng quyền là 19/11 và thanh toán vào 18/12.

Với trên 242 triệu cp đang lưu hành, nhà phát triển khu công nghiệp cần chi trên 242 tỷ đồng cho đợt chia cổ tức lần này.

Năm 2025, SIP đặt kế hoạch thận trọng với doanh thu hợp nhất gần 5.7 ngàn tỷ đồng và lợi nhuận sau thuế 833 tỷ đồng, giảm 33% và 35% so với kết quả năm trước. Theo đó, Công ty đã vượt các chỉ tiêu đề ra lần lượt 11% với doanh thu và 32% với lợi nhuận sau 9 tháng.

Vế kế hoạch cổ tức, SIP không ấn định cụ thể mức phân phối cho năm 2025, thay vào đó đề ra mức chia tối thiểu là 10%. Năm 2024, Doanh nghiệp lên kế hoạch cổ tức ở mức 10% nhưng thực tế chia đến 17% cho các cổ đông bằng tiền mặt.

Trên sàn chứng khoán, cổ phiếu SIP đến nay vẫn chưa gượng dậy sau cú sốc thuế quan đối ứng khởi xướng bởi chính quyền Mỹ vào tháng 4/2025, khi triển vọng của ngành bất động sản công nghiệp bị giáng đòn mạnh. Tính đến kết phiên 13/11, thị giá mã này vẫn thấp hơn gần 19% so với đầu năm, trong khi VN-Index hồi phục và đi lên 29%.

Thừa Vân

FILI - 15:58:00 13/11/2025

Quý 3/2025, CTCP Đầu tư Sài Gòn VRG ghi nhận doanh thu thuần gần 2,234 tỷ đồng, lãi ròng gần 366 tỷ đồng, tăng lần lượt 13% và 21% so với cùng kỳ.

SIP cho biết nhờ doanh thu cung cấp dịch vụ tiện ích điện, nước và doanh thu bán bất động sản trong kỳ tăng trưởng ổn định, giúp lợi nhuận tăng.

Lũy kế 9 tháng, doanh thu thuần hơn 6,304 tỷ đồng, tăng 10%. Trong đó, chiếm tới 82% đến từ doanh thu tiện ích điện, nước khu công nghiệp (KCN), tăng 8% so với cùng kỳ; doanh thu bất động sản phát sinh gần 137 tỷ đồng. Lãi sau thuế hơn 1.1 ngàn tỷ đồng, tăng 22%.

Cơ cấu doanh thu 9T/2025 của SIP

Năm 2025, SIP đặt kế hoạch kinh doanh thận trọng với doanh thu hợp nhất 5,657 tỷ đồng, lợi nhuận sau thuế gần 833 tỷ đồng, giảm 33% và 35% so với năm trước. Với mục tiêu này, SIP đã vượt lần lượt 11% và 32% sau 3 quý.

Năm nay, Công ty dự kiến cho thuê 45ha đất KCN, tập trung chủ yếu tại KCN Phước Đông 30ha, phần còn lại phân bổ đều tại KCN Đông Nam, Lê Minh Xuân và Lộc An – Bình Sơn. Về nhà xưởng, Công ty dự cho thuê gần 25.9 ngàn m2.

Theo CTCP Chứng khoán KB Việt Nam (KBSV), SIP sở hữu quỹ đất KCN lớn với gần 1.2 ngàn ha đã hoàn thiện pháp lý, tỷ lệ giải phóng mặt bằng đạt 78%. Dự báo diện tích cho thuê đất KCN của SIP trong năm 2025, 2026F sẽ chậm lại, ước tính đạt 50ha và 60ha.

Quỹ đất KCN của SIP

Tổng tài sản SIP cuối quý 3 hơn 28.4 ngàn tỷ đồng, tăng 13% so đầu năm. Trong đó, tiền gửi ngân hàng hơn gần 5.4 ngàn tỷ đồng, chiếm 19% tổng nguồn vốn. Hàng tồn kho hơn 291 tỷ đồng, giảm 10%.

Chi phí xây dựng cơ bản dở dang tăng nhẹ lên hơn 2,332 tỷ đồng, tập trung phần lớn tại dự án KCN - đô thị - dịch vụ Phước Đông Bời Lời hơn 1 ngàn tỷ đồng, KCN Lê Minh Xuân 3 hơn 729 tỷ đồng, KCN Lộc An - Bình Sơn hơn 245 tỷ đồng, KCN Đông Nam gần 215 tỷ đồng, dự án cảng Thanh Phước hơn 91 tỷ đồng.

Nợ phải trả hơn 22.7 ngàn tỷ đồng, tăng 12% so với đầu năm, chủ yếu là “của để dành” khoản người mua trả trước và doanh thu chưa thực hiện với gần 13.4 ngàn tỷ đồng, tăng 10%, chiếm 59% tổng nợ, chủ yếu là tiền nhận trước cho thuê đất, nhà xưởng. Trong khi vay nợ tài chính gần 4.6 ngàn tỷ đồng, tăng 28%, chiếm 20% tổng nợ.

Thanh Tú

FILI - 11:38:17 31/10/2025

SIP – Cơ hội tích lũy dài hạn khi rủi ro chính sách dần hạ nhiệt

Diễn biến giá cổ phiếu và tâm lý thị trường.

Cổ phiếu SIP – CTCP Đầu tư Sài Gòn VRG – hiện vẫn đang giao dịch quanh vùng đáy cũ thiết lập từ tháng 4, thời điểm chịu ảnh hưởng mạnh bởi các lo ngại liên quan đến chính sách thuế quan đối ứng của Hoa Kỳ dưới thời Tổng thống Donald Trump. Diễn biến này cho thấy tâm lý thị trường vẫn còn thận trọng, thậm chí có phần bi quan đối với nhóm doanh nghiệp khu công nghiệp nói chung, vốn được xem là chịu tác động tiêu cực nhất từ căng thẳng thương mại quốc tế. Tuy nhiên, các yếu tố cơ bản đang dần thay đổi theo hướng tích cực, cho thấy định giá hiện tại của SIP có thể đang phản ánh mức rủi ro cao hơn thực tế.

Diễn biến chính sách và bối cảnh vĩ mô mới.

Sau nhiều lần đàm phán, mức thuế đối ứng mà Mỹ áp dụng với hàng hóa xuất khẩu từ Việt Nam chỉ ở mức 20%, thấp hơn đáng kể so với mức 46% từng được công bố trước đó. Điều này giúp giảm đáng kể áp lực lên chuỗi cung ứng và khả năng cạnh tranh của các doanh nghiệp Việt Nam, đặc biệt là trong lĩnh vực sản xuất – chế biến – lắp ráp vốn chiếm tỷ trọng lớn trong các khu công nghiệp do SIP phát triển và quản lý.

Đáng chú ý, Việt Nam vẫn đang giữ được vị thế hấp dẫn trong khu vực Đông Nam Á khi so sánh với các quốc gia láng giềng như Campuchia và Thái Lan, nơi đang đối mặt với bất ổn chính trị và rủi ro địa chính trị ngày càng gia tăng. Trong bối cảnh đó, Việt Nam tiếp tục nổi lên như điểm đến an toàn và ổn định cho dòng vốn FDI, đặc biệt là các doanh nghiệp đang trong giai đoạn dịch chuyển hoặc mở rộng sản xuất ngoài Trung Quốc.

Cơ cấu khách thuê và mức độ ảnh hưởng từ thuế quan Mỹ.

Hiện nay, 70 – 80% khách thuê tại các khu công nghiệp của SIP là các doanh nghiệp xuất khẩu sang các thị trường ngoài Hoa Kỳ, bao gồm Hồng Kông, Trung Quốc, Nhật Bản, Hàn Quốc và châu Âu.

Nguồn: Phương Nghi HSC tổng hợp

Nhờ cơ cấu thị trường xuất khẩu đa dạng, Công ty hầu như ít chịu tác động đáng kể từ chính sách thuế quan đối ứng của Mỹ. Các khách hàng chủ lực của SIP tập trung vào ngành dệt may, sợi, dệt (như Worldon, Gain Lucky) và sản xuất lốp xe (như Sailun, Jinyum, ACTR). Đây đều là những ngành thâm dụng lao động, giá trị gia tăng thấp, thường được hưởng mức thuế ưu đãi hoặc không nằm trong nhóm hàng hóa chịu thuế cao từ Mỹ. Điều này giúp rủi ro gián tiếp từ chính sách thương mại Mỹ đối với SIP ở mức thấp.

Cơ cấu doanh thu: Giảm thiểu biến động lớn khi Mảng Tiện ích đóng vai trò trụ cột

Về cơ cấu doanh thu, mảng Tiện ích (phân phối điện, nước) hiện đóng góp hơn 80% tổng doanh thu của SIP. Nguyên nhân là do Công ty áp dụng phương pháp phân bổ doanh thu phân bổ theo thời gian thuê đất đối với mảng bất động sản khu công nghiệp, thay vì ghi nhận một lần toàn bộ doanh thu như nhiều doanh nghiệp cùng ngành (ví dụ: KBC, BCM, IDC). Cách hạch toán này khiến doanh thu và lợi nhuận từ mảng BĐS KCN được phản ánh ổn định và bền vững hơn, đồng thời giảm biến động lợi nhuận theo chu kỳ bàn giao đất.

Nguồn: Phương Nghi HSC tổng hợp

Từ tháng 5/2025, SIP đã áp dụng mức giá mua – bán điện mới, tăng trung bình +4,8% so với trước đó, giúp doanh thu mảng Tiện ích tăng trưởng đáng kể theo giá bán điện. Đây được đánh giá dự kiến tiếp tục là yếu tố hỗ trợ kết quả kinh doanh nửa cuối năm của doanh nghiệp.

Công ty cũng đang triển khai thêm hai trạm biến áp mới tại KCN Phước Đông, dự kiến đưa vào vận hành trong nửa cuối năm 2025. Khi hoàn thành, các trạm này sẽ nâng công suất cấp điện, phục vụ tốt hơn cho nhóm khách hàng thuê đất hiện hữu, đồng thời tăng đóng góp cho doanh thu và lợi nhuận của mảng tiện ích trong giai đoạn 2025–2026 trở đi.

Mảng khu công nghiệp: Động lực dài hạn và định hình các dự án chủ lực

SIP hiện đang sở hữu và vận hành 4 khu công nghiệp trọng điểm tại khu vực phía Nam, trong đó nổi bật là KCN Phước Đông, Long Đức, Lộc An – Bình Sơn và Long Đức 2.

Nguồn: Phương Nghi HSC tổng hợp

Trong quý II/2025, Công ty ghi nhận nợ vay tài chính (Ngắn hạn + Dài hạn) ghi nhận 4.773 Tỷ đồng, tăng +56,8% so với cùng kỳ (YoY) và tăng +16% so với quý trước (QoQ). Nguyên nhân chính là do SIP tăng cường đầu tư vào hoạt động đền bù, giải phóng mặt bằng và hoàn thiện hạ tầng kỹ thuật cho KCN Phước Đông (568 ha) và KCN Long Đức 2 – hai dự án đang được triển khai đúng theo kế hoạch đề ra.

Theo cập nhật, KCN Phước Đông 3B đã gần hoàn thiện phần hạ tầng vào cuối quý II/2025, dự kiến sẵn sàng bàn giao cho khách hàng thuê trong năm 2026. Trong khi đó, KCN Long Đức 2 đang ở giai đoạn đầu của quá trình phát triển, hướng tới thời điểm đưa vào khai thác từ năm 2027.

Đối với dự án KCN Lộc An – Bình Sơn và Long Đức 2 đều nằm ở vị trí chiến lược, nằm gần sân bay quốc tế Long Thành, giúp gia tăng đáng kể sức hấp dẫn đối với nhà đầu tư nước ngoài. Theo Ban lãnh đạo SIP, chi phí tổng thể hình thành KCN Long Đức 2 khoảng 50 USD/m², trong khi giá cho thuê hiện tại của các khu công nghiệp lân cận (đã gần lấp đầy) đang ở mức 170–180 USD/m². Điều này cho thấy biên lợi nhuận gộp tiềm năng rất cao, là động lực tăng trưởng chính cho giai đoạn sau 2026 khi dự án đi vào hoạt động kinh doanh ổn định.

Đánh giá rủi ro tài chính ảnh hưởng lợi nhuận sắp tới

Việc đẩy mạnh vay vốn trong bối cảnh tiến độ giải phóng mặt bằng và xây dựng hạ tầng diễn ra đồng loạt khiến chi phí lãi vay có xu hướng gia tăng trong nửa cuối năm. Tuy nhiên, xét trên quy mô tổng nguồn vốn hơn 27.000 tỷ đồng, cấu trúc tài chính của SIP vẫn được đánh giá là ổn định và không tạo áp lực đáng kể lên cân đối tài chính tổng thể. Điểm đáng lưu ý tới đây là sự sụt giảm của doanh thu tài chính, khi SIP không còn ghi nhận từ CTCP Cao su Tây Ninh (TRC) khi SIP đã chính thức thoái vốn trong 2 quý đầu năm 2025. Điều này được dự báo sẽ khiến đà tăng trưởng lợi nhuận ròng trong 6 tháng cuối năm 2025 chậm lại, mặc dù mảng hoạt động cốt lõi vẫn duy trì ổn định.

Nhiều năm liền SIP luôn đưa ra kế hoạch kinh doanh thận trọng và kết quả thực hiện đều vượt xa kế hoạch đề ra và thậm chí thiết lập mức lợi nhuận kỷ lục trong năm 2024 đạt 1.170 tỷ đồng. Bước sang năm 2025, trước nền so sánh cao và bối cảnh biến động chính sách thuế quan từ Mỹ, SIP đặt mục tiêu lợi nhuận sau thuế giảm 35% xuống 833 tỷ đồng, cùng doanh thu giảm 33% xuống 5.657 tỷ đồng.

Tính đến hết tháng 6/2025, SIP đã hoàn thành 72% kế hoạch doanh thu và 76% kế hoạch lợi nhuận năm, tương ứng khoảng 52–54% kết quả thực hiện của năm 2024. Trên cơ sở này, chúng tôi dự phóng SIP có thể đạt doanh thu cả năm khoảng 8.000 tỷ đồng và lợi nhuận sau thuế khoảng 1.160 tỷ đồng, tương ứng EPS khoảng 5.000 đồng/cổ phiếu.

Xét theo P/E trung bình 3 năm của SIP ở mức 13 lần, trong khi P/E hiện tại chỉ quanh 10 lần, cổ phiếu đang được giao dịch dưới mức định giá trung bình lịch sử, thậm chí thấp hơn cả giai đoạn điều chỉnh mạnh vào tháng 4/2025. Do đó, trong bối cảnh lợi nhuận duy trì ổn định, dòng tiền từ mảng tiện ích tiếp tục đóng góp tích cực và các khu công nghiệp trọng điểm sắp hoàn thiện, SIP nhiều khả năng đang bị thị trường định giá thấp hơn giá trị nội tại.

CTCP Khu Công nghiệp Nam Tân Uyên (NTC) sẽ chính thức giao dịch trên HOSE từ ngày 28/10. Giá tham chiếu trong ngày giao dịch đầu tiên là 161,470 đồng/cp, là doanh nghiệp bất động sản khu công nghiệp có giá cổ phiếu cao nhất ngành.

Biên độ dao động giá trong ngày giao dịch đầu tiên là +/- 20% so với giá tham chiếu. Với mức giá tham chiếu 161,470 đồng/cp, giá trị vốn hóa trong ngày giao dịch đầu tiên của NTC đạt hơn 3,875 tỷ đồng.

Trước đó ngày 29/09, Sở Giao dịch Chứng khoán TPHCM (HOSE) chấp thuận cho gần 24 triệu cổ phiếu NTC của CTCP Khu Công nghiệp Nam Tân Uyên được niêm yết trên HOSE, với tổng giá trị niêm yết gần 240 tỷ đồng.

Đây là bước ngoặt quan trọng của Nam Tân Uyên sau nhiều năm giao dịch trên UPCoM, đồng thời hiện thực hóa kế hoạch đã được cổ đông thảo luận liên tục từ năm 2022.

Thời điểm cuối tháng 6, NTC có ba cổ đông lớn gồm CTCP Cao su Phước Hòa , Tập đoàn Công nghiệp Cao su Việt Nam - CTCP và CTCP Đầu tư Sài Gòn VRG nắm giữ hơn 73% vốn.

Hiện NTC đang quản lý 3 KCN trên địa bàn thành phố Tân Uyên cũ, với khoảng 966.5ha đất khu công nghiệp. Trong đó, KCN Nam Tân Uyên mở rộng – giai đoạn II (quy mô hơn 344ha) đã được cấp phép xây dựng và sẽ trở thành nguồn cung đất công nghiệp quan trọng trong vài năm tới.

Thanh Tú

FILI - 07:00:00 19/10/2025

Khi đầu tư công tăng tốc, SIP sẵn sàng bứt phá

1. Các yếu tố vĩ mô liên quan đến ngành đầu tư công

SIP hoạt động trong lĩnh vực phát triển hạ tầng khu công nghiệp và có liên quan mật thiết với các dự án đầu tư công, đặc biệt ở khu vực kinh tế trọng điểm phía Nam.

Ngành đầu tư công tại Việt Nam được thúc đẩy mạnh, đặc biệt trong bối cảnh chính phủ ưu tiên tăng cường đầu tư công trong năm 2025 để kích cầu kinh tế, hỗ trợ tăng trưởng và phát triển hạ tầng khu công nghiệp.

Việc sửa đổi Luật Đất đai và các chính sách giải phóng mặt bằng ảnh hưởng lớn đến chi phí và khả năng phát triển quỹ đất của các doanh nghiệp như SIP, giúp công ty tận dụng lợi thế quỹ đất lớn đã giải phóng sẵn, qua đó duy trì biên lợi nhuận tốt hơn các đối thủ.

2. Ảnh hưởng của ngành đầu tư công lên thị trường chứng khoán và chu kỳ ngành

Đầu tư công thúc đẩy nhu cầu xây dựng hạ tầng khu công nghiệp, nhà xưởng, mở rộng diện tích đất cho thuê, tạo đà cho các doanh nghiệp ngành này phát triển.

SIP được hưởng lợi trực tiếp từ các chính sách đầu tư công, giúp duy trì tỷ lệ lấp đầy cao, ổn định dòng tiền và lợi nhuận.

Chu kỳ ngành thường có giai đoạn tăng trưởng mạnh gắn với các đợt đầu tư công gia tăng, sau đó khi dự án hoàn thành hoặc đầu tư giảm lại có thể ảnh hưởng đến kết quả kinh doanh ngắn hạn của các doanh nghiệp như SIP.

3. Kết quả kinh doanh và dự án sắp tới của doanh nghiệp

Năm 2024 SIP đạt lợi nhuận kỷ lục hơn 1.170 tỷ đồng; năm 2025 dự kiến doanh thu giảm khoảng 27,5% và lợi nhuận sau thuế giảm gần 35% do kế hoạch kinh doanh thận trọng.

Quý 2/2025, công ty ghi nhận doanh thu 2.129 tỷ và lợi nhuận sau thuế 318 tỷ đồng, tăng trưởng ổn định so với cùng kỳ.

SIP dự kiến cho thuê 45 ha đất khu công nghiệp năm 2025, tập trung tại KCN Phước Đông, Đông Nam và các khu khác.

Công ty đang đẩy mạnh thực hiện dự án khu công nghiệp mới 293,9 ha tại Đồng Nai và các dự án mở rộng hạ tầng tại Phước Đông giai đoạn 3.

SIP có dòng tiền ổn định từ hoạt động cung cấp điện, nước cho các khu công nghiệp, giúp tăng doanh thu tài chính và giữ biên lợi nhuận gộp tốt.

4. Định vị thương hiệu và câu chuyện đặc biệt quý 4/2025

SIP là doanh nghiệp phát triển hạ tầng khu công nghiệp có quỹ đất lớn nhất miền Nam với hơn 3.200 ha đất, chi phí thấp và tỷ lệ lấp đầy cao.

Công ty có câu chuyện đặc biệt liên quan đến việc Nhà nước thúc đẩy đầu tư công mạnh mẽ trong quý 4 năm 2025, với nhiều chính sách hỗ trợ và giải phóng mặt bằng thuận lợi, giúp SIP triển khai nhanh các dự án, giữ lợi thế cạnh tranh vượt trội.

SIP cũng có kế hoạch phát hành cổ phiếu trả cổ tức và nâng vốn điều lệ, góp phần tạo sức mạnh tài chính vững vàng để mở rộng đầu tư.

Thương hiệu SIP được đánh giá cao trong ngành khu công nghiệp, có sự ổn định tài chính và mô hình kinh doanh tích hợp đa ngành gồm đất công nghiệp, dịch vụ tiện ích và cung cấp điện nước.

5. Triển vọng đầu tư

Triển vọng trung và dài hạn của SIP được đánh giá tích cực nhờ lợi thế quỹ đất rộng lớn, dòng tiền ổn định và chi phí thấp trong bối cảnh nhu cầu thuê đất khu công nghiệp tại miền Nam duy trì cao.

Rủi ro bao gồm kế hoạch kinh doanh thận trọng và diễn biến thị trường bất động sản công nghiệp nếu có biến động.

SIP kỳ vọng lợi tức cổ tức tối thiểu 10% và tiếp tục đa dạng hóa dịch vụ sang lĩnh vực logistics, kho bãi giúp nâng cao giá trị doanh nghiệp.

Nhu cầu đầu tư công tăng mạnh quý 4/2025 tiếp tục là động lực tích cực hỗ trợ tăng trưởng lợi nhuận và giá cổ phiếu SIP trong tương lai gần.

=> Khuyến nghị: MUA Giá mục tiêu: 85.000-90.000/cp Vùng hỗ trợ: 52.500/cp Vùng kháng cự: 57.500/cp Giá cắt lỗ 49.200/cp

Label putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Anggota FastBull

Belum

Pembelian

Masuk

Daftar