行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)公:--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)公:--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)公:--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)公:--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)公:--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)公:--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)公:--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)公:--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)公:--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)公:--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)公:--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)公:--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)公:--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者预期指数初值 (12月)

美国密歇根大学消费者预期指数初值 (12月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国单位劳动力成本初值 (季调后) (第三季度)

美国单位劳动力成本初值 (季调后) (第三季度)--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)公:--

预: --

前: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)公:--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额年率 (人民币) (11月)

中国大陆进口额年率 (人民币) (11月)--

预: --

前: --

中国大陆进口额年率 (美元) (11月)

中国大陆进口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额 (人民币) (11月)

中国大陆进口额 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (人民币) (11月)

中国大陆贸易账 (人民币) (11月)--

预: --

前: --

中国大陆出口额 (11月)

中国大陆出口额 (11月)--

预: --

前: --

日本工资月率 (10月)

日本工资月率 (10月)--

预: --

前: --

日本贸易账 (10月)

日本贸易账 (10月)--

预: --

前: --

日本名义GDP季率修正值 (第三季度)

日本名义GDP季率修正值 (第三季度)--

预: --

前: --

日本贸易帐 (季调后) (海关数据) (10月)

日本贸易帐 (季调后) (海关数据) (10月)--

预: --

前: --

日本年度GDP季率修正值 (第三季度)

日本年度GDP季率修正值 (第三季度)--

预: --

中国大陆出口额年率 (人民币) (11月)

中国大陆出口额年率 (人民币) (11月)--

预: --

前: --

德国工业产出月率 (季调后) (10月)

德国工业产出月率 (季调后) (10月)--

预: --

前: --

欧元区Sentix投资者信心指数 (12月)

欧元区Sentix投资者信心指数 (12月)--

预: --

前: --

加拿大先行指标月率 (11月)

加拿大先行指标月率 (11月)--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

中国大陆贸易账 (美元) (11月)

中国大陆贸易账 (美元) (11月)--

预: --

前: --

美国3年期国债拍卖收益率

美国3年期国债拍卖收益率--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)--

预: --

前: --

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)--

预: --

前: --

墨西哥CPI年率 (11月)

墨西哥CPI年率 (11月)--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率--

预: --

前: --

美国JOLTS职位空缺 (季调后) (10月)

美国JOLTS职位空缺 (季调后) (10月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

美国EIA次年短期原油产量预期 (12月)

美国EIA次年短期原油产量预期 (12月)--

预: --

前: --

美国EIA当年短期前景原油产量预期 (12月)

美国EIA当年短期前景原油产量预期 (12月)--

预: --

前: --

无匹配数据

中国私募房地产投资信托(REIT)市场已成为吸引资金短缺开发商的难得亮点,在投资者对更高收益率的需求不断增长的推动下,今年的计划筹资总额有望创出纪录高位。

中国私募REIT市场于 2023 年推出,仅限于专业投资者,但发展迅速。与公募REIT相比,私募REIT的审批程序更快、更宽松,而且在中国房地产行业不景气的情况下,私募REIT有望盘活创收资产,这些都吸引了开发商的目光。

由于大多数开发商被公募资本市场拒之门外,私募REIT市场提供了另一种融资渠道,帮助商业资产所有者释放价值并缓解流动性压力。

瑞银大中华区房地产研究主管林镇鸿(John Lam)表示,私募REIT可能重塑房地产企业的商业模式和估值。"私募REIT为发行人突破了公募REIT的一些瓶颈。"

不过,一些分析人士认为,它不太可能让陷入困境的住宅建筑公司恢复财务健康,因为其中许多公司缺乏能够产生稳定现金流的优质资产。

私募REIT申请激增的背景是,中国房地产行业从2021年开始出现流动性紧缩,导致大量开发商违约,住房需求急剧下降。

**私募REIT发展势头强劲**

上海证券交易所是私募REIT的主要上市交易市场,今年已批准了 17 家私募REIT,预计筹资总额为 430 亿元人民币(合 59 亿美元)。相比之下,去年仅批准三家,筹资80 亿元。

申请量也激增,今年迄今已有 40 份申请,可望筹集约 1,050 亿元人民币,而 2024 年仅有七份申请,总额为 130 亿元。

市场参与者表示,通过私募REIT途径进行融资的步伐将加快,一些潜在发行人正在确定路演计划,而另一些发行人则在探索利用该平台的可能性。

“如果现在直接出售资产,价格太低,买家也很少。REIT可以解决这个问题。”新加坡亚腾资产管理(ARA)共同创始人林惠璋(John Lim)表示,并补充说,中国的私募REIT被视为一种聪明的资产变现方式。

瑞银的林镇鸿估计,中国私募REIT的平均股息率约为 5%,高于公募的 3%-4%,补偿了投资者因流动性较低和锁定期更长所承受的风险。

**潜力巨大**

总部位于上海的富尚资产的董事长陈晓欧说,私募REIT只需几个月就能获得批准,而公募REIT至少需要一年。

"在房地产市场高速增长阶段,开发商专注于建房和卖房;如今随着住房开发的新增增长消退,行业重心已转向盘活存量--那些能带来收益、具备长期价值的资产。"

中国的私募REIT补充了公募REIT市场,后者在短短四年内已增长至逾2,000亿元人民币。分析人士表示,受成熟经济体趋势的启发,私募REIT具有巨大潜力。

根据瑞银的数据,按资产总值计算,美国公募与私募REIT的比例为 1.25:1。

在美国和澳洲,REIT分别约占房地产行业总市值的 90% 和 95%。相比之下,REIT在中国仅占 1.4%,摩根士丹利的分析师在一份报告中指出。(完)

作者 宿泱韫

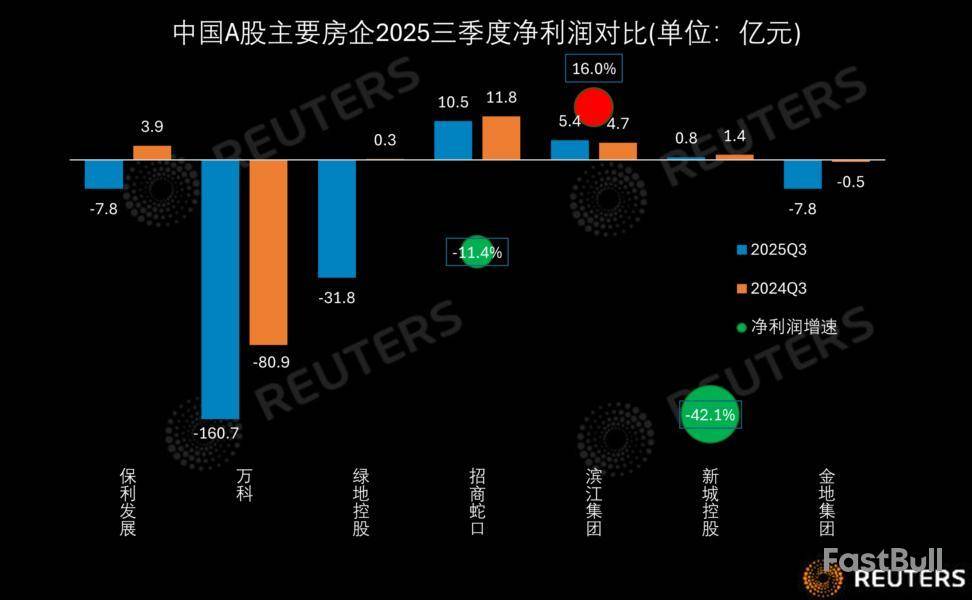

中国楼市止跌回稳路漫漫,A股上市房企三季报多数仍是惨字当头,销售同比继续下探,叠加开发毛利率磨底,诸多房企难以实现盈利增长、甚至亏损幅度进一步加深。

行业仍在继续化解风险,部分杠杆指标有好转迹象,分析人士预计除少数优质企业外,房企整体业绩今年料仍偏弱,但这也许是房地产迈向“高质量发展”黎明前的黑暗。

路透统计的A股主要房企财报显示,前三季销售额普遍双位数下滑,仅有招商蛇口 和绿地控股 跌幅在个位,金地集团 、新城控股 和万科 均腰斩或接近腰斩。

据中国指数研究院最新数据,前10月百强房企销售额均有下降,其中前十房企销售额均值同比降15%,11-30位的房企均值降幅为17.8%。

“目前房地产板块报表仍在走弱,这是对房地产旧发展模式的告别,”申万宏源分析师袁豪在报告中称,预计“好房子”等新发展模式也将赋予优质企业孕育着新发展机遇。

其并称,展望后续,尽管2022-2024年行业业绩大幅下降形成低基数,但综合考虑房企竣工结算仍将走弱,毛利率继续磨底,三项费用率走高,存货仍有减值压力等因素,预计今年板块业绩仍偏弱,但少数优质企业将有改善。

房企三季度营收表现分化,保利发展 、招商蛇口和滨江集团 均录得双位数同比增长,其他几家则双位数下跌。

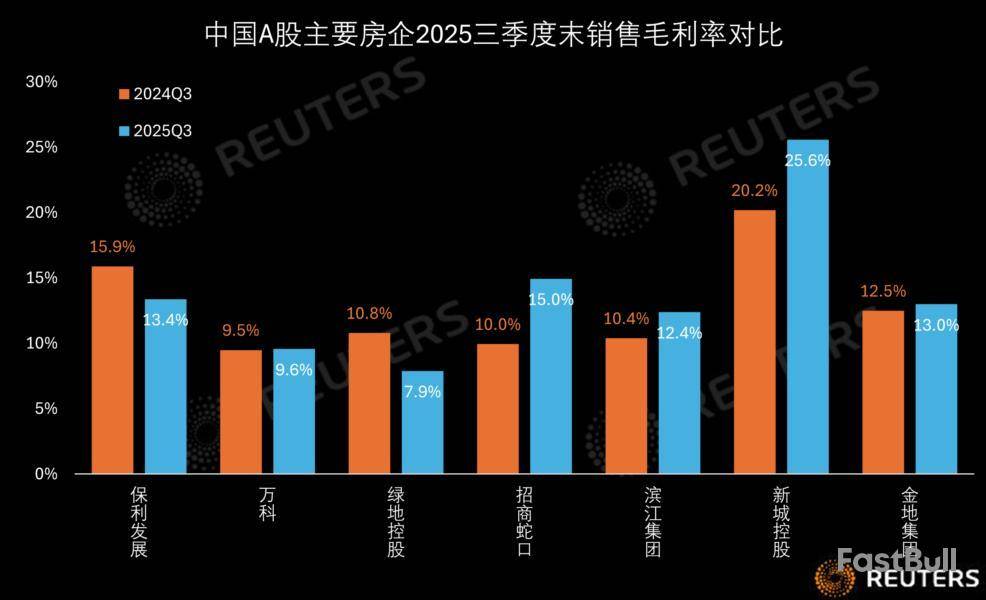

然而,销售规模收缩以及开发业务毛利率持续下滑,令房企盈利能力普遍承压。除深耕浙江本地的滨江集团外,其他统计的上市房企三季度盈利能力均进一步减弱,保利、绿地同比由盈转亏,万科、金地亏损扩大,招商蛇口和新城控股净利亦下滑。

统计的房企除保利和绿地,9月末整体销售毛利率同比均有所上升,部分得益于商业地产等多元化业务,开发业务仍是盈利的拖累项。万科、绿地、新城、金地均在财报中提及开发业务毛利率下降/处于低位,或房地产交付毛利减少;只有滨江逆流而上,称交付楼盘体量及项目整体毛利水平增加推高了净利。

**控风险**

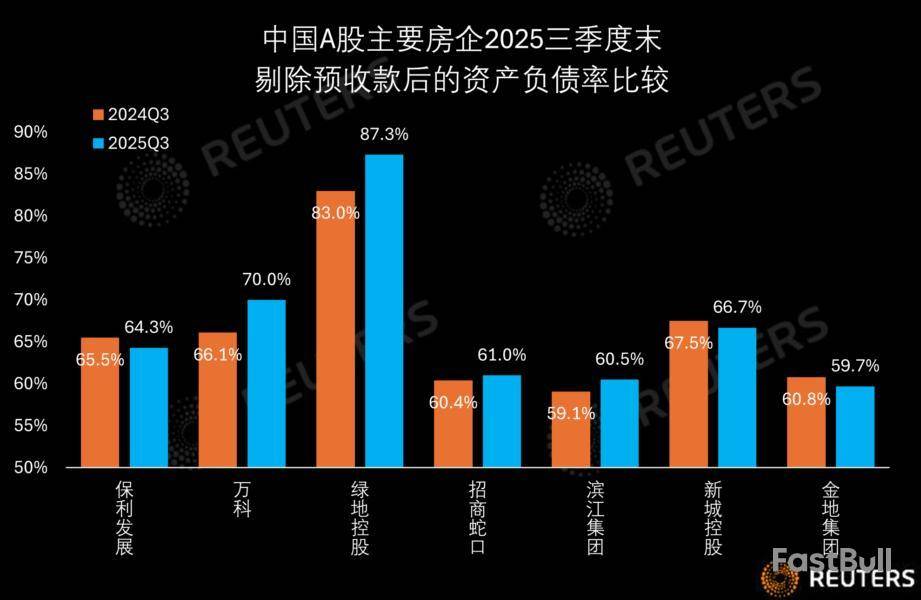

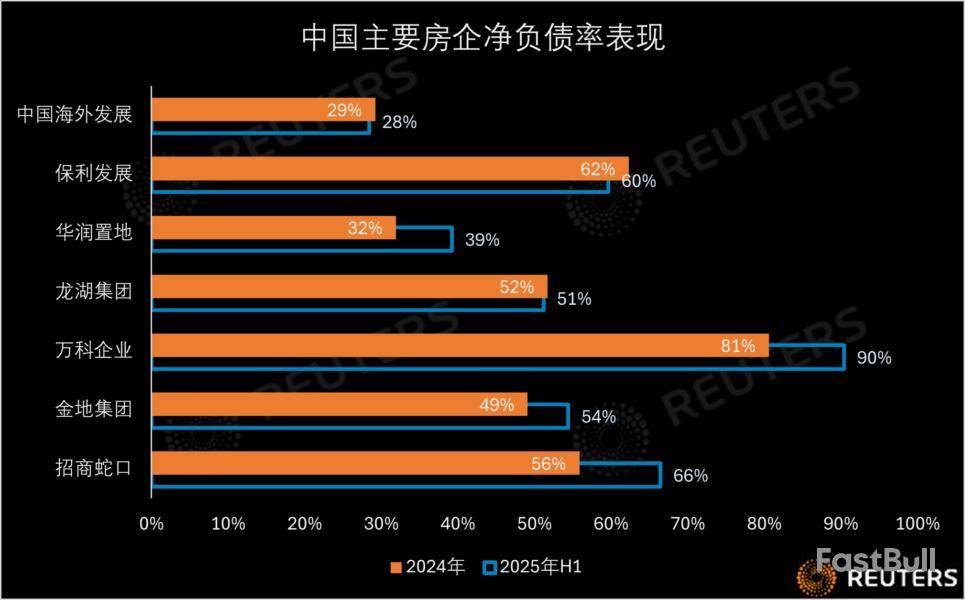

在控风险方面,行业整体有一定进展,但尚未摆脱困境,净负债率继续攀升;一些优质房企修复资产负债表已初见成效,开始持续布局土地市场。

三道红线之一的“剔除预售款后资产负债率”,统计的各房企表现不一,部分资产负债表趋于良性健康发展,比率控制在70%以下,而另一些,如万科和绿城仍在债务泥潭中挣扎。

万科财报称,公司销售持续下滑,整体经营形势依然十分严峻,资金紧张局面进一步加剧,债务偿还面临较大压力。大股东深铁集团年内已10次输血,迄今已累计提供291.3亿元的股东借款。

申万宏源的袁豪统计,三季度末A股房地产板块剔除预收款后的资产负债率为70%,相比去年末下降0.1个百分点,但衡量杠杆水平和偿债能力的另一道红线--净负债率升至89.4%,较去年末上升5.8个百分点。

他称,这源于业绩持续亏损推动的净资产下降,但预计后续随着供给侧端防风险政策持续推出,预计房企后续将管控杠杆水平、从而有望逐步趋于稳定。

部分房企收缩战线,另一部分资产负债表已修复的房企则积极扩张。中指院数据显示,百强房企前10月拿地总额7,838亿元,同比增长26.4%,增幅较前九月收窄。拿地企业仍以央国企为主,拿地金额前十企业中八家为央国企,部分民企亦有一定投资强度,比如浙江、四川的多家民企拿地较为积极。

中指研究院研究主管陶淑茹周一表示,多地10月在供给端针对“好房子”建设落地优化政策,短期来看,随着年末房企进入业绩冲刺阶段,重点城市供应或有所改善,对市场形成一定支撑。

“当前形势下,渐进式政策放松难以打破当前房地产市场负向循环,需要中央多措并举、系统发力,推动市场止跌回稳。”(完)

(路透上海张金栋对本文亦有贡献。)

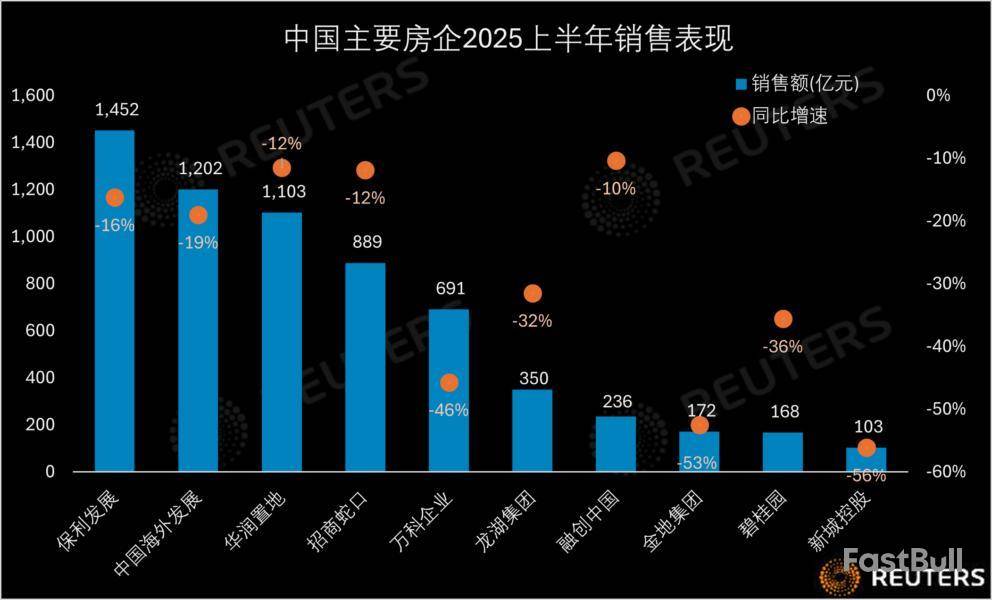

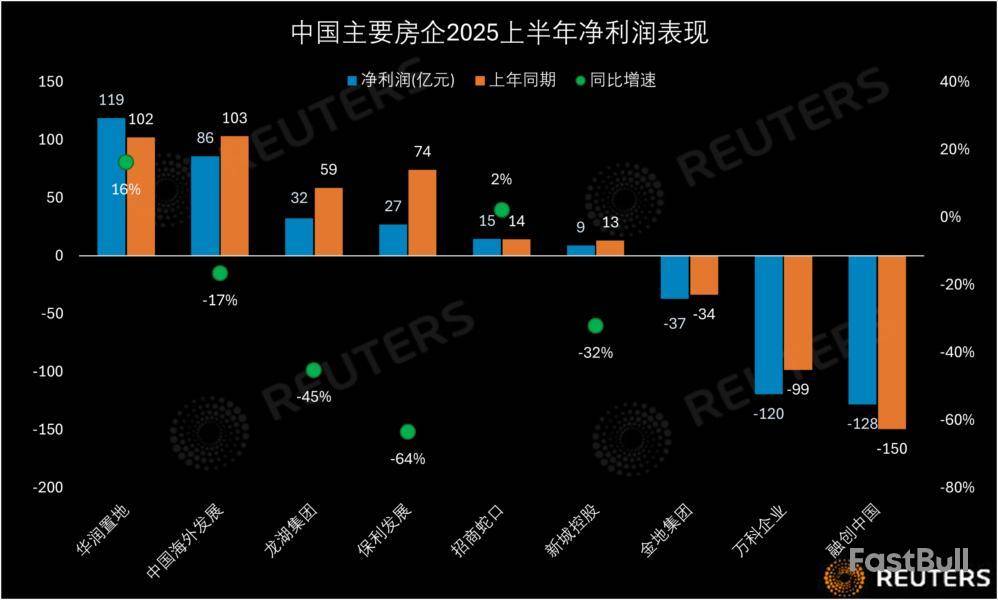

中国楼市艰难筑底之际,主要房企上半年销售仍在双位数下挫、盈利能力亦鲜有改善,而6月以来市场转弱更为其复苏之路蒙阴,出险房企在化债过程中面临重重考验。

在行业整体规模缩减的同时,财务稳健的房企则“强者恒强”,上半年华润置地 、招商蛇口 等央企的部分运营指标已现改善迹象,并开始积极拿地扩大投资版图。

“止跌回稳进行中,投资强度亮眼,”国金证券房地产分析师池天惠等就中报点评称,随着北京五环外以及上海外环外限购套数取消等政策落地,预计进入四季度地产成交量有望迎来反弹,助推基本面进一步止跌回稳。

路透统计的10家主要房企年报显示,上半年销售额同比均双位数下跌,跌幅从10%至56%不等。销售额过千亿元的三家房企均为央企,而昔日龙头万科 几近腰斩。

形势依然严峻,克而瑞最新统计数据显示,中国百强房企8月实现销售操盘金额2,070亿元人民币,环比降低1.9%,同比下降17.6%,单月业绩规模继续保持在历史较低水平。预判9月新房成交绝对量或将低位回升,城市间、项目间分化还将持续加剧。

房产中介巨头—贝壳 首席财务官徐涛此前在业绩会上表示,后期市场惯性下行的压力很大,市场走势仍取决于政策力度与供需关系改善的节奏。在现有政策持续落地的基础上,更大力度的增量政策有出台空间,聚焦激活需求和优化供给持续发力,以对冲市场下行趋势。

较之去年的全数下跌,房企上半年营收表现开始分化,同比降幅最大为融创中国 的超四成,增幅最高为龙湖集团 的25%。

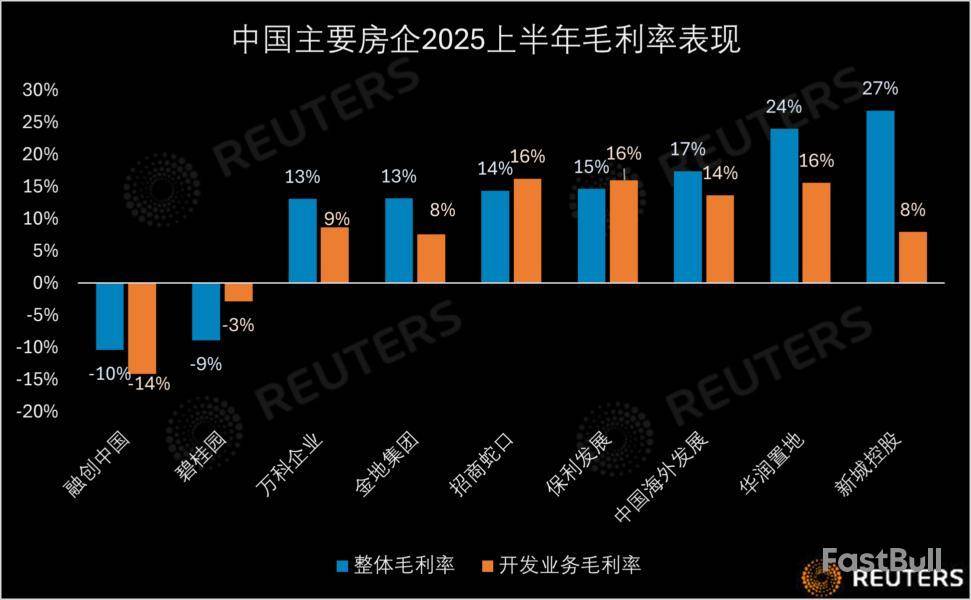

随着销售规模收缩以及持续计提减值,房企的盈利能力普遍继续滑落,万科上半年亏损幅度再度扩大至百亿元,盈利的房企中仅有招商蛇口和华润置地两家录得增长。国金证券指出,从盈利能力来看,房企仍然被前期项目拖累。

房企毛利率仍普遍处于低水位,开发业务毛利率成为诸多出险房企的拖累项,万科和金地 均已降至个位数,高毛利的商业地产则支撑华润置地、新城控股 整体毛利率超越其他房企,保持在20%以上。

**分化加剧**

上半年,碧桂园 、融创中国等出险房企仍奔波应对债务重组,万科依赖于大股东持续资金支持,而财务健康的部分房地产央国企投资意愿已回升,开始布局土地市场了。

从衡量债务风险和财务稳健性的核心指标—净负债率来看,对比去年末,万科、金地、招商蛇口等有较明显的上升,中国海外发展 、保利发展 、龙湖等变化不大。

“行业已经从过去的规模竞速进入到品质制胜的新阶段,虽然规模都在下降,但头部企业的市场份额还在提升。”中国指数研究院华东大区常务副总高院生周一表示,这也是源于行业发生的根本性变化,房地产市场进入到好房子建设的时代。

万科大股东深铁集团今年以来持续“输血”,已累计提供238.8亿元的股东借款,助力万科完成243.9亿元公开债务偿还,然而短期还债压力仍重,半年报披露万科一年内到期的有息负债达1,554亿元。

融创中国则开启第二轮境外债务重组,力争年底前完成境外债务重组相关的所有法庭程序。

稳健派民企代表—龙湖集团 聚焦债务压降与正向现金流积累,上半年新增收购土地储备总建筑面积为24.9万平方米,公司高管在业绩会表示,“在保证财务安全的前提下,我们会择机获取一些新的土地。”

中指院数据显示,百强房企前八月拿地总额6,056亿元,同比增长28%,增幅较前七月缩窄6.3个百分点。拿地企业仍以央国企为主,拿地金额前十企业中八家为央国企,包括中海地产、保利发展、招商蛇口和华润置地。(完)

* 中国地产开发商--新城控股 周五早盘一度跌1.9%,3月合同销售金额同比下降约五成。

* 新城控股公告称,称3月公司实现合同销售金额约21.27亿元,比上年同期下降49.79%。

* 新城控股今年迄今涨9.4%,同期沪深300指数 3下滑5.3%。(完)

更多股市简讯请点选

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。