أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

البر الرئيسى الصينى المعروض النقدي السنوي M1 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M1 (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M0 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M0 (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى المعروض النقدي السنوي M2 (نوفمبر)

البر الرئيسى الصينى المعروض النقدي السنوي M2 (نوفمبر)--

ا: --

ا: --

أمريكا متوسط معدل العائد علي مزاد السندات لمدة 30 سنة

أمريكا متوسط معدل العائد علي مزاد السندات لمدة 30 سنةا:--

ا: --

ا: --

الأرجنتين مؤشر أسعار المستهلك

الأرجنتين مؤشر أسعار المستهلكا:--

ا: --

ا: --

الأرجنتين مؤشر الوطني أسعار المستهلك مؤشر أسعار المستهلك CPI السنوي (نوفمبر)

الأرجنتين مؤشر الوطني أسعار المستهلك مؤشر أسعار المستهلك CPI السنوي (نوفمبر)ا:--

ا: --

ا: --

الأرجنتين مؤشر أسعار المستهلك لمدة 12 شهرًا CPI (نوفمبر)

الأرجنتين مؤشر أسعار المستهلك لمدة 12 شهرًا CPI (نوفمبر)ا:--

ا: --

ا: --

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

اليابان الناتج الصناعي النهائي الشهري (أکتوبر)

اليابان الناتج الصناعي النهائي الشهري (أکتوبر)ا:--

ا: --

ا: --

اليابان الناتج الصناعي النهائي السنوي (أکتوبر)

اليابان الناتج الصناعي النهائي السنوي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة صناعة الخدمات شهريا (معدل موسميا) (أکتوبر)

المملكة المتحدة صناعة الخدمات شهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة قطاع الخدمات سنويا (أکتوبر)

المملكة المتحدة قطاع الخدمات سنويا (أکتوبر)ا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك النهائي

ألمانيا المؤشر المنسق لأسعار المستهلك النهائيا:--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك النهائي

ألمانيا المؤشر المنسق لأسعار المستهلك النهائيا:--

ا: --

ا: --

المملكة المتحدة الميزان التجاري خارج الاتحاد الأوروبي (معدل موسميا) (أکتوبر)

المملكة المتحدة الميزان التجاري خارج الاتحاد الأوروبي (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)

المملكة المتحدة اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر قطاع الخدمات الشهري

المملكة المتحدة مؤشر قطاع الخدمات الشهريا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع البناء شهريا (معدل موسميا) (أکتوبر)

المملكة المتحدة مخرجات قطاع البناء شهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الإنتاج الصناعي السنوي (أکتوبر)

المملكة المتحدة الإنتاج الصناعي السنوي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الميزان التجاري (معدل موسميا) (أکتوبر)

المملكة المتحدة الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الميزان التجاري للاتحاد الأوروبي (معدل موسميا) (أکتوبر)

المملكة المتحدة الميزان التجاري للاتحاد الأوروبي (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع التصنيع سنويا (أکتوبر)

المملكة المتحدة مخرجات قطاع التصنيع سنويا (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة إجمالي الناتج المحلي

المملكة المتحدة إجمالي الناتج المحليا:--

ا: --

ا: --

المملكة المتحدة إجمالي الناتج المحلي السنوي

المملكة المتحدة إجمالي الناتج المحلي السنويا:--

ا: --

ا: --

المملكة المتحدة المخرجات الصناعية شهريا (أکتوبر)

المملكة المتحدة المخرجات الصناعية شهريا (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع التصنيع شهريا (أکتوبر)

المملكة المتحدة مخرجات قطاع التصنيع شهريا (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة الناتج المحلي الإجمالي الشهري 3 أشهر/3 أشهر (أکتوبر)

المملكة المتحدة الناتج المحلي الإجمالي الشهري 3 أشهر/3 أشهر (أکتوبر)ا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك CPI

ألمانيا مؤشر أسعار المستهلك CPIا:--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلكا:--

ا: --

ا: --

المملكة المتحدة مخرجات قطاع البناء سنويا (أکتوبر)

المملكة المتحدة مخرجات قطاع البناء سنويا (أکتوبر)ا:--

ا: --

ا: --

فرنسا المؤشر المنسق لأسعار المستهلك النهائي

فرنسا المؤشر المنسق لأسعار المستهلك النهائي--

ا: --

ا: --

البر الرئيسى الصينى نمو القروض المستحقة السنوي (نوفمبر)

البر الرئيسى الصينى نمو القروض المستحقة السنوي (نوفمبر)--

ا: --

ا: --

المملكة المتحدة معدل التضخم المتوقع

المملكة المتحدة معدل التضخم المتوقع--

ا: --

ا: --

الهند مؤشر أسعار المستهلك

الهند مؤشر أسعار المستهلك--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

البرازيل نمو قطاع الخدمات السنوي (أکتوبر)

البرازيل نمو قطاع الخدمات السنوي (أکتوبر)--

ا: --

ا: --

المكسيك الإنتاج الصناعي السنوي (أکتوبر)

المكسيك الإنتاج الصناعي السنوي (أکتوبر)--

ا: --

ا: --

ألمانيا الحساب الجاري (غير معدل موسميا) (أکتوبر)

ألمانيا الحساب الجاري (غير معدل موسميا) (أکتوبر)--

ا: --

ا: --

روسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)

روسيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (أکتوبر)--

ا: --

ا: --

رئيس بنك الاحتياطي الفيدرالي في فيلادلفيا هنري بولسون يلقي خطابًا

رئيس بنك الاحتياطي الفيدرالي في فيلادلفيا هنري بولسون يلقي خطابًا كندا تراخيص البناء الشهريا (معدل موسميا) (أکتوبر)

كندا تراخيص البناء الشهريا (معدل موسميا) (أکتوبر)--

ا: --

ا: --

كندا مبيعات الجملة السنوي (أکتوبر)

كندا مبيعات الجملة السنوي (أکتوبر)--

ا: --

ا: --

كندا مخزون شركات البيع بالجملة شهريا (أکتوبر)

كندا مخزون شركات البيع بالجملة شهريا (أکتوبر)--

ا: --

ا: --

كندا مخزون شركات البيع بالجملة سنويا (أکتوبر)

كندا مخزون شركات البيع بالجملة سنويا (أکتوبر)--

ا: --

ا: --

كندا مبيعات الجملة الشهري (معدل موسميا) (أکتوبر)

كندا مبيعات الجملة الشهري (معدل موسميا) (أکتوبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

اليابان مؤشر تانكان الحركي للشركات غير التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات غير التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات التصنيعية الصغيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات غير التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للتوقعات الشركات التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان للتوقعات الشركات التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للشركات الصناعية الصغيرة (الربع 4)

اليابان مؤشر تانكان للشركات الصناعية الصغيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان الحركي للشركات التصنيعية الكبيرة (الربع 4)

اليابان مؤشر تانكان الحركي للشركات التصنيعية الكبيرة (الربع 4)--

ا: --

ا: --

اليابان مؤشر تانكان للنفقات الرأسمالية للشركات الكبيرة (الربع 4)

اليابان مؤشر تانكان للنفقات الرأسمالية للشركات الكبيرة (الربع 4)--

ا: --

ا: --

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)

البر الرئيسى الصينى الإنتاج الصناعي السنوي (YTD) (نوفمبر)--

ا: --

ا: --

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)

البر الرئيسى الصينى معدل البطالة في المناطق الحضرية (نوفمبر)--

ا: --

ا: --

المملكة العربية السعودية مؤشر أسعار المستهلك

المملكة العربية السعودية مؤشر أسعار المستهلك--

ا: --

ا: --

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)

منطقة اليورو الإنتاج الصناعي السنوي (أکتوبر)--

ا: --

ا: --

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)

منطقة اليورو المخرجات الصناعية شهريا (أکتوبر)--

ا: --

ا: --

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)

كندا مبيعات المنازل الكائنة الشهري (نوفمبر)--

ا: --

ا: --

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)

منطقة اليورو إجمالي الأصول الاحتياطية (نوفمبر)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

Sacombank vừa được Tổ chức xếp hạng tín nhiệm Moody’s nâng hạng nhiều chỉ số quan trọng, ghi nhận bước tiến mạnh mẽ trong chiến lược tái cơ cấu và củng cố nội lực. Đây là một trong những đánh giá tích cực nhất dành cho Sacombank trong nhiều năm, khẳng định sức mạnh tài chính được cải thiện rõ rệt và triển vọng tăng trưởng bền vững.

Moody’s chính thức nâng bậc xếp hạng tiền gửi nội – ngoại tệ và xếp hạng nhà phát hành của Sacombank từ B2 lên B1, đồng thời nâng Đánh giá tín dụng cơ sở (BCA) từ b3 lên b2, cho thấy nền tảng tài chính cốt lõi của Ngân hàng ngày càng vững chắc. Triển vọng được duy trì ở mức Ổn định, phản ánh kỳ vọng Sacombank tiếp tục giữ vững điểm mạnh tín dụng và đà tăng trưởng trong 12-18 tháng tới.

Tổ chức xếp hạng ghi nhận khả năng sinh lời vượt trội, biên lãi ròng cao, chi phí tối ưu và áp lực dự phòng giảm nhờ xử lý tài sản tồn đọng hiệu quả. Bên cạnh đó, nền tảng huy động mạnh, CASA tốt và mạng lưới rộng khắp giúp Sacombank duy trì chi phí vốn thấp và thanh khoản ổn định.

Vốn chủ sở hữu tiếp tục tăng nhờ lợi nhuận cao và quản trị rủi ro chặt chẽ, tạo dư địa cho tăng trưởng tín dụng bền vững. Moody’s cũng đánh giá tích cực kế hoạch tăng vốn của Ngân hàng sau tái cơ cấu.

Việc Moody’s nâng hạng nhiều chỉ số quan trọng lần này khẳng định niềm tin vào vị thế của Sacombank trong hệ thống ngân hàng Việt Nam. Đây là minh chứng rõ ràng cho hiệu quả của chiến lược tái cơ cấu, sự kiên trì cải thiện chất lượng tài sản, kiện toàn nội lực và phát huy năng lực cạnh tranh của Sacombank. Đồng thời, đây cũng là động lực để Ngân hàng tiếp tục bứt phá, nâng tầm và đóng góp tích cực cho nền kinh tế.

Minh Tài

FILI - 14:55:19 11/12/2025

Theo đánh giá mới nhất của Moody’s Ratings (Moody’s) vừa công bố, Ngân hàng TMCP Hàng Hải Việt Nam được nâng xếp hạng tiền gửi dài hạn và xếp hạng nhà phát hành dài hạn từ B1 lên Ba3, đồng thời nâng xếp hạng tín nhiệm cơ sở (Baseline Credit Assessment – BCA) từ b2 lên b1.

Triển vọng ngân hàng tiếp tục được giữ ở mức Ổn định, phản ánh kỳ vọng các nền tảng tín dụng của MSB sẽ duy trì ổn định trong 12 – 18 tháng tới.

Theo báo cáo cập nhật của Moody’s, với phương pháp luận mới, tổ chức xếp hạng tín nhiệm có một số luận điểm hỗ trợ tích cực cho điểm xếp hạng của MSB ví dụ như: Moody’s đánh giá năng lực trả nợ trong dài hạn (solvency) nhờ tiềm năng tạo lợi nhuận ổn định của ngân hàng quan trọng hơn so với quy mô thanh khoản như trong phương pháp luận cũ; quy mô vốn, bộ đệm vốn được củng cố sẽ hỗ trợ tốt trong phòng ngừa các rủi ro của tổ chức tín dụng; mô hình kinh doanh tập trung hay đa dạng hóa nguồn thu được xem xét trong chấm điểm/tính toán rủi ro; và một số tiêu chí định tính được đưa vào mô hình chấm điểm xếp hạng trong phương pháp luận mới này…

Theo đó, chỉ số về nguồn vốn (Capital score) của MSB được cải thiện nhờ ngân hàng thực hiện chi trả cổ tức bằng cổ phiếu những năm gần đây, giúp củng cố cho bộ đệm vốn và giữ cho chỉ số vốn chủ sở hữu hữu hình trên tài sản có rủi ro (TCE/RWA) đạt mức 12.7% theo dữ liệu tài chính tại 30/6/2025 và thuộc nhóm cao trong ngành. Chất lượng của các tài sản có tính thanh khoản cao (trái phiếu Chính phủ mà ngân hàng đầu tư) là nhân tố hỗ trợ tích cực cho điểm xếp hạng MSB về tiêu chí thanh khoản. Ngoài ra, các yếu tố về Môi trường – Xã hội – Quản trị (ESG considerations) của MSB ở mức CIS-3, cho thấy cho thấy các rủi ro liên quan ESG không ghi nhận tác động lớn đến xếp hạng tín nhiệm của ngân hàng hiện tại.

Trong bối cảnh yêu cầu đánh giá khách quan trở nên khắt khe hơn, việc MSB được cải thiện đồng thời nhiều hạng mục trong ma trận chấm điểm tín nhiệm cho thấy nền tảng tài chính của ngân hàng không chỉ đáp ứng tiêu chuẩn mới, mà còn nổi bật trên một số khía cạnh so với mặt bằng chung.

Trong một vài năm trở lại đây, MSB tập trung củng cố an toàn vốn và thanh khoản, đảm bảo ngân hàng duy trì trạng thái chủ động trước biến động kinh tế. Tỷ lệ an toàn vốn (CAR) luôn được duy trì trên 12%, cao hơn mức 8% theo yêu cầu của Ngân hàng Nhà nước và phù hợp với quy mô bảng cân đối. Bên cạnh đó, theo số liệu tại ngày 30/9, nợ xấu (NPL) riêng lẻ của MSB ở mức 1.9%; tỷ lệ cho vay trên huy động (LDR) giảm từ 73.91% (quý 2) xuống 71.31% (quý 3); tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn (MTLT) được kiểm soát ở mức 27.03%, đều đáp ứng tốt tiêu chí từ cơ quan quản lý.

Về cấu trúc nguồn vốn, 9 tháng đầu năm, tiền gửi khách hàng đạt gần 183,400 tỷ đồng, tăng 19% so với cuối 2024. Trong đó, tiền gửi không kỳ hạn (CASA) đạt hơn 51,000 tỷ đồng, ghi nhận tăng quý thứ 4 liên tiếp và chiếm 27.83% tổng huy động, nằm trong top đầu ngành ngân hàng. Tiền gửi có kỳ hạn tăng 16%, đạt gần 132,360 tỷ đồng. Phát hành giấy tờ có giá đạt gần 26,100 tỷ đồng, tăng 23% so với cuối năm 2024. Kết quả trên cho thấy, MSB đang phát triển một nền tảng tiền gửi đa dạng và đảm bảo tối ưu chi phí vốn trong giai đoạn cạnh tranh mạnh trên thị trường huy động.

Việc Moody's nâng các hạng mục xếp hạng tín nhiệm có ý nghĩa quan trọng đối với MSB khi ngân hàng đang đẩy mạnh việc đa dạng hóa nguồn vốn trung – dài hạn, đặc biệt từ thị trường vốn quốc tế. Mức xếp hạng cao hơn giúp MSB nâng uy tín với các đối tác, tiếp cận nguồn vốn với chi phí hợp lý hơn và mở rộng phạm vi hợp tác với các định chế tài chính toàn cầu. Đồng thời, kết quả này cũng củng cố niềm tin của khách hàng và nhà đầu tư đối với ngân hàng, tạo thêm động lực để MSB đẩy mạnh chiến lược tăng trưởng, hướng tới một mô hình hoạt động an toàn, hiệu quả hơn và phù hợp với các chuẩn mực quản trị quốc tế.

Đại diện MSB chia sẻ: “Kết quả đánh giá từ Moody's là sự ghi nhận khách quan cho những nỗ lực liên tục của MSB trong việc hoàn thiện năng lực tài chính. Chúng tôi xem đây là một bước tiến quan trọng, đồng thời là động lực để MSB tiếp tục nâng cao chất lượng vận hành và hiệu quả kinh doanh, nhằm đem đến sự an tâm và tin cậy cao nhất cho khách hàng và đối tác.”

Với nền tảng đã được củng cố, MSB tiếp tục hướng tới chiến lược tăng trưởng thận trọng, chú trọng hiệu quả và bền vững về chất lượng, đồng thời đảm bảo duy trì vị thế cạnh tranh trong nhóm ngân hàng thương mại cổ phần hàng đầu tại Việt Nam.

Đánh giá | Xếp hạng trước đây | Xếp hạng được cập nhật ngày 26/11/2025 |

Triển vọng | Ổn định | Ổn định |

Xếp hạng rủi ro đối tác (Counterparty Risk Rating) | Ba3 | Ba3 |

Tiền gửi ngân hàng (Bank Deposits) | B1 | Ba3 |

Đánh giá tín dụng cơ sở (Baseline Credit Assessment) | b2 | b1 |

Đánh giá tín dụng cơ sở điều chỉnh (Adjusted Baseline Credit Assessment) | b2 | b1 |

Đánh giá rủi ro đối tác (Counterparty Risk Assessment) | Ba3(cr) | Ba3(cr) |

Xếp hạng nhà phát hành (Issuer Rating) | B1 | Ba3 |

Dịch vụ

Minh Tài

FILI - 13:30:00 28/11/2025

MỚI

19 cổ phiếu “vượt sóng” tăng trên 50% giữa thị trường ảm đạm

Kể từ khi VN-Index chạm mốc 1.800 điểm giữa tháng 10, thị trường đã giảm khoảng 140 điểm về dưới 1.660 điểm trong bối cảnh thanh khoản thấp và áp lực bán mạnh ở nhóm tài chính, đặc biệt VCI giảm 30% và VIX mất 42%.

Nhóm cổ phiếu Vingroup duy trì vai trò nâng đỡ, nhưng chưa đủ bù đắp.

Trong khi đó, 19 cổ phiếu penny vẫn tăng trên 50% trong một tháng, nổi bật như NVP (+230%), TVH (+143%), HHB (+130%) và DVT (+113%), nhưng hầu hết thanh khoản thấp.

Chỉ 6 mã tăng mạnh đồng thời thanh khoản cao gồm HID, VTB, VEC, KDM, HII và BCA.

HID tăng 95% nhờ kết quả kinh doanh quý II khả quan và dự án điện gió Halcom Hồng Đức 200 MW tại Quảng Trị; VTB và VEC tăng 78–77% nhờ hiệu ứng từ đấu giá cổ phần và kỳ vọng thay đổi chiến lược doanh nghiệp.

Ngày 19/9/2025, Moody’s Ratings (Moody’s) một trong ba tổ chức xếp hạng tín nhiệm quốc tế hàng đầu đã công bố xếp hạng tín nhiệm với Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB). Moody’s giữ nguyên xếp hạng tín nhiệm ở mức Ba3 cho danh mục Tiền gửi dài hạn, xếp hạng đánh giá tín dụng cơ sở (BCA) ở mức B1 và đánh giá triển vọng phát triển Ổn định đối với SeABank.

Việc Moody’s giữ nguyên xếp hạng tín nhiệm nhiều năm liên tiếp thể hiện sự ghi nhận rõ nét đối với nền tảng tài chính vững chắc, hiệu quả hoạt động cải thiện và triển vọng tăng trưởng bền vững của SeABank với những chiến lược phù hợp.

Theo báo cáo của Moody’s, SeABank hiện duy trì Tỷ lệ TCE (vốn/tài sản có rủi ro) ở mức 12.1% tính đến tháng 06/2025, thuộc nhóm cao nhất trong số các ngân hàng được Moody's xếp hạng tại Việt Nam. Chất lượng tài sản cũng được giữ ổn định với tỷ lệ nợ xấu dưới 2%, tổ chức này dự báo trong 12-18 tháng tới tỷ lệ này vẫn thấp nhờ SeABank có lịch sử quản trị rủi ro tín dụng ổn định.

Moody’s ghi nhận lợi nhuận của SeABank trong nửa đầu năm 2025 có sự cải thiện so với cùng kỳ nhờ chiến lược tái cơ cấu danh mục kinh doanh và tăng cường hiệu quả hoạt động. Kết quả này khẳng định năng lực quản trị của Ngân hàng trong việc thích ứng linh hoạt với diễn biến thị trường và duy trì đà tăng trưởng ổn định.

Đây là năm thứ tư liên tiếp SeABank được Moody’s giữ nguyên xếp hạng tín nhiệm Ba3, đánh giá triển vọng phát triển Ổn định cho thấy sự tin tưởng của tổ chức quốc tế đối với năng lực quản trị, nền tảng tài chính định hướng phát triển bền vững của Ngân hàng.

Việc Moody’s tiếp tục duy trì xếp hạng Ba3 với triển vọng Ổn định không chỉ là sự công nhận quốc tế đối với SeABank mà còn góp phần nâng cao uy tín của Ngân hàng trong mắt các nhà đầu tư, đối tác trong và ngoài nước. Đây cũng là tín hiệu tích cực cho thị trường tài chính Việt Nam, khi các tổ chức quốc tế ngày càng ghi nhận vai trò của các ngân hàng thương mại cổ phần tư nhân trong tiến trình hội nhập.

Bên cạnh việc tập trung vào củng cố nền tảng tài chính, SeABank còn định hướng trở thành ngân hàng dẫn đầu trong việc hỗ trợ doanh nghiệp Việt Nam mở rộng phát triển ra thị trường quốc tế, thúc đẩy tài chính xanh, tín dụng xanh và tài trợ cho các dự án thân thiện với môi trường. Thông qua đó, SeABank mong muốn đóng góp thiết thực cho nền kinh tế phát triển bền vững, phù hợp với chiến lược tăng trưởng dài hạn của Việt Nam.

Tính đến 30/6/2025, tổng tài sản SeABank đạt hơn 379 nghìn tỷ đồng, tiếp tục củng cố vị thế là một trong những ngân hàng thương mại cổ phần hàng đầu, đồng hành cùng sự phát triển của doanh nghiệp và nền kinh tế Việt Nam.

Kim Ngân

FILI - 09:18:09 26/09/2025

Trong bối cảnh các doanh nghiệp Việt Nam đối mặt với áp lực ngày càng tăng từ Cơ chế điều chỉnh biên giới carbon (CBAM) của EU và yêu cầu ESG từ các nhà đầu tư quốc tế, một nghịch lý đang hiện hữu: trong khi chiến lược "xanh hóa" đã trở thành ưu tiên hàng đầu của nhiều doanh nghiệp, nguồn cung bất động sản công nghiệp xanh vẫn còn hạn chế, buộc họ phải vận hành trong những nhà xưởng "xám" không đáp ứng tiêu chuẩn bền vững.

Nghịch lý trong các khu công nghiệp: Nhu cầu "xanh" và nguồn cung "xám"

Áp lực từ thị trường quốc tế đang gia tăng mạnh mẽ đối với các doanh nghiệp Việt Nam. Cơ chế CBAM của EU có hiệu lực từ tháng 10/2023 với giai đoạn báo cáo và sẽ áp thuế carbon từ tháng 1/2026, đang tác động trực tiếp đến 4 ngành xuất khẩu chính của Việt Nam: thép, xi măng, phân bón và nhôm. Theo đánh giá của Cơ quan Năng lượng Chuyển đổi, các doanh nghiệp Việt Nam trong những ngành này sẽ phải cung cấp dữ liệu phát thải carbon chi tiết cho toàn bộ chuỗi sản xuất, bao gồm cả hệ thống điện và các đầu vào từ chuỗi cung ứng.

Bên cạnh đó, các nhãn hàng toàn cầu như Apple, Samsung và Nike đã đặt tuân thủ ESG và cam kết Net Zero làm điều kiện tiên quyết để hợp tác. Điều này tạo ra một làn sóng yêu cầu "xanh hóa" lan tỏa từ các tập đoàn đa quốc gia xuống các nhà cung ứng địa phương tại Việt Nam. Tuy nhiên, thực trạng nguồn cung bất động sản công nghiệp tại Việt Nam lại chưa đáp ứng được nhu cầu này. Mặc dù khu vực công nghiệp dẫn đầu về chứng chỉ xanh với hơn 70% các dự án LEED được chứng nhận vào năm 2023, song đại đa số nhà xưởng và kho bãi hiện tại vẫn được xây dựng theo tiêu chuẩn cũ[1].

Những "xưởng xám" này thường có đặc điểm: hệ thống làm mát và chiếu sáng lỗi thời tiêu tốn nhiều năng lượng, mái nhà không được thiết kế phù hợp để lắp đặt điện mặt trời, thiếu hệ thống tái sử dụng nước thải và không có biện pháp quản lý chất thải hiệu quả. Điều này tác động tiêu cực đến điểm số ESG của doanh nghiệp, hạn chế khả năng tiếp cận vốn xanh và làm giảm lợi thế cạnh tranh trên thị trường quốc tế.

Theo khảo sát của Cushman & Wakefield, "tính bền vững" hiện đứng trong top 3 ưu tiên hàng đầu của doanh nghiệp khi lựa chọn bất động sản thương mại. Hơn 70% doanh nghiệp sẵn sàng trả thêm 7-10% tiền thuê để sử dụng các tòa nhà có chứng chỉ xanh nhằm đạt mục tiêu giảm phát thải[2].

Sự mâu thuẫn này đặc biệt rõ nét khi xem xét số liệu từ Báo cáo Sẵn sàng ESG của UNDP và VCCI, cho thấy 76% doanh nghiệp được khảo sát thiếu cơ cấu quản trị ESG rõ ràng, và 65% không có sự tham gia của ban điều hành trong các vấn đề liên quan. Điều này phản ánh khoảng cách lớn giữa ý thức về tầm quan trọng của ESG và khả năng thực thi với điều kiện hạ tầng hiện có[3].

Vì sao nhà xưởng mãi chưa "xanh"?

Từ góc nhìn chủ đầu tư và nhà phát triển bất động sản công nghiệp, việc nâng cấp các công trình hiện hữu để đạt tiêu chuẩn xanh đòi hỏi khoản đầu tư ban đầu lớn. Chi phí nâng cấp hệ thống M&E (cơ điện), gia cố mái để lắp đặt tấm pin mặt trời, và cải tạo hệ thống xử lý nước có thể lên tới hàng triệu đô la Mỹ. Trong khi đó, khả năng tăng giá thuê để bù đắp chi phí này còn hạn chế do tính cạnh tranh cao của thị trường.

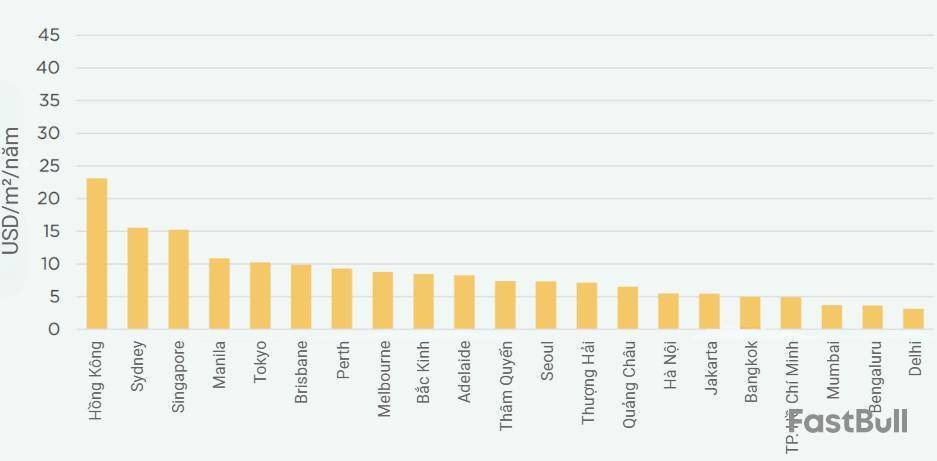

Cushman & Wakefield thống kê giá thuê logistics tại khu vực châu Á - Thái Bình Dương quý 4/2024: Hà Nội và TP.HCM nằm ở nhóm thấp nhất trong khu vực, chỉ khoảng 5-6 USD/m2/năm, thấp hơn đáng kể so với Singapore (~15 USD) hay Hong Kong (~23 USD). Khi mặt bằng giá thuê cơ bản đã thấp, khoảng chênh giữa xưởng “xanh” và xưởng tiêu chuẩn trở thành rào cản lớn cho việc đầu tư nâng cấp[4].

Mức giá thuê logistics khu vực châu Á – Thái Bình Dương, quý 4/2024

Một trở ngại lớn khác là thiếu mô hình tài chính ưu đãi cho việc cải tạo công trình cũ. Theo báo cáo của World Bank về nâng cấp hiệu quả năng lượng tại các thị trường mới nổi, các chương trình retrofit (cải tạo, nâng cấp công trình hiện hữu để đạt chuẩn xanh hoặc tiết kiệm năng lượng) thường gặp khó khăn về tài trợ do thời gian hoàn vốn dài và rủi ro kỹ thuật cao. Tại Việt Nam, tín dụng xanh chủ yếu tập trung cho các dự án xây dựng mới, trong khi chưa có cơ chế hỗ trợ cụ thể cho việc cải tạo xanh các công trình hiện hữu[5].

Trong khi đó doanh nghiệp thuê đối mặt với tình thế tiến thoái lưỡng nan. Thuê các nhà xưởng xanh với chi phí cao có thể ảnh hưởng đến năng lực cạnh tranh về giá, đặc biệt khi chi phí sản xuất tại Việt Nam đã tăng 70% so với năm 2019[6]. Ngược lại, việc tiếp tục thuê "xưởng xám" khiến họ phải chịu rủi ro không tuân thủ các yêu cầu ESG, chi phí vận hành cao do tiêu thụ năng lượng lớn, và điểm số ESG thấp ảnh hưởng đến khả năng tiếp cận nguồn vốn quốc tế.

Theo số liệu từ Ngân hàng Nhà nước (NHNN) Việt Nam, tổng dư nợ tín dụng xanh đến cuối tháng 3/2025 đạt hơn 704,244 tỷ đồng, chiếm 4.3% tổng dư nợ tín dụng toàn nền kinh tế. Tuy nhiên, phần lớn nguồn vốn này được dành cho các dự án năng lượng tái tạo và xây dựng xanh mới, trong khi chỉ có khoảng 25,000 tỷ đồng (3.7% tổng tín dụng xanh) được dành cho các dự án công nghiệp xanh và xây dựng xanh[7].

Lỗ hổng chính sách cũng là một yếu tố quan trọng. Mặc dù Việt Nam đã ban hành Nghị định 35/2022/NĐ-CP về phát triển khu công nghiệp sinh thái, nhưng chưa có khung pháp lý cụ thể cho việc retrofit các khu công nghiệp hiện có. Hơn nữa, theo đánh giá của GIZ Vietnam về hiệu quả năng lượng trong khu vực công nghiệp, thị trường ESCO (Công ty dịch vụ năng lượng) tại Việt Nam vẫn còn sơ khai với khả năng kỹ thuật và cơ sở hạ tầng hạn chế[8]. Báo cáo từ Bộ Xây dựng cho thấy, mặc dù đã có quy hoạch và tiêu chuẩn công trình xanh, nhưng việc thực thi còn thiếu tính đồng bộ. Đặc biệt, chưa có cơ chế ưu đãi tài chính rõ ràng để khuyến khích chủ đầu tư nâng cấp các công trình hiện hữu theo hướng bền vững.

Tìm lời giải từ các mô hình tiên tiến

Trên thế giới, một số mô hình thành công đã được triển khai để giải quyết bài toán retrofit xanh cho bất động sản công nghiệp. Tại Singapore, Jurong Innovation District đã trở thành điển hình với mục tiêu đạt phát thải ròng bằng 0 cho các công trình mới trước năm 2045. Khu vực này yêu cầu tất cả công trình mới phải đạt tối thiểu chứng chỉ Green Mark Platinum Super Low Energy của BCA[NLN1] , đồng thời sử dụng hệ thống làm mát tập trung và hệ thống vận chuyển chất thải khí nén tự động[9].

Chứng chỉ Green Mark Platinum Super Low Energy của BCA: Hệ thống đánh giá công trình xanh do Cơ quan Xây dựng Singapore (BCA) phát triển. Mức Platinum Super Low Energy là cấp cao nhất, yêu cầu công trình đạt mức tiết kiệm năng lượng tối thiểu 60% so với chuẩn quốc gia, đồng thời đáp ứng các tiêu chí khắt khe về hiệu quả tài nguyên, chất lượng môi trường trong nhà và phát thải carbon vòng đời.

Mô hình Green Lease (hợp đồng thuê xanh - thỏa thuận giữa chủ sở hữu và người thuê về các cam kết và điều khoản nhằm nâng cao hiệu quả năng lượng, giảm phát thải và chia sẻ lợi ích từ các cải tiến xanh) đã được áp dụng rộng rãi tại các thị trường phát triển, tạo ra cơ chế chia sẻ lợi ích và trách nhiệm giữa chủ sở hữu và người thuê trong việc nâng cấp xanh. Theo Better Buildings Partnership, các điều khoản Green Lease không chỉ quy định nghĩa vụ hợp tác mà còn bao gồm việc chia sẻ dữ liệu năng lượng, lắp đặt hệ thống đo lường, và cam kết sử dụng năng lượng tái tạo[10].

Tại Thái Lan, Map Ta Phut Industrial Estate đang triển khai chương trình carbon sandbox với sự hỗ trợ từ World Bank và IEAT. Chương trình này tập trung vào giảm phát thải đồng thời tạo ra các cơ chế giao dịch carbon, giúp các doanh nghiệp tiết kiệm chi phí dài hạn thông qua việc giảm phát thải[11].

Đặc biệt, mô hình ESCO tại Netherlands thông qua chương trình Energiesprong đã chứng minh hiệu quả khi sử dụng các thành phần prefabricated (bộ phận tiền chế được sản xuất sẵn ngoài công trường), cho phép hoàn thành việc retrofit trong vòng 7-10 ngày với tỷ lệ giảm tiêu thụ năng lượng 70-80%. Hơn 10,000 công trình đã được cải tạo thành công trên toàn châu Âu và Bắc Mỹ[12].

Tại Việt Nam, một số mô hình tiên phong đã xuất hiện. DEEP C Industrial Zones tại Hải Phòng đã triển khai nhiều sáng kiến ESG đáng chú ý như sử dụng 1,083 triệu m³ vật liệu nạo vét làm vật liệu thay thế cho vật liệu truyền thống trong các hoạt động san lấp mặt bằng. Phương pháp này đã tiết kiệm tương đương 617,000 m³ vật liệu truyền thống và bảo tồn 54 loại thực vật cùng hơn 18 loài động vật và côn trùng[13].

VSIP III Bình Dương thu hút khoản đầu tư 1 tỷ USD từ Tập đoàn Lego để xây dựng nhà máy carbon neutral đầu tiên trên thế giới[14]. Khu vực này có trang trại năng lượng mặt trời 50ha, hệ thống xử lý nước thải khép kín và mạng lưới giao thông thông minh[15]. Theo Global ESCO Market Report 2025, thị trường ESCO toàn cầu đã đạt xấp xỉ 38-39 tỷ USD đầu tư[16]. Tại khu vực châu Á-Thái Bình Dương, Thái Lan đã báo cáo 100 dự án ESCO với 85 dự án mới, quy mô thị trường 187.5 triệu USD[17].

Từ xưởng xám đến xưởng xanh

Về giải pháp chính sách, Việt Nam cần xây dựng khung pháp lý cho Green Lease, tương tự như các nước phát triển. Điều này bao gồm việc ban hành bộ tiêu chí retrofit xanh cụ thể và cơ chế ưu đãi tài chính như lãi suất ưu đãi, hỗ trợ kỹ thuật từ ngân sách Nhà nước. Theo Kế hoạch hành động ngành ngân hàng của NHNN , cần mở rộng danh mục tín dụng xanh để bao gồm cả việc nâng cấp công trình hiện hữu, thay vì tập trung vào các dự án xây dựng mới[18].

Asian Development Bank cam kết tài trợ gần 4 tỷ USD cho 23 dự án tại Việt Nam trong giai đoạn 2024-2026, trong đó có nhiều dự án về kinh tế xanh và phát triển bền vững. Việc tận dụng hiệu quả nguồn vốn này cho các chương trình retrofit sẽ tạo ra hiệu ứng lan tỏa mạnh mẽ[19].

Giải pháp từ phía chủ đầu tư cần hướng đến việc phát triển các gói nâng cấp xanh linh hoạt, cho phép khách thuê lựa chọn mức độ đầu tư phù hợp với năng lực tài chính và kế hoạch sản xuất. Việc kết hợp mô hình hợp tác công - tư (PPP) cùng các quỹ ESCO có thể giúp giảm gánh nặng vốn đầu tư ban đầu, đồng thời đảm bảo chất lượng dịch vụ và hiệu quả vận hành dài hạn.

Bên cạnh đó, việc các hợp đồng guaranteed savings (tiết kiệm được đảm bảo) và shared savings (chia sẻ khoản tiết kiệm) đã chứng minh tính hiệu quả tại nhiều thị trường, từ khu vực công đến khu vực tư. Trong bối cảnh Việt Nam, để những mô hình này phát huy tác dụng, cần có cơ chế ưu đãi rõ ràng, khung pháp lý minh bạch và các chuẩn mực kỹ thuật được áp dụng thống nhất.

Về phía doanh nghiệp thuê, việc chủ động đàm phán các điều khoản “xanh” ngay trong hợp đồng thuê xưởng là bước đi cần thiết, đặc biệt đối với các hạng mục có thể hoàn vốn nhanh và di chuyển dễ dàng như hệ thống chiếu sáng LED, thiết bị tiết kiệm năng lượng hoặc giải pháp quản lý nhiệt. Đầu tư vào công nghệ số để quản lý năng lượng vừa giúp tối ưu chi phí vận hành đồng thời cải thiện đáng kể điểm số ESG, qua đó nâng cao khả năng tiếp cận vốn quốc tế.

Các định chế tài chính giữ vai trò then chốt trong quá trình thúc đẩy “xanh hóa” nhà xưởng hiện hữu. Theo đề xuất từ EuroCham Vietnam Green Growth Committee, Việt Nam cần xây dựng các sản phẩm tín dụng xanh chuyên biệt cho hoạt động retrofit, đi kèm cơ chế bảo lãnh rủi ro và thủ tục xét duyệt đơn giản để khuyến khích triển khai[20]. Điều này sẽ tạo điều kiện cho cả chủ đầu tư lẫn doanh nghiệp thuê tiếp cận nguồn vốn với chi phí hợp lý, giảm áp lực tài chính khi thực hiện các cải tiến xanh.

GGGI cũng nhấn mạnh tầm quan trọng của việc tích hợp công nghệ số trong quản lý năng lượng và giám sát môi trường. Các hệ thống IoT, phân tích dữ liệu thời gian thực và báo cáo ESG tự động sẽ giúp doanh nghiệp đáp ứng yêu cầu tuân thủ của các cơ chế quốc tế như CBAM, đồng thời nâng cao minh bạch và hiệu quả trong vận hành.

[1] https://nvsk.vnanet.vn/viet-nam-tro-thanh-diem-den-dau-tu-hap-dan-trong-qua-trinh-chuyen-doi-xanh-1-151386.vna

[2] https://www.cushmanwakefield.com/en/vietnam/news/2025/07/how-industrial-developers-are-ahead-of-the-green-transition

[3] https://en.vcci.com.vn/esg-funding-for-sustainable-growth

[4] https://www.cushmanwakefield.com/en/vietnam/news/2025/07/how-industrial-developers-are-ahead-of-the-green-transition

[5] https://www.worldbank.org/en/news/press-release/2025/06/18/a-roadmap-to-scale-up-energy-efficiency-for-jobs-affordable-and-reliable-energy

[6] https://www.cushmanwakefield.com/en/vietnam/news/2025/07/how-industrial-developers-are-ahead-of-the-green-transition

[7] https://sbv.gov.vn/vi/w/sbv626162

[8] https://www.esp.org.vn/news/giz-viet-nams-first-step-to-reduce-greenhouse-gas-emissions-in-workplace/

[9] https://www.uradraftmasterplan.gov.sg/regional-plans/west/future-ready-sustainable-economic-hub

[10] https://www.burges-salmon.com/articles/102iyyu/green-leases-2024-edition/

[11] https://solarquarter.com/2025/04/16/thailand-green-shift-map-ta-phut-carbon-sandbox-gains-momentum-with-world-bank-backing/

[12] https://world-habitat.org/wp-content/uploads/2023/12/Project-Summary-Energiesprong-The-Netherlands.pdf

[13] https://deepc.vn/images/Report/DEEP_C_ESG_Report_2023.pdf

[14] https://en.vneconomy.vn/industrial-parks-in-green-transition.htm

[15] https://ktgindustrial.com/new/green-industrial-parks-in-vietnam/

[16] https://c2e2.unepccc.org/wp-content/uploads/sites/3/2025/06/the-global-esco-market-trends-challenges-and-opportunities.pdf

[17] https://c2e2.unepccc.org/wp-content/uploads/sites/3/2025/05/global-esco-market-report-2025.pdf

[18] https://baolongan.vn/new-policy-promotes-green-banking-development-in-vietnam-a181476.html

[19] https://en.baochinhphu.vn/adb-to-finance-nearly-us4-bln-for-23-projects-in-viet-nam-in-2024-2026-111240123152649164.htm

[20] https://eurochamvn.org/vi/eurochams-impact-at-the-2024-vietnam-business/

Nguyễn Nhiều Lộc

FILI - 12:00:00 01/09/2025

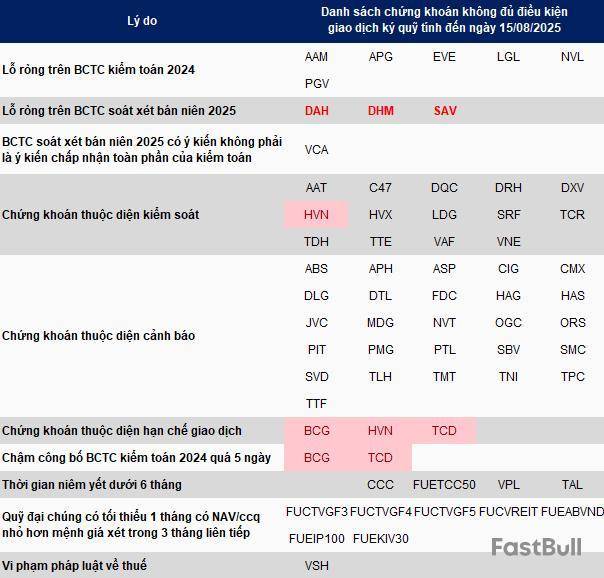

Ngày 15/08, Sở Giao dịch Chứng khoán TPHCM (HOSE) thông báo bổ sung 3 cổ phiếu không đủ điều kiện giao dịch ký quỹ gồm DAH, DHM và SAV, đều với lý do lỗ ròng trên BCTC soát xét bán niên 2025.

Đối với CTCP Tập đoàn Khách sạn Đông Á , Công ty lỗ ròng gần 4 tỷ đồng trong nửa đầu năm 2025, trong khi cùng kỳ lãi ròng gần 8 tỷ đồng. Theo công ty kinh doanh trong lĩnh vực khách sạn này lý giải, khoản thu bán hàng giảm hơn 15 tỷ đồng nhưng chi phí giá vốn tăng hơn 5 tỷ đồng đã làm suy giảm lợi nhuận.

DAH lỗ ròng bán niên 2025

Với CTCP Hợp tác Kinh tế và Xuất nhập khẩu Savimex , Công ty lỗ ròng gần 6 tỷ đồng trong nửa đầu năm 2025, cùng kỳ lãi ròng hơn 40 tỷ đồng.

SAV lỗ ròng bán niên 2025

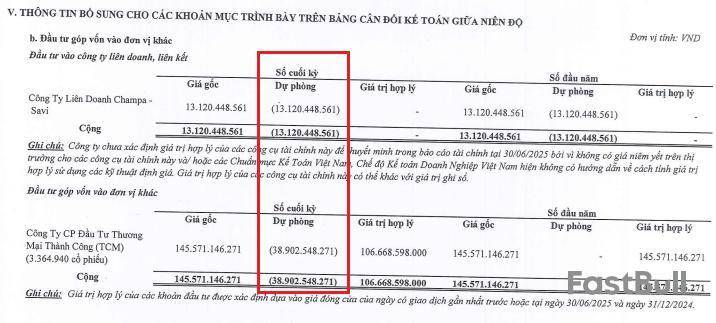

Tại phần giải trình nguyên nhân, Công ty nhấn mạnh nếu tính riêng hoạt động sản xuất kinh doanh chính thì kết quả tăng hơn 87%, nhưng do các ảnh hưởng từ thông tin thuế quan của Hoa Kỳ nên giá thị trường của các khoản đầu tư tài chính suy giảm, dẫn tới phát sinh chi phí trích lập dự phòng.

Theo số liệu tính đến ngày 30/06, SAV đang trích dự phòng đầu tư tài chính dài hạn hơn 52 tỷ đồng, lớn hơn nhiều so với khoảng 13 tỷ đồng đầu năm. Trong đó, Công ty trích lập toàn bộ khoản đầu tư hơn 13 tỷ đồng vào Công ty liên doanh Champa - Savi; gần 40 tỷ đồng tại khoản đầu tư vào CTCP Dệt may - Đầu tư - Thương mại Thành Công .

Trong khi đó, CTCP Thương mại và Khai thác Khoáng sản Dương Hiếu gây chú ý khi chuyển từ lãi ròng gần 2.8 tỷ đồng sang lỗ ròng gần 3.2 tỷ đồng sau soát xét. Nguyên nhân được Công ty cho biết do kiểm toán đánh giá lại khoản dự phòng giảm giá chứng khoán kinh doanh và chi phí lãi vay, dẫn đến chi phí tài chính tăng hơn 5 tỷ đồng so với số liệu tự lập.

Xét tại thời điểm cuối quý 2/2025, DHM chủ yếu đầu tư tài chính ở kỳ hạn ngắn, quy mô gần 171 tỷ đồng. Trong đó, danh mục chứng khoán kinh doanh có giá gốc hơn 76 tỷ đồng, bao gồm các khoản dầu tư vào CTCP Gang thép Thái Nguyên (TIS), CTCP B.C.H (BCA), CTCP Phát hành sách Thái Nguyên (STH) và CTCP Nhựa Thiếu niên Tiền Phong (NTP), đều đang phải trích dự phòng tổng cộng hơn 5.5 tỷ đồng.

Còn lại, Công ty đầu tư nắm giữ đến ngày đáo hạn hơn 100 tỷ đồng, đều là các hợp đồng tiền gửi có kỳ hạn 12 tháng đang được sử dụng để thế chấp cho khoản vay tại VietinBank, BIDV và MBBank.

Nguồn: BCTC soát xét bán niên 2025 của DHM

Một khoản dự phòng đáng chú ý khác trên bảng cân đối của DHM là dự phòng phải thu ngắn hạn khó đòi hơn 14 tỷ đồng đối với các khoản nợ quá hạn trên 3 năm và 6 năm. Trong đó, nổi bật nhất là khoản nợ xấu của Công ty TNHH Thương mại Dịch Sơn hơn 10 tỷ đồng phải trích lập toàn bộ.

Nguồn: BCTC soát xét bán niên 2025 của DHM

Với 3 cổ phiếu vừa được bổ sung, danh sách không đủ điều kiện giao dịch ký quỹ trên HOSE tính đến ngày 15/08 được nâng lên 65 mã, tăng 5 mã so với danh sách cắt margin quý 3 được công bố vào ngày 02/07.

Huy Khải

FILI - 10:38:46 18/08/2025

Kiểm toán điều chỉnh dự phòng giảm giá chứng khoán khiến CTCP Thương mại và Khai thác Khoáng sản Dương Hiếu từ lãi sau thuế gần 2.8 tỷ đồng thành lỗ 3.2 tỷ đồng trong nửa đầu năm 2025, lần đầu báo lỗ bán niên kể từ khi hoạt động.

Theo giải trình, kiểm toán điều chỉnh tăng hơn 5 tỷ đồng chi phí tài chính do đánh giá lại các khoản dự phòng giảm giá chứng khoán kinh doanh và chi phí lãi vay, khiến lợi nhuận sau thuế chuyển sang âm. Tại ngày 30/06/2025, DHM đang trích lập hơn 5.5 tỷ đồng dự phòng cho danh mục chứng khoán kinh doanh hơn 76 tỷ đồng (giá gốc), trong khi cùng kỳ trích lập chưa tới 1 tỷ đồng.

DHM đang nắm cổ phiếu nào?

Trong danh mục đầu tư chứng khoán, cổ phiếu TIS chiếm 70% giá gốc (53.4 tỷ đồng) và đang tạm lỗ gần 6%, cổ phiếu BCA tăng mua gấp 9 lần đầu năm lên 21.6 tỷ đồng nhưng tạm lỗ 11%. Công ty cũng mua mới các cổ phiếu STH, NTP với quy mô nhỏ nhưng đều tạm lỗ. Ngược lại, tiền gửi ngân hàng hơn 131 tỷ đồng mang về hơn 4 tỷ đồng lãi, tăng 89% so với cùng kỳ.

Hai khoản đầu tư cổ phiếu được DHM trích lập giảm giá chứng khoán nhiều nhất - Ảnh: DHM

Doanh thu nửa đầu năm 2025 giảm mạnh 52% so với cùng kỳ còn 987 tỷ đồng, mất mốc ngàn tỷ đồng bán niên duy trì 2 năm liên tiếp trước đó. Biên lãi gộp tuy nhích lên 1.4% từ mức 0.8% cùng kỳ, song vẫn rất thấp, không đủ bù đắp chi phí. Lũy kế 6 tháng, Công ty mới thực hiện hơn 28% kế hoạch doanh thu năm và chưa có lãi trong khi mục tiêu cả năm đề ra gần 10 tỷ đồng.

DHM cho biết ngành thép đang chịu ảnh hưởng từ thuế quan của các nền kinh tế lớn như Mỹ, khiến giá biến động mạnh, sản lượng tiêu thụ giảm, doanh số lao dốc 52%. Kết hợp chi phí vận hành cao, Công ty phải chịu lỗ trong 6 tháng đầu năm.

Kết quả kinh doanh bán niên những năm trước của DHM

Về nguồn vốn, nợ phải trả giảm 14% còn 537 tỷ đồng, phần lớn vẫn là vay ngắn hạn ngân hàng (449 tỷ đồng) với 2 chủ nợ lớn nhất là BIDV - CN Nam Thái Nguyên (239 tỷ đồng) và MB (138 tỷ đồng).

Trên sàn chứng khoán, cổ phiếu DHM ghi nhận 4 phiên giảm liên tiếp, đóng cửa phiên 15/08 tại mức 6,550 đồng/cp, giảm 16% trong 3 tháng và gần 20% trong vòng 1 năm, thanh khoản bình quân khoảng 26,000 cp/ngày.

Diễn biến giá cổ phiếu DHM từ đầu năm 2025 đến nay

Thế Mạnh

FILI - 15:58:00 15/08/2025

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك