أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

فرنسا متوسط معدل العائد على مزاد السندات الفرنسية لمدة 10سنوات

فرنسا متوسط معدل العائد على مزاد السندات الفرنسية لمدة 10سنواتا:--

ا: --

ا: --

منطقة اليورو مبيعات التجزئة سنويا (أکتوبر)

منطقة اليورو مبيعات التجزئة سنويا (أکتوبر)ا:--

ا: --

ا: --

البرازيل إجمالي الناتج المحلي

البرازيل إجمالي الناتج المحليا:--

ا: --

ا: --

أمريكا Challenger, Grey & Christmas تخفيضات الوظائف (نوفمبر)

أمريكا Challenger, Grey & Christmas تخفيضات الوظائف (نوفمبر)ا:--

ا: --

ا: --

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)ا:--

ا: --

ا: --

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas سنويا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas سنويا (نوفمبر)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)ا:--

ا: --

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكية

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكيةا:--

ا: --

ا: --

المملكة العربية السعودية إنتاج النفط الخام

المملكة العربية السعودية إنتاج النفط الخاما:--

ا: --

ا: --

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

اليابان احتياطي النقد الأجنبي (نوفمبر)

اليابان احتياطي النقد الأجنبي (نوفمبر)ا:--

ا: --

ا: --

الهند معدل إتفاقية إعادة الشراء Repo

الهند معدل إتفاقية إعادة الشراء Repoا:--

ا: --

ا: --

الهند سعر الفائدة المعياري

الهند سعر الفائدة المعياريا:--

ا: --

ا: --

الهند سعر فائدة إعادة الشراء Repo العكسي

الهند سعر فائدة إعادة الشراء Repo العكسيا:--

ا: --

ا: --

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOC

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOCا:--

ا: --

ا: --

اليابان المؤشرات الرئيسية أولي (أکتوبر)

اليابان المؤشرات الرئيسية أولي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنوي

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنويا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهري

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهريا:--

ا: --

ا: --

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي--

ا: --

ا: --

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)--

ا: --

ا: --

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)--

ا: --

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)--

ا: --

ا: --

المكسيك مؤشر ثقة المستهلك (نوفمبر)

المكسيك مؤشر ثقة المستهلك (نوفمبر)--

ا: --

ا: --

كندا معدل البطالة (معدل موسميا) (نوفمبر)

كندا معدل البطالة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف (معدل موسميا) (نوفمبر)

كندا التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)--

ا: --

ا: --

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)--

ا: --

ا: --

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

أفاد مكتب إحصاءات العمل الأمريكي بارتفاع مؤشر أسعار المنتجين بنسبة 0.3% لشهر سبتمبر/أيلول 2025، مع ظهور التأثيرات في مختلف القطاعات الاقتصادية.

أفاد مكتب إحصاءات العمل الأمريكي بارتفاع مؤشر أسعار المنتجين بنسبة 0.3% لشهر سبتمبر/أيلول 2025، مع ظهور التأثيرات في مختلف القطاعات الاقتصادية.

ومع اقتراب اجتماع مجلس الاحتياطي الفيدرالي، قد تؤثر أرقام التضخم على قرارات السياسة النقدية وسط المناقشات الاقتصادية الجارية.

يتماشى ارتفاع مؤشر أسعار المنتجين لشهر سبتمبر مع التوقعات الاقتصادية، مما يعكس استمرار الضغط الناجم عن ارتفاع تكاليف الطاقة والغذاء. تلعب هذه البيانات دورًا حاسمًا في تشكيل تقييم الاحتياطي الفيدرالي لاتجاهات التضخم. على الرغم من هذا الارتفاع، أظهر مؤشر أسعار المنتجين الأساسي - باستثناء الغذاء والطاقة - زيادة أقل بنسبة 2.9% على أساس سنوي، مما يُشير إلى فترة من الاعتدال. قد يؤثر هذا على توازن الاحتياطي الفيدرالي بين منع التضخم وتعزيز النمو.

كانت ردود فعل السوق محدودة، حيث استقر مؤشر ستاندرد آند بورز 500 قبل بدء التداول. ولم تُلاحظ أي تحركات ملحوظة في أسواق العملات المشفرة، مع استقرار عملتي بيتكوين وإيثريوم. لم يُعلق مسؤولو الاحتياطي الفيدرالي بعد، ومن المقرر أن يُناقش اجتماعهم المُقبل في ديسمبر هذه البيانات إلى جانب مؤشر نفقات الاستهلاك الشخصي المُرتقب، وذلك لإجراء تعديلات محتملة على السياسات.

ارتفع مؤشر أسعار المنتجين للطلب النهائي بنسبة 0.3% في سبتمبر، بعد تعديله موسميًا. وعلى مدار الاثني عشر شهرًا الماضية، ارتفع المؤشر بنسبة 2.7%.

هل تعلم؟ في عام ٢٠٢٢، أدت زيادات مماثلة في مؤشر أسعار المنتجين إلى رفع أسعار الفائدة بمقدار ٧٥ نقطة أساس، مما أدى إلى انخفاض سعر البيتكوين بنحو ٢٠٪ في الأسبوع التالي.

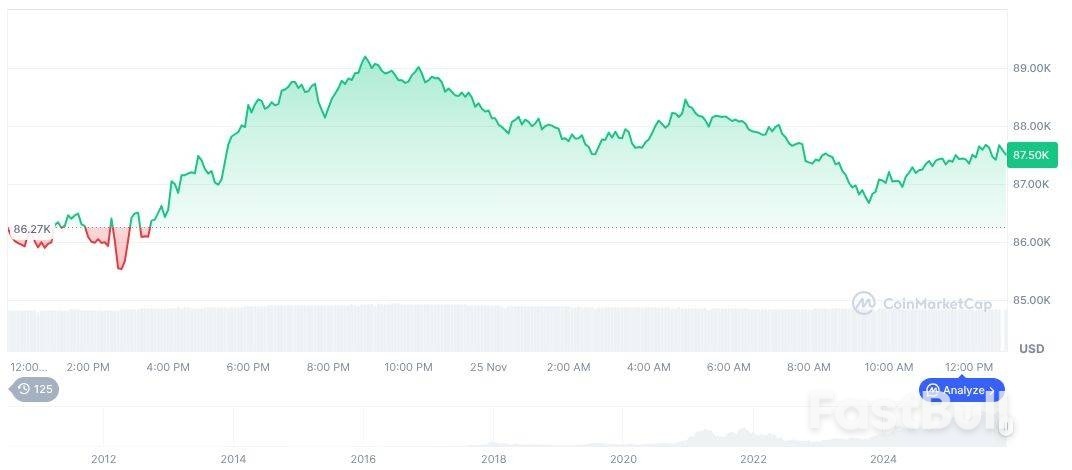

يبلغ سعر بيتكوين (BTC) حاليًا 87,590.66 دولارًا أمريكيًا، بقيمة سوقية تساوي formatNumber(1747735553640, 2). وتبلغ هيمنته 57.90%، وقد انخفض حجم التداول بنسبة 12.42% خلال 24 ساعة. وانخفض سعر بيتكوين خلال 30 يومًا بنسبة 23.66%، بينما يبلغ المعروض المتداول منه 19,953,446، وفقًا لموقع CoinMarketCap.

بيتكوين (BTC)، الرسم البياني اليومي، لقطة شاشة على CoinMarketCap الساعة 00:52 بالتوقيت العالمي المنسق، 26 نوفمبر 2025. المصدر: CoinMarketCap

بيتكوين (BTC)، الرسم البياني اليومي، لقطة شاشة على CoinMarketCap الساعة 00:52 بالتوقيت العالمي المنسق، 26 نوفمبر 2025. المصدر: CoinMarketCapيُشير فريق البحث في Coincu إلى أن بيانات التضخم السابقة غالبًا ما تُنذر بتعديلات في أسعار الفائدة من قِبَل الاحتياطي الفيدرالي. في حين أن أسواق العملات المشفرة لا تزال مستقرة، إلا أن التغييرات الكبيرة في مؤشر أسعار المنتجين قد تُؤدي إلى تقلبات إذا تبعتها إجراءات غير متوقعة من قِبَل الاحتياطي الفيدرالي. ويواصل القطاع مراقبة النتائج التنظيمية المستقبلية عن كثب .

أعلنت شركة "إتش بي" لصناعة الحواسيب والطابعات في 25 نوفمبر/تشرين الثاني عن خطة إعادة هيكلة شاملة ستؤدي إلى التخلص من حوالي 10% من قوتها العاملة على مستوى العالم مع تحول الشركة نحو الذكاء الاصطناعي لتعزيز الكفاءة.

وبحسب أحدث تقرير للأرباح، تتوقع شركة التكنولوجيا العملاقة تقليص عدد موظفيها العالمي بما يتراوح بين 4000 و6000 موظف للتركيز على تبني الذكاء الاصطناعي لزيادة الابتكار ورضا العملاء.

وتعكس خطوة HP اتجاهاً متزايداً في قطاع التكنولوجيا، حيث تستثمر الشركات بكثافة في تطوير الذكاء الاصطناعي مع استخدام التكنولوجيا لتقليل التكاليف التشغيلية.

أعلنت شركات التكنولوجيا الكبرى، بما في ذلك جوجل ومايكروسوفت وأمازون، عن خفض القوى العاملة على مدى العامين الماضيين، حيث أشار الكثيرون إلى الحاجة إلى إعادة تخصيص الموارد، بما في ذلك الوظائف، نحو مبادرات الذكاء الاصطناعي.

ويقول محللو الصناعة إن أتمتة الذكاء الاصطناعي تؤثر بشكل خاص على الأدوار في دعم العملاء، وإدارة المحتوى، وإدخال البيانات، وبعض مهام البرمجة الحاسوبية.

وقالت شركة HP إن خطتها الخاصة بالذكاء الاصطناعي تهدف إلى تحقيق ما يقرب من مليار دولار أمريكي من المدخرات السنوية بحلول نهاية السنة المالية 2028.

وتعمل الشركة على تحويل نموذج أعمالها في ظل أنماط الطلب المتغيرة في أسواق أجهزة الكمبيوتر والطباعة.

وقال الرئيس التنفيذي لشركة HP، إنريكي لوريس، لصحيفة وول ستريت جورنال إن الشركة تخطط لرفع أسعار أجهزة الكمبيوتر الخاصة بها والعمل مع موردين جدد للمساعدة في تعويض التكاليف المرتفعة للحوسبة الذكية.

وفي الربع الأخير من العام، أعلنت شركة HP عن تحقيق ربح قدره 795 مليون دولار أميركي، مقارنة بـ 906 مليون دولار أميركي في العام السابق.

ارتفعت الإيرادات بنسبة 4.2% لتصل إلى 14.64 مليار دولار أمريكي، متجاوزةً توقعات المحللين، حيث عوّضت مبيعات أجهزة الكمبيوتر انخفاض مبيعات الطابعات. (وكالة فرانس برس)

كان هذا عامًا جيدًا للأسهم العالمية . في تحوّل عن السنوات الأخيرة، تفوقت أوروبا والعديد من الأسواق الناشئة على الأسهم الأمريكية في عام 2025. وقد ساهم انخفاض قيمة الدولار الأمريكي في تضخيم مكاسب المستثمرين الأمريكيين ذوي التعرض العالمي.

يبقى مدى تواجد المستثمرين الأمريكيين في السوق العالمية سؤالاً مفتوحاً. فقد أدت فترة طويلة من القوة التي شهدتها الأسهم الأمريكية إلى تراجع الحصة السوقية لصناديق الأسهم العالمية . ويُعدّ طفرة الذكاء الاصطناعي أحدث توجه تكنولوجي استفادت منه الشركات الأمريكية بشكل غير متناسب. ونتيجةً لذلك، ارتفعت حصة الولايات المتحدة من قيمة سوق الأسهم العالمية بنسبة مذهلة بلغت 20% منذ عام 2010. وعلى الرغم من أنها تُمثل حوالي ربع الاقتصاد العالمي، إلا أن الأسهم الأمريكية تتجاوز 62% من قيمة سوق الأسهم العالمية، وذلك وفقاً لوزن الولايات المتحدة في مؤشر مورنينج ستار للأسواق العالمية . ويُمثل هذا اختلالاً واضحاً في التوازن.

مع هيمنة الذكاء الاصطناعي على نقاشات الاستثمار ومساهمته في تحقيق مكاسب قوية للأسهم الأمريكية عام ٢٠٢٥، أودّ أن أشارككم مقتطفًا من حوارٍ دار بيني وبين مايك بايل، من بلاك روك، ضمن بودكاست "ذا لونغ فيو" على قناة مورنينج ستار . كان بايل يتحدث عن إمكانية تنويع الاستثمارات من خلال اتخاذ مراكز طويلة وقصيرة الأجل في الأسهم حول العالم. تابعتُ الحوار لمعرفة رأيه حول مدى تأثر المحفظة الاستثمارية عالميًا.

دان ليفكوفيتز: أردتُ التركيز على الجانب العالمي لهذه الاستراتيجية. من الواضح أن الاستثمار في الأسهم العالمية قد حقق نجاحًا هذا العام، ولكن منذ ١٠ أو ١٥ عامًا، كان السوق الأمريكي هو الخيار الأمثل. أودُّ معرفة رأيك فيما يتعلق بتخصيصات الأسهم العالمية؟

مايك بايل: أعتقد أن هذه إحدى النقاط التي تُعدّ فيها حيادية السوق بالغة الأهمية. لذا، نعم، صحيح تمامًا، ففي مرحلة ما، كانت تجارة السنوات الخمس عشرة الماضية، وليس فقط خلال عامين، هي زيادة وزن الولايات المتحدة مقارنةً ببقية العالم. لكن هذا يختلف عن القول بعدم وجود عائد ألفا في أسواق أخرى حول العالم عند التداول طويل الأجل والبيع على المكشوف بطريقة محايدة للسوق. لذا، لا ينكشف المستثمرون على عائد ألفا في بقية العالم. لكن ما يمكنهم الوصول إليه هو رؤى ألفا التي تُقدّم تنبؤات دقيقة حول الشركات التي ستتفوق في الأداء، والشركات التي ستُسجّل أداءً دون المستوى، وتُحقّق عائدًا من الفرق بين هذين الأمرين. والأهم من ذلك، كما ذكرتُ سابقًا، أن امتلاك مجموعة أكبر من فرص الاستثمار، والقدرة على الوصول إلى الأسواق العالمية، وليس الأسواق الأمريكية فقط، يُوسّع نطاق الاستراتيجيات التي طورها الفريق المنهجي بمرور الوقت، ويزيد من فرص ألفا المتاحة لتحقيق عوائد للعملاء، مجددًا بهذه الطريقة المحايدة للسوق. لذا، صحيح تمامًا، لقد تفوقت الولايات المتحدة في الأداء. يمكننا الحديث عن آفاق ذلك. لكن هذه الاستراتيجية تستفيد من كونها محايدة للسوق، ولكنها تستفيد أيضًا من العدد المتزايد من الفرص التي تأتي من الاستثمار عالميًا، وليس فقط في الولايات المتحدة.

ليفكوفيتز: حسنًا، سأقبل عرضك بمشاركة توقعاتك. يتساءل الكثيرون إن كان هذا هو الوقت المناسب لزيادة مخصصاتهم للاستثمارات الدولية.

بايل: إن المحرك الرئيسي لسوق الأسهم الأمريكية منذ أدنى مستوياته في أبريل، وكما كان الحال خلال العامين الماضيين، هو الأداء القوي الذي حققه، والذي يُتيح لنا فهم موضوع التحول في الذكاء الاصطناعي، والاتجاه السائد نحوه. والأهم من ذلك، أن هذا يتعلق ببيئة اقتصادية كلية أكثر غموضًا واستقرارًا. من بعض النواحي، نعتقد أن التنويع لا يقل أهمية عن أي وقت مضى. لكن تحقيق التنويع، ليس فقط عبر المناطق الجغرافية، بل أيضًا عبر الاتجاهات السائدة، مثل التحول في الذكاء الاصطناعي، أمرٌ بالغ الأهمية لبناء محافظ استثمارية تُحقق النتائج التي يتطلع إليها المستثمرون.

ماذا يعني ذلك؟ يعني ذلك، في المحصلة، أن الاستمرار في الاستثمار في سوق الأسهم الأمريكية، بما أنه يوفر فرصةً لمفهوم التحول في الذكاء الاصطناعي، وهو مفهومٌ لا تستطيع أي سوق أسهم أخرى عالميًا القيام به، لا يزال ينبغي أن يكون جزءًا أساسيًا من محافظ الاستثمار. ولكن، سواءً كنت تبحث عن التنويع الجغرافي أو الموضوعي، فإن التأكد من مراعاة حجم الاستثمار في الولايات المتحدة الأمريكية، وحجم الذكاء الاصطناعي الذي ترغب به، هو سؤال بالغ الأهمية أيضًا. وبناء التوازن في هذا الصدد هو الطريقة الصحيحة لبناء محفظة استثمارية قادرة على تحقيق عائد، مع الحفاظ على المرونة في الوقت نفسه.

ليفكوفيتز: ماذا عن تنويع العملات؟ ذكرتَ ضعف الدولار سابقًا في حديثنا. هل تعتقد أنه من المهم للمستثمرين تنويع استثماراتهم في العملات؟

بايل: أعتقد أن هذه نقطة بالغة الأهمية للمستثمرين العالميين، وهي نقاشٌ أُجريه بانتظام أثناء تواجدي في الخارج، سواءً في أوروبا أو كندا أو آسيا. سمح عددٌ من المستثمرين حول العالم بانخفاض نسب التحوّط لديهم بشكلٍ ملحوظ خلال العامين الماضيين مع تفوق أداء الولايات المتحدة. ولذلك، وبشكلٍ متزايد، تزايدت استثماراتهم في الأسهم الأمريكية، والأصول الأمريكية عمومًا، دون تحوّط. وهذا العام، كان الوضع صعبًا. فحتى مع ارتفاع مؤشر ستاندرد آند بورز 500 بأكثر من 13% بقليل، انخفض الدولار بأكثر من 10% بقليل. ولذلك، لم تكن تجربة هذا العام، على سبيل المثال، بالنسبة للمستثمر الأوروبي من تلك الاستثمارات الأمريكية، هي الأفضل. لذا أعتقد أن ما يدفع المستثمرين إلى التساؤل: هل هذه نهاية الدولار؟ هل سأتخلى عن الدولار؟ ولكن هل أريد أن أبتعد ربما عن الدرجة الممتدة من التعرضات غير المحمية التي كانت لدي تجاه الولايات المتحدة، نحو شيء يبدو أكثر طبيعية من الناحية التاريخية من حيث نسبة التحوط، والتوازن بين التعرض للولايات المتحدة، ولكن التحوط من بعض العملة؟

ارتفعت أسعار المستهلكين في أستراليا بوتيرة أسرع من المتوقع في أكتوبر/تشرين الأول، حسبما أظهر تقرير شهري جديد صدر يوم الأربعاء، مما يشير إلى ارتفاع التضخم الذي عزز الرهانات على أن دورة تخفيف السياسة الحالية ربما تكون قد انتهت.

ارتفع الدولار الأسترالي قليلاً بنسبة 0.2% ليصل إلى 0.6480 دولار أمريكي، بينما انخفضت العقود الآجلة للسندات الحكومية لأجل ثلاث سنوات بمقدار سبع نقاط لتصل إلى 96.17. وخفّض المستثمرون من توقعاتهم بإمكانية قيام بنك الاحتياطي الأسترالي بخفض أسعار الفائدة مرة أخيرة في مايو من العام المقبل إلى 27%، من 40% سابقًا.

أظهرت بيانات من مكتب الإحصاءات الأسترالي أن مؤشر أسعار المستهلك الشهري ارتفع بنسبة 3.8% في أكتوبر مقارنة بالعام السابق، ارتفاعا من 3.6% في سبتمبر وفوق متوسط التوقعات البالغة 3.6%.

سجل متوسط التضخم الأساسي المخفض معدلا سنويا بلغ 3.3% في أكتوبر/تشرين الأول، ارتفاعا من 3.2% في سبتمبر/أيلول، وهو أيضا لا يسير في الاتجاه الذي يرغب فيه بنك الاحتياطي الأسترالي.

هذا هو أول تقرير شهري شامل لمؤشر أسعار المستهلك يصدره مكتب الإحصاء الأسترالي، ليحل محل السلسلة الشهرية القديمة والجزئية. مع ذلك، أكد بنك الاحتياطي الأسترالي أنه لا يزال يُفضل النشرات الفصلية للحصول على مؤشر أدق لاتجاهات التضخم، نظرًا لتقلب البيانات الجديدة.

ارتفع معدل التضخم العام في الربع الأخير إلى 3.2%، متجاوزًا النطاق المستهدف البالغ 2-3%، مما أثار المخاوف من أن السياسة النقدية قد لا تكون صارمة بعد ثلاث تخفيضات في أسعار الفائدة هذا العام. وارتفعت قروض الإسكان، وتحسنت معنويات المستهلكين لأول مرة منذ أربع سنوات.

وأشارت تفاصيل التقرير إلى بعض الضغوط السعرية المرتفعة في قطاع الخدمات، الذي سجل معدل نمو سنوي بلغ 3.9% في الشهر الماضي، ارتفاعا من 3.5% في سبتمبر/أيلول.

ارتفع معدل التضخم في أسعار المساكن إلى 5.9% في الاثني عشر شهرا حتى أكتوبر، مقارنة بـ 5.7% في الفترة السابقة.

خفض البنك المركزي النيوزيلندي سعر الفائدة الرسمي القياسي بمقدار 25 نقطة أساس إلى 2.25% يوم الأربعاء، وهو أدنى مستوى له منذ منتصف عام 2022، حيث مدد صناع السياسات جهودهم لإنعاش الاقتصاد المتعثر وتخفيف الرياح المعاكسة العالمية.

وتوافق القرار مع استطلاع أجرته رويترز وتوقع فيه جميع الاقتصاديين الـ36 الذين شملهم الاستطلاع، باستثناء أربعة، أن يخفض بنك الاحتياطي النيوزيلندي أسعار الفائدة النقدية بمقدار ربع نقطة مئوية.

وقد فاجأ البنك المركزي الأسواق بخفض أسعار الفائدة بمقدار 50 نقطة أساس أكبر من المتوقع في أكتوبر/تشرين الأول، كما قدم 325 نقطة أساس من التيسير منذ أغسطس/آب 2024 لدعم الاقتصاد الذي انكمش في ثلاثة من الأرباع الخمسة الماضية.

النقاط الرئيسية:

يستعد متداولو زوج الدولار الأمريكي/الين الياباني لجلسة حاسمة في منتصف الأسبوع يوم الأربعاء 26 نوفمبر/تشرين الثاني، حيث تقوم الأسواق بتعديل رهاناتها على مواقف السياسة النقدية لبنك اليابان وبنك الاحتياطي الفيدرالي.

تشير التحديثات الأولية لمفاوضات الأجور السنوية في اليابان لعام ٢٠٢٦ إلى زيادة كبيرة أخرى في الأجور، مما يدعم رفع بنك اليابان لأسعار الفائدة في ديسمبر. وقد أكد محافظ بنك اليابان، كازو أويدا، مؤخرًا على أهمية مفاوضات الأجور السنوية، المعروفة باسم "شونتو". وصرح بأن هناك حاجة إلى مزيد من البيانات من مناقشات الأجور لتقييم ما إذا كانت الرسوم الجمركية الأمريكية ستجبر الشركات على الحد من زيادات الأجور.

في غضون ذلك، غذّت البيانات الاقتصادية الأمريكية وتصريحات أعضاء اللجنة الفيدرالية للسوق المفتوحة (FOMC) التكهنات بخفض أسعار الفائدة من قِبَل الاحتياطي الفيدرالي في ديسمبر، مما يشير إلى احتمال تضييق فروق أسعار الفائدة بين الولايات المتحدة واليابان، ويصبّ في صالح الين. وقد يُغيّر تباين السياسة النقدية مسار زوج الدولار الأمريكي/الين الياباني الصعودي مؤخرًا بشكل ملموس، مما يُعطي أهمية أكبر للبيانات الواردة.

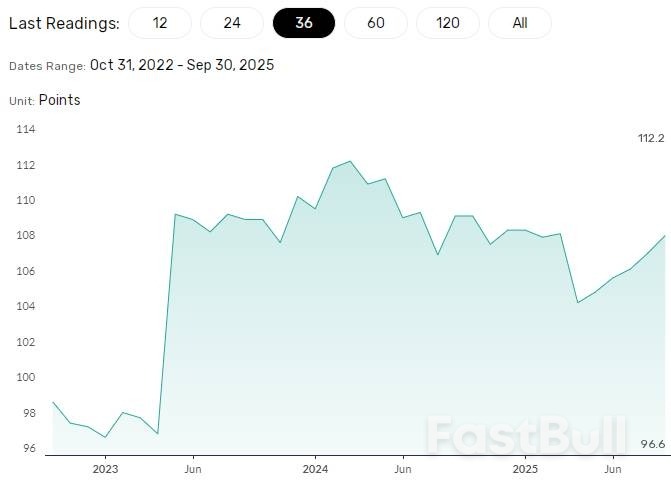

يوم الأربعاء، 26 نوفمبر/تشرين الثاني، سيُصدر مؤشر الاقتصاد الرائد في اليابان (LEI) بياناتٍ حول ثقة الشركات والمستهلكين بنهاية الربع الثالث. ويتوقع الاقتصاديون ارتفاع مؤشر LEI من 107.0 نقطة في أغسطس/آب إلى 108.0 نقطة في سبتمبر/أيلول.

قد تشير قراءة أعلى لمؤشر LEI إلى زيادة في استثمارات الشركات وارتفاع في الأجور، بما يتماشى مع مستجدات مفاوضات الأجور. والأهم من ذلك، أن ارتفاع الأجور قد يعزز القدرة الشرائية للأسر، مما يؤدي إلى زيادة الإنفاق وارتفاع التضخم الناتج عن الطلب. علاوة على ذلك، قد يُترجم تحسن ثقة المستهلك إلى انتعاش في الاستهلاك الخاص.

في سياق متصل، انخفض مؤشر LEI إلى 104.2 في أبريل، وهو أدنى مستوى له في عامين، قبل أن يرتفع تدريجيًا. وعكست اتجاهات مؤشر LEI تطورات التجارة. وتشير هذه الاتجاهات إلى انتعاش في سبتمبر، نظرًا لخفض الولايات المتحدة للرسوم الجمركية على السلع اليابانية إلى 15% في الشهر نفسه. كما قد يُعزز ضعف الين المعنويات، نظرًا لأن قوة زوج الدولار الأمريكي/الين الياباني ستُعوّض تأثير الرسوم الجمركية على هوامش أرباح الشركات.

FX Empire – مؤشر الاقتصاد الرائد في اليابان

FX Empire – مؤشر الاقتصاد الرائد في اليابانمع تركيز بنك اليابان على الأجور والتضخم، سيدعم تحسن المعنويات تبني بنك اليابان لسياسة أسعار فائدة أكثر تشددًا، بالإضافة إلى ارتفاع قيمة الين. والجدير بالذكر أن زوج الدولار الأمريكي/الين الياباني انخفض لفترة وجيزة إلى ما دون 156 هذا الأسبوع. وقد تفاعل المتداولون مع مستجدات مفاوضات الأجور اليابانية وضعف البيانات الاقتصادية الأمريكية.

USDJPY - الرسم البياني اليومي - 261125 - التحفيز المالي وسياسة الاحتياطي الفيدرالي الحذرة

USDJPY - الرسم البياني اليومي - 261125 - التحفيز المالي وسياسة الاحتياطي الفيدرالي الحذرةوسط تزايد الرهانات على رفع أسعار الفائدة من قبل بنك اليابان في ديسمبر/كانون الأول، فإن بيانات الوظائف في الولايات المتحدة قد تعزز الرهانات على خفض أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي في ديسمبر/كانون الأول، مما قد يؤدي إلى انخفاض حاد في زوج الدولار/ين.

يتوقع الاقتصاديون ارتفاع طلبات إعانة البطالة الأولية من 220 ألف طلب (الأسبوع المنتهي في 15 نوفمبر) إلى 227 ألف طلب (الأسبوع المنتهي في 22 نوفمبر). وقد تعزز هذه الزيادة، التي تفوق التوقعات، التوقعات بخفض أسعار الفائدة في ديسمبر، مما يؤثر سلبًا على الطلب على الدولار الأمريكي. وقد يدفع تضييق فروق أسعار الفائدة بين الولايات المتحدة واليابان زوج الدولار الأمريكي/الين الياباني نحو 155.

في سياق متصل، أفاد تقرير ADP بانخفاض في متوسط التوظيف على مدار أربعة أسابيع بلغ 13.5 ألف وظيفة، مما يشير إلى تباطؤ سوق العمل. وأدى الانخفاض الثالث على التوالي في متوسط التوظيف على مدار أربعة أسابيع إلى انخفاض زوج الدولار الأمريكي/الين الياباني، مما يُبرز احتمالية استجابة الزوج لارتفاع طلبات إعانة البطالة.

بالإضافة إلى البيانات، ينبغي على المتداولين مراقبة خطابات أعضاء اللجنة الفيدرالية للسوق المفتوحة. ستؤثر ردود الفعل على البيانات الاقتصادية الأمريكية ووجهات النظر بشأن الجدول الزمني لخفض أسعار الفائدة على اتجاهات زوج الدولار الأمريكي/الين الياباني. وقد تُسرّع الدعوات المتزايدة لخفض أسعار الفائدة في ديسمبر من تراجع الزوج نحو مستوى 150.

USDJPY – الرسم البياني اليومي – 261125

USDJPY – الرسم البياني اليومي – 261125اقرأ التوقعات الكاملة لزوج USD/JPY ، بما في ذلك إعدادات الرسم البياني وأفكار التداول.

محركات السوق الرئيسية التي يجب مراقبتها اليوم:

جاء التضخم الأساسي في أستراليا أقوى من المتوقع في أكتوبر، مما يشير إلى أن بنك الاحتياطي الفيدرالي سيظل على الهامش بينما يحاول تقييم ما إذا كان الاقتصاد يتجاوز سرعته القصوى.

ارتفعت قيمة العملة الأسترالية مع ارتفاع متوسط أسعار المستهلك المُخفّض، الذي يُراقب عن كثب، والذي يستثني السلع المتقلبة، بنسبة 3.3% مقارنةً بالعام الماضي، وفقًا لبيانات مكتب الإحصاءات الأسترالي يوم الأربعاء. وهذا أعلى من الحد الأقصى للنطاق المستهدف لبنك الاحتياطي الأسترالي، ومقارنةً بتوقعات زيادة بنسبة 3%.

وجاء الرقم الرئيسي عند 3.8%، متجاوزًا أيضًا التوقعات بزيادة قدرها 3.6%.

ارتفع الدولار الأسترالي بنسبة 0.2%، وارتفع عائد السندات الحكومية لأجل ثلاث سنوات، والحساسة للسياسات، بمقدار 6 نقاط أساس. وتتوقع أسواق المال احتمالًا ضئيلًا لقيام بنك الاحتياطي الأسترالي بخفض أسعار الفائدة العام المقبل، بينما يتوقع الاقتصاديون عمومًا خفضها في منتصف عام 2026. وتُعدّ مجموعة جولدمان ساكس وبنك الكومنولث الأسترالي من بين عدد قليل من المؤسسات المالية التي تعتقد أن دورة التيسير النقدي قد انتهت.

تدعم البيانات تقييم بنك الاحتياطي الأسترالي بأن جهوده لكبح جماح التضخم الأساسي قد واجهت صعوبات جمة، في وقتٍ يُظهر فيه الاقتصاد بوادر انتعاش. ويهدف البنك المركزي إلى إبقاء التضخم عند منتصف نطاقه الذي يتراوح بين 2% و3%.

هذا هو الإصدار الافتتاحي لبيانات التضخم الشهرية، ليحل محل مؤشر أسعار المستهلك الشهري الجزئي السابق. ومع ذلك، من المتوقع أن يظل تقرير التضخم الفصلي القراءة الرئيسية لصانعي السياسات حتى يتأكدوا من معالجة أي ثغرات في الإصدار الشهري الجديد.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك