أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

فرنسا متوسط معدل العائد على مزاد السندات الفرنسية لمدة 10سنوات

فرنسا متوسط معدل العائد على مزاد السندات الفرنسية لمدة 10سنواتا:--

ا: --

ا: --

منطقة اليورو مبيعات التجزئة سنويا (أکتوبر)

منطقة اليورو مبيعات التجزئة سنويا (أکتوبر)ا:--

ا: --

ا: --

البرازيل إجمالي الناتج المحلي

البرازيل إجمالي الناتج المحليا:--

ا: --

ا: --

أمريكا Challenger, Grey & Christmas تخفيضات الوظائف (نوفمبر)

أمريكا Challenger, Grey & Christmas تخفيضات الوظائف (نوفمبر)ا:--

ا: --

ا: --

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)ا:--

ا: --

ا: --

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas سنويا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas سنويا (نوفمبر)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)ا:--

ا: --

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكية

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكيةا:--

ا: --

ا: --

المملكة العربية السعودية إنتاج النفط الخام

المملكة العربية السعودية إنتاج النفط الخاما:--

ا: --

ا: --

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

اليابان احتياطي النقد الأجنبي (نوفمبر)

اليابان احتياطي النقد الأجنبي (نوفمبر)ا:--

ا: --

ا: --

الهند معدل إتفاقية إعادة الشراء Repo

الهند معدل إتفاقية إعادة الشراء Repoا:--

ا: --

ا: --

الهند سعر الفائدة المعياري

الهند سعر الفائدة المعياريا:--

ا: --

ا: --

الهند سعر فائدة إعادة الشراء Repo العكسي

الهند سعر فائدة إعادة الشراء Repo العكسيا:--

ا: --

ا: --

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOC

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOCا:--

ا: --

ا: --

اليابان المؤشرات الرئيسية أولي (أکتوبر)

اليابان المؤشرات الرئيسية أولي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنوي

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنويا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهري

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهريا:--

ا: --

ا: --

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي--

ا: --

ا: --

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)--

ا: --

ا: --

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)--

ا: --

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)--

ا: --

ا: --

المكسيك مؤشر ثقة المستهلك (نوفمبر)

المكسيك مؤشر ثقة المستهلك (نوفمبر)--

ا: --

ا: --

كندا معدل البطالة (معدل موسميا) (نوفمبر)

كندا معدل البطالة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف (معدل موسميا) (نوفمبر)

كندا التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)--

ا: --

ا: --

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)

أمريكا الائتمان الاستهلاكي (معدل موسميا) (أکتوبر)--

ا: --

ا: --

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)

البر الرئيسى الصينى احتياطي النقد الأجنبي (نوفمبر)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

تراجع الذهب يوم الجمعة ويتجه لتسجيل انخفاض أسبوعي، حيث عزز تقرير الوظائف الأميركية الأقوى من المتوقع التوقعات بأن مجلس الاحتياطي الاتحادي (البنك المركزي الأمريكي) سيمتنع عن خفض أسعار الفائدة في اجتماعه في ديسمبر.

تراجع الذهب يوم الجمعة ويتجه لتسجيل انخفاض أسبوعي، حيث عزز تقرير الوظائف الأميركية الأقوى من المتوقع التوقعات بأن مجلس الاحتياطي الاتحادي (البنك المركزي الأمريكي) سيمتنع عن خفض أسعار الفائدة في اجتماعه في ديسمبر.

انخفض سعر الذهب الفوري بنسبة 0.9% ليصل إلى 4,039.86 دولارًا أمريكيًا للأوقية، اعتبارًا من الساعة 06:43 بتوقيت غرينتش. وانخفض سعر السبائك بنسبة 1% هذا الأسبوع. وانخفضت عقود الذهب الأمريكية الآجلة تسليم ديسمبر بنسبة 0.6% لتصل إلى 4,035.60 دولارًا أمريكيًا للأوقية.

وقال المدير العام لشركة جولد سيلفر سنترال، برايان لان: "أسعار الذهب تتماسك في الوقت الحالي، ونرى أن الدولار تعزز إلى حد كبير، وخلف ذلك هناك الكثير من التكهنات حول ما إذا كان بنك الاحتياطي الفيدرالي سيواصل خفض أسعار الفائدة أم لا".

"أعتقد أن السوق غير متأكد الآن، وخاصة الآن، مع اقترابنا من نهاية شهر ديسمبر، نتوقع أن يقوم الكثير من المتداولين بجني الأرباح من مراكزهم، وهذا ما رأيناه في نهاية الأسبوع الماضي وحتى هذا الأسبوع."

كان الدولار الأمريكي في طريقه يوم الجمعة لتسجيل أقوى أداء أسبوعي له في أكثر من شهر. ويؤدي ارتفاع الدولار إلى ارتفاع تكلفة الذهب المُقَيَّم بالعملة الأمريكية على حائزي العملات الأخرى.

وأظهر تقرير وزارة العمل الأميركية الذي يحظى بمتابعة وثيقة، والذي تأخر بسبب إغلاق الحكومة الفيدرالية، أن الوظائف غير الزراعية في سبتمبر أيلول زادت بنحو 119 ألف وظيفة، وهو ما يزيد على ضعف الزيادة المتوقعة البالغة 50 ألف وظيفة.

يرى المتداولون الآن احتمالًا يقارب 39% لخفض أسعار الفائدة من قِبَل الاحتياطي الفيدرالي الشهر المقبل. الذهب، وهو أصل غير مُدرّ للعائد، يميل إلى تحقيق أداء جيد في بيئات أسعار الفائدة المنخفضة.

كرر رئيس بنك الاحتياطي الفيدرالي في شيكاغو أوستن جولسبي يوم الخميس أنه "غير مرتاح" بشأن خفض أسعار الفائدة مقدمًا، خاصة مع تعثر التقدم في التضخم نحو هدف بنك الاحتياطي الفيدرالي البالغ 2% والبدء في السير في الاتجاه الخاطئ.

وفي الوقت نفسه، ظل الطلب على الذهب المادي في الأسواق الآسيوية الرئيسية ضعيفا هذا الأسبوع، حيث أدى التقلب في أسعار الفائدة إلى ردع المشترين المحتملين عن إجراء عمليات شراء.

وفي المعادن النفيسة الأخرى، تراجعت الفضة في المعاملات الفورية 2.2 بالمئة إلى 49.48 دولار للأوقية، وتراجع البلاتين 0.4 بالمئة إلى 1505.96 دولار، وتراجع البلاديوم 1.4 بالمئة إلى 1358.15 دولار.

النقاط الرئيسية:

انخفضت عملة XRP إلى مستوى الدعم النفسي الرئيسي يوم الخميس 20 نوفمبر، مع تكثيف ضغوط البيع عبر سوق العملات المشفرة الأوسع.

فشلت صناديق الاستثمار المتداولة XRP-spot في وقف موجة البيع، حيث هبطت عملة البيتكوين ( BTC ) إلى أدنى مستوى لها منذ أبريل 2025. أدى استمرار ارتباط XRP مع البيتكوين إلى تعريض الرمز لتدفقات صناديق الاستثمار المتداولة BTC-spot، والتي أثرت على المعنويات في نوفمبر.

علق المعلق البارز في مجال العملات المشفرة كوينتن، الذي لديه أكثر من 200 ألف متابع، على نسبة حاملي العملات قصيرة الأجل الذين أصبحوا تحت الماء، قائلاً :

انهيار كوفيد 2020، خسارة 92% عند 3,750 دولارًا. انهيار FTX 2020، خسارة 94% عند 16,000 دولار. اليوم، خسارة 99% عند 89,000 دولار. هذا هو أعلى استسلام مسجل لحاملي الأسهم قصيرة الأجل على الإطلاق.

أُطلق صندوق Bitwise XRP المتداول في البورصة يوم الخميس 20 نوفمبر، مما يشير إلى طلب مؤسسي قوي في أول يوم تداول له. ومع ذلك، جاءت أحجام التداول أقل من قيمة صندوق Canary XRP المتداول في البورصة (XRPC) البالغة 59 مليون دولار أمريكي في اليوم الأول، مما أثر سلبًا على معنويات المستثمرين.

علق المحلل جيمس سيفارت من بلومبرج إنتليجنس على اليوم الأول لتداول صندوق Bitwise XRP ETF، قائلاً :

مع تبقي ما يزيد قليلاً عن ساعتين على انتهاء التداول، وصل حجم تداول $XRP من Bitwise إلى ما يقارب 22 مليون دولار اليوم. وهو أمرٌ مثيرٌ للإعجاب كونه ثاني منتج يُسوّق بعد أسبوع كامل من $XRPC من Canary Funds، والذي يُعدّ الإطلاق الأول من حيث حجم التداول هذا العام.

كان المحللون قد توقعوا في السابق أن Bitwise و Franklin Templeton سوف يجذبان طلبًا أكبر بكثير، نظرًا لتصنيفهما على جدول دوري الأصول المدارة لمصدري الصناديق المتداولة في البورصة.

وفقًا لـ VettaFi ، تحتل فرانكلين تمبلتون المركز 19 في قائمة شركات صناديق الاستثمار المتداولة من حيث الأصول المُدارة (AUM)، بأصول مُدارة تبلغ 44.7 مليار دولار أمريكي. وتحتل Bitwise Asset Management المركز 56، بأصول مُدارة تبلغ 5.6 مليار دولار أمريكي. أما Canary Capital، أول مُصدر لصناديق الاستثمار المتداولة الفورية لعملة XRP في السوق، فتحتل المركز 231، بأصول مُدارة تبلغ 84.82 مليون دولار أمريكي.

مع ذلك، من المرجح أن تكون ظروف السوق قد أثرت على أحجام التداول. وفي سياق متصل، يواجه سوق صناديق الاستثمار المتداولة الفورية لعملة بيتكوين الأمريكية تدفقات خارجية صافية بقيمة 3 مليارات دولار في نوفمبر.

لم تشهد السوق أي أحداث جديدة تُثير موجة بيع يوم الخميس. ومع ذلك، لا تزال المعنويات ضعيفة بسبب حدثين رئيسيين في أكتوبر. فقد أدى إغلاق الحكومة الأمريكية وتهديد الرئيس ترامب برفع الرسوم الجمركية على الشحنات الصينية بنسبة 100% إلى انخفاض قيمة XRP بنسبة 30% من 1 أكتوبر إلى 20 نوفمبر. وكان الخبر السار الوحيد لحاملي XRP هو التعافي السريع من الانهيار المفاجئ في 10 أكتوبر ليصل إلى 0.7773 دولار أمريكي.

XRPUSD - الرسم البياني اليومي - 211125 - إغلاق وتهديدات بالرسوم الجمركية

XRPUSD - الرسم البياني اليومي - 211125 - إغلاق وتهديدات بالرسوم الجمركيةعلقت رسالة كوبيسي على عمليات بيع العملات المشفرة الممتدة، قائلة :

انهيار العملات المشفرة: في السادس من أكتوبر، قبل 45 يومًا فقط، بلغ سعر البيتكوين مستوى قياسيًا بلغ 126,272 دولارًا أمريكيًا، بقيمة 2.5 تريليون دولار أمريكي. ثم، يبدو أن شيئًا "آليًا" قد تغير في العاشر من أكتوبر، بعد أن هدد الرئيس ترامب بفرض رسوم جمركية بنسبة 100% على الصين. لم يؤدِ هذا فقط إلى تصفية قياسية بقيمة 19.2 مليار دولار أمريكي، بل لم يتعافَ البيتكوين تمامًا.

وجاء في رسالة قبيسي:

حتى مع التوصل إلى اتفاق تجاري بين الولايات المتحدة والصين في 30 أكتوبر، تفاقمت ضغوط التصفية. ثم، منذ 10 نوفمبر، انخفض سعر البيتكوين بشكل حاد، حيث بلغ متوسط التصفية اليومية نحو مليار دولار. وطوال فترة سوق الهبوط التي استمرت 45 يومًا، لم تشهد العملات المشفرة أي تطورات أساسية هبوطية تُذكر.

وأرجعت رسالة كوبيسي هبوط السوق لمدة 45 يومًا إلى مستويات مفرطة من الرافعة المالية والتصفيات المتقطعة، في حين سلطت الضوء على أن الظروف سوف تستقر في ضوء كفاءة السوق.

في حين أثار انهيار 10 أكتوبر/تشرين الأول قلق المستثمرين، إلا أن تراجع التوقعات بخفض أسعار الفائدة من قِبَل الاحتياطي الفيدرالي في ديسمبر/كانون الأول عزز زخم البيع. وأعرب أعضاء اللجنة الفيدرالية للسوق المفتوحة عن مخاوفهم من ارتفاع التضخم، بينما قللوا من أهمية تباطؤ سوق العمل، مشيرين إلى تأجيل المزيد من تخفيف السياسات.

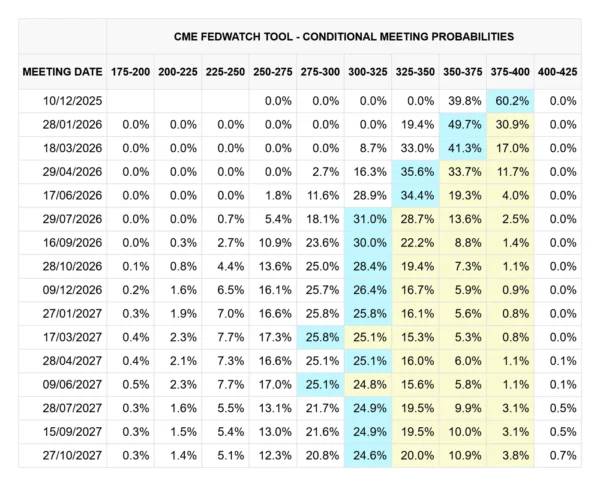

وفقًا لأداة CME FedWatch ، انخفضت احتمالات خفض أسعار الفائدة في ديسمبر من 50.1% في 13 نوفمبر إلى 39.1% في 20 نوفمبر. وللتوضيح، بلغت احتمالية خفض أسعار الفائدة في ديسمبر 98.8% في 20 أكتوبر. وانخفضت قيمة XRP بنسبة 16.4% منذ 20 أكتوبر، مما يعكس تأثير بنك الاحتياطي الفيدرالي على المعنويات.

الأهم من ذلك، أن غياب التقارير الاقتصادية الأمريكية الرئيسية قد ترك XRP وسوق العملات المشفرة عمومًا في حالة من الاضطراب. قد تُغير بيانات التضخم والوظائف المُحدثة الوضع إذا انخفض التضخم واستمر سوق العمل في التباطؤ بدلًا من الانهيار.

انخفض سعر الريبل (XRP) بنسبة 5.17% يوم الخميس 20 نوفمبر، بعد خسارته 4.94% في اليوم السابق، ليغلق عند 1.9985 دولارًا أمريكيًا. وكان أداء العملة أقل من أداء سوق العملات المشفرة الأوسع، الذي انخفض بنسبة 4.84%.

أدى البيع المكثف يوم الخميس إلى ترك الرمز يتداول أقل بكثير من المتوسطات المتحركة الأسية لمدة 50 يومًا و200 يوم (EMAs)، مما يؤكد الزخم الهبوطي.

بالنظر إلى المستقبل، يمكن أن تؤدي العديد من الأحداث إلى إحداث تحول في المشاعر، مما قد يؤدي إلى إرسال XRP نحو 2.5 دولار.

تشمل المستويات الفنية الرئيسية التي يجب مراقبتها ما يلي:

وتشمل محفزات الأسعار في الأمد القريب ما يلي:

سيناريو هبوطي: مخاطر أقل من 2.0 دولار

قد تدفع هذه السيناريوهات الهبوطية سعر الريبل نحو 2.0 دولار. في حال اختراقه، سيكون مستوى الدعم الرئيسي التالي 1.9112 دولار. أما كسره دون 1.9112 دولار فقد يكشف عن أدنى مستوى سجله في أبريل عند 1.6147 دولار. والجدير بالذكر أن الريبل يسجل ارتفاعات وانخفاضات أقل، مما يشير إلى مزيد من الخسائر.

XRPUSD – الرسم البياني اليومي – 211125 – هبوطي

XRPUSD – الرسم البياني اليومي – 211125 – هبوطياختراق مستوى المقاومة 2.2 دولار قد يفتح الباب لاختبار 2.35 دولار. أما اختراق 2.35 دولار بشكل متواصل، فسيمهد الطريق نحو المتوسط المتحرك الأسي لـ 50 يومًا، مع كون 2.5 دولار مستوى المقاومة الرئيسي التالي. وسيكون طلب المشترين عند 2.0 دولار أمرًا بالغ الأهمية خلال الجلسات القادمة.

XRPUSD – الرسم البياني اليومي – 211125 – صعودي

XRPUSD – الرسم البياني اليومي – 211125 – صعوديويظل غياب البيانات الأمريكية الرئيسية وعدم اليقين بشأن سياسة بنك الاحتياطي الفيدرالي يؤثران سلباً على معنويات السوق.

مع ذلك، قد يدعم الطلب القوي على صناديق XRP المتداولة الفورية انتعاشًا في الأسعار، مما قد يدفع العملة نحو 2.2 دولار. قد يكون إطلاق صندوق Franklin XRP المتداول يوم الاثنين، 24 نوفمبر، حدثًا محوريًا، نظرًا لمكانة Franklin Templeton المرموقة في مجال صناديق التداول المتداولة.

قد تُحدد الساعات الـ 72 القادمة ما إذا كان XRP سيُواصل خسائره أم سيبدأ في التعافي نحو 2.5 دولار. ستكون تدفقات صناديق المؤشرات المتداولة الفورية لـ XRP حاسمة إذا كان الرمز سيبدأ في الانفصال عن BTC.

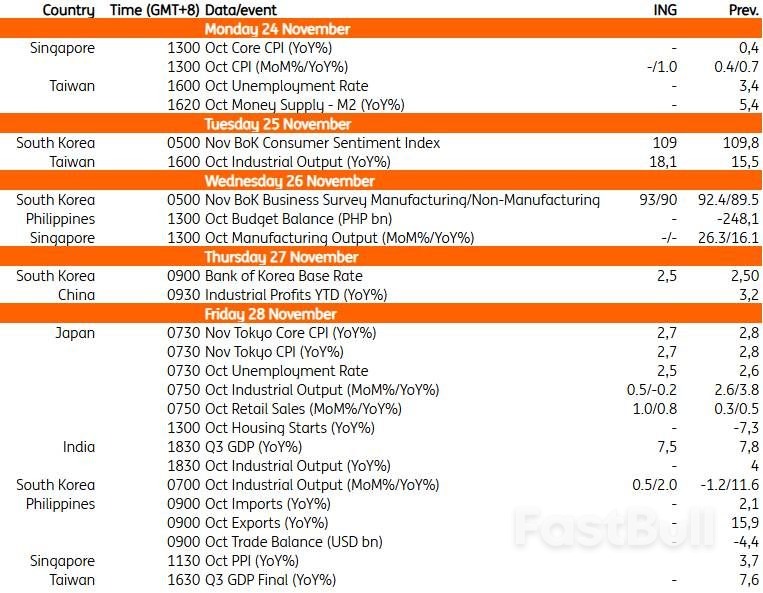

من المرجح أن يُبقي بنك كوريا المركزي سعر الفائدة الرئيسي عند 2.50% يوم الخميس لشهر آخر، مع توقع تصويت معارض طفيف. ومن المرجح أن يُعطي بنك كوريا المركزي الأولوية للمخاوف بشأن عدم الاستقرار المالي على التضخم. ونظرًا لعدم وجود دلائل واضحة على استقرار أسعار المساكن واستمرار تقلب سوق الصرف الأجنبي، فإن لدى بنك كوريا المركزي مبررًا لإبقاء أسعار الفائدة دون تغيير. كما سيُصدر بنك كوريا المركزي يوم الخميس تقرير توقعاته. وفي ظل انحسار التوترات التجارية ودورة أشباه الموصلات الأقوى من المتوقع، نعتقد أن بنك كوريا المركزي سيُراجع توقعاته للناتج المحلي الإجمالي لعام 2025 إلى 1.1% من 0.8%، وتوقعاته لعام 2026 إلى 1.9% من 1.6%. ومن المرجح أن تدعم توقعات الناتج المحلي الإجمالي الأقل من 2% استمرار بنك كوريا المركزي في سياسة التيسير النقدي. وقد عكس الارتفاع الأخير في عوائد سندات بنك كوريا المركزي تصريحات المحافظ ري المتشددة - التي تُشير إلى احتمال تغيير اتجاه السياسة - خلال مقابلة إعلامية سابقة. ونحن نعتقد أن تصريحاته في المؤتمر الصحفي ينبغي أن تكون أكثر توازناً وأن تسلط الضوء على أن قرارات السياسة تعتمد على البيانات.

من المتوقع أن يرتفع الإنتاج الصناعي للشهر الثاني على التوالي، مدفوعًا بإنتاج قوي من الرقائق الإلكترونية. ومن المتوقع أن تعزز عطلة تشوسوك الأطول من المتوقع، بالإضافة إلى برنامج التوزيع النقدي الثاني، نشاط الخدمات.

ستُكمل بيانات أرباح الصناعات الصينية، الصادرة يوم الخميس، إصدارات بيانات الشهر. وقد أظهرت البيانات علامات تحسن خلال الأشهر القليلة الماضية، حيث ارتفعت الأرباح بنسبة 3.2% على أساس سنوي حتى تاريخه، حتى سبتمبر، بفضل نمو الأرباح على أساس سنوي لشهرين متتاليين تجاوز 20% في أغسطس وسبتمبر. وقد عزز هذا النمو تأثير القاعدة الداعمة. ومن المتوقع أن يتضاءل هذا الدعم تدريجيًا في بيانات الربع الرابع، ولكنه سيكون كافيًا للحفاظ على نمو الأرباح إيجابيًا ثابتًا في أكتوبر. وقد حققت القطاعات التي شهدت طلبًا قويًا على الصادرات، مثل السكك الحديدية والسفن والفضاء، وأجهزة الكمبيوتر والاتصالات، وتصنيع المعدات الإلكترونية الأخرى، وتصنيع معدات الآلات الكهربائية، أداءً متفوقًا بشكل عام حتى الآن هذا العام. ومن المتوقع أن يستمر هذا الاتجاه.

من المتوقع أن يرتفع تضخم مؤشر أسعار المستهلك في طوكيو بنسبة 2.7% على أساس سنوي في نوفمبر، مدعومًا بارتفاع قوي في الأجور. ومن المرجح أن يُسهم ضعف الين الياباني في زيادة الضغوط الصعودية. ومن المرجح أن يظل الإنتاج الصناعي إيجابيًا عقب اتفاقية التجارة بين اليابان والولايات المتحدة. ورغم الانكماش في الربع الثالث، تشير البيانات الأخيرة إلى انتعاش اقتصادي، مما يدعم استمرار بنك اليابان في تطبيع سياساته. وقد تراجعت توقعات السوق لرفع أسعار الفائدة في ديسمبر بشكل حاد خلال الأسبوع. ونعتقد أن التعليقات الأخيرة لبنك اليابان تشير إلى أن ثلاثة أعضاء على الأقل في مجلس الإدارة يدعمون موقفًا أكثر تشددًا. ومع ذلك، لا يزال من غير الواضح ما إذا كان الآخرون سيوافقون على ذلك. ونواصل توقع رفع أسعار الفائدة في ديسمبر، على الرغم من تزايد احتمال تأجيله إلى يناير.

نتوقع أن تواصل بيانات الإنتاج الصناعي في تايوان، الصادرة يوم الثلاثاء، سلسلة نموها القوي، متسارعةً قليلاً إلى 18.1% على أساس سنوي. وقد تركزت القوة بشكل كبير في قطاع صناعات المعلومات الإلكترونية، ولا يزال عرضة للانكماش في حال تباطؤ الطلب في هذا القطاع. ورغم تزايد الجدل في السوق حول هذا الاحتمال مؤخرًا، إلا أننا لا نتوقع حتى الآن أن يؤثر على بيانات أكتوبر.

نتوقع أن يتباطأ نمو الناتج المحلي الإجمالي للهند في الربع الثالث بشكل طفيف ليصل إلى 7.5% على أساس سنوي. وقد بدأ نمو الصادرات بالتباطؤ في الربع الثالث نتيجةً لتأثير الرسوم الجمركية البالغة 50% على الصادرات الأمريكية. إلا أن نمو الاستهلاك الخاص ظل قويًا نسبيًا، مدفوعًا بتخفيضات ضريبة السلع والخدمات وما تبعها من زيادة في مشتريات السلع الاستهلاكية.

أعلنت شركة النقل ComfortDelGro في 20 نوفمبر عن تغييرات في القيادة العليا، والتي تضمنت إنشاء دور جديد "مسؤول التنقل من نقطة إلى نقطة".

سيتنحى ديريك كوه عن منصبه كرئيس مالي تنفيذي في عام ٢٠٢٦، ويتقاعد في نهاية مارس. كما سيتخلى عن منصبيه الرئيسيين الآخرين، نائب الرئيس التنفيذي ورئيس الخدمات المؤسسية.

وبعد أن أمضى سبع سنوات في منصبه، سيتولى بعد ذلك دوراً استشارياً للمساعدة في عملية الانتقال وضمان "استمرارية المبادرات الاستراتيجية"، حسبما قالت الشركة في بيان للبورصة.

وسيتولى كريستوفر ديفيد وايت، نائب المدير المالي الحالي للمجموعة، منصب المدير المالي للسيد كوه.

يتمتع السيد وايت بخبرة تزيد عن عقدين في مجال التمويل، وقد انضم إلى كومفورت ديل جرو منذ عام ٢٠١٩، حيث يشرف على الحوكمة المالية على مستوى المجموعة، وإدارة الأداء، وتكامل العمليات المالية الدولية. وهو يشغل أيضًا منصب رئيس علاقات المستثمرين في المجموعة.

سيشغل ليام غريفين، الرئيس التنفيذي لقسم التنقل من نقطة إلى نقطة في المجموعة، المنصب الجديد المُنشأ حديثًا، وهو الرئيس الحالي لقسم التنقل من نقطة إلى نقطة في المملكة المتحدة. ويشغل السيد غريفين أيضًا منصب الرئيس التنفيذي لشركة أديسون لي، التابعة لشركة كومفورت ديلجرو في لندن.

وقال مارك جريفز، رئيس مجلس إدارة شركة ComfortDelGro: "يرى مجلس الإدارة أن هذه التعيينات التطلعية ضرورية للتطور المستمر للمجموعة كمشغل عالمي رائد للتنقل متعدد الوسائط".

وأضاف أن هذه التعيينات الداخلية تتيح "الاستمرارية" وتوفر الهيكل الضروري لتعزيز خطط النمو المستقبلية للمجموعة.

انخفضت أسهم ComfortDelGro بنسبة 1.4%، أي ما يعادل سنتين، لتصل إلى 1.45 دولار أمريكي في تمام الساعة 10:57 صباحًا يوم 21 نوفمبر، بعد الإعلان. وانخفض مؤشر ستريتس تايمز بنسبة 0.9%.

في وقت كتابة هذا التقرير، يتم تداول الذهب عند مستوى 4077 دولاراً للأونصة، بعد أن محا المكاسب التي تحققت قبل إصدار بيانات الرواتب غير الزراعية في الولايات المتحدة لشهر سبتمبر/أيلول والتي تأخرت لأشهر.

استقر الذهب عند -0.02% في جلسة اليوم، ويتداول حالياً على بعد نحو 7.00% من أعلى مستوياته التاريخية التي سجلها في أكتوبر، ويظل على المسار الصحيح لتحقيق مكسب سنوي ملحوظ يتجاوز 50% في عام 2025.

الذهب (XAU/USD): أهم النقاط المستفادة 20/11/2025

بعد أن تعاملت مع الأسواق المالية على الأقل لمدة عشر سنوات تقريبًا، يمثل اليوم مناسبة خاصة، حيث إنها المرة الأولى التي أناقش فيها رواتب القطاعات غير الزراعية في العشرين من هذا الشهر.

في حين أنني لا أستطيع التحدث إلا عن نفسي، إلا أنني سعيد برؤية تقرير الوظائف غير الزراعية يعود إلى التقويم بأي شكل من الأشكال، خاصة في ظل الافتقار إلى البيانات الاقتصادية في الشهر الماضي أو نحو ذلك.

وبناءً على ذلك، فإن هذا يعيدنا إلى اليوم، وعلى الرغم من أنه يمثل ظروفًا من وقت مضى، فقد شهد اليوم إصدار تقرير الرواتب غير الزراعية لشهر سبتمبر، والذي تفوق على التوقعات بـ +69,000 وظيفة.

مع التركيز على أسواق المعادن الثمينة، دعونا نناقش بعض التأثيرات على الذهب، بالإضافة إلى المزيد من الموضوعات الاقتصادية الكلية التي تلعب دورًا حاليًا.

بيانات الوظائف في سبتمبر تزيد من ميل بنك الاحتياطي الفيدرالي إلى التشدد:

دعونا نبدأ بمناقشة الحدث الأساسي الأكثر وضوحًا والأكثر حداثة خلال الساعات الاثنتي عشرة الماضية - تقرير الوظائف غير الزراعية لشهر سبتمبر.

تأخر صدور أرقام شهر سبتمبر قرابة شهرين بسبب إغلاق الحكومة الأمريكية، لكنها فاقت التوقعات بفارق كبير. مع ذلك، أشار التقرير أيضًا إلى ارتفاع معدل البطالة إلى 4.4%، وهو أعلى مستوى له منذ عام 2021، بالإضافة إلى تعديلات بالخفض على أرقام شهري يوليو وأغسطس.

ورغم أن هذه البيانات تبدو مختلطة إلى حد ما على السطح، فقد تلقت الأسواق بعض التأكيدات بأن سوق العمل في الولايات المتحدة كان أقوى من المتوقع قبل إغلاق الحكومة الأميركية.

وفي هذا الصدد، فقد حصلنا مؤخرًا على تأكيد من مكتب إحصاءات العمل بأن إصدار تقرير الوظائف غير الزراعية لشهر أكتوبر لن يتم تأجيله إلى أجل غير مسمى، وإلى جانب التأخير في إصدار تقرير نوفمبر، فإن اليوم هو آخر تقرير متاح للوظائف غير الزراعية قبل أن يصوت مجلس الاحتياطي الفيدرالي مرة أخرى على أسعار الفائدة في أوائل ديسمبر.

إذا جمعنا كل هذا معاً، وبالنظر إلى البيانات الأحدث، على الرغم من أنها صدرت قبل شهرين، والتي تظهر بعض الانتعاش في سوق العمل في الولايات المتحدة، فإن هذا لن يخفف إلى حد ما الضغوط من أجل المزيد من خفض أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي فحسب، بل ويعزز أيضاً الميل المتشدد المسبق، والذي يمكن وصفه على أفضل وجه بالتزام نائب الرئيس جيفرسون "بالمضي قدماً ببطء" في دورة التيسير الحالية.

فيما يتعلق بتسعير الذهب، ليس من المستغرب أن أي فكرة عن ارتفاع أسعار الفائدة تنذر بالمتاعب للارتفاع الحالي في تسعير الذهب، مع تحرك الأسعار في الأسبوع الماضي أو نحو ذلك، إلى جانب موقف بنك الاحتياطي الفيدرالي المتشدد بشكل متزايد، كدليل على ذلك.

في وقت كتابة هذا التقرير، تتوقع أداة CME FedWatch أن يتم الإبقاء على أسعار الفائدة في الاجتماع القادم، وهي حاليًا عند احتمالات 60.2%، مع احتمالات بنسبة 39.8% لخفض أسعار الفائدة.

من الجدير بالذكر أنه قبل بضعة أسابيع فقط، مباشرة بعد قرار أكتوبر، كانت الأسواق قد "حسمت" خفض أسعار الفائدة على التوالي في ديسمبر، حيث ساهم هذا التغيير في التوقعات إلى حد ما في تفسير التراجع الذي شهدته أسعار المعادن الثمينة. وقد تم تسليط الضوء على الانقسام في محضر اجتماع اللجنة الفيدرالية للسوق المفتوحة في أكتوبر:

تسلط محاضر اجتماع البنك المركزي الأمريكي لشهر أكتوبر/تشرين الأول، التي صدرت أمس، الضوء على مجموعة من صناع السياسات منقسمة بشكل متزايد قبل قرار ديسمبر/كانون الأول، مما يضيف المزيد من الأسباب المنطقية لتوقعات إبقاء أسعار الفائدة دون تغيير.

وباختصار، يمكن تلخيص الاجتماع على النحو التالي:

ولأسباب ناقشناها آنفا، فإن إحدى النتائج على الأقل هي تباطؤ صعود الذهب، والذي من المرجح أن يتلقى دفعة ثانية إذا تم خفض أسعار الفائدة. الذهب كتحوط ضد فشل السياسة:

في حين أن ما سبق يلقي بعض الظل على صعود الذهب، فإن الأسواق تطرح حاليا سؤالا واحدا: كيف يمكن لبنك الاحتياطي الفيدرالي أن يتخذ القرار الصحيح في ظل عدم وجود بيانات؟

وعلى هذا الأساس، وعلى الرغم من فكرة أن ارتفاع أسعار الفائدة هو أمر سلبي للذهب بطبيعته، هناك بعض الأدلة على أن الأسواق تستخدم الذهب كوسيلة للتحوط ضد فشل السياسات.

وبعبارة بسيطة، وبينما قد يُغفر لبنك الاحتياطي الفيدرالي الأميركي بسبب نقص البيانات، ولكن لنفترض أن قرار الاحتفاظ بفائدة الدولار في ديسمبر/كانون الأول كان قراراً خاطئاً بعد توافر المزيد من البيانات، فإن هذا قد يعني مشاكل للدولار، مما يجعل الذهب خياراً أكثر جاذبية لتخزين الثروة بالمقارنة.

ورغم أن هذا الموضوع بسيط، فإنه قد يوفر بعض فرص الصعود للمعادن الثمينة، حيث أصبحت الأسواق أقل ثقة في قدرة بنك الاحتياطي الفيدرالي على التعامل مع الظروف الحالية، رغم أن ذلك ليس خطأها.

XAU/USD: تحليل الرسم البياني اليومي (D1):

يسعدني أن أقول أنه، كما هو الحال في تغطيتي السابقة، تم الوصول إلى السعر المستهدف الأول عند 4,090 دولارًا في جلسة الأمس.

وفي المستقبل، إليك بعض المستويات الأخرى التي ينبغي أخذها في الاعتبار:

أهداف الأسعار ومستويات الدعم والمقاومة:

في حين أن تعليقي أعلاه يشير، من باب الإنصاف، إلى زاوية هبوطية إلى حد ما بالنسبة للذهب على المدى القصير، فمن الضروري أن نتذكر أن الذهب ارتفع استجابة لعوامل اقتصادية كلية أخرى هذا العام، على الرغم من تشدد بنك الاحتياطي الفيدرالي في سياساته النقدية لمعظم عام 2025.

على الجانب السلبي، يظل المعدن الأصفر مدعومًا بشكل جيد من قبل العديد من المتوسطات المتحركة، بالإضافة إلى المستوى النفسي الرئيسي عند 4000 دولار، والذي تم اختراقه لأول مرة في وقت سابق من هذا العام.

وبخلاف ذلك، وفي الوقت الحالي، شهدنا عددًا قليلًا من أشرطة الدبوس التي تشير إلى وجود شهية صعودية أخرى للذهب، على الرغم من قيام بنك الاحتياطي الفيدرالي الأكثر تشددًا بوضع حد لاحتمالات الصعود في عام 2025 - على الأقل في الوقت الحالي.

قالت شركة سامسونج للإلكترونيات يوم الجمعة إنها عينت رئيس قسم الهواتف المحمولة تي. إم. روه رئيسا تنفيذيا مشاركا جديدا ورئيسا لقسم تجربة الأجهزة الذي يشرف على أعمال الشركة في مجال الهواتف المحمولة والتلفزيون والأجهزة المنزلية.

ويعود هذا التعيين لشركة سامسونج إلى هيكل الرئيس التنفيذي المشارك التقليدي، الذي يقسم الإشراف على أقسام الرقائق والمستهلكين، بعد أن كانت الشركة تعمل تحت نظام الرئيس التنفيذي الوحيد بعد الوفاة المفاجئة للرئيس التنفيذي المشارك هان جونج هي في مارس/آذار.

يشغل روه منصب رئيس قطاع المستهلك بالإنابة منذ أبريل/نيسان الماضي، عقب وفاة هان.

وقال ريو يونج هو، المحلل البارز في شركة إن إتش للاستثمار والأوراق المالية، إن سامسونج اتخذت خيارا "آمناً ومتوقعاً"، مضيفاً أن التعيين يبدو وكأنه يهدف إلى تعزيز القدرة التنافسية بشكل أكبر.

وأشار ريو إلى أن أقوى أعمال سامسونج أداءً حتى الآن هذا العام كانت رقائق الذاكرة والهواتف المحمولة، ومن خلال تعيين TM Roh كرئيس تنفيذي مشارك، فإن الشركة تشير إلى أنها تريد وضع المزيد من الثقل وراء هذه الأقسام.

وقال إن أعمال الذاكرة تستفيد من سوق مواتية، لكنها تظهر أيضًا تقدمًا حيث تعمل سامسونج على تضييق الفجوة مع المنافسين في سباق شرائح الذكاء الاصطناعي تحت قيادة الرئيس التنفيذي المشارك جون يونج هيون للقسم.

وتأتي هذه التغييرات بعد تعيين سامسونج في وقت سابق من هذا الشهر رئيسا جديدا لمكتب دعم الأعمال، وهو هيئة صنع القرار الرئيسية في شركة التكنولوجيا العملاقة التي تخدم رئيس مجلس الإدارة جاي واي لي.

وتعمل الهيئة كوحدة استراتيجية تعمل كبرج تحكم صغير داخل مجموعة سامسونج، أكبر تكتل في كوريا الجنوبية، والتي تتراوح أعمالها من الرقائق إلى الهواتف الذكية والسفن والأدوية، وتنسق بين وحدات الأعمال والشركات التابعة، بحسب محللين.

وانخفضت أسهم سامسونج للإلكترونيات بنسبة 4.2% بحلول الساعة 0105 بتوقيت جرينتش، مقارنة بانخفاض بنسبة 3.2% في مؤشر كوسبي القياسي .

وقال محللون إن هذه الخطوة لا علاقة لها بتغييرات القيادة، مشيرين إلى أن الأسهم الآسيوية انخفضت على نطاق واسع بعد أن تراجعت أسهم التكنولوجيا الأميركية بسبب المخاوف بشأن تقييمات الذكاء الاصطناعي ومع فشل بيانات الوظائف الأميركية في توفير الوضوح بشأن توقعات أسعار الفائدة.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك