أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

[وصول المزيد من الطائرات العسكرية الأمريكية، ونشر صور الأقمار الصناعية] حذر الرئيس الأمريكي ترامب إيران في 28 يناير/كانون الثاني عبر منصة التواصل الاجتماعي "ريل سوشيال"، مصرحًا بأن أسطولًا بقيادة حاملة الطائرات الأمريكية "يو إس إس أبراهام لينكولن" يتجه نحو إيران، وأن أي عمل عسكري أمريكي إضافي ضد إيران سيكون "أكثر خطورة بكثير" من الهجوم الأمريكي على المنشآت النووية الإيرانية الصيف الماضي. وفي الوقت نفسه، نشر علي شمخاني، المستشار السياسي للمرشد الأعلى الإيراني خامنئي، على وسائل التواصل الاجتماعي في اليوم نفسه، مصرحًا بأن "أي عمل عسكري من جانب الولايات المتحدة سيدفع إيران إلى اتخاذ إجراءات ضد المعتدين وقلب تل أبيب، وكذلك ضد الدول التي تدعمهم".

وتشير مصادر إلى أن منظمة أوبك+ من المرجح أن تحافظ على قرارها بتعليق زيادة إنتاج النفط المقررة في مارس/آذار خلال اجتماعها يوم الأحد.

بيانات وزارة المالية اليابانية تُظهر أن تدخل اليابان في سوق الصرف الأجنبي يقتصر على التحذيرات الشفهية.

[خسائر فادحة في القيمة السوقية العالمية للذهب والفضة] انخفضت أسعار الفضة والذهب الفورية عالميًا بشكل حاد خلال اليوم، حيث تراجعت إلى ما دون 100 دولار و5000 دولار على التوالي. وتشير بيانات موقع Companiesmarketcap إلى انكماش القيمة السوقية العالمية للفضة بنسبة 16.45% لتصل إلى 5.382 تريليون دولار، بينما تراجعت القيمة السوقية للذهب بنسبة 6.59% لتصل إلى 34.779 تريليون دولار. ومع ذلك، لا يزال كل منهما يحتل المرتبتين الأولى والثانية من حيث القيمة السوقية العالمية، حيث تحتل الفضة المرتبة الثانية بفارق كبير عن شركة Nvidia (4.687 تريليون دولار) التي تحتل المرتبة الثالثة.

إندونيسيا تحدد سعرًا مرجعيًا لزيت النخيل الخام لشهر فبراير عند 918.47 دولارًا للطن المتري - لائحة وزارة التجارة

يوروستات - الناتج المحلي الإجمالي الأولي لمنطقة اليورو للربع الرابع +0.3% على أساس ربع سنوي (استطلاع رويترز +0.2% على أساس ربع سنوي)

تراجعت قيمة الروبية الهندية لتتجاوز 91.9850 روبية للدولار الأمريكي، مسجلةً أدنى مستوى لها على الإطلاق.

يقول الكرملين إن ترامب طلب شخصياً من بوتين وقف الضربات على كييف حتى الأول من فبراير لخلق ظروف مواتية للمفاوضات.

انتعش سعر الذهب الفوري بعد انخفاضه، وعاد إلى ما فوق 5000 دولار، مع انخفاض الانخفاض خلال اليوم إلى 6.5٪، ويتم تداوله حاليًا عند 5018 دولارًا للأونصة.

انخفض سعر الألمنيوم في بورصة لندن للمعادن لمدة ثلاثة أشهر بأكثر من 3% ليصل إلى 3118 دولارًا للطن.

انخفض سعر الألمنيوم في بورصة لندن للمعادن بنسبة 4.00% خلال اليوم، ويتم تداوله حاليًا عند 3093.25 دولارًا للطن.

تتوقع منظمة التعاون الاقتصادي والتنمية أن ينخفض معدل التضخم في كرواتيا إلى 3.3% في عام 2026 وإلى 2.5% في عام 2027

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة سنويا (ديسمبر)

اليابان مبيعات التجزئة سنويا (ديسمبر)ا:--

ا: --

اليابان المخزون الصناعي شهريا (ديسمبر)

اليابان المخزون الصناعي شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة (ديسمبر)

اليابان مبيعات التجزئة (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي الشهري (ديسمبر)

اليابان الإنتاج الصناعي الشهري (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)ا:--

ا: --

ا: --

اليابان طلبات البناء سنويا (ديسمبر)

اليابان طلبات البناء سنويا (ديسمبر)ا:--

ا: --

ا: --

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)ا:--

ا: --

ا: --

فرنسا إجمالي الناتج المحلي السنوي التمهيدي

فرنسا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)ا:--

ا: --

ألمانيا معدل البطالة (معدل موسميا) (يناير)

ألمانيا معدل البطالة (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي --

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري --

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهري--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحلي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

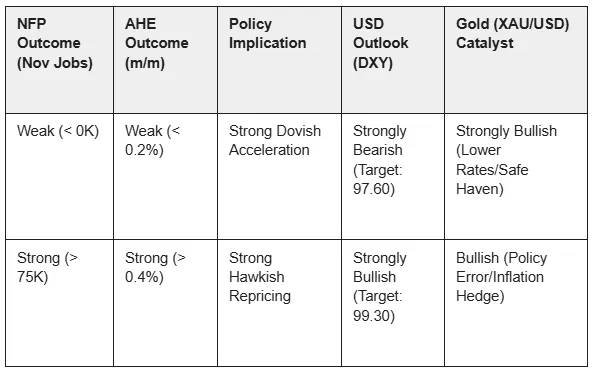

يُعد تقرير الوظائف غير الزراعية (NFP)، الذي سيصدر في 16 ديسمبر 2025، أول نظرة شاملة على سوق العمل الأمريكي منذ سبتمبر، وسيكون عاملاً حاسماً في تحديد استراتيجية الاحتياطي الفيدرالي (Fed) لأسعار الفائدة طوال عام 2026.

يُعد تقرير الوظائف غير الزراعية (NFP)، الذي سيصدر في 16 ديسمبر 2025، أول نظرة شاملة على سوق العمل الأمريكي منذ سبتمبر، وسيكون عاملاً حاسماً في تحديد استراتيجية الاحتياطي الفيدرالي (Fed) لأسعار الفائدة طوال عام 2026.

ستثبت بيانات الوظائف هذه إما أن الاحتياطي الفيدرالي كان محقًا في تنفيذ تخفيضات أسعار الفائدة المثيرة للجدل بمقدار 75 نقطة أساس منذ سبتمبر، أو أنها ستشير إلى أن البنك المركزي كان عدوانيًا للغاية في خفض أسعار الفائدة.

التقرير معقد لأنه يشمل أرقام الوظائف لشهري أكتوبر ونوفمبر، وهو متأثر قليلاً بقضايا مثل الإغلاق الحكومي الأخير وتأخر استقالات الموظفين الفيدراليين.

ولهذا السبب، يقترح الخبراء تجاهل معدل البطالة الرئيسي والتركيز بدلاً من ذلك على عدد الوظائف الجديدة التي تمت إضافتها في نوفمبر والتغيرات في متوسط الأجر بالساعة، والتي تتبع مقدار ارتفاع الأجور.

من المتوقع حدوث تقلبات كبيرة في السوق لأن المشاركين يراهنون على تخفيضات أكبر بكثير في أسعار الفائدة عام 2026 مما خطط له الاحتياطي الفيدرالي رسميًا. وهذا يخلق وضعًا فريدًا حيث يمكن أن يرتفع سعر الذهب بقوة بغض النظر عن النتيجة، بينما يتمتع الدولار الأمريكي، الذي انخفض سعره حاليًا، بإمكانية أكبر للارتفاع المفاجئ في قيمته.

سيصدر تقرير الوظائف غير الزراعية القادم بيانات الوظائف لشهرين في آن واحد، مع أن أهم البيانات هي بيانات شهر نوفمبر. من المتوقع أن يشهد شهر أكتوبر انخفاضًا في عدد الوظائف بنحو 10,000 وظيفة، إلا أن هذا الأمر يُتجاهل إلى حد كبير لأنه ناتج عن مشكلة تقنية: فقد تأجلت مواعيد مغادرة العديد من الموظفين الفيدراليين الذين استقالوا، مما أدى إلى انخفاض مؤقت في العدد.

التوقع الأساسي لبيانات الوظائف غير الزراعية لشهر نوفمبر هو انتعاش طفيف، بإضافة حوالي 50 ألف وظيفة، وهو ما يمثل تباطؤًا كبيرًا مقارنةً بـ 119 ألف وظيفة تم إضافتها في سبتمبر. هذا الرقم المتوقع غير مؤكد، حيث تتفاوت التوقعات بشكل كبير، ويميل الخطر نحو رقم أقل، خاصةً بعد أن أظهر تقرير منفصل (تقرير ADP) بشكل غير متوقع خسارة 32 ألف وظيفة في القطاع الخاص.

يُعد التضخم مصدر قلق رئيسي للاحتياطي الفيدرالي، ويقيسه من خلال متوسط الأجر بالساعة، أو نمو الأجور. ومن المتوقع أن يرتفع هذا المعدل بنسبة 0.3% عن الشهر السابق، ما يُترجم إلى نمو سنوي قدره 3.7%. ونظرًا لعدم موثوقية معدل البطالة الرئيسي حاليًا، يُعد متوسط الأجر بالساعة المؤشر الأوضح الذي يمتلكه الاحتياطي الفيدرالي لتقييم مدى ضيق سوق العمل وارتفاع مخاطر التضخم.

أخيرًا، لن يُنشر معدل البطالة الرسمي لشهر أكتوبر على الإطلاق، نظرًا لأن إغلاق الحكومة حال دون جمع البيانات اللازمة. ومن المتوقع أن يرتفع معدل البطالة لشهر نوفمبر فجأة إلى ما بين 4.5% و4.7%.

مع ذلك، لا يُعتبر هذا الارتفاع الحاد مؤشراً حقيقياً على ضعف الاقتصاد، بل خللاً مؤقتاً: إذ سيتم احتساب الموظفين الفيدراليين الذين أُجبروا على ترك العمل مؤقتاً (إجازة غير مدفوعة الأجر) خلال الأسبوع المرجعي لإغلاق الحكومة، خطأً، ضمن فئة العاطلين عن العمل. وبسبب هذه المشكلة، من المتوقع أن يتجاهل السوق إلى حد كبير معدل البطالة المرتفع، وأن يركز بشكل أساسي على إجمالي الرواتب ومعدلات تضخم الأجور.

مفترق طرق السياسة: تباين مسار أسعار الفائدة للاحتياطي الفيدرالي لعام 2026

يتبنى السوق حاليًا وجهة نظر مختلفة تمامًا عن وجهة نظر الاحتياطي الفيدرالي بشأن أسعار الفائدة لعام 2026، وهو ما يُتوقع أن يُؤدي إلى تقلبات حادة في السوق. ويتوقع المتداولون أن يُخفض الاحتياطي الفيدرالي أسعار الفائدة مرتين إضافيتين بحلول سبتمبر 2026. ومع ذلك، تُشير أحدث توقعات الاحتياطي الفيدرالي (مخطط النقاط) إلى أنه يتوقع خفضًا واحدًا فقط طوال عام 2026.

إذا جاء تقرير الوظائف لشهر نوفمبر أقوى من المتوقع، فسيضطر السوق إلى تقليص رهاناته بسرعة على تخفيضات أسعار الفائدة الإضافية، والاقتراب من توقعات الاحتياطي الفيدرالي الأكثر حذرًا. وهذا من شأنه أن يعزز موقف بعض أعضاء الاحتياطي الفيدرالي الذين اعتقدوا أن البنك المركزي في "وضع مريح يسمح له بالانتظار" قبل خفض أسعار الفائدة.

إن خطر اضطرار السوق إلى "إعادة تقييم" توقعاته هو السبب في اعتبار تقرير الوظائف غير الزراعية الحدث الأهم على الإطلاق لتحديد توجه السياسة النقدية في الجزء الأول من عام 2026.

لن يكون رد فعل السوق على تقرير الوظائف غير الزراعية موحدًا، بل سيعتمد على مدى انحرافه عن التوقعات السائدة. هذه هي ردود الفعل المحتملة التي قد نشهدها بناءً على كيفية صدور البيانات واستقبالها.

يشهد مؤشر الدولار الأمريكي (DXY) حاليًا اتجاهًا هبوطيًا على المدى القريب، وهو في منطقة ذروة البيع من الناحية الفنية نتيجة لتوقعات السوق الحادة بخفض أسعار الفائدة مستقبلًا. يُؤدي هذا الوضع الفني إلى اختلال في توزيع المخاطر.

يُظهر الذهب إمكانية الارتفاع بغض النظر عن نتائج تقرير الوظائف غير الزراعية، وذلك بسبب البيئة السياسية الفريدة. فالدولار القوي يتحكم تقليديًا في أسعار الذهب، بينما يدفعها ضعفه إلى الارتفاع. ومع ذلك، فإن حالة عدم اليقين السياسي والسياسي الحالية توفر مسارين لتحقيق مكاسب:

لا تزال دورة الفضة (XAGUSD) مستمرة منذ أدنى مستوى لها في 28 أكتوبر 2025، وذلك في شكل تسلسل موجات إليوت دافعة واضح مكون من خمس موجات. من ذلك المستوى، ارتفعت الموجة الأولى إلى 49.36 دولارًا أمريكيًا قبل أن تختتم الموجة الثانية بانخفاض تصحيحي عند 46.88 دولارًا أمريكيًا. مهد هذا التصحيح الأولي الطريق لارتفاع أقوى. ثم دخل المعدن الموجة الثالثة، التي انقسمت بدورها إلى خمس موجات أصغر، مما يعكس البنية الكلاسيكية للارتفاع الدافع.

انطلاقًا من أدنى مستوى للموجة الثانية، وصلت الموجة ((i)) إلى 54.39 دولارًا، تلاها تراجع في الموجة ((ii)) انتهى عند 48.60 دولارًا. استؤنف الزخم في الموجة ((iii))، التي رفعت الأسعار إلى 58.94 دولارًا، كما يؤكد الرسم البياني لفترة 45 دقيقة. وجد تصحيح طفيف في الموجة ((iv)) دعمًا عند 56.44 دولارًا، وامتد الارتفاع اللاحق في الموجة ((v)) بشكل حاد إلى 64.65 دولارًا. وبهذا اكتملت الموجة الثالثة بدرجة أعلى، مما عزز التسلسل الصعودي.

بعد ذلك، شهد السوق مرحلة تصحيحية في الموجة الرابعة، والتي يُعتقد أنها انتهت عند 60.74 دولارًا. ويبدو هذا الانخفاض منظمًا ومتسقًا مع الإطار العام للحركة الاندفاعية. على المدى القريب، وطالما بقي مستوى الدعم عند 56.44 دولارًا قائمًا، فمن المتوقع أن يواصل سعر الفضة مساره الصعودي. ويشير هيكل السوق إلى مزيد من الارتفاع، مع احتمال عودة المشترين عند أي تراجع.

يواصل زوج العملات يورو/دولار أمريكي تحركه ضمن قناة صعودية متنامية. وتشير المتوسطات المتحركة إلى اتجاه صعودي قصير الأجل للزوج. وقد تجاوزت الأسعار خطوط الإشارة، مما يدل على ضغط تصاعدي من مشتري العملة الأوروبية واحتمالية استمرار نمو الزوج من المستويات الحالية. عند نشر هذا التقرير، بلغ سعر صرف اليورو مقابل الدولار 1.1741.

ضمن توقعات سوق الفوركس ليوم 16 ديسمبر 2025، نتوقع محاولة لزيادة الأسعار واختبار مستوى المقاومة القريب من 1.1765 على زوج اليورو/الدولار الأمريكي. بعد ذلك، يُتوقع ارتداد هبوطي، وظهور زخم هبوطي في زوج اليورو/الدولار. الهدف المحتمل لهذا التحرك في سوق الفوركس هو ما دون 1.1575.

ستكون إشارة إضافية تدعم سيناريو هبوط زوج اليورو/الدولار الأمريكي غدًا هي ارتداد السعر من خط الاتجاه على مؤشر القوة النسبية (RSI). كما ستكون إشارة ثانية تدعم هذا السيناريو هي ارتداد السعر من مستوى المقاومة. في المقابل، سيؤدي ارتفاع السعر بقوة واختراق مستوى 1.1885 إلى إلغاء سيناريو الهبوط لزوج اليورو/الدولار الأمريكي غدًا، مما يشير إلى اختراق منطقة المقاومة واستمرار الارتفاع إلى 1.2165. ومن المتوقع تأكيد سيناريو الهبوط لزوج اليورو/الدولار الأمريكي باختراق منطقة الدعم عند 1.1685، مما يشير إلى اختراق الحد السفلي للقناة الصاعدة.

تشير توقعات زوج اليورو/الدولار الأمريكي ليوم 16 ديسمبر 2025 إلى محاولة تصحيح صعودي في أسعار العملات، مع اختبار مستوى المقاومة قرب 1.1765. ومن المتوقع، انطلاقًا من هذا المستوى، ارتداد هبوطي في زوج اليورو/الدولار الأمريكي ومحاولة استمرار انخفاض قيمة الأصل إلى 1.1575. وسيمثل الارتداد من خط المقاومة على مؤشر القوة النسبية (RSI) إشارة إضافية تدعم انخفاضًا في سوق الفوركس. أما الارتفاع القوي واختراق مستوى 1.1885 فسيلغي الاتجاه الهبوطي لزوج اليورو/الدولار الأمريكي، مما يشير إلى اختراق منطقة المقاومة واستمرار صعود الزوج في سوق الفوركس إلى 1.2165.

رغم إعلان المفاوضين عن إحراز تقدم في المحادثات لإنهاء الحرب في أوكرانيا، لا يزال الاتحاد الأوروبي في حالة جمود بشأن كيفية ضمان استمرار تمويل الدفاع الأوكراني. وما ينبغي على قادة الاتحاد الأوروبي إدراكه هو أن كيفية توفير التمويل أقل أهمية بكثير في هذه المرحلة من أهميته بحد ذاته.

مع توقعات بوصول عجز الميزانية إلى 18.5% من الناتج المحلي الإجمالي، قد تواجه أوكرانيا أزمة مالية حادة في النصف الأول من العام المقبل. ستكافح الحكومة لدفع الرواتب والمعاشات التقاعدية، والحفاظ على استمرار الخدمات الأساسية، ومقاومة الهجمات الروسية المتواصلة. والآن، بعد أن استبعد البيت الأبيض فعلياً تقديم المزيد من المساعدات المالية الأمريكية، يقع على عاتق أوروبا مسؤولية التحرك.

بحسب تقديرات القادة الأوروبيين أنفسهم، لا ينبغي أن يكون هذا قرارًا صعبًا. فقد أعلنوا مرارًا وتكرارًا - وبحق - أن أوكرانيا هي خط الدفاع الأول لأمنهم. إن ترك البلاد تعاني من ضائقة مالية لن يؤدي إلا إلى إضعاف موقفها التفاوضي وعلى جبهات القتال، مما يزيد من احتمالية اضطرارها إلى قبول سلام صوري. عندها ستواجه أوروبا روسيا أكثر جرأة، مدعومة بطموحاتها التي يدعمها جيش متمرس في المعارك وقاعدة صناعية دفاعية متضخمة.

يُشكّل رئيس الوزراء البلجيكي، بارت دي ويفر، عقبةً أمام التمويل الجديد. إذ يقترح أحدث اقتراح للمفوضية الأوروبية تمديد قرض بقيمة 90 مليار يورو (105 مليارات دولار) لأوكرانيا، بضمان احتياطيات روسية مجمدة، معظمها لدى يوروكلير في بلجيكا. ويُجادل دي ويفر بأن بلاده، التي تمتلك غالبية هذه الاحتياطيات، ستتحمل تبعات مالية وقانونية غير متناسبة في حال رفع العقوبات ومطالبة روسيا بالتعويض. كما أفادت التقارير أن البيت الأبيض حثّ أوروبا على عدم المضي قدمًا في هذا المقترح، آملًا في استخدام هذه الأصول كأداة ضغط لحث الرئيس فلاديمير بوتين على توقيع اتفاق وقف إطلاق النار.

لا يُعدّ أيٌّ من هذين الرأيين مقنعاً. فإعادة الاحتياطيات الروسية دون تعويضات من شأنه أن يُوحي بأنّ العدوان مُجدٍ، ويجعل أوروبا رهينةً لقرارات واشنطن وموسكو. في غضون ذلك، قدّمت المفوضية آلياتٍ لتقاسم مخاطر بلجيكا في جميع أنحاء الاتحاد، واستخدمت الأسبوع الماضي تدابير طارئة لضمان تجميد الأصول طوال فترة الحرب بدلاً من إخضاعها لإعادة موافقة بالإجماع كل ستة أشهر. كما التزمت رئيسة المفوضية، أورسولا فون دير لاين، بإدراج 25 مليار يورو من الأصول المُجمّدة في ولايات قضائية أخرى بالاتحاد الأوروبي ضمن أيّ قرض تعويضات.

عندما يجتمع قادة الاتحاد الأوروبي في بروكسل في وقت لاحق من هذا الأسبوع، ينبغي عليهم الموافقة على القرض بشكل مباشر. إلا أن عدم التوصل إلى توافق في الآراء لا ينبغي أن يكون نهاية المطاف.

رغم أهمية هذه الأموال لأوكرانيا، إلا أنها لا تمثل سوى جزء ضئيل من الناتج المحلي الإجمالي للاتحاد الأوروبي البالغ نحو 18 تريليون يورو. لذا، ينبغي إيجاد عدة طرق لتوفير هذه الأموال. يمكن للدول الأعضاء تجاوز معارضة المجر وإصدار سندات دين مشتركة، كما فعلت خلال جائحة كوفيد-19، وكما فعلت مؤخرًا لتعزيز الإنفاق الدفاعي. أو بدلاً من ذلك، يمكن لتحالف من الدول الراغبة في ذلك تجميع الضمانات لجمع تمويل واسع النطاق، على أن يكون السداد مرتبطًا بتعويضات مستقبلية.

في غياب هذا التعاون، سيتعين على الدول الأعضاء الرئيسية في الاتحاد الأوروبي زيادة التحويلات الثنائية بشكل كبير. ورغم أن هذه الدول تواجه قيودًا على ميزانياتها الخاصة، فضلًا عن تردد الناخبين في تمويل أمن الدول الأعضاء في الاتحاد الأوروبي التي تستفيد من مواردها دون مقابل، إلا أن التكلفة ستكون في نهاية المطاف أقل من الاستثمارات اللازمة لصد روسيا الانتقامية.

لا يوجد خيار سهل أمام الاتحاد الأوروبي. فجميعها تتطلب إرادة سياسية، وجهوداً قانونية سريعة، وتقاسماً للأعباء، وقيادة من برلين وباريس ووارسو. لكن أمن أوروبا وازدهارها ومصداقية صنع القرار فيها وقدرتها على الدفاع عن مصالحها في مواجهة إدارة متسلطة في واشنطن، كلها على المحك. وما لا يمكن تحمله حقاً هو التقاعس عن العمل.

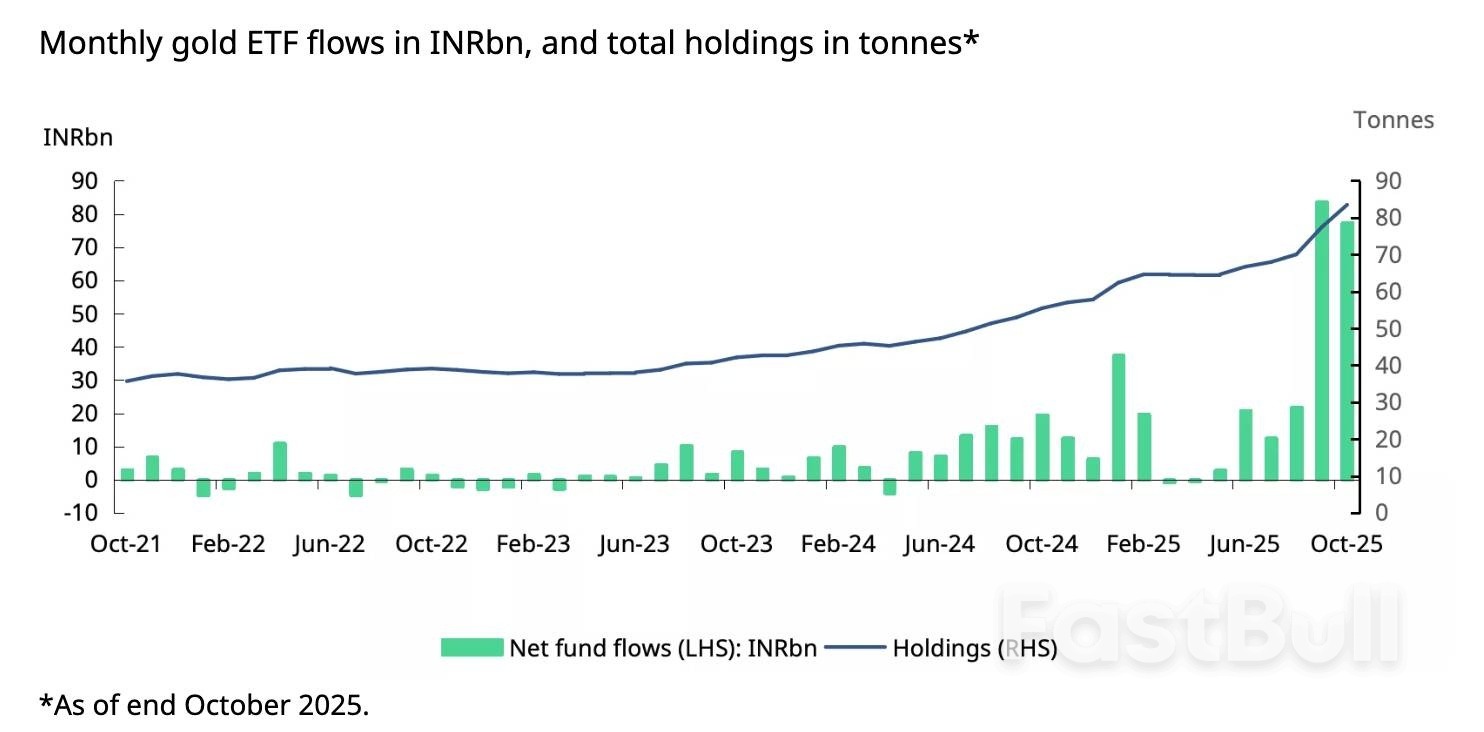

عدّلت الهيئات التنظيمية في الهند القواعد للسماح لصناديق التقاعد بالاستثمار في صناديق المؤشرات المتداولة للذهب والفضة. وقد يُسهم ذلك في تعزيز الطلب الاستثماري المزدهر أصلاً في الهند.

تحتل الهند المرتبة الثانية كأكبر سوق للذهب في العالم، وتحتل باستمرار مكانة ضمن الدول الأربع الأولى المستهلكة للفضة.

بالنسبة للقطاع الحكومي، أنشأت هيئة تنظيم وتطوير صناديق التقاعد (PFRDA) فئة فرعية جديدة للاستثمار تُسمى "الاستثمارات المدعومة بالأصول، والاستثمارات المهيكلة عبر الصناديق الاستئمانية، والاستثمارات المتنوعة"، مما يتيح الاستثمار في صناديق المؤشرات المتداولة للذهب والفضة. ويقتصر إجمالي الاستثمار في الذهب والفضة في صناديق التقاعد العامة على 1% من إجمالي الأصول المُدارة.

بالنسبة لبرامج المعاشات التقاعدية في القطاع الخاص، سيتمكن مديرو صناديق المعاشات التقاعدية من تضمين صناديق الاستثمار المتداولة في الذهب والفضة بما يصل إلى 5 بالمائة من إجمالي أصول الصندوق المدارة.

بحسب بلومبيرغ، فإن القواعد الجديدة قد تفتح المجال أمام زيادة الطلب على المعادن الثمينة بما يصل إلى 1.7 مليار دولار.

وقالت كافيتا تشاكو، رئيسة قسم الأبحاث في مجلس الذهب العالمي في الهند، إن هذه الخطوة "تعزز الصفات الأساسية للذهب باعتباره أداة فعالة لتنويع المحافظ الاستثمارية".

أعلن تقرير بلومبرج أن "تحرك الهيئة الرقابية الهندية هو مؤشر على القبول المتزايد للمعادن الثمينة كأصل استثماري رئيسي".

في وقت سابق من هذا العام، فتحت الجهات التنظيمية الصينية الباب أمام شركات التأمين لتخصيص ما يصل إلى 1% من أصولها للذهب .

يشهد الاستثمار في الذهب والفضة ازدهاراً بالفعل في الهند.

في الربع الثالث، ارتفع الاستثمار في الذهب المادي بنسبة 20% على أساس سنوي، متجاوزاً 91 طناً، وفقاً لبيانات مجلس الذهب العالمي. ومن حيث القيمة، زاد الطلب على سبائك وعملات الذهب بنسبة 67% ليصل إلى 10.2 مليار دولار.

في غضون ذلك، ومع ارتفاع أسعار الذهب وخروج بعض المستثمرين من السوق ، اتجه العديد من الهنود إلى الفضة. وكان الارتفاع الكبير في الطلب الهندي على الفضة أحد العوامل التي أدت إلى انخفاض أسعارها مؤخراً، والذي دفع سعرها إلى ما يزيد عن 50 دولاراً لأول مرة.

تاريخياً، كان الهنود يفضلون الذهب والفضة الماديين، لكن صناديق الاستثمار المتداولة (ETFs) ازدادت شعبيتها منذ طرحها لأول مرة في البلاد عام 2007.

صندوق المؤشرات المتداولة للذهب مدعوم من شركة ائتمانية تحتفظ بالذهب المملوك والمخزن من قبلها. في معظم الحالات، لا يمنحك الاستثمار في صندوق المؤشرات المتداولة أي حق في امتلاك الذهب المادي. أنت تمتلك حصة في الصندوق، وليس الذهب نفسه. تُعد صناديق المؤشرات المتداولة وسيلة ملائمة للمستثمرين للاستثمار في سوق الذهب، ولكن امتلاك أسهم في الصندوق لا يُعادل امتلاك الذهب المادي .

حتى الآن في عام 2025، بلغ إجمالي التدفقات التراكمية للذهب إلى صناديق الاستثمار المتداولة 276 مليار روبية (3.1 مليار دولار)، وهو أعلى معدل تدفقات سنوية مسجلة.

وفقًا لبيانات مجلس الذهب العالمي، يوجد حاليًا 9.57 مليون حساب لصناديق الاستثمار المتداولة في الذهب في الهند.

إن السماح للمعاشات التقاعدية بالاستثمار في الذهب والفضة من شأنه أن يزيد الطلب بشكل أكبر.

للهنود علاقة حب طويلة الأمد مع الذهب.

يرتبط المعدن الأصفر ارتباطاً وثيقاً بمراسم الزواج في البلاد، إلى جانب طقوسها الدينية والثقافية. وعادةً ما تزيد مواسم المهرجانات من الطلب على الذهب.

لطالما قدّر الهنود الذهب كمخزن للثروة، لا سيما في المناطق الريفية الفقيرة. ويأتي نحو ثلثي الطلب على الذهب في الهند من خارج المراكز الحضرية، حيث يعمل عدد كبير من الناس خارج النظام الضريبي. ويستخدم العديد من الهنود المجوهرات الذهبية ليس فقط للزينة، بل كوسيلة لحفظ الثروة.

في الغرب، يُنظر إلى الذهب عموماً على أنه سلعة فاخرة.

ليس في الهند. حتى الهنود الفقراء يشترون الذهب.

بحسب استطلاع أجرته مؤسسة ICE360 عام 2018، اشترت أسرة من كل أسرتين في الهند الذهب خلال السنوات الخمس الماضية. وبشكل عام، تمتلك 87% من الأسر الهندية بعض الذهب. حتى الأسر ذات الدخل الأدنى في الهند تمتلك بعضًا من هذا المعدن النفيس. ووفقًا للاستطلاع، تمكنت أكثر من 75% من الأسر التي تقع ضمن أدنى 10% من شرائح الدخل من شراء بعض الذهب .

كان الذهب شريان حياة للهنود الذين تضرروا بشدة من العاصفة الاقتصادية الناجمة عن استجابة الحكومة لجائحة كوفيد-19. بعد أن فرضت الحكومة الهندية الإغلاق العام في البلاد، شددت البنوك شروط الإقراض للحد من مخاطر التخلف عن السداد. ولعدم تمكنهم من الحصول على قروض تقليدية، لجأ الهنود إلى الذهب كضمان للتمويل. ومع مواجهة الهنود لموجة ثانية من الإغلاق، لجأ الكثيرون منهم إلى بيع الذهب مباشرة لتأمين احتياجاتهم الأساسية.

يجتمع قادة ثماني دول تقع في أقصى شرق الاتحاد الأوروبي في هلسنكي يوم الثلاثاء لوضع خارطة طريق لكيفية تأمين أكبر قدر ممكن من التمويل لبناء دفاعات ضد روسيا.

بحسب مسؤول مطلع على الأمر، من المتوقع أن يبدأ رؤساء حكومات السويد وإستونيا ولاتفيا وليتوانيا وبولندا وبلغاريا ورومانيا، الذين دعاهم رئيس الوزراء الفنلندي بيتري أوربو، العمل على القدرات الدفاعية التي سيسعون للحصول على تمويل لها من التكتل.

ستركز الجهود بشكل خاص على الفترة التي تبدأ في عام 2027 عندما يبدأ العمل بالميزانية طويلة الأجل التالية للاتحاد الأوروبي. وقال المسؤول، الذي رفض الكشف عن اسمه أثناء مناقشة الخطط، إن القادة يخططون لإصدار بيان بشأن الأولويات، بما في ذلك الدفاعات ضد الطائرات بدون طيار والقدرة على الحركة العسكرية.

يؤكد الاجتماع أن الدول الأعضاء في الاتحاد الأوروبي الأقرب إلى روسيا لا تزال متخوفة من جارتها المُعتدية، على الرغم من التقدم المُحرز نحو السلام في أوكرانيا. وقدّمت الولايات المتحدة، يوم الاثنين، ضمانات أمنية أكبر لكييف في إطار مساعي الرئيس دونالد ترامب لإنهاء الحرب. ولا يزال من غير الواضح ما إذا كانت روسيا ستوافق على الاتفاق.

أدى الغزو الشامل الذي شنته موسكو على أوكرانيا قبل نحو أربع سنوات إلى أكبر حملة لإعادة التسلح في أوروبا منذ الحرب العالمية الثانية. وفي الوقت نفسه، أدى التوسع الشمالي لحلف الناتو - بانضمام فنلندا في عام 2023 والسويد في عام 2024 - إلى إعادة تشكيل البنية الأمنية للقارة.

ومع ذلك، أكد أوربو، موضحاً سبب دعوته للقمة، أن الحاجة إلى مزيد من المعدات الدفاعية تشتد على الأطراف الشرقية للتكتل حيث تشكل روسيا أكبر تهديد. وأضاف المسؤول أنه بمجرد بدء العمل، يهدف إلى استقطاب دول أعضاء أخرى مهتمة من الغرب، ولا سيما ألمانيا، وكذلك الدنمارك وهولندا.

لطالما كان دور الاتحاد الأوروبي في مجال الدفاع محدوداً للغاية، نظراً لانتماء العديد من أعضائه إلى حلف شمال الأطلسي. كما سعت العواصم إلى إبقاء هذه المسائل تحت سلطتها التقديرية.

يُثار التساؤل الآن حول هذا النهج، إذ بات الاتحاد الأوروبي بحاجة إلى البدء في معالجة مشاريع ضخمة تفوق قدرة أي دولة عضو على إدارتها بمفردها. وبينما تسعى المفوضية الأوروبية - الذراع التنفيذية للاتحاد الأوروبي - إلى مركزة التخطيط الصناعي وتشجيع الشراء المشترك، فإن دولاً أعضاء كبيرة كألمانيا تُعارض ذلك.

هناك خطر يتمثل في أن أربعة مشاريع رئيسية - بما في ذلك الدفاع ضد الطائرات بدون طيار، ومراقبة الحدود، بالإضافة إلى الدروع الجوية والفضائية - والتي اقترحتها المفوضية ودعت العواصم إلى الموافقة عليها بحلول نهاية العام، قد لا تحظى بموافقة القادة في قمتهم في بروكسل يوم الخميس.

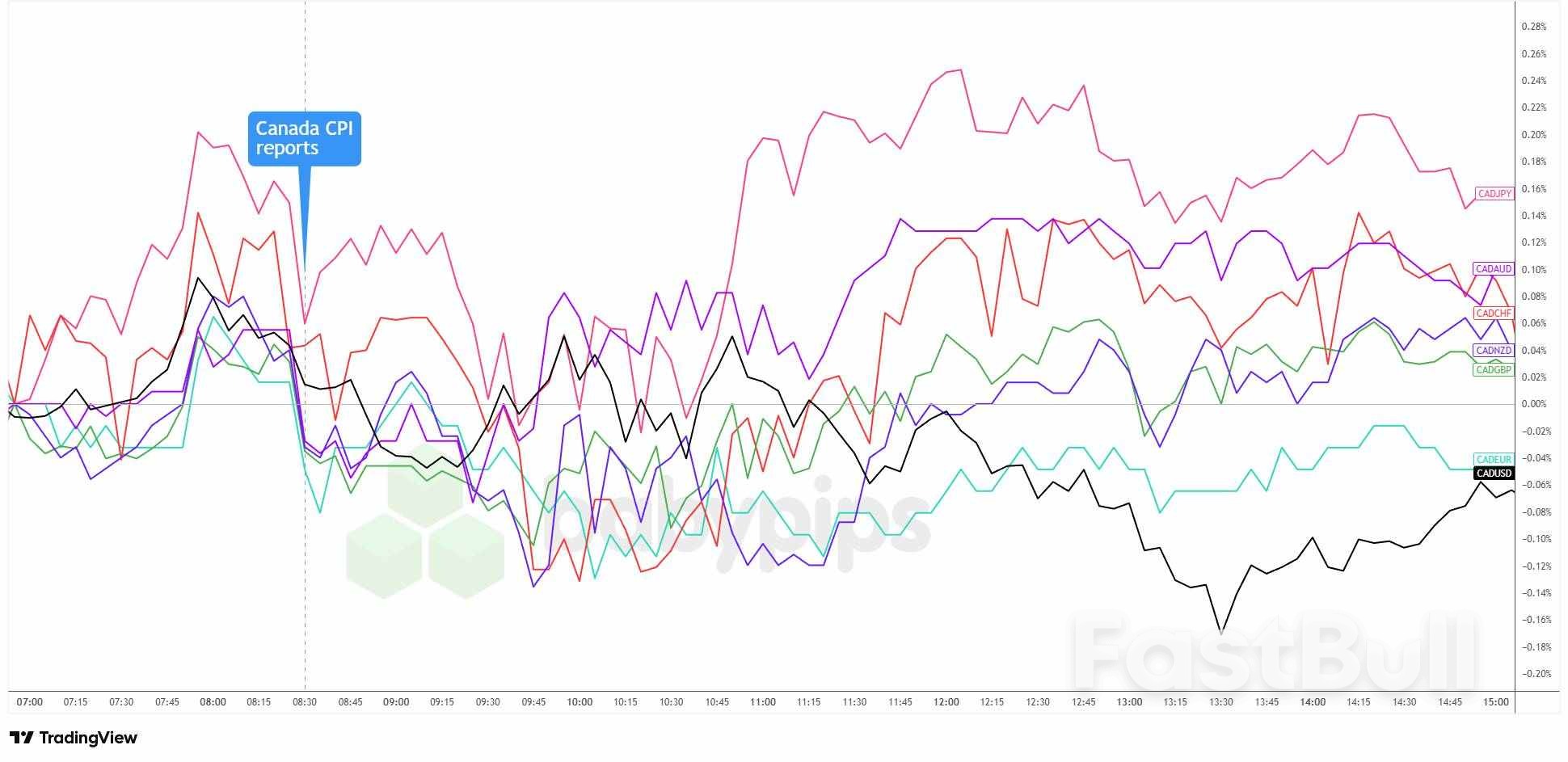

أظهر تقرير التضخم الكندي لشهر نوفمبر استقراراً في الأرقام الرئيسية، بينما قدم لبنك كندا أول إشارة واضحة منذ أشهر تفيد بأن ضغوط الأسعار الأساسية بدأت أخيراً في التراجع.

أفادت هيئة الإحصاء الكندية بأن مؤشر أسعار المستهلكين الرئيسي ظل ثابتاً عند 2.2% على أساس سنوي في نوفمبر، وهو نفس معدل أكتوبر، ولكنه جاء أقل قليلاً من التوقعات التي بلغت 2.3%. وارتفع مؤشر أسعار المستهلكين الشهري بنسبة 0.1%، متوافقاً مع التوقعات، ولكنه أقل من الزيادة التي سجلها في أكتوبر والبالغة 0.2%.

وجاء التطور الرئيسي من التدابير الأساسية المفضلة لدى بنك كندا، والتي ظلت تحوم بعناد حول 3% منذ أبريل، عندما بدأت التعريفات الأمريكية تؤثر على الأسعار الكندية.

انخفض كل من متوسط مؤشر أسعار المستهلك ومؤشر أسعار المستهلك المعدل إلى 2.8% من 3.0% في أكتوبر، مسجلاً بذلك المرة الأولى منذ مارس التي تنخفض فيها هذه المقاييس إلى ما دون الحد الأعلى لنطاق التحكم الذي يحدده البنك المركزي من 1 إلى 3%.

رابط إلى مؤشر أسعار المستهلك الرسمي الصادر عن هيئة الإحصاء الكندية (نوفمبر 2025)

ساهم تباطؤ التضخم الأساسي في تهدئة المخاوف من حدوث تضخم عنيد ونمو ضعيف في نفس الوقت، حتى مع بقاء أسعار المواد الغذائية مرتفعة.

مع انخفاض متوسط مؤشر أسعار المستهلكين ومؤشر أسعار المستهلكين المعدل إلى ما دون 3%، يتوقع الاقتصاديون أن يقترب التضخم الأساسي من الهدف المحدد عند 2%. وهذا يدعم فكرة أن بنك كندا المركزي يمكنه الاستمرار في تجميد السياسة النقدية لفترة أطول، بدلاً من التسرع في المزيد من التخفيضات أو القلق بشأن رفع أسعار الفائدة.

الدولار الكندي مقابل العملات الرئيسية: 5 دقائق

لكن في حين أن انخفاض التضخم الأساسي كان مؤشراً إيجابياً، كان البنك المركزي قد صرّح بالفعل في اجتماعه المنعقد في 10 ديسمبر بأن أسعار الفائدة "في المستوى المناسب" بعد خفضها بمقدار 275 نقطة أساس. كما أوضح المحافظ تيف ماكليم أن البنك مرتاح للإبقاء على سعر الفائدة دون تغيير في الوقت الحالي، بينما يراقب كيفية تفاعل الاقتصاد مع التوترات التجارية المستمرة مع الولايات المتحدة.

لعل هذا هو السبب وراء عدم قدرة الدولار الكندي على الحفاظ على تحركاته الأولية بعد صدور مؤشر أسعار المستهلك الكندي خلال جلسة التداول الأمريكية. فقد شهد الدولار الكندي، الذي ارتفع في البداية قبيل صدور المؤشر، انخفاضاً طفيفاً عند صدور بيانات المؤشر الأساسية، لكنه سرعان ما سجل تذبذباً في سعر صرفه مقابل العملات الرئيسية الأخرى.

استقر سعر الدولار الكندي خلال جلسة التداول الأمريكية بعد ساعات قليلة من بدايتها، وأنهى الجلسة قرب مستوياته قبل صدور مؤشر أسعار المستهلك. أما الدولار الكندي، فقد أنهى اليوم على تباين، حيث ارتفع مقابل الدولار الأمريكي والفرنك السويسري، وهما من العملات المماثلة للدولار الكندي، مقابل الدولار الأسترالي والدولار النيوزيلندي، ولكنه انخفض مقابل اليورو والين الياباني والجنيه الإسترليني.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك