أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

[وصول المزيد من الطائرات العسكرية الأمريكية، ونشر صور الأقمار الصناعية] حذر الرئيس الأمريكي ترامب إيران في 28 يناير/كانون الثاني عبر منصة التواصل الاجتماعي "ريل سوشيال"، مصرحًا بأن أسطولًا بقيادة حاملة الطائرات الأمريكية "يو إس إس أبراهام لينكولن" يتجه نحو إيران، وأن أي عمل عسكري أمريكي إضافي ضد إيران سيكون "أكثر خطورة بكثير" من الهجوم الأمريكي على المنشآت النووية الإيرانية الصيف الماضي. وفي الوقت نفسه، نشر علي شمخاني، المستشار السياسي للمرشد الأعلى الإيراني خامنئي، على وسائل التواصل الاجتماعي في اليوم نفسه، مصرحًا بأن "أي عمل عسكري من جانب الولايات المتحدة سيدفع إيران إلى اتخاذ إجراءات ضد المعتدين وقلب تل أبيب، وكذلك ضد الدول التي تدعمهم".

وتشير مصادر إلى أن منظمة أوبك+ من المرجح أن تحافظ على قرارها بتعليق زيادة إنتاج النفط المقررة في مارس/آذار خلال اجتماعها يوم الأحد.

بيانات وزارة المالية اليابانية تُظهر أن تدخل اليابان في سوق الصرف الأجنبي يقتصر على التحذيرات الشفهية.

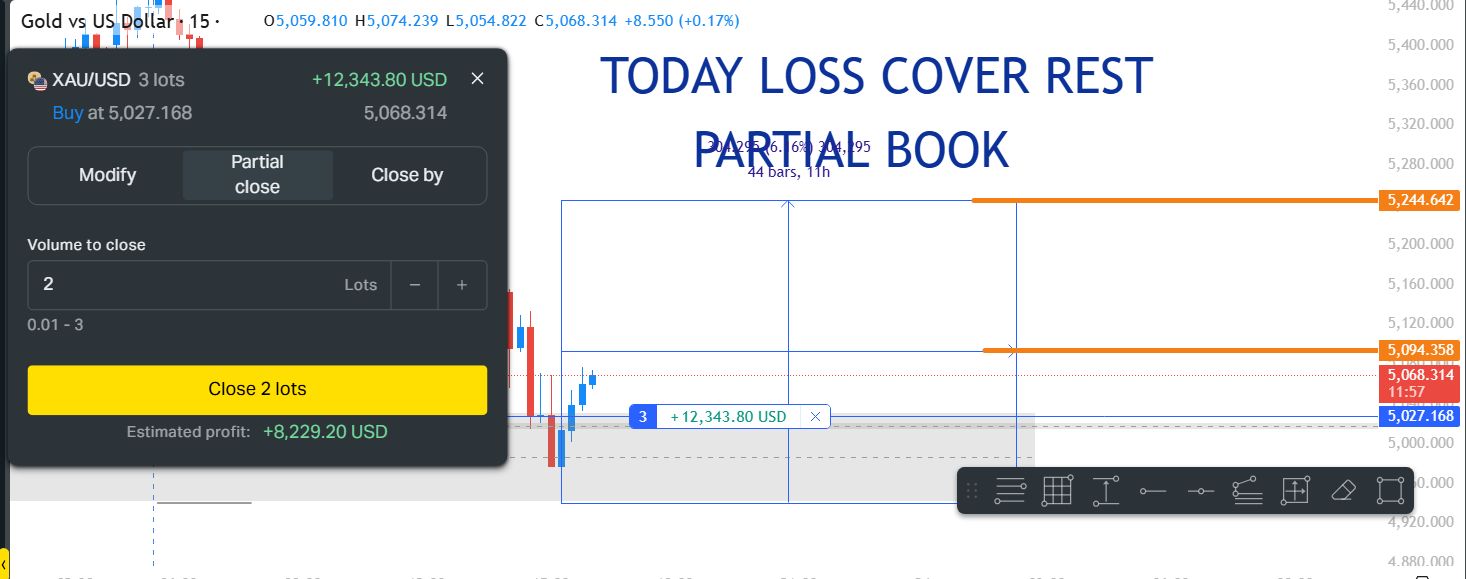

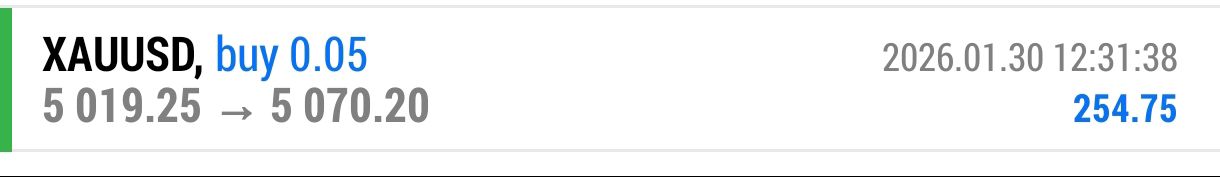

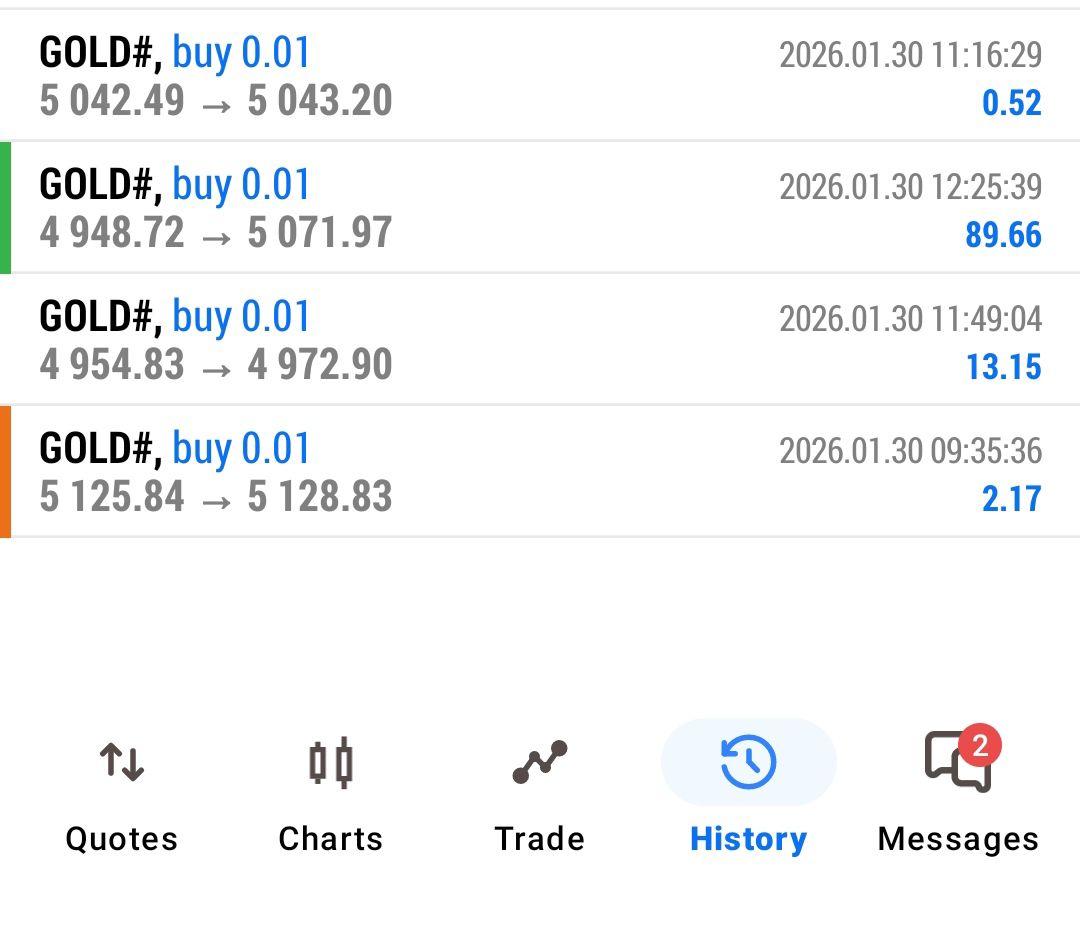

[خسائر فادحة في القيمة السوقية العالمية للذهب والفضة] انخفضت أسعار الفضة والذهب الفورية عالميًا بشكل حاد خلال اليوم، حيث تراجعت إلى ما دون 100 دولار و5000 دولار على التوالي. وتشير بيانات موقع Companiesmarketcap إلى انكماش القيمة السوقية العالمية للفضة بنسبة 16.45% لتصل إلى 5.382 تريليون دولار، بينما تراجعت القيمة السوقية للذهب بنسبة 6.59% لتصل إلى 34.779 تريليون دولار. ومع ذلك، لا يزال كل منهما يحتل المرتبتين الأولى والثانية من حيث القيمة السوقية العالمية، حيث تحتل الفضة المرتبة الثانية بفارق كبير عن شركة Nvidia (4.687 تريليون دولار) التي تحتل المرتبة الثالثة.

إندونيسيا تحدد سعرًا مرجعيًا لزيت النخيل الخام لشهر فبراير عند 918.47 دولارًا للطن المتري - لائحة وزارة التجارة

يوروستات - الناتج المحلي الإجمالي الأولي لمنطقة اليورو للربع الرابع +0.3% على أساس ربع سنوي (استطلاع رويترز +0.2% على أساس ربع سنوي)

تراجعت قيمة الروبية الهندية لتتجاوز 91.9850 روبية للدولار الأمريكي، مسجلةً أدنى مستوى لها على الإطلاق.

يقول الكرملين إن ترامب طلب شخصياً من بوتين وقف الضربات على كييف حتى الأول من فبراير لخلق ظروف مواتية للمفاوضات.

انتعش سعر الذهب الفوري بعد انخفاضه، وعاد إلى ما فوق 5000 دولار، مع انخفاض الانخفاض خلال اليوم إلى 6.5٪، ويتم تداوله حاليًا عند 5018 دولارًا للأونصة.

انخفض سعر الألمنيوم في بورصة لندن للمعادن لمدة ثلاثة أشهر بأكثر من 3% ليصل إلى 3118 دولارًا للطن.

انخفض سعر الألمنيوم في بورصة لندن للمعادن بنسبة 4.00% خلال اليوم، ويتم تداوله حاليًا عند 3093.25 دولارًا للطن.

تتوقع منظمة التعاون الاقتصادي والتنمية أن ينخفض معدل التضخم في كرواتيا إلى 3.3% في عام 2026 وإلى 2.5% في عام 2027

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI طوكيو السنوي (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)

اليابان مؤشر أسعار المستهلك CPI في طوكيو (باستثناء. الأغذية والطاقة) (يناير)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة سنويا (ديسمبر)

اليابان مبيعات التجزئة سنويا (ديسمبر)ا:--

ا: --

اليابان المخزون الصناعي شهريا (ديسمبر)

اليابان المخزون الصناعي شهريا (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة (ديسمبر)

اليابان مبيعات التجزئة (ديسمبر)ا:--

ا: --

ا: --

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)

اليابان مبيعات التجزئة شهريا (معدل موسميا) (ديسمبر)ا:--

ا: --

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)

اليابان مبيعات التجزئة واسعة النطاق السنوي (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي الشهري (ديسمبر)

اليابان الإنتاج الصناعي الشهري (ديسمبر)ا:--

ا: --

ا: --

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)

اليابان الإنتاج الصناعي التمهيدي السنوي (ديسمبر)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI السنوي (الربع 4)ا:--

ا: --

ا: --

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)

أستراليا مؤشر أسعار المنتجين PPI الفصلي (الربع 4)ا:--

ا: --

ا: --

اليابان طلبات البناء سنويا (ديسمبر)

اليابان طلبات البناء سنويا (ديسمبر)ا:--

ا: --

ا: --

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)

اليابان عدد المساكن الجديدة قيد الانشاء سنوي (ديسمبر)ا:--

ا: --

ا: --

فرنسا إجمالي الناتج المحلي السنوي التمهيدي

فرنسا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

تركيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)ا:--

ا: --

ا: --

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)

فرنسا مؤشر أسعار المنتجين PPI الشهري (ديسمبر)ا:--

ا: --

ألمانيا معدل البطالة (معدل موسميا) (يناير)

ألمانيا معدل البطالة (معدل موسميا) (يناير)ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي الأولي الفصلي

ألمانيا إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

ألمانيا إجمالي الناتج المحلي السنوي التمهيدي

ألمانيا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا إجمالي الناتج المحلي السنوي التمهيدي

إيطاليا إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)

المملكة المتحدة المعروض النقدي M4 (معدل موسميا) (ديسمبر)ا:--

ا: --

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)

المملكة المتحدة المعروض النقدي M4 السنوي (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)

المملكة المتحدة المعروض النقدي M4 الشهري (ديسمبر)ا:--

ا: --

ا: --

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة قروض الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)

المملكة المتحدة موافقات الرهن العقاري من بنك إنجلترا BOE (ديسمبر)ا:--

ا: --

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)

إيطاليا معدل البطالة (معدل موسميا) (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو معدل البطالة (ديسمبر)

منطقة اليورو معدل البطالة (ديسمبر)ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي

منطقة اليورو إجمالي الناتج المحلي الأولي الفصلي ا:--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيدي

منطقة اليورو إجمالي الناتج المحلي السنوي التمهيديا:--

ا: --

ا: --

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

إيطاليا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

الهند نمو الودائع السنوي

الهند نمو الودائع السنوي--

ا: --

ا: --

المكسيك إجمالي الناتج المحلي

المكسيك إجمالي الناتج المحلي --

ا: --

ا: --

البرازيل معدل البطالة (ديسمبر)

البرازيل معدل البطالة (ديسمبر)--

ا: --

ا: --

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)

جنوب أفريقيا اﻟﻤﯿﺰان اﻟﺘﺠﺎري (ديسمبر)--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك

ألمانيا مؤشر أسعار المستهلك--

ا: --

ا: --

ألمانيا مؤشر أسعار المستهلك الأولي الشهري

ألمانيا مؤشر أسعار المستهلك الأولي الشهري --

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي

ألمانيا المؤشر المنسق لأسعار المستهلك الأولي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الأساسي الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (ديسمبر)--

ا: --

ا: --

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)

أمريكا PPI الشهري (معدل موسميا) (ديسمبر)--

ا: --

ا: --

كندا إجمالي الناتج المحلي الشهري

كندا إجمالي الناتج المحلي الشهري--

ا: --

ا: --

كندا إجمالي الناتج المحلي

كندا إجمالي الناتج المحلي--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI الشهري (باستثناء. الأغذية والطاقة والتجارة) (معدل موسميا) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)

أمريكا مؤشر أسعار المنتجين PPI السنوي (باستثناء الأغذية والطاقة والتجارة) (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)

أمريكا مؤشر مديري المشتريات PMI في شيكاغو (يناير)--

ا: --

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)

كندا رصيد ميزانية الحكومة الفدرالية (نوفمبر)--

ا: --

ا: --

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)

البرازيل مؤشر الصافي الرواتب CAGED (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي

أمريكا اجمالي عدد منصات التنقيب عن النفط الأسبوعي--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في القطاع غير الصناعي NBS (يناير)--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات المركب PMI (يناير)--

ا: --

ا: --

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)

كوريا الجنوبية الميزان التجاري التمهيدي (يناير)--

ا: --

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)

اليابان مؤشر مديري المشتريات PMI النهائي في قطاع التصنيع نهائي (يناير)--

ا: --

ا: --

كوريا الجنوبية مؤشر مديري المشتريات PMI

كوريا الجنوبية مؤشر مديري المشتريات PMI--

ا: --

ا: --

إندونيسيا مؤشر مديري المشتريات PMI

إندونيسيا مؤشر مديري المشتريات PMI--

ا: --

ا: --

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)

البر الرئيسى الصينى مؤشر مديري المشتريات PMI في قطاع التصنيع Caixin (معدل موسميا) (يناير)--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

أبقى بنك الاحتياطي الأسترالي سعر الفائدة دون تغيير كما كان متوقعًا. وكان المجلس أكثر تشددًا بعض الشيء، لكن المحافظ بولوك ركز بشدة على مخاطر ارتفاع التضخم.

أبقى بنك الاحتياطي الأسترالي (RBA) على سعر الفائدة دون تغيير كما كان متوقعًا. وكان المجلس أكثر تشددًا بعض الشيء، لكن المحافظ بولوك ركز بشدة على مخاطر ارتفاع التضخم. نحن أقل اقتناعًا بأن قيود القدرة الاستيعابية ستُشكل مشكلةً للتضخم، مما قد يُعيد النقاش حول خفض أسعار الفائدة.

كان قرار بنك الاحتياطي الأسترالي اليوم بإبقاء سعر الفائدة دون تغيير عند 3.6% متوقعًا على نطاق واسع من قبل السوق والاقتصاديين. وقد صدر القرار بالإجماع. واتسم البيان بنبرة أكثر تشددًا، ولكن في المؤتمر الصحفي الذي تلاه، أشار المحافظ بولوك إلى أن المجلس يركز على مخاطر ارتفاع التضخم.

وأكدت أنه في اجتماع اليوم، "لم يكن خفض أسعار الفائدة مطروحًا"، مضيفةً أن ظروف العرض والطلب متوترة بعض الشيء. كما نوقشت الظروف اللازمة لرفع أسعار الفائدة في عام ٢٠٢٦، إذ يعتقد المجلس أن ميزان مخاطر التضخم قد مال نحو الارتفاع.

في حين أقرّ المجلس بأن بعض الارتفاع الأخير في التضخم الأساسي يعود إلى عوامل مؤقتة، إلا أنه لا يزال يرى بعض مؤشرات الانتعاش على نطاق أوسع. كما لا يزال قلقه قائماً إزاء ضيق سوق العمل والنمو القوي في مؤشرات الأجور عموماً وارتفاع تكاليف وحدة العمل.

وسوف يستمرون في مراقبة هذه العوامل على خلفية ما يعتقدون أنه انتعاش أقوى في الطلب الخاص، وهو ما قد يؤدي إلى ضغوط على الطاقة الإنتاجية.

ولكن كما أشارت لوسي إليس، كبيرة اقتصاديينا، مؤخرًا في مقالها "ارفع ميزانيتك، ولن تصطدم بحائط"، فإن الرأي القائل بأن ارتفاع الطلب الخاص سيصطدم سريعًا بقيود العرض غير صائب. في الواقع، نعتقد أن توقعات بنك الاحتياطي الأسترالي وبعض الاقتصاديين الآخرين للنمو الاتجاهي بنسبة 2% مُتحفّظة للغاية. ونرى أن نسبة 2.25% أو أعلى واقعية بالنظر إلى عدد السكان، والمشاركة، ومكاسب الإنتاجية المحتملة.

لا شك أن الإنتاجية الإجمالية كانت ضعيفة للغاية. ولكن كما أبرزنا سابقًا، فإن هذا يعكس جزئيًا الزيادة السريعة في حصة اقتصاد الرعاية خلال السنوات الأخيرة، وهو اقتصاد كثيف العمالة وأقل إنتاجية ميكانيكيًا من قطاع السوق. ولكن مع تحول الطلب الخاص وقطاع السوق إلى محرك متزايد للنمو الاقتصادي، فإن هذا سيدعم تحسنًا في مقاييس الإنتاجية الرئيسية. هذا ليس مجرد تحول في تكوين الاقتصاد. إن التعافي في استثمارات الأعمال، كما يتضح من الحسابات القومية للربع الثالث، والزيادة القوية في نوايا الإنفاق الرأسمالي للأعمال التجارية الخاصة سيشهدان ارتفاع حصة استثمارات الأعمال من أدنى مستوياتها التاريخية. مع زيادة رأس المال لكل عامل، سنرى إنتاجية أقوى. ثم هناك الابتكار التكنولوجي واعتماده، بما في ذلك الزيادة النهائية من الذكاء الاصطناعي.

تجدر الإشارة أيضًا إلى أن الاقتصاد ليس مزدهرًا. فقد عاد الدخل الحقيقي المتاح للفرد للتو إلى مستويات عام ٢٠٢٠، كما أن التأثير التحفيزي لتخفيضات الضرائب في المرحلة الثالثة يتلاشى تدريجيًا، ومع بقاء أسعار الفائدة ثابتة لفترة أطول، سيتلاشى أيضًا الدعم الناتج عن تخفيضات الأسعار السابقة.

بشكل عام، لا نتوقع أن يواجه الاقتصاد عجزًا حادًا في الطاقة الإنتاجية قريبًا. إذا ثبتت صحة هذا الرأي، فسينمو الاقتصاد بوتيرة أسرع دون التسبب في مزيد من التضخم، مما يُقلل الحاجة إلى سياسات تقييدية إلى حد ما.

في الواقع، نتوقع أن يتراجع التضخم الأساسي نحو منتصف النطاق المستهدف، وربما إلى ما دونه، بحلول نهاية عام ٢٠٢٦. ويعكس جزء كبير من الزيادة الأخيرة ارتفاع الأسعار الإدارية، والتقلبات الموسمية، وإلغاء مساعدات غلاء المعيشة. ومن غير المرجح أن تتكرر هذه الزيادات بنفس القدر. وفي المستقبل، مع تحسن الإنتاجية واعتدال تضخم الأجور، سيدعم ذلك أيضًا انخفاض التضخم الأساسي.

وبناءً على ذلك، فإن خطنا الأساسي الحالي هو خفضان إضافيان لأسعار الفائدة بمقدار 25 نقطة أساس، ولكن ليس قبل منتصف عام 2026. وهذا من شأنه أن يرفع سعر الفائدة إلى 3.1%، أي أقل بـ 125 نقطة أساس من ذروته في هذه الدورة النقدية.

مع ذلك، وبعد تصريحات المحافظ بولوك في المؤتمر الصحفي اليوم، ازداد احتمال رفع أسعار الفائدة. ويعتمد ذلك على استمرار التسارع الحالي في التضخم. وبدلاً من ذلك، نرى أن المخاطر تميل أكثر نحو توقف طويل الأمد. وسيشهد تطور البيانات خلال الأشهر المقبلة قيام بنك الاحتياطي الأسترالي بإعادة تقييم استدامة عودة التضخم إلى مستواه المستهدف وتقييد سياساته الحالية.

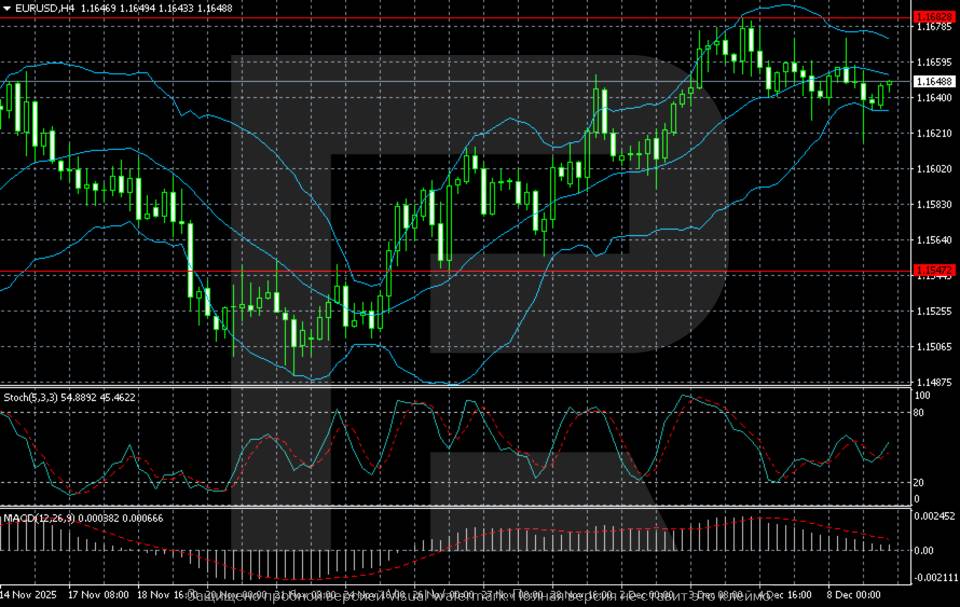

ارتفع زوج اليورو/دولار أمريكي إلى 1.1648. وتتجه الأنظار إلى اجتماع مجلس الاحتياطي الفيدرالي في ديسمبر.

ارتفع سعر زوج اليورو/الدولار الأمريكي قليلاً يوم الثلاثاء، ليصل إلى 1.1648. ومع ذلك، إجمالاً، يواصل زوج العملات الرئيسي تحركه العرضي قبل اجتماع الاحتياطي الفيدرالي الذي يستمر يومين، حيث يكاد السوق يُجمع على توقع خفض أسعار الفائدة.

يُقدَّر احتمال خفض سعر الفائدة بمقدار 25 نقطة أساس يوم الأربعاء بنحو 87%، مقارنةً بنحو 67% قبل شهر. ومع ذلك، لا تزال التوقعات لعام 2026 غير مؤكدة. ومن المحتمل إجراء خفض متشدد، حيث يُشير جيروم باول إلى توخي الحذر بشأن أي إجراءات تيسير إضافية.

يترقب المستثمرون أيضًا بيانات اقتصادية كلية أمريكية رئيسية. اليوم، سيُنشر تقرير الوظائف الشاغرة المؤجل JOLTS لشهر أكتوبر، يليه بيانات طلبات إعانة البطالة الأولية والميزان التجاري في وقت لاحق من الأسبوع.

على الرسم البياني للأربع ساعات (H4)، يحافظ زوج اليورو/الدولار الأمريكي على مسار صعودي معتدل، لكن الزخم الصعودي قد ضعف بشكل ملحوظ. يتماسك السعر دون مستوى المقاومة 1.1682، الذي حدّ مرارًا من محاولات الصعود. تتحرك الأسعار حاليًا على طول نطاق بولينجر الأوسط، مما يشير إلى غياب اتجاه قوي. يتجه النطاق العلوي نحو الانخفاض قليلاً، مما يعكس انخفاضًا في التقلبات.

يقع مؤشر ستوكاستيك في النطاق المتوسط حول 45، دون إعطاء أي إشارات واضحة. السوق خارج منطقة ذروة البيع، لكنه يفتقر إلى محفز صعودي قوي. لا يزال مؤشر MACD إيجابيًا، إلا أن مؤشره البياني يتراجع، مما يؤكد ضعف الزخم الصعودي واحتمالية مرحلة من التوحيد الجانبي.

يقع أقرب مستوى دعم عند 1.1547، وهو المستوى الذي بدأ منه الانتعاش القوي السابق. أما مستوى المقاومة فيقع عند 1.1682. سيؤدي اختراق هذا المستوى إلى فتح الطريق نحو 1.1750. وطالما ظل الزوج يتداول بين هذين الحدين، فإن السيناريو الأساسي هو استقرار ضمن النطاق مع ميل طفيف للأعلى.

يشهد زوج اليورو/الدولار الأمريكي ارتفاعًا طفيفًا، ولكن بحذر شديد. تشير توقعات زوج اليورو/الدولار الأمريكي لليوم، 9 ديسمبر/كانون الأول 2025، إلى ارتفاع طفيف نحو مستوى 1.1682.

توقعات زوج اليورو/الدولار الأمريكي 2026-2027: اتجاهات السوق الرئيسية والتنبؤات المستقبلية

توقعات زوج اليورو/الدولار الأمريكي 2026-2027: اتجاهات السوق الرئيسية والتنبؤات المستقبليةتقدم هذه المقالة توقعات زوج اليورو/الدولار الأمريكي لعامي 2026 و2027، وتُسلّط الضوء على العوامل الرئيسية التي تُحدّد اتجاه حركة الزوج. سنُطبّق التحليل الفني، ونأخذ في الاعتبار آراء كبار الخبراء والبنوك الكبرى والمؤسسات المالية، وندرس التوقعات القائمة على الذكاء الاصطناعي. من شأن هذه الرؤية الشاملة لتوقعات زوج اليورو/الدولار الأمريكي أن تُساعد المستثمرين والمتداولين على اتخاذ قرارات مدروسة.

توقعات الذهب (XAUUSD) لعام 2026 وما بعده: رؤى الخبراء وتوقعات الأسعار والتحليلات

توقعات الذهب (XAUUSD) لعام 2026 وما بعده: رؤى الخبراء وتوقعات الأسعار والتحليلاتتعمق في توقعات أسعار الذهب (XAUUSD) لعام ٢٠٢٦ وما بعده، جامعًا بين التحليل الفني وتوقعات الخبراء وعوامل الاقتصاد الكلي الرئيسية. يشرح هذا المقال العوامل الدافعة وراء الارتفاع الأخير في سعر الذهب، ويستكشف السيناريوهات المحتملة، بما في ذلك ارتفاعه إلى ما بين ٤٥٠٠ و٥٠٠٠ دولار أمريكي للأونصة، ويسلط الضوء على سبب بقاء المعدن الأصفر أداة تحوط قوية خلال فترة عدم اليقين العالمي.

أعادت شركة بريتيش أميركان توباكو يوم الثلاثاء تأكيد أهدافها للنمو لعام 2026 لكنها قالت إن الأداء من المرجح أن يأتي في الطرف الأدنى من نطاق نمو إيراداتها الذي يتراوح بين 3% إلى 5%، حيث تتنقل شركة التبغ التي تتخذ من لندن مقراً لها في عملية انتقال إلى بدائل النيكوتين وسط رياح معاكسة إقليمية.

وتتوقع الشركة نموًا في الإيرادات والأرباح المعدلة بنحو 2% للسنة المالية 2025، مع تسارع نمو منتجات الفئة الجديدة، التي تشمل التبغ المسخن والبخار وأكياس النيكوتين، إلى رقمين في النصف الثاني.

وقال الرئيس التنفيذي تاديو ماروكو إن الشركة تظل "تركز على ترسيخ جلو هيلو كعرض متميز في أكبر مجموعات أرباح المنتجات المسخنة" مع إطلاقها في اليابان في سبتمبر وبولندا في أكتوبر، مع التخطيط لعمليات طرح إضافية في عام 2026.

وأظهرت عمليات BAT في الولايات المتحدة أقوى زخم، مع ارتفاع حصة القيمة بنحو 20 نقطة أساس في حين ظلت حصة الحجم ثابتة.

وقد دفعت حقيبة النيكوتين Velo Plus الخاصة بالشركة حصة شركة Modern Oral إلى الارتفاع بمقدار 920 نقطة أساس في السوق الأمريكية، حيث قالت شركة BAT إنها في طريقها لتحقيق الربحية للعام بأكمله في أعمالها في الفئة الجديدة.

حققت العلامة التجارية Velo حصة حجمية بلغت 15.9% من إجمالي منتجات العناية الفموية و31.8% من منتجات العناية الفموية الحديثة على مستوى العالم، وهو ما يمثل زيادة قدرها 460 نقطة أساس و590 نقطة أساس على التوالي.

وأظهرت العلامة التجارية Vuse vapor التابعة لشركة BAT، والتي حافظت على الريادة العالمية في القنوات المتتبعة مع ارتفاع حصة القيمة في الأسواق الكبرى بمقدار 10 نقاط أساس، أداءً محسنًا في النصف الثاني على الرغم من التحديات المستمرة من المنتجات غير المشروعة.

وتتوقع الشركة أن تنخفض إيرادات Vuse للعام بأكمله بأرقام أحادية مرتفعة، مقارنة بانخفاض بنسبة 13% في النصف الأول.

تفاوت الأداء الإقليمي بشكل ملحوظ. حققت الأمريكتان، باستثناء الولايات المتحدة الأمريكية، وعلى رأسهما البرازيل وتركيا والمكسيك، نتائج قوية. ومع ذلك، واجهت منطقة آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا تحديات مالية وتنظيمية كبيرة في بنغلاديش وباكستان، مما سيؤثر على نمو الأرباح المعدلة.

وشهد خط إنتاج التبغ المسخن للشركة انخفاضًا في حصة الحجم في الأسواق الكبرى بنسبة 1.2 نقطة مئوية، متأثرًا بالمنافسة في اليابان.

انخفضت حصة شركة BAT في الأمريكتين باستثناء الولايات المتحدة من حيث الحجم لـ Glo بمقدار 60 نقطة أساس حيث اتخذت الشركة قرارات تخصيص الموارد قبل طرح Glo Hilo.

عالميًا، استقرت حصة مجموعة BAT من القيمة السوقية في أسواق السجائر الرئيسية، بينما انخفضت حصتها من الحجم بمقدار 10 نقاط أساس. وتتوقع الشركة انخفاض حجم صناعة التبغ العالمية بنحو 2% بحلول عام 2025.

أعلنت شركة بريتيش أمريكان توباكو (BAT) عن عمليات إعادة شراء أسهم بقيمة 1.3 مليار جنيه إسترليني للسنة المالية 2026، ارتفاعًا من 1.1 مليار جنيه إسترليني في عام 2025. وتتوقع الشركة أن يتجاوز تحويل التدفق النقدي التشغيلي 95% في عام 2025، مع إنفاق رأسمالي إجمالي يبلغ حوالي 1.2 مليار جنيه إسترليني.

بالنسبة للسنة المالية 2025، تتوقع شركة بريتيش أمريكان توباكو (BAT) نموًا في إيرادات الفئة الجديدة بنسبة أحادية متوسطة بمعدلات ثابتة، مع نمو الأرباح المعدلة من العمليات بنسبة 2% تقريبًا بمعدلات ثابتة.

تتوقع الشركة انخفاضًا في أسعار صرف العملات الأجنبية بنسبة 3% تقريبًا على الأرباح المعدلة من العمليات، و4% تقريبًا على الأرباح المعدلة للسهم. ومن المتوقع أن تبلغ تكاليف التمويل الصافية حوالي 1.8 مليار جنيه إسترليني.

في الولايات المتحدة، من المقرر أخيرًا صدور تقرير JOLTs لشهر سبتمبر، والذي تأخر صدوره. يُعدّ عدد الوظائف الشاغرة مقياسًا رئيسيًا للطلب على العمالة لدى الاحتياطي الفيدرالي، وسيحظى هذا التقرير باهتمام أكبر في ضوء قرار اللجنة الفيدرالية للسوق المفتوحة بشأن أسعار الفائدة غدًا. كما سيصدر اليوم مؤشر تفاؤل الأعمال الصغيرة الصادر عن الاتحاد الوطني للأعمال التجارية (NFIB) لشهر نوفمبر، وتقديرات ADP الأسبوعية لتوظيف القطاع الخاص.

في الدنمارك، نتوقع صدور بيانات التجارة الخارجية والحساب الجاري لشهر أكتوبر. وسيكون هذا مثيرًا للاهتمام، إذ لا تزال الصادرات المحرك الرئيسي للنمو في الدنمارك.

في الصين، سنشهد خلال الليل ارتفاعًا في مؤشر أسعار المستهلك لشهر نوفمبر، والذي من المتوقع أن يتجه نحو الارتفاع (السلبيات: 0.7% على أساس سنوي، والسابقة: 0.2% على أساس سنوي). كما ارتفع التضخم الأساسي خلال الأشهر الستة الماضية. مع ذلك، لا تزال الصين تعاني من ضغوط انكماشية في أسعار المنتجين، ومن المتوقع أن يظل مؤشر أسعار المنتجين عند مستوى -2.0% على أساس سنوي في نوفمبر.

ماذا حدث خلال الليل

في أستراليا، أبقى البنك الاحتياطي الفيدرالي على سعر الفائدة عند 3.60%، مشيرًا إلى مخاطر ارتفاع التضخم وانتعاش الطلب. وأشارت ميشيل بولوك، محافظ البنك، إلى أن المجلس يدرس احتمال رفع أسعار الفائدة في عام 2026، ولم يستبعد رفعها في اجتماعه القادم في فبراير. وقد أدى هذا القرار إلى ارتفاع العائدات وارتفاع طفيف في قيمة الدولار الأسترالي.

في الولايات المتحدة، أعلن الرئيس ترامب السماح بتصدير رقائق H200 من شركة إنفيديا إلى الصين، مع إلزامها بدفع رسوم بنسبة 25% على المبيعات، بعد أن كانت 15% في البداية. وزعم ترامب أن الرئيس شي جين بينغ رحب بالقرار، رغم تشكيك الصين في هذه الصفقة الأسبوع الماضي. وقد واجه القرار انتقادات من المشرعين الأمريكيين، الذين أعربوا عن مخاوفهم بشأن الأمن القومي وخطر استخدام هذه الرقائق لأغراض عسكرية في الصين.

في منطقة اليورو، جاء مؤشر سنتكس لشهر ديسمبر أفضل بقليل من المتوقع عند -6.2 (السلبيات: -7.0، السابق: -7.4)، مما يشير إلى تراجع تشاؤم المستثمرين بشأن التعافي الاقتصادي. ونظرًا لكون سنتكس أول مؤشر للمعنويات لشهر ديسمبر، فقد يشير هذا الارتفاع إلى تحسن في مؤشرات أخرى للمعنويات ستصدر هذا الشهر.

في ألمانيا، ارتفع الإنتاج الصناعي بنسبة 1.8% على أساس شهري في أكتوبر، متجاوزًا التوقعات بشكل كبير، مسجلاً بذلك ارتفاعًا شهريًا ثانيًا على التوالي. وقاد قطاعا البناء والتصنيع النمو، بينما تراجع قطاع السيارات. ورغم هذه المؤشرات على الاستقرار قصير الأجل، لا تزال المؤشرات الضعيفة حذرة. وانخفض مؤشر إيفو في نوفمبر، حيث طغى ضعف التوقعات على التحسن الطفيف في التقييم الحالي، وانخفض مؤشر مديري المشتريات في قطاع التصنيع إلى 48.2، وهو أكبر انكماش له منذ فبراير. ويؤكد هذا أنه في حين يُظهر الإنتاج تحسنًا، فإن ضعف الطلب والمعنويات يشيران إلى أن التعافي لا يزال يعتمد على تأثير تدابير التيسير النقدي.

الأسهم: شهدت الأسهم بداية أسبوع بطيئة، وأنهت الأسبوع عمومًا على انخفاض طفيف. أغلق مؤشر ستاندرد آند بورز 500 على انخفاض بنسبة 0.4%، بينما انخفض مؤشر ستوكس 600 بنسبة 0.1%. ومن اللافت للنظر أن عمليات البيع تركزت مجددًا في الأسهم الدفاعية، كما حدث يوم الجمعة. وبالتالي، كان يومًا هادئًا، ولكنه لم يكن دافعًا للنمو. ولم تشهد العقود الآجلة تغيرًا يُذكر هذا الصباح.

كان الزخم من أبرز سمات الأداء أمس، حيث استعاد زخمه خلال اليوم وعلى مدار الأسبوعين الماضيين. ومن العوامل الدافعة لذلك الصراع المستمر بين ألفابت وإنفيديا على معالجات TPU ومعالجات الرسومات، والذي يبدو أنه قد توقف. انخفض سهم ألفابت بنسبة 2% أمس، بينما ارتفع سهما إنفيديا ومايكروسوفت بنحو 2%. بعد إغلاق السوق، أعلنت إدارة ترامب أن بعض صادرات إنفيديا من الرقائق (رقائق الذكاء الاصطناعي H200) إلى الصين قد تُستأنف، مما قد يكون ساهم في هذا التناوب.

قطاعٌ آخر جديرٌ بالملاحظة هو قطاع الرعاية الصحية: فقد كان من بين القطاعات الأكثر أداءً خلال الأشهر الثلاثة الماضية، حيث ارتفع بنحو 8% عالميًا. ومع ذلك، فقد كان هذا القطاع أيضًا مصدر التمويل للمستثمرين خلال الانتعاش الأخير، حيث انخفض بنحو 3% خلال الأسبوعين الماضيين. وهذا يُسهم في التباين بين الأسهم الدفاعية والدورية، سواءً في مرحلتي الإقبال على المخاطرة أو تجنبها. وقد أدى الأداء القوي الأخير إلى تقليص الفارق في تقييم قطاع الرعاية الصحية العالمي مقارنةً بالأسهم العالمية من 20% في وقت سابق من هذا العام إلى حوالي 9% اليوم. ولا يزال هذا الفارق أقل بانحراف معياري واحد عن متوسط 10 سنوات البالغ 0%، ولذلك نواصل التوصية بزيادة الوزن الاستثماري في هذا القطاع، لكننا نُقرّ بتراجع فرص تحقيق مكاسب.

العملات الأجنبية والعملات الأجنبية: تشهد عوائد السندات ارتفاعًا تدريجيًا رغم توقعات خفض أسعار الفائدة من قِبَل الاحتياطي الفيدرالي يوم الأربعاء. ويبدو أن الأسواق تشعر ببعض القلق من أن الخفض سيُطبّق مع تصريحات أكثر تشددًا، كما تأثرت معنويات المخاطرة بانخفاضات طفيفة في مؤشرات الأسهم الأمريكية والآسيوية خلال الليل. انخفض زوج اليورو/الدولار الأمريكي إلى 1.1620 بعد ظهر أمس، مع ارتفاع عوائد السندات الأمريكية مؤقتًا حوالي الساعة 16:00 بتوقيت وسط أوروبا. ومع انخفاض العوائد لاحقًا، استقر زوج اليورو/الدولار الأمريكي حول 1.1640-1.1650. أبقى بنك الاحتياطي الأسترالي سعر الفائدة ثابتًا عند 3.60% كما كان متوقعًا على نطاق واسع، وأشار إلى أن المخاطر سترتفع من الآن فصاعدًا، مما أدى إلى انحدار حاد في المنحنى مع ارتفاع عائد السندات لأجل عامين بمقدار 9 نقاط أساس، وعائد السندات لأجل 10 سنوات بمقدار 5 نقاط أساس، إلى جانب ارتفاع الدولار الأسترالي.

ألقت السلطات التركية القبض على لاعبين اثنين من دوري الدرجة الأولى لكرة القدم ورئيس سابق لأحد أندية الدوري الممتاز، مع اتساع نطاق التحقيق في المراهنات غير القانونية ليشمل مسؤولين تنفيذيين ورياضيين، مما أدى إلى تصعيد فضيحة تورط فيها بالفعل حكام.

أفادت وكالة الأناضول الرسمية أن 20 من أصل 39 مشتبهًا بهم قد أُلقي القبض عليهم رسميًا. ومن بينهم مدافع غلطة سراي، ميتيهان بلطجي، ولاعب خط وسط فنربخشة، ميرت هاكان يانداس، ومراد سانجاك، الرئيس السابق لنادي أضنة ديميرسبور، النادي الذي لعب فيه المهاجم الإيطالي ماريو بالوتيلي في موسمي 2021-2022 و2023-2024.

أفادت وسائل إعلام محلية أن اللاعبين وسانجاك نفيا الاتهامات خلال شهادتيهما. ولم يصدر ناديا غلطة سراي وفنربخشة أي بيانات عامة حتى الآن.

سعى الادعاء العام إلى اعتقال يانداس وبالتجي رسميًا بتهمة التلاعب بنتائج المباريات، وفقًا لوكالة الأناضول. وُجهت إلى بلتجي في البداية تهمة المراهنة على فريقه، بينما زُعم أن يانداس راهن عبر وسطاء على منصات المراهنات. أما سانجاك، فقد اعتُقل بعد اكتشاف معاملات مالية مشبوهة في حساباته.

أعلن الاتحاد التركي لكرة القدم في أكتوبر/تشرين الأول أن تحقيقه الداخلي كشف عن تورط مئات الحكام في المراهنات. وأوقف مجلس التأديب التابع للاتحاد مؤقتًا أكثر من 100 حكم ولاعب، من دوريات الدرجة الأولى والدرجة الثانية.

وأصدرت النيابة العامة في إسطنبول أوامر اعتقال بحق حكام مباريات يُزعم أنهم راهنوا على مباريات. وأشار المدعي العام في إسطنبول، أكين جورليك، إلى أن التحقيق قد يتسع ليشمل رؤساء الأندية.

وافقت مجموعة BHP على بيع حصة 49% في شبكة الطاقة الداخلية التي تستخدمها أعمال خام الحديد في غرب أستراليا إلى Global Infrastructure Partners التابعة لشركة BlackRock مقابل 2 مليار دولار.

ستُنشئ هذه الصفقة كيانًا استئمانيًا للبنية التحتية للطاقة الداخلية لشركة BHP، مع احتفاظ BHP بحصة مسيطرة تبلغ 51%. وبموجب الاتفاقية، ستدفع BHP للكيان تعريفة مرتبطة بحصتها في الطاقة الداخلية لشركة Western Australia Iron Ore (WAIO) على مدى 25 عامًا.

وقال الرئيس التنفيذي لشركة BHP مايك هنري إن الصفقة "تمكن BHP من الوصول إلى رأس المال والحفاظ على السيطرة التشغيلية والاستراتيجية على جزء أساسي من البنية التحتية لشركة WAIO".

تسعى أكبر شركة تعدين في العالم من حيث القيمة السوقية إلى تحرير رأس المال مع زيادة الإنفاق على مشاريع جديدة لتعزيز إنتاج النحاس والتوسع في البوتاس.

تعد أعمال خام الحديد التابعة لشركة BHP في غرب أستراليا، والتي تمتلك الشركة حصة 85% فيها، واحدة من المصادر الرائدة في العالم لخام الحديد، وهو مكون رئيسي في إنتاج الصلب.

وتتطلب الصفقة الموافقات التنظيمية، ومن المتوقع أن تكتمل بحلول نهاية السنة المالية 2026 لشركة BHP، والتي تنتهي في 30 يونيو 2026.

لقد أدت تكاليف تعليم الأطفال المصابين بأمراض مثل التوحد واضطراب نقص الانتباه وفرط النشاط إلى دفع الاقتراض من قبل السلطات المحلية إلى مستويات قياسية وسط تحذيرات من أن العديد من المجالس تتجه نحو الإفلاس.

تُظهِر البيانات الرسمية أن إجمالي الاقتراض الصافي من قِبَل الحكومات البلدية بلغ 16.4 مليار جنيه إسترليني (21.9 مليار دولار) في الأشهر الاثني عشر حتى أكتوبر، وهو مستوى لم نشهده منذ بدء تسجيل البيانات في عام 1946. ويتوقع مكتب مسؤولية الميزانية إجماليًا قدره 41 مليار جنيه إسترليني بين عامي 2025-2026 و2027-2028، حيث تمثل الاحتياجات التعليمية الخاصة والإعاقات جزءًا كبيرًا منها.

أدت الضغوط المستمرة على الإدارات المحلية، نتيجةً للرعاية الاجتماعية للبالغين، والتشرد، والتضخم، وتخفيضات المنح الحكومية المركزية بعد عام ٢٠١٠، إلى حالات إفلاس بارزة في السنوات الأخيرة، بما في ذلك في مجالس برمنغهام، ووكينغ، ونوتنغهام. وقد أجبر ذلك الكثيرين على تقليص خدماتهم، من المسابح العامة إلى مراكز الفنون، مع حصول بعضهم على "دعم مالي استثنائي" يسمح لهم بالاقتراض لتغطية نفقاتهم اليومية.

يتفاقم الوضع المالي الآن بسبب الإنفاق على الاحتياجات التعليمية الخاصة، والذي يُقدّر معهد الدراسات المالية أنه في طريقه إلى الوصول إلى 15 مليار جنيه إسترليني سنويًا بحلول عام 2029، أي ما يفوق ميزانية بعض إدارات الحكومة البريطانية. وتُضطر المجالس المحلية إلى اقتراض مليارات لتغطية العجز في تمويل الاحتياجات التعليمية الخاصة الذي تحصل عليه من الحكومة المركزية.

تُفاقم هذه التكلفة الضغوط المالية على قطاعٍ مُثقلٍ أصلًا. تُظهر الأرقام الرسمية أن ديون الحكومات المحلية قد تضخمت لتتجاوز 147 مليار جنيه إسترليني، أي أعلى بنسبة 60% من مستوياتها قبل عقدٍ من الزمن. وتُظهر بياناتٌ حكومية أن ما يقرب من 20 سلطةً في إنجلترا، من ليدز شمالًا إلى كرويدون في لندن، مُثقلةٌ بديونٍ لا تقل عن مليار جنيه إسترليني.

وقال دارسي سناب، الباحث الاقتصادي في المعهد الدولي للدراسات الاستراتيجية: "إن نظام الاحتياجات التعليمية الخاصة في إنجلترا فوضوي للغاية، إذ يفرض تكاليف مالية ضخمة فضلاً عن التكاليف التي يتحملها الأطفال وأسرهم ومدارسهم".

وحذرت من إلغاء ديون المجالس من وزارة التعليم الخاصة ولكنها قالت إن الحكومة بحاجة إلى "منع هذه العجزات التراكمية من دفع العشرات من المجالس نحو الإفلاس الفعلي".

تم الكشف عن الأزمة الناشئة الشهر الماضي من قبل مكتب مسؤولية الموازنة، الذي قال إن عدد الأطفال والشباب الذين يتمتعون بخطط التعليم والصحة والرعاية - أي أولئك الذين لديهم احتياجات عالية - قد قفز من 256 ألفًا في عام 2016 إلى 639 ألفًا في عام 2025. ويقول الخبراء إن الارتفاع مدفوع بحالات مثل التوحد واضطراب فرط الحركة ونقص الانتباه ومشاكل الصحة العقلية.

في الأسبوع الماضي، أطلق وزير الصحة ويس ستريتنج مراجعة مستقلة للأسباب التي تدفع الطلب على خدمات الصحة العقلية والتوحد واضطراب فرط الحركة ونقص الانتباه وكيفية معالجة هذه الضغوط.

يتعين على المجالس قانونًا تلبية نفقاتها اليومية من الإيرادات، ولكن تم منحها صلاحية إبقاء عجز الاحتياجات التعليمية الخاصة والاحتياجات التعليمية الخاصة خارج دفاترها حتى عام 2028 عندما تخطط الحكومة المركزية لتحمل هذه التكاليف من السلطات المحلية.

حتى ذلك الحين، سيحتاجون إلى الاقتراض، أو خفض الإنفاق في مجالات أخرى، أو استنزاف احتياطياتهم لمواجهة هذه الضغوط. والأهم من ذلك، أنه ابتداءً من عام ٢٠٢٨، سيحتاجون إلى إدراج عجز تاريخي متوقع في ميزانياتهم العمومية بقيمة ١٤ مليار جنيه إسترليني من عجز التعليم الأساسي والاحتياجات التعليمية الخاصة، مما قد يدفع الكثيرين إلى إصدار إشعارات بموجب المادة ١١٤، ما يعني فعليًا إعلان إفلاسهم.

ووصف مكتب مسؤولية الموازنة التكلفة الوشيكة بأنها "خطر إفلاس" لقطاع الحكومة المحلية.

تُقدّر هيئة الرقابة المالية حاليًا اقتراض السلطات المحلية للسنة المالية 2025-2026 بـ 16.4 مليار جنيه إسترليني، أي ما يُقارب ثلاثة أضعاف تقديراتها الصادرة في مارس. ويُشكّل تمويل الاحتياجات التعليمية الخاصة والاحتياجات التعليمية الخاصة حوالي 2.5 مليار جنيه إسترليني من هذا المبلغ، ومن المتوقع أن يرتفع هذا العجز إلى 3.7 مليار جنيه إسترليني العام المقبل، ونحو 5 مليارات جنيه إسترليني في 2027-2028.

تقترض المجالس بشكل كبير من البنوك التجارية، أو من السلطات المحلية الأخرى، أو من مجلس قروض الأشغال العامة الحكومي، الذي تُحدد أسعار فائدته بهوامش متفاوتة فوق عوائد السندات الحكومية. بعض الاقتراض الإضافي قصير الأجل لمواجهة أزمات التدفق النقدي الناجمة عن عجز ميزانية ذوي الاحتياجات التعليمية الخاصة.

قال متحدث باسم جمعية الحكومة المحلية: "نظرًا لتمويل هذه العجوزات نقدًا، يتكبد القطاع تكاليف تدفق نقدي باهظة. وتعود هذه التكاليف في المقام الأول إلى فقدان الفوائد المستلمة، ولكنها قد تشمل أيضًا فوائد إضافية مدفوعة إذا اضطرت المجالس إلى تكملة تدفقاتها النقدية عن طريق الاقتراض".

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

تسجيل الدخول

الاشتراك