أسعار السوق

أخبار

تحليل التداول

مستخدم

24/7

التقويم الاقتصادي

تعليم

البيانات

- الاسم

- أحدث قيمة

- السابق

حسابات الإشارات للأعضاء

جميع حسابات الإشارات

جميع المسابقات

فرنسا متوسط معدل العائد على مزاد السندات الفرنسية لمدة 10سنوات

فرنسا متوسط معدل العائد على مزاد السندات الفرنسية لمدة 10سنواتا:--

ا: --

ا: --

منطقة اليورو مبيعات التجزئة شهريا (أکتوبر)

منطقة اليورو مبيعات التجزئة شهريا (أکتوبر)ا:--

ا: --

ا: --

منطقة اليورو مبيعات التجزئة سنويا (أکتوبر)

منطقة اليورو مبيعات التجزئة سنويا (أکتوبر)ا:--

ا: --

ا: --

البرازيل إجمالي الناتج المحلي

البرازيل إجمالي الناتج المحليا:--

ا: --

ا: --

أمريكا Challenger, Grey & Christmas تخفيضات الوظائف (نوفمبر)

أمريكا Challenger, Grey & Christmas تخفيضات الوظائف (نوفمبر)ا:--

ا: --

ا: --

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas شهريا (نوفمبر)ا:--

ا: --

ا: --

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas سنويا (نوفمبر)

أمريكا تخفيضات الوظائف Challenger, Grey & Christmas سنويا (نوفمبر)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية متوسط 4 أسابيع (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)

أمريكا طلبات إعانة البطالة الأولية الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)

أمريكا طلبات الإعانة على البطالة المستمرة الأسبوعية (معدل موسميا)ا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

كندا مؤشر مديري المشتريات

كندا مؤشر مديري المشترياتا:--

ا: --

ا: --

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)

أمريكا أوامر السلع المعمرة لرأس المال غير الدفاعي المنقحة (باستثناء الطائرات) (معدل موسميا) (أيلول/سبتمبر)ا:--

ا: --

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء المواصلات) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)

أمريكا طلبات المصانع شهريا (باستثناء دفاع) (أيلول/سبتمبر)ا:--

ا: --

ا: --

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكية

أمريكا تغير مخزونات الغاز الطبيعي الأسبوعي من إدارة معلومات الطاقة الأمريكيةا:--

ا: --

ا: --

المملكة العربية السعودية إنتاج النفط الخام

المملكة العربية السعودية إنتاج النفط الخاما:--

ا: --

ا: --

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعيا

أمريكا سندات الخزانة التي تحتفظ بها البنوك المركزية الأجنبية أسبوعياا:--

ا: --

ا: --

اليابان احتياطي النقد الأجنبي (نوفمبر)

اليابان احتياطي النقد الأجنبي (نوفمبر)ا:--

ا: --

ا: --

الهند معدل إتفاقية إعادة الشراء Repo

الهند معدل إتفاقية إعادة الشراء Repoا:--

ا: --

ا: --

الهند سعر الفائدة المعياري

الهند سعر الفائدة المعياريا:--

ا: --

ا: --

الهند سعر فائدة إعادة الشراء Repo العكسي

الهند سعر فائدة إعادة الشراء Repo العكسيا:--

ا: --

ا: --

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOC

الهند نسبة احتياطي الودائع لدى بنك الشعب الصيني PBOCا:--

ا: --

ا: --

اليابان المؤشرات الرئيسية أولي (أکتوبر)

اليابان المؤشرات الرئيسية أولي (أکتوبر)ا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنوي

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل السنويا:--

ا: --

ا: --

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهري

المملكة المتحدة مؤشر هاليفاكس لأسعار المنازل الشهريا:--

ا: --

ا: --

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)

فرنسا الحساب الجاري (غير معدل موسميا) (أکتوبر)--

ا: --

ا: --

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)

فرنسا الميزان التجاري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)

فرنسا الإنتاج الصناعي الشهري (معدل موسميا) (أکتوبر)ا:--

ا: --

ا: --

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)

إيطاليا مبيعات التجزئة شهريا (معدل موسميا) (أکتوبر)--

ا: --

ا: --

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف السنوي (معدل موسميا) (الربع 3)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)

منطقة اليورو إجمالي الناتج المحلي GDP النهائي السنوي (الربع 3)--

ا: --

ا: --

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي

منطقة اليورو إجمالي الناتج المحلي النهائي الفصلي--

ا: --

ا: --

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف فصلي (معدل موسميا) (الربع 3)--

ا: --

ا: --

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)

منطقة اليورو التوظيف النهائي (معدل موسميا) (الربع 3)--

ا: --

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)

البرازيل مؤشر أسعار المنتجين PPI الشهري (أکتوبر)--

ا: --

ا: --

المكسيك مؤشر ثقة المستهلك (نوفمبر)

المكسيك مؤشر ثقة المستهلك (نوفمبر)--

ا: --

ا: --

كندا معدل البطالة (معدل موسميا) (نوفمبر)

كندا معدل البطالة (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)

كندا معدل المشاركة في التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف (معدل موسميا) (نوفمبر)

كندا التوظيف (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام جزئي (معدل موسميا) (نوفمبر)--

ا: --

ا: --

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)

كندا التوظيف بدوام كامل (معدل موسميا) (نوفمبر)--

ا: --

ا: --

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)

أمريكا الدخل شخصي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE من بنك الاحتياطي الفيدرالي في دالاس الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE السنوي (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)

أمريكا النفقات الشخصية شهريا (معدل موسميا) (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي الشهري (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)

أمريكا معدل جامعة ميشغان التضخم 5 سنوات أولي السنوي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)

أمريكا مؤشر أسعار نفقات الاستهلاك الشخصي PCE الأساسي السنوي (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)

أمريكا نفقات الاستهلاك الشخصي الحقيقية الشهرية (أيلول/سبتمبر)--

ا: --

ا: --

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)

أمريكا توقعات التضخم لمدة 5-10 سنوات (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)

أمريكا مؤشر جامعة ميشغان للوضع الحالي أولي (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)

أمريكا مؤشر ثقة المستهلك جامعة ميشغان التمهيدي (ديسمبر)--

ا: --

ا: --

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)

أمريكا UMich توقعات التضخم لمدة عام واحد (ديسمبر)--

ا: --

ا: --

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)

أمريكا مؤشر توقعات المستهلك من UMich (ديسمبر)--

ا: --

ا: --

أمريكا اجمالي عدد منصات التنقيب الأسبوعي

أمريكا اجمالي عدد منصات التنقيب الأسبوعي--

ا: --

ا: --

لا توجد البينات المعلقة

أحدث المشاهدات

أحدث المشاهدات

الموضوعات الشائعة

المؤلفون الشائعون

أحدث

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

برنامج التابعة لها

عرض جميع نتائج البحث

لا توجد بيانات

ارتفع الدولار الأمريكي بشكل عام عقب نشر محضر اجتماع الاحتياطي الفيدرالي الأخير. وأكد المحضر استعداد الهيئة لخفض أسعار الفائدة أكثر، ولكن دون تحديد توقيت واضح، مع التركيز على القرارات المستقبلية بناءً على البيانات الواردة.

ارتفع الدولار الأمريكي بشكل عام عقب نشر محضر اجتماع الاحتياطي الفيدرالي الأخير. وأكد المحضر استعداد الهيئة التنظيمية لخفض أسعار الفائدة أكثر، ولكن دون تحديد توقيت واضح، مع التركيز على القرارات المستقبلية بناءً على البيانات الواردة. وبالنسبة لبعض المشاركين في السوق، بدا هذا أقل "حمائمية" من المتوقع، مما أدى إلى زيادة الطلب على الدولار، بينما استقرت عوائد سندات الخزانة الأمريكية قرب أعلى مستوياتها المحلية.

يبقى تأثير الإغلاق الحكومي الأمريكي المطول مصدرًا آخر للشكوك. فنظرًا لتعليق عمل الوكالات الإحصائية، لم تُنشر بعض البيانات الرئيسية المتعلقة بالتوظيف والتضخم في موعدها، مما يعني أن الدفعة القادمة من بيانات سوق العمل قد تحمل مفاجآت. اليوم، يركز المستثمرون على تقارير التوظيف في القطاع الخاص، وبيانات طلبات إعانة البطالة، والمؤشرات ذات الصلة، والتي ستساعد في تشكيل التوقعات قبل قرارات الاحتياطي الفيدرالي القادمة.

وصل زوج الدولار الأمريكي/الين الياباني إلى أقصى مستوياته هذا العام، متأثرًا بتباين السياسة النقدية. يتداول الزوج فوق مستوى 157.00، انعكاسًا لمزيج من قوة الدولار الأمريكي واستمرار موقف بنك اليابان المتساهل. لا يزال السوق لا يرى استعدادًا من جانب البنك المركزي الياباني لتشديد السياسة النقدية، بينما يُحافظ الاحتياطي الفيدرالي، على الرغم من دخوله في دورة خفض أسعار الفائدة، على نبرة حذرة، ويُسلط الضوء على مخاطر التضخم.

يشير التحليل الفني لزوج الدولار الأمريكي/الين الياباني إلى احتمال اختبار النطاق الرئيسي 158.00-158.90 إذا أثبت مستوى 157.00 نفسه كمستوى دعم. في حال حدوث تراجع هبوطي، فقد ينخفض الزوج نحو 155.20-156.00.

تتضمن الأحداث التي قد تؤثر على أسعار زوج الدولار الأمريكي/الين الياباني في جلسات التداول القادمة ما يلي:

حاول بائعو زوج الدولار الأمريكي/الدولار الكندي (USD/CAD) مرة أخرى أمس اختراق مستوى الدعم عند 1.3980، لكنهم لم ينجحوا. ارتد السعر بقوة من هذا المستوى وحافظ على استقراره فوق 1.4000. إذا استمر الزخم الصعودي، فقد يعود الزوج إلى أعلى مستوياته الأخيرة قرب 1.4140. قد يؤدي الانخفاض القوي دون 1.4000 إلى تحفيز اتجاه جديد نحو 1.3930.

تتضمن الأحداث التي قد تؤثر على أسعار زوج الدولار الأمريكي/الدولار الكندي في جلسات التداول القادمة ما يلي:

يبحث هذا التنبؤ لسعر Cardano ADA في ما إذا كانت منطقة الدعم الحرجة عند 0.51 دولارًا يمكن أن تكون بمثابة نقطة انطلاق لتحرك طويل الأجل نحو 10 دولارات بين عامي 2025 و2030. من خلال الجمع بين التحليل الفني وبيانات السلسلة ومحركات الاقتصاد الكلي واتجاهات تطوير الشبكة، يوفر هذا الدليل سيناريوهات متوازنة لمساعدة المتداولين والمستثمرين على فهم مسارات الأسعار المحتملة والمخاطر الرئيسية والتوقعات الواقعية لأداء ADA المستقبلي.

يتأثر سعر كاردانو آدا الحالي بشدة بالتقلبات قصيرة الأجل ومعنويات السوق بشكل عام. ويواصل تداوله ضمن نطاق ضيق، مما يعكس تردد المشاركين في السوق، ويتماشى مع مراحل التوحيد المعتادة التي تسبق الاختراقات الكبيرة.

| مؤشر | الإشارة الحالية |

|---|---|

| مؤشر القوة النسبية (14) | محايد إلى صعودي بشكل معتدل |

| مؤشر التقارب والاختلاف المتوسط (MACD) | تشكيل التقارب المبكر |

| المتوسط المتحرك لـ 200 يوم | العمل كمقاومة ديناميكية |

يظل مستوى 0.51 دولارًا أمريكيًا هو الأكثر متابعةً في أي نموذج تنبؤ بأسعار كاردانو آدا. تاريخيًا، كان هذا المستوى بمثابة عامل جذب للسيولة وقاعدة هيكلية، مما يعزز أهميته في التوقعات قصيرة ومتوسطة الأجل.

تُظهر بيانات السلسلة تزايدًا في تراكم محفظة الحيتان خلال مراحل التوحيد، وهو سلوكٌ غالبًا ما يسبق تحركاتٍ اتجاهيةً أوسع. تشير التدفقات الصافية للبورصات إلى تدفقاتٍ خارجيةٍ معتدلة، مما يُشير إلى أن المستثمرين يُركزون على الاحتفاظ طويل الأجل بدلًا من ضغوط البيع الفورية.

يتماشى هذا النمط مع السرد الأوسع المحيط بتوقعات أسعار Cardano Ada وأخبار العملات المشفرة، مما يعزز النظرية القائلة بأن الثقة المؤسسية قد تكون في طور إعادة البناء.

| ربع | النطاق المتوقع (بالدولار الأمريكي) | موضوع السوق |

|---|---|---|

| الربع الأول من عام 2025 | 0.60 دولار – 0.88 دولار | مرحلة التراكم |

| Q2 2025 | 0.75 دولار – 1.05 دولار | الزخم المضاربي |

| الربع الثالث من عام 2025 | 0.85 دولار – 1.25 دولار | توقعات معنويات صناديق الاستثمار المتداولة |

| الربع الرابع من عام 2025 | 1.10 دولار – 1.60 دولار | مرحلة تأكيد الاتجاه |

في حال صدور الموافقة التنظيمية، تشير نماذج توقعات أسعار كاردانو ADA لعام ٢٠٢٥ إلى تدفقات رأسمالية متسارعة إلى ADA. قد يجذب تأكيد الصندوق المتداول في البورصة طلبًا مؤسسيًا مماثلًا لسلوك البيتكوين والإيثريوم التاريخي.

Without ETF approval, price action may remain confined within a moderate growth band. This scenario still retains upward momentum but reflects conservative sentiment and delayed institutional commitment.

This outlook also aligns with conservative projections seen in cardano ada price prediction july 2025 discussions, which anticipate gradual progression rather than explosive price action.

Long-term scenarios for ADA between 2026 and 2030 depend on network execution, macro cycles and overall crypto market structure. The table below outlines an illustrative year-by-year range often considered in mid-term cardano ada price prediction models.

| Year | Min (USD) | Average (USD) | Max (USD) |

|---|---|---|---|

| 2026 | $0.90 | $1.60 | $2.40 |

| 2027 | $1.20 | $2.10 | $3.20 |

| 2028 | $1.50 | $2.80 | $4.50 |

| 2029 | $1.80 | $3.50 | $6.50 |

| 2030 | $2.20 | $4.80 | $10.00 |

These values are not guarantees but scenario ranges, providing a structured view for ada cardano price prediction discussions through 2030.

For any multi-year cardano ada price prediction 2030 roadmap, technical milestones are as important as market cycles. Some of the key checkpoints that could influence sentiment and valuation include:

If delivered on schedule, these milestones may support the thesis that ADA can gradually move into a higher valuation band over the 2026-2030 window.

DeFi activity and institutional interest are key pillars behind any ambitious cardano ada price prediction. Capital tends to follow robust ecosystems with real usage and reliable infrastructure.

Balanced analysis, rather than purely speculative cardano ada price prediction crypto news headlines, should weigh these adoption factors when assessing ADA’s potential path toward higher price targets by 2030.

On higher timeframes, ADA has at times formed structures resembling a falling wedge, a pattern that can precede bullish reversals if confirmed by volume and follow-through. Shorter-term charts may show nested wedges or channels inside the broader formation.

In this context, traders often frame cardano ada price prediction scenarios around whether a decisive breakout above wedge resistance can unlock a new trend leg.

Trend-following indicators provide additional confirmation for any falling wedge breakout thesis. Moving averages and momentum oscillators help distinguish between genuine reversals and short-lived rallies.

| Indicator | Typical Bullish Confirmation Signal |

|---|---|

| 50-Day MA | Price reclaiming and holding above after wedge breakout |

| 200-Day MA | Golden cross or sustained trade above long-term trendline |

| RSI | Move from oversold into 50–70 range with higher lows |

When these conditions align, they support more constructive cardano ada price prediction views, especially in multi-year frameworks extending to 2030.

Mapping long-term support and resistance gives structure to both conservative and aggressive targets used in extended forecasts such as cardano ada price prediction atgraphite.com or other research sources. Below is an illustrative level map for the coming years:

| Zone | Approximate Price Band (USD) | Role |

|---|---|---|

| Major Support | $0.50 – $0.70 | Structural base and long-term accumulation region |

| Intermediate Range | $1.00 – $3.00 | Rotation and consolidation area in many models |

| Expansion Zone | $3.00 – $6.50 | Potential mid-cycle rally targets |

| Speculative Upper Band | $6.50 – $10.00 | Aggressive upside target range toward 2030 |

These bands help frame both shorter-term ideas such as cardano ada price prediction 2025 and longer horizons like cardano ada price prediction 2030 within a consistent technical structure, rather than relying solely on isolated price points.

Smart contract expansion remains one of the most influential pillars behind any ada cardano price prediction. The continued evolution of Plutus scripts and developer tooling directly affects network usage, transaction volume and ecosystem maturity.

These metrics often provide a more grounded perspective than short-term cardano ada price prediction crypto news narratives focused solely on speculative momentum.

The Plomin hard fork represents a significant phase in Cardano’s governance and decentralization journey. Its implementation may improve network efficiency, security and participation in on-chain decision-making.

For long-term cardano ada price prediction 2030 models, sustained decentralization and reliable governance frameworks are critical in supporting institutional confidence and long-term valuation.

Cardano’s positioning as a third-generation blockchain places it in direct competition with Ethereum, Solana and other Layer-1 ecosystems. Its appeal lies in scalability, formal verification and academic-driven development.

How effectively Cardano captures market share in high-growth sectors such as DeFi and gaming will significantly shape any mid-to-long term cardano ada price prediction trajectory.

While optimistic projections exist, several risk elements could weaken or invalidate the $10 scenario often mentioned in cardano ada price prediction narratives.

Sustained failure to innovate would significantly challenge aggressive targets projected in some ada cardano price prediction models.

| Year | Projected Average Range (USD) | Key Assumptions |

|---|---|---|

| 2040 | $12.00 – $25.00 | Mass adoption and mature blockchain utility |

| 2050 | $25.00 – $50.00+ | Global integration and sustained institutional use |

These extended forecasts are speculative in nature and are meant to complement long-term perspectives such as cardano ada price prediction atgraphite.com and similar research-based models.

Effective planning is essential when interpreting any cardano ada price prediction 2025 or longer-term outlooks. Investors should balance optimism with realistic portfolio safeguards.

Rather than reacting to short-lived cardano ada price prediction july 2025 speculation spikes, disciplined strategies focused on fundamentals tend to provide more sustainable outcomes over multi-decade horizons.

Reaching $10 is possible under aggressive scenarios where sustained adoption, strong DeFi growth, major network upgrades and favourable macro conditions align. Most cardano ada price prediction models view $10 as a long-term target rather than a near-term expectation.

Estimates vary widely. Conservative projections place ADA between $2 and $4, while optimistic forecasts supported by widespread adoption and ecosystem maturity suggest prices could exceed $8 by 2030.

لا يزال سعر 100 دولار أمريكي مستوىً مضاربيًا للغاية يتطلب توسعًا هائلًا في السوق، وتكاملًا مؤسسيًا، واستخدامًا عالميًا. معظم أطر التنبؤ بأسعار كاردانو ADA الحالية لا تعتبر هذا المستوى واقعيًا خلال العقود القليلة القادمة.

يُسلِّط هذا التنبؤ بسعر كاردانو ADA الضوء على اعتماد مستقبل ADA على القوة التقنية، وتوسع النظام البيئي، وظروف السوق الأوسع. وبينما قد تُشكِّل منطقة الدعم عند 0.51 دولار أمريكي أساسًا للنمو، فإن التقدم طويل الأمد نحو أهداف أعلى يتطلب ابتكارًا وتبنيًا مستدامين. ينبغي على المستثمرين الموازنة بين الفرص المتاحة والتقييم الدقيق للمخاطر والتوقعات الواقعية عند تقييم إمكانات ADA حتى عام 2030 وما بعده.

انخفض زوج الجنيه الإسترليني/الدولار الأمريكي بشكل حاد إلى 1.3048 يوم الخميس، تحت ضغط مزيج من بيانات التضخم المحلية الضعيفة والدولار الأمريكي الأقوى على نطاق واسع.

ساهم أحدث تقرير لمؤشر أسعار المستهلك في المملكة المتحدة في انخفاض الجنيه الإسترليني، والذي أظهر تباطؤ التضخم إلى 3.6% على أساس سنوي في أكتوبر، مطابقًا للتوقعات. عزز هذا توقعات السوق بأن بنك إنجلترا قد يبدأ بخفض أسعار الفائدة في ديسمبر. وتتوافق هذه البيانات مع سيناريو أوسع لضعف الطلب المحلي: فسوق العمل يشهد تباطؤًا، ونمو الناتج المحلي الإجمالي أقل من توقعات البنك المركزي، ومعدل التضخم الأساسي أقل بقليل من المسار المتوقع لبنك إنجلترا. وفي ضوء ذلك، تشير المؤسسات، بما في ذلك دويتشه بنك، إلى أن لجنة السياسة النقدية ستكتسب الثقة اللازمة لخفض سعر الفائدة من مستواه الحالي البالغ 4.00%.

وتأثر الجنيه الإسترليني سلبا بارتفاع الدولار الأمريكي، الذي وجد الدعم قبل صدور بيانات اقتصادية كلية أمريكية رئيسية وتقرير الأرباح المرتقب بشدة من شركة إنفيديا العملاقة لرقائق الذكاء الاصطناعي.

عالميًا، استحوذ الين الياباني أيضًا على اهتمام المستثمرين، حيث انخفض إلى أدنى مستوى له في عشرة أشهر بعد أن أصدرت وزارة المالية بيانًا أعربت فيه عن "درجة عالية من الحذر" إزاء تحركات العملة. ولم تصل هذه العبارة إلى حد التهديد بالتدخل المباشر.

بشكل عام، يسود عدم يقين في السوق. وقد بدأت وكالات الإحصاء الأمريكية للتو في إصدار البيانات المتراكمة التي تأخرت بسبب الإغلاق الحكومي الأخير، مما يترك للمتداولين مهمة تجميع الصورة الحقيقية للوضع الاقتصادي الأكبر في العالم.

الرسم البياني H4:

على الرسم البياني للأربع ساعات (H4)، أكمل زوج الجنيه الإسترليني/الدولار الأمريكي موجة هبوطية إلى 1.3037. نتوقع الآن تصحيحًا فنيًا نحو 1.3080 على الأقل. بعد هذا التراجع، من المتوقع استئناف الاتجاه الهبوطي الرئيسي، مما يدفع الزوج نحو 1.2990، مع احتمالية امتداد الخسائر إلى 1.2915 على المدى الطويل. يؤكد مؤشر MACD هذا السيناريو الهبوطي. يقع خط إشارته تحت الصفر ويشير إلى انخفاض حاد، مما يشير إلى استمرار زخم البيع بقوة.

الرسم البياني H1:

على الرسم البياني للساعة (H1)، اخترق الزوج هبوطًا من نطاق توطيد حول 1.3090، مؤكدًا استمرار الاندفاع الهبوطي. الهدف المباشر لهذه الموجة هو 1.3030. من المرجح حدوث ارتداد تصحيحي لإعادة اختبار مستوى 1.3090 من الأسفل قبل موجة البيع التالية التي ستدفع الزوج إلى 1.2990، وربما نحو 1.2950. يتوافق مؤشر ستوكاستيك مع هذا الرأي. خط إشارته فوق 50، مما يشير إلى حدوث ارتداد تصحيحي قصير الأمد قبل أن يستعيد الاتجاه الهبوطي السائد قوته.

يواجه زوج الجنيه الإسترليني/الدولار الأمريكي موجةً من التحولات المحلية الحمائمية وقوة الدولار الخارجية. وقد زاد انخفاض معدل التضخم بشكل ملحوظ من احتمالات خفض بنك إنجلترا لأسعار الفائدة في ديسمبر، مما قلل من جاذبية عوائد الجنيه الإسترليني. من الناحية الفنية، لا يزال مسار المقاومة الأقل يميل بقوة نحو الانخفاض. وبينما يُرجّح حدوث تصحيح قصير الأجل نحو مستوى 1.3080، ينبغي اعتبار ذلك فرصة بيع محتملة ضمن الاتجاه الهبوطي الأوسع، والذي يستهدف بوضوح مستوى 1.2990 و1.2915.

يشهد زوج اليورو/دولار أمريكي انخفاضًا، متجاوزًا مستوى الدعم 1.1500. اليوم، ستركز السوق على إحصاءات سوق العمل الأمريكي لشهر سبتمبر.

تراجع سعر زوج اليورو/دولار أمريكي إلى مستوى الدعم 1.1500. ينصب تركيز السوق اليوم على بيانات سوق العمل الأمريكي لشهر سبتمبر. للمزيد من التفاصيل، يُرجى الاطلاع على تحليلنا ليوم 20 نوفمبر 2025.

يشهد زوج اليورو/الدولار الأمريكي انخفاضًا قبيل صدور تقرير الوظائف الأمريكي المهم. سيُنشر تقرير الوظائف غير الزراعية المتأخر لشهر سبتمبر في وقت لاحق اليوم، ومن المتوقع أن يُظهر زيادة في الوظائف.

أعلن مكتب إحصاءات العمل الأميركي أنه لن يصدر تقرير التوظيف الدوري لشهر أكتوبر/تشرين الأول لأن بيانات مسح الأسر لا يمكن جمعها بأثر رجعي، مضيفا أن البيانات المفقودة سيتم دمجها في تقرير نوفمبر/تشرين الثاني المؤجل.

أظهر أحدث محضر اجتماع اللجنة الفيدرالية للسوق المفتوحة انقسامًا بين صانعي السياسات حول ضرورة إجراء تخفيضات إضافية في أسعار الفائدة، مما دفع المتداولين إلى خفض توقعاتهم بخفضها في ديسمبر. وتضع الأسواق حاليًا احتمالًا بنسبة 33% تقريبًا لخفض سعر الفائدة بمقدار 25 نقطة أساس الشهر المقبل، بانخفاض عن 50% في اليوم السابق.

على الرسم البياني H4، يتحرك زوج اليورو/دولار أمريكي هبوطيًا، متراجعًا إلى مستوى الدعم 1.1500. مؤشر التمساح يتجه نحو الانخفاض. إذا لم يتمكن السعر من البقاء فوق 1.1500، فقد يستمر الانخفاض.

تشير التوقعات قصيرة الأجل لزوج اليورو/دولار أمريكي إلى ارتفاع نحو 1.1650 على المدى القريب إذا دفع المشترون الزوج صعودًا من مستوى الدعم 1.1500. ومع ذلك، إذا حافظ البائعون على سيطرتهم، فقد يمتد الانخفاض نحو مستوى الدعم 1.1400.

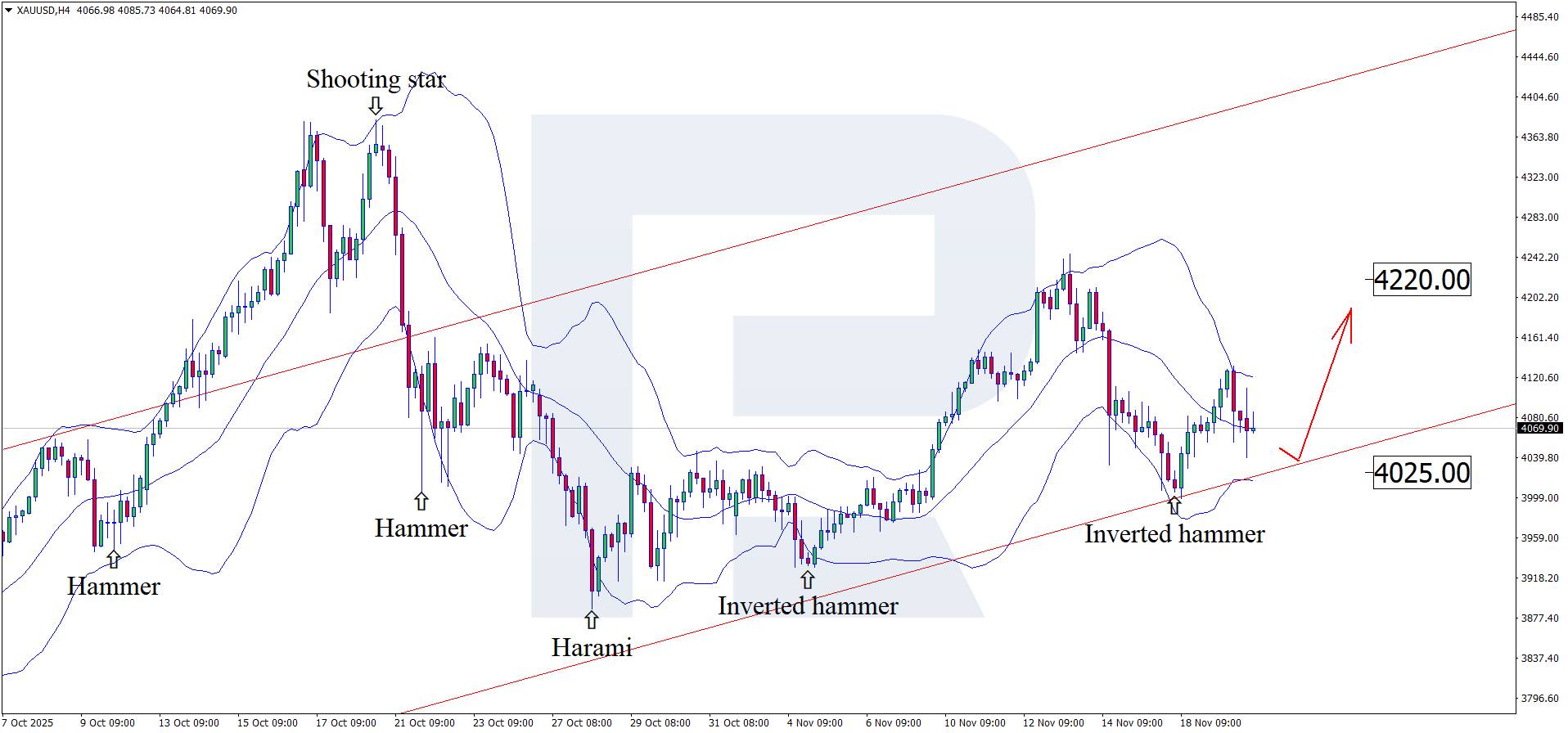

في انتظار الإحصائيات الأمريكية، يتشكل زوج XAUUSD تصحيحًا ويتداول بالقرب من مستوى 4,070 دولارًا أمريكيًا.

تشير توقعات سعر XAUUSD اليوم إلى أن الذهب يشكل تصحيحًا وسط التعافي الأوسع، حيث تتداول الأسعار حاليًا بالقرب من 4,070 دولارًا أمريكيًا للأونصة.

يأخذ توقعات زوج XAUUSD لليوم 20 نوفمبر 2025 في الاعتبار أنه اليوم، وللمرة الأولى منذ نهاية إغلاق الحكومة الأمريكية، سيتم إصدار بيانات سوق العمل.

من المتوقع أن ترتفع أعداد الوظائف غير الزراعية الأمريكية لشهر سبتمبر إلى 53 ألف وظيفة، ارتفاعًا من 22 ألف وظيفة سابقًا. إذا جاءت القراءة الفعلية متوافقة مع التوقعات، فقد يشهد السوق تقلبات حادة وارتفاعًا مؤقتًا في قيمة الدولار الأمريكي. يُثير نشر أعداد الوظائف غير الزراعية اضطرابات في الأسواق المالية، وقد يدعم الدولار، أو على العكس، يُضعفه بشدة.

تشير توقعات زوج الذهب مقابل الدولار الأمريكي (XAUUSD) اليوم أيضًا إلى احتمال بقاء معدل البطالة الأمريكي لشهر سبتمبر دون تغيير عند 4.3%. وسيُمثل الاستقرار مقارنةً بالقراءة السابقة عاملًا محايدًا للدولار الأمريكي.

على الرسم البياني H4، شكّلت أسعار زوج الذهب والفضة (XAUUSD) نموذج انعكاس المطرقة المقلوبة بالقرب من النطاق السفلي لمؤشر بولينجر. تُشكّل الأسعار الآن موجة صاعدة متبعةً إشارة النموذج. وبما أن أسعار زوج الذهب والفضة (XAUUSD) تتداول ضمن قناة صاعدة، فقد يكون الهدف الصعودي التالي 4,220 دولارًا أمريكيًا.

وفي الوقت نفسه، تنظر التوقعات الفنية اليوم أيضًا إلى سيناريو بديل مع تصحيح نحو مستوى 4,025 دولارًا أمريكيًا قبل المزيد من النمو.

تظل إمكانية استمرار الزخم الصعودي قائمة، وقد يتجه زوج XAUUSD قريبًا نحو المستوى النفسي التالي عند 4,500 دولار أمريكي.

يواصل الذهب استعادة مكاسبه، وقد يُشكّل صدور البيانات الأمريكية الفعلية حافزًا لمزيد من المكاسب. ويشير التحليل الفني لزوج الذهب/الدولار الأمريكي إلى مزيد من النمو بمجرد اكتمال التصحيح.

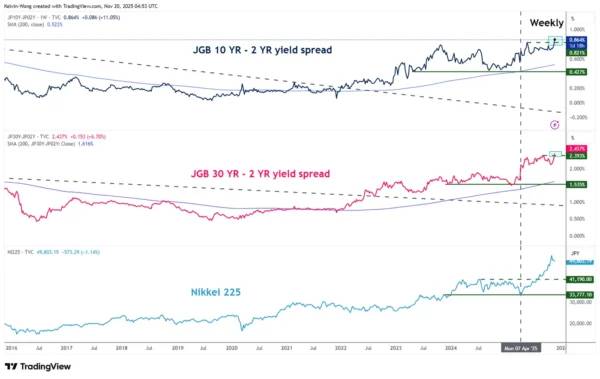

يظل مؤشر نيكي 225 مدعومًا بالرياح الداعمة للاقتصاد الكلي، بما في ذلك التحفيز المالي العدواني في عهد رئيس الوزراء تاكايتشي والارتفاع المتجدد في منحنيات عائد سندات الحكومة اليابانية، وكلاهما مرتبط تاريخيًا بالارتفاع في المؤشر.

يجذب ضعف الين الياباني تدفقات أجنبية أقوى، مع وصول زوج الدولار الأمريكي/الين الياباني إلى أعلى مستوى في عشرة أشهر واتجاه صافي المشتريات الأجنبية للأسهم اليابانية إلى الارتفاع، مما يعزز الضغوط الصعودية على مؤشر نيكي 225.

تميل المؤشرات الفنية قصيرة الأجل إلى الإيجابية، مع ثبات مؤشر Japan 225 CFD فوق المتوسطات المتحركة الرئيسية وتعزيز مؤشرات الزخم؛ وقد يؤدي الاختراق فوق مستوى 50,730 إلى فتح المجال أمام المرحلة التالية من الارتفاع نحو 51,530 و52,775/52,830.

سجل مؤشر Japan 225 CFD (وكيل لعقود Nikkei 225 الآجلة) الانعكاس الصعودي الطفيف المتوقع عند منطقة الدعم الرئيسية 49,370/48,450 حيث انخفض إلى أدنى مستوى خلال اليوم عند 49,099 في 5 نوفمبر قبل أن يرتفع بنسبة 4.9% ليصل إلى أعلى مستوى خلال اليوم عند 51,514 في 13 نوفمبر.

وبعد ذلك، تراجع المؤشر، وتخلى عن مكاسبه السابقة، وانخفض بنسبة 4.8% ليعيد اختبار الحد الأدنى لدعم الانعطاف الرئيسي عند 48,450 يوم الثلاثاء 18 نوفمبر، على خلفية ضعف موطئ قدم من سوق الأسهم الأمريكية بسبب المخاوف من المبالغة في تقييم الأسهم المرتبطة بالذكاء الاصطناعي.

ومن المثير للاهتمام أن العديد من العوامل الكلية المحلية تظل داعمة للاتجاه الصعودي المستمر على المدى القصير إلى المتوسط لمؤشر نيكاي 225. دعونا نفحصها بمزيد من التفصيل.

تراجعت أسهم "تاكايتشي" إلى الصدارة مع تحول انتباه المشاركين في السوق إلى التركيز على جهود رئيس الوزراء الياباني الجديد تاكايتشي الرامية إلى تنفيذ سياسة مالية عدوانية والميل نحو خفض أسعار الفائدة لدفع النمو الاقتصادي في اليابان.

ومن المتوقع أن تكشف إدارة تاكايتشي عن حزمة اقتصادية جديدة في البرلمان هذا الأسبوع، حيث من المتوقع أن تبلغ الميزانية التكميلية الإضافية للسنة المالية الحالية حوالي 20 تريليون ين، وهو ما يفوق بكثير الحزمة البالغة 13.9 تريليون ين التي جمعها سلف تاكايتشي قبل عام.

ومن المرجح أن يؤدي التحفيز المالي المرتفع إلى تعزيز الاستهلاك المحلي في اليابان في وقت مبكر من الربع الأول من عام 2026، مما سيؤدي بدوره إلى زيادة انحدار منحنى العائد للحكومة اليابانية (كل من 10 سنوات و30 سنة مقابل عامين) (انظر الشكل 1).

لقد اخترق منحنى العائد على سندات الحكومة اليابانية لأجل 10 سنوات/سنتين أعلى مستوى له في مايو 2025 عند 0.82% ويتداول حاليًا عند 0.86%، وهو أعلى مستوى له في 13 عامًا.

وعلاوة على ذلك، قفز منحنى العائد على سندات الحكومة اليابانية لأجل 30 عاما/سنتين إلى مستوى قياسي جديد بلغ 2.44% وقت كتابة هذا التقرير، متجاوزا ذروة سبتمبر/أيلول 2025 البالغة 2.39%.

إن الاختراق الصعودي الرئيسي (ظروف الانحدار) لمنحنيات عائد سندات الحكومة اليابانية (لكل من 10 سنوات و30 عامًا مقابل عامين) منذ يونيو 2022 له علاقة مباشرة بحركات مؤشر نيكاي 225.

وبالتالي، فإن استمرار ارتفاع منحنى عائد سندات الحكومة اليابانية من المرجح أن يؤدي إلى إطلاق جولة أخرى من حلقة التغذية الراجعة الإيجابية في مؤشر نيكاي 225.

ومن بين "الأسباب والنتائج" الأخرى المترتبة على "صفقة تاكايتشي" ضعف الين، حيث من المرجح أن يواجه بنك اليابان خطرا متزايدا من الضغط من جانب الإدارة الجديدة في صد الزيادات التدريجية في أسعار الفائدة التي دعا إليها موقف السياسة النقدية الأخير لبنك اليابان.

سجل الين الياباني ضعفا كبيرا مقابل الدولار الأمريكي في الشهر الماضي، حيث ارتفع إلى ما فوق 154.00 "بسهولة" ليتداول عند أدنى مستوى له في عشرة أشهر عند 157.50 مقابل الدولار الأمريكي وقت كتابة هذا التقرير.

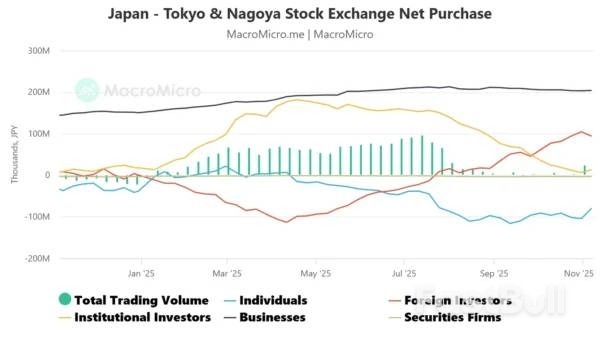

يتحرك زوج الدولار الأمريكي/الين الياباني في اتحاد مباشر مع مؤشر نيكاي 225 منذ سبتمبر 2025، حيث يقف معامل الارتباط المتحرك لمدة 20 أسبوعًا لزوج الدولار الأمريكي/الين الياباني مع مؤشر نيكاي 225 عند قيمة عالية تبلغ 0.82 اعتبارًا من 20 نوفمبر 2025 (انظر الشكل 2).

وفي الوقت نفسه، استمر متوسط صافي مشتريات المستثمرين الأجانب من الأسهم اليابانية المدرجة في بورصتي طوكيو وناغويا على مدى 52 أسبوعاً في الارتفاع من 77.44 مليار في الأسبوع المنتهي في 10 أكتوبر/تشرين الأول 2025 إلى 93.98 مليار في الأسبوع المنتهي في 7 نوفمبر/تشرين الثاني 2025 (انظر الشكل 3).

ومن ثم، فإن المزيد من الضعف في قيمة الين قد يؤدي إلى استمرار تدفقات أجنبية إضافية لدعم الاتجاه الصعودي لمؤشر نيكاي 225.

دعونا ننتقل الآن إلى مسار سعر سهم نيكاي 225 المحتمل من منظور فني قصير الأجل، مع التركيز على اليوم أو الثلاثة أيام المقبلة.

تحيز صعودي مع وجود مستوى 49,085 كدعم محوري قصير الأجل لمؤشر Japan 225 CFD (وكيل لعقود Nikkei 225 الآجلة).

إن الاختراق فوق مستوى 50,730 (وهو أيضًا المتوسط المتحرك لـ 20 يومًا) يعزز تسلسل الحركة الصعودية الاندفاعية المحتملة لرؤية المقاومات المتوسطة التالية عند 51,530 و52,775/52,830 بعد ذلك (انظر الشكل 4).

يؤدي الفشل في الصمود عند مستوى الدعم الرئيسي قصير الأجل عند 49,085 إلى إبطال النغمة الصعودية لمؤشر Japan 225 CFD مما يؤدي إلى انخفاض لإعادة اختبار مستوى الدعم المحوري متوسط الأجل عند 48,450.

أعلنت شركة نو إنرجي غاز المحدودة أنها أكملت حفر البئر الرابع والأخير في مشروع "مبيعات الغاز المبكرة" بموجب خطة التطوير الأولية لعقد تقاسم إنتاج غاز الميثان من طبقة الفحم (PSC) التابع لشركة تانجونج إينيم في إندونيسيا.

وقالت الشركة الأسترالية في بيان أصدرته يوم الأربعاء: "تم رصد ظهور غاز على السطح عبر معدات تسجيل السطح، مما يؤكد وجود غاز الميثان عبر طبقات متعددة".

تم حفر البئر TE-B01-003 على عمق 451 متراً (1479.66 قدماً)، حيث تقاطعت خمسة طبقات من الفحم على أعماق تتراوح بين 299 و419 متراً، وفقاً لشركة NuEnergy.

وقالت الشركة "قامت شركة NuEnergy بتركيب نظام مضخة تجويف تدريجية لبئر TE-B01-003، ويجري الآن الاستعدادات لبدء تجفيف المياه - وهي خطوة رئيسية نحو إرساء تدفق مستقر للغاز وتحسين أداء البئر".

"سيتم تجميع الغاز في المنشأة السطحية وتسليمه إلى منشأة معالجة الغاز عند الوصول إلى مستويات الإنتاج المستهدفة".

وأضافت أنه "بموجب بنود الاتفاقية الموقعة مع شركة بي تي بيروشان غاز نيجارا (بي جي إن)، سيتم تسليم الغاز المنتج من الآبار المحفورة، بئر TE-B06-001، وبئر TE-B06-002، وبئر TE-B06-003، عبر خط أنابيب داخلي إلى منشأة المعالجة والتوزيع التابعة لشركة بي جي إن".

سيبيع مشروع مبيعات الغاز المبكرة مليون قدم مكعب قياسي يوميًا لشركة توزيع الغاز الحكومية الإندونيسية PGN، وذلك ضمن الخطة الأولية البالغة 25 مليون قدم مكعب قياسي يوميًا لرخصة تانجونج إنيم، وفقًا لشركة NuEnergy. في 8 سبتمبر، أعلنت الشركة عن موافقة وزارة الطاقة والثروة المعدنية على بيع مليون قدم مكعب قياسي يوميًا من خلال شركتها التابعة Dart Energy (Tanjung Enim) Pte Ltd (DETE).

"بعد الحصول على موافقة تخصيص الغاز، ستمضي شركة DETE في استكمال اتفاقية بيع وشراء الغاز مع شركة PGN"، حسبما ذكرت شركة NuEnergy آنذاك.

في غضون ذلك، تمت الموافقة على خطة تطوير تانجونج إينيم (POD 1) الأكبر حجمًا في يونيو 2021 "بموجب نظام تقسيم إجمالي يسمح لشركة تقاسم الإنتاج بمواصلة تطوير الحقل، وبناء المرافق السطحية، وبيع الغاز"، وفقًا لشركة نو إنرجي على موقعها الإلكتروني. "وتمثل هذه الموافقة أيضًا أول عملية طلب على غاز الميثان من طبقة الفحم في إندونيسيا".

تبلغ احتياطيات تقاسم الإنتاج في هذه المنطقة 215 مليار قدم مكعب من الغاز، وهي احتياطيات مؤكدة ومحتملة، بحسب شركة نيو إنرجي. وتغطي هذه الاتفاقية التي مدتها 30 عاما، والتي تم منحها في أغسطس/آب 2009، مساحة 249.1 كيلومتر مربع (96.18 ميل مربع).

وتقع منطقة العقد على بعد حوالي 50 كيلومترًا (31.07 ميلًا) و130 كيلومترًا من مدينتي برابومولي وباليمبانج على التوالي وحوالي 35 كيلومترًا من خطوط الغاز الرئيسية، وفقًا لشركة NuEnergy.

تُشغّل الشركة الترخيص بحصة 45%. وتمتلك كلٌّ من شركة النفط والغاز الحكومية الإندونيسية "بي تي بيرتامينا" وشركة تعدين الفحم الحكومية "بي تي بوكيت أسام" 27.5%.

البطاقة البيضاء

API البيانات

المكونات الإضافية للويب

صانع ملصقات مجاني قابل للتخصيص

برنامج التابعة لها

يمكن أن تكون مخاطر الخسارة كبيرة عند تداول الأصول المالية مثل الأسهم أو العملات الأجنبية أو السلع أو العقود الآجلة أو السندات أو صناديق الاستثمار المتداولة أو العملات المشفرة. قد تتعرض لخسارة كامل الأموال التي تودعها لدى شركة الوساطة. لذلك، يجب أن تفكر مليًا فيما إذا كانت هذه التجارة مناسبة لك في ضوء ظروفك ومواردك المالية.

لا ينبغي الاقدام على الاستثمار دون إجراء التدقيق و الأبحاث اللاّزمة أو التشاور مع مستشاريك الماليين. قد لا يناسبك محتوى موقعنا ، لأننا لا نعرف حالتك المالية واحتياجاتك الاستثمارية. من المحتمل أن معلوماتنا المالية قد يكون لها زمن انتقال أو تحتوي على معلومات غير دقيقة، لذلك يجب أن تكون مسؤولاً بالكامل عن أي من معاملاتك وقراراتك الاستثمارية. لن تكون الشركة مسؤولة عن خسارة أي من أموالك.

بدون الحصول على إذن من موقع الويب، لا يُسمح لك بنسخ رسومات الموقع أو النصوص أو العلامات التجارية. حقوق الملكية الفكرية في المحتوى أو البيانات المدرجة في هذا الموقع مملوكة لمزوديها و بورصات التداول.

لم تسجّل الدخول

سجل الدخول لعرض المزيد من الميزات

عضوية FastBull

ليس بعد

شراء

تسجيل الدخول

الاشتراك